社会文化对最优资本结构选择的影响

○ 贺群舟

(海南大学三亚学院 海南 三亚 572000)

Modigliani和Miller在1958年提出了MM定理,开创了现代资本结构理论的先河。MM定理认为,在完美资本市场和没有税收的情况下,企业的市场价值和企业的资本结构无关。此后的几十年中,学者们围绕MM定理进行了一场激烈的反驳与捍卫的争论。

这些争论没有解决的问题强调了债务在减少经理和股东之间代理问题的作用,但是忽略了债务本身的选择也受制于代理问题。在理性人的假设下,利己主义的经理永远都是以追求个人利益最大化为目标。因此,本文认为,当企业家掌握控制权时,债务的选择行为是为了满足企业家个人利益最大化的目标,融资决策本身也是利益最大化的追求行为。这个行为是决策者基于本身的感情因素、心理活动、社会规范、思维定势等行为金融因素的考量而形成的独特利益偏好。这种利益偏好的形成与决策者的教育背景和社会文化背景有很重要的关系。

我们可以有这样的思路:资本结构是决策者基于自己利益的选择。企业的决策者要么是企业家自己要么是经理人。社会文化决定企业家或经理人利益偏好,利益偏好决定他的行为金融选择,最后决定他在企业中的融资偏好。

一、社会文化对企业家决策的最优资本结构选择影响

这里我们假设企业家自己拥有企业的控制权并自己亲自经营企业,企业不存在与经理人的代理关系。财务杠杆的增加既能带来税盾效应,又会增加企业破产的风险,因此最优的债务水平是在破产成本和税盾效应之间的权衡。但是,企业家的融资决策中,财务杠杆是为了避免接管威胁和减少破产风险的条件下最大化其私人利益。

假设企业两期收入y1,y2;对应的时间为t1,t2。假设两期收入当期企业价值不会受到外部冲击的影响,而是受到它资本结构的影响,两期企业的资本结构用 e1,e2表示,e∈[0,1],并且假设两期企业总资本不发生变化,资本总量为L。经理人的努力水平在两期中也是相同的。y1(e1)=L;t2期的企业价值同e2有关,资本结构为e2的企业后期价值为y2(e2),企业家是为了提高企业的或者个人的利益水平才把资本结构从e1调整e2。因此,认为t2期的企业价值总是会大于t1的企业价值。V2(e2)≥V1(e1),V1和V2为两期的企业价值。

我们这里关注的是企业家为什么要进行资本结构调整,企业家调整资本结构的原因是什么,以及最优企业资本结构的形成受企业家本身哪些因素的影响。这里面最重要的应该是企业家对企业价值的判断,企业家会用自己的偏好去判断不同资本结构下企业价值的优劣,从而得到他认为最大的企业价值以及最优的资本结构。因而不同的企业家对同一物质利益下企业价值的效用是有差别的,所以这里引入一个企业价值效用U。

影响U的因素除了V外,还有一个外部因素。企业家的个人偏好主要受其文化背景的影响,正是这个个人偏好会影响到U。这里文化的影响因素用h表示,h0表示该模型企业家的文化类型。所以在t1时期企业价值给企业家带来的效用为U(V1,h0),t2时期企业价值给企业家带来的效用为 U(V2,h0),并有 U(V2,h0)≥U(V1,h0)。对于任何的 h 都有 U(V2,h)≥U(V1,h)。

到这里我们就可以看到e的调整要达到两个目的:第一,一般人都可以理解的企业价值要有所提升,任何一个理性经济人在价值会有提升的时候才会去调整资本结构。第二,从有限理性视角出发,在文化影响下有限理性的企业家还会要求企业价值的改变能给他本身带来更高的效用。

企业资本结构提高的动力,就是要达到V2(e2)≥V1(e1)和U(V2,h0)≥U(V1,h0)的目的。但是,即使企业资本结构提高带来企业价值的增加,企业资本结构提高也并非总是有利可图的,因为企业资本结构提高是存在成本的,只有当企业资本结构提高的收益大于企业资本结构提高的成本时,企业资本结构提高的激励才存在。设C为企业资本结构提高的成本,企业资本结构提高的成本取决于控制权市场的成熟程度、法律的支持、股权的集中程度和股份的流动性等多方面因素。

企业家私人收益 B=ρθ,ρ∈(0,1);企业债务 D,税盾效应Ds=tD,t=rTtax;资本结构改变影响到企业家对企业的控制权,使得企业破产风险加大,不同企业家会在企业价值和风险之间找一个平衡点。这个平衡点的选择应该就是基于企业家有限理性的偏好。本文认为该种偏好正是由文化因素h来决定的。假设θD为t2时期企业在面临破产边界时的外部冲击状态,(y1+y2-B)表示税后收益,企业破产条件(y1+y2-B+Ds)≤D,因此θD=[(1-t)D-y2(e2)]/(1-ρ);在t2时期企业资本结构为e2,面临θ∈[0,θD]时,企业就会破产。在这里破产风险可以用(y1+y2-B+Ds)-D的大小表示。企业家就是要在B=ρθ与(y1+y2-B+Ds)-D之间找到一个平衡点,从而决定最优的资本结构水平。这个平衡点的选择主要受到企业家风险偏好的影响,而这种风险偏好的形成又主要受到文化的影响。

这里需要指出的是由于风险偏好的存在,以及在有限理性企业家的决策条件下,企业家一般不会真的选择破产风险最大(y1+y2-B+Ds)≤D的条件来最大化自己的收益,他会在风险与收益中找一个有限理性偏好水平下的平衡点。正是因为这样的有限理性下风险偏好的差异,我们就不能从完全理性出发来做一个准确的企业家最优资本结构分析,但是可以通过分析得出一些影响资本结构决策的重要因素。

资本结构变化财务杠杆上升增加了税盾收益,但影响控制权增加了企业破产风险,企业家的目标就是找到合适的资本结构水平,最大化企业价值和实现本身效用的最大化,也就是在风险与收益中找到一个均衡。

中国企业有比较强的家族企业文化的特点,表现出来就是中国企业的董事局掌握一切决策权利,董事长就是企业的决策者。所以企业家愿意选择一个新的资本结构就必须要满足下面的条件。

同时在新的资本结构下企业家的收益给他的效用要大于风险的效用,(2)式可以表示为:

只有资本结构调整满足上面两个条件的时候,企业家才会进行。如果不考虑到企业家的非理性偏好,那就只要求V2(e2)≥V1(e1)或者简单的就是(y1+y2-B+Ds)-D≥0,企业家就会进行。V2(e2)≥V1(e1)这个约束的意义不大,这样我们就可以计算出一个资本结构调整的临界点D*。一般在D*不威胁企业破产的临界点时,资本结构都不是最优的。企业家就是在找一个D>D*的临界点,从而使财务杠杆越高企业的价值也越高,同时企业面临接管或破产的风险加大。企业家的最后决策主要由第二个约束条件 U(V2,h0)≥U(V1,h0)来决定,但是企业家的非理性因素无法估算对决策效用的精确影响。正是由于U(V2,h0)函数的不可测性导致了现实中企业最优资本结构的差异,企业家并不都会完全追求同样水平的资本结构。

因此,在决策的时候,企业的资本结构由企业家的效用函数决定,主要是由企业家对控制权和风险的偏好来决定的,而这种偏好又是由文化决定的。

二、文化对经理决策最优资本结构选择的影响

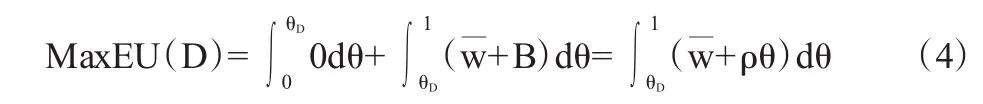

国际上很多现代企业都是经理人拥有企业的决策权,在很多发达国家有比较完善的职业经理人制度。当经理人拥有企业决策权的时候,我们也许可以用一个比较理性的眼光来看待资本结构优化的问题,也就是考虑经理人的利益,假设他的收益分为两部分,一是在位时的固定收益,包括稳定的货币收入和社会地位等非货币收益,二是不稳定的私人收益B,这部分收益随企业的绩效变动,企业业绩越好,私人利益就越多。我们假设私人利益受外部冲击的影响 B=ρθ,ρ∈(0,1)是为常量,经理人的目标就是最大化(+B),也即是最大化私人收益部分B。

经理人和企业家一样都会想经营好一家企业,企业家经营企业出问题的时候就面临破产和接管威胁,经理人经营不善的时候面临的是被撤换的威胁。这里假设企业股东撤换经理人的成本为C。所以经理人他要改变企业资本结构的动力是最大化私人收益的同时还要保证自己的职位。经理决策时的资本结构最优化条件是:

一是最大化私人收益:

二是避免自己被撤换的风险:

△V(D)<c3

因为经理人要避免的是被撤换,所以我们先考虑△V(D)<c的条件约束。

△V(D)=V2(e2)-V1(e1)<c

经理人被撤换的临界点就是△V(D)=V2(e2)-V1(e1)=c

由于 θ∈[0,1],令 θD=0,得到

现在再对(4)关于 θD求 F.O.C,得:

所以我们可以得到这样的结论:当存在经理人被撤换的风险时,企业经理人会选择高的资本结构;当经理人是安全的,经理人会选择很低的债务水平。

文化如何影响经理人决策的最优资本结构选择呢?上面得出的结论是经理人会根据他的外部环境(是不是面临被撤换的威胁)做出他最优的资本结构选择,这种外部环境是社会文化的一部分。具体来说,在不同的文化环境下,企业的经理人面临被撤换的风险是不同的,尽管在同一文化下也会有差异,但是总体来看同一文化环境下的企业具有相同的特点。另外,经理人本身的决策行为也会受到文化的影响,经理人在选择资本结构的时候也一定考虑了决策给他带来的效用。

三、结论

通过分析我们大致可以得出这样的结论,首先,文化是直接影响决策者有限理性的行为,再来影响企业的最优资本结构选择,这点在企业由企业家自己掌控时候的表现最为明显。其次,文化会影响企业的治理结构和企业者的决策风险,进而影响企业的最优资本结构的选择,这在企业控制权由经理人掌控的时候表现明显。

[1]张维迎:法律制度的信誉基础[J].经济研究,2002(1).

[2]张维迎:文化:一组人群行为规范的稳定预期和共同信念[J].读书,2000(8).

[3]沈艺峰:资本结构理论史[M].经济科学出版社,1999.

[4]汤洪波:现代资本结构理论的发展:从MM定理到融资契约理论[J].金融研究,2006(2).

[5]Brennan,Michael J.:Corporate Finance Over the Past 25 Years[J].Financial Management,1995,Summer.

[6]Harris,Milton,and Raviv,Artur:The Theory of Capital Structure[J].The Journal of Finance,1991,56,No.1(March).