企业集团内部资金配置的激励模型

高永如

0 引言

Scharfstein认为企业内部资金配置效率是内部资本市场(ICM)研究的核心问题之一。从现有的研究文献来看,有一种观点认为企业所有权与经营权的分离,以及由此导致的委托代理关系问题、经理人寻租以及激励机制缺失等,是导致企业内部资金配置效率低下甚至无效的主要原因。目前,我国还处于经济转型时期,企业治理结构尚不完善,委托代理问题比较严重,不仅存在股东与经营层之间的委托代理关系,而且还存在大股东与中小股东之间在所有权层面的委托代理关系。在企业集团中,不仅存在外部投资者与总部CEO之间第一层委托代理关系,同时还存在总部CEO与各个分部经理之间的第二层委托代理关系,双层委托代理关系导致委托代理问题更为复杂,因为内部资本市场是一个不完全的竞争市场,总部和分部之间存在着信息不对称问题,总部处于信息劣势的一方,而分部拥有相对的信息优势以致其会利用拥有的私人信息向总部谋求更多的资源以谋求自身收益的最大化。同时,分部比总部更为了解自己控制投资资金的努力水平,而总部只能依据其投资绩效来推测分部的努力程度。由于信息非对称的存在,在委托代理关系中势必会产生道德风险,这使得总部在对分部进行投资的同时会采取相应的监督机制和激励措施。Datta、Motta等学者研究表明,对分部经营者进行适当的激励,将有助于内部资本市场配置效率的改善。有鉴于此,如何通过激励相容的机制设计解决企业内部资金配置中的激励冲突和代理问题,成为改善企业内部资金配置效率的关键。

1 模型设定

在企业集团中,总部CEO(委托人)、分部经理(代理人)都是独立的利益主体,他们的目标都是最大化自己的利益。在非对称信息条件下,分部经理拥有私人信息,在企业内部资金配置过程中,分部经理会利用其拥有的私人信息决定自己期望效用最大化的行为,从而形成激励相容约束(IC)。同时,分部经理期望得到的效用不低于不接受契约能得到的最大效用(即保留收益),从而形成参与约束(IR)。在企业内部资金配置决策时,应考虑到分部的激励相容约束IC和参与约束IR,来设计相应的契约,以诱使分部经理按照自己的愿望行事,从而实现自身收益的最大化。

本文的模型分析主要基于以下假设:

假设1:企业集团有m个分部,分部经理在项目投资规模以及投资质量方面的努力程度都会影响其收益,即假设分部 i的产出函数为:πi=θiα1i+(1-θi)α2i+εi,i=1,2,…,m。其中,α1i∈[ )0,+∞ 表示分部i在项目投资规模数量方面的努力程度的量化,α2i∈[ )0,+∞ 表示分部i在项目投资质量方面的努力程度的量化,θi∈[ ]0,1是分布参数,表示α1i、α2i分别对产出的贡献比例。εi是均值为0,方差等于为σi2的正态分布随机变量,代表着外生的不确定因素,不受总部和分部控制。同时,假定πi(a1i,α2i,εi)是的严格递增凹函数,即意味着总部希望分部i多加努力,投资绩效随着分部i的努力水平提高而增加,但增加的速度是下降的。总部依据观察到的变量πi(a1i,α2i,εi)设计相应的激励方案S(πi)对分部经理进行奖惩,以期其选择对总部有利的行为;而分部经理i则依据总部提出的S(πi)选择自己的努力水平a1i和a2i。

假设2:尽管分部经理的努力程度不可预测,但可以根据其努力结果设计对分部经理的激励报酬。假设分部经理可以从两个方面获得报酬,一方面是根据投资绩效而得到的报酬,假设总部和分部的支付合同为线性关系,即S1(πi)=γi+η1iπi=γi+η1i[θiα1i+(1-θi)α2i+εi] ,其 中 γi为分部经理i的固定报酬(与πi无关),η1i是分部经理对分部产出的分享系数,即产出π每增加1个单位,分部经理的报酬增加η1i个单位,且0≤η1i≤1。η1i=0意味着分部经理不承担任何投资风险,η1i=1意味着分部经理承担着全部的投资风险。另外一个方面是根据分部经理的声誉给予的相关激励(比如总部对分部经理采取360度多维度考评),假设货币价值为 S2(πi)=η2iπi=η2i[θiα1i+(1-θi)α2i+εi],则分部经理的总收入为 S(πi)=S1(πi)+S2(πi)=γi+η1iπi= γi+(η1i+ η2i)[θiα1i+(1-θi)α2i+ εi]

假设4:总部CEO是风险中性的,分部经理i作为代理人是风险规避的,具有Pratt-Arrow型效用函数:Ui=-e-λiSi,其中:λi是绝对风险规避程度,λi越大,表示越害怕风险;Si是分部经理i的实际收入。则分部经理的期望效用等于确定性等价收入,而分部经理i的确定性等价收入CEi等于随机收入的均值减去风险成本。

2 模型建立

总部的实际收入S为:

通常委托人即总部CEO是风险中性的,依据效用理论,总部CEO的期望效用EU等于期望收入,则:

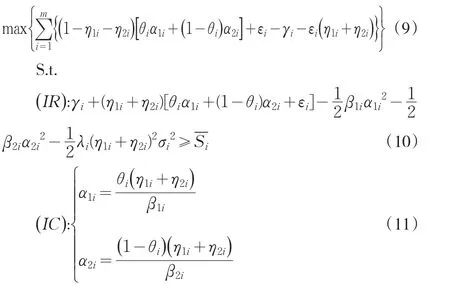

总部CEO在追求其自身期望收益最大化的同时,会受到分部经理的个人理性约束(Individual rationality,IR)和激励相容约束(Incentive compatibility,IC),令为分部经理i的保留收入水平,当确定性等价收入小于,分部经理i将不接受合同。因此,在最优情况下,参与约束和激励相容约束的条件分别为:

将上式(7)对α1i、α2i求导并命令其为0得:

因此,上述模型可以重新描述为如下两层规划模型:

3 模型求解与分析

从参与约束的角度来看,在分部经理接受契约的前提下,总部CEO希望付出的报酬越小越好,因此在最优情况下,个人理性约束的等式成立。将个人理性约束以及激励相容约束代入目标函数中,且令η=η1i+η2i,则上述规划模型可以转化为:

对式(12)η求导并令其等于0,则:

因此,f(η)是单调递减的凸函数,在(0 ,1]内有唯一的正实数根,则0<η≤0,即0<η1i+η2i≤0。由式(14)求导得:

根据以上分析,我们可以得出以下理论推论:

推论2:因为η=η1i+η2i>0,表明分部经理必须承担一定的投资风险。,η 与 β1i、β2i均负相关,表明分部经理越是担心在投资规模数量以及投资质量方面的努力,分部经理等到的薪酬比例就越小。

4 结束语

本文研究了信息非对称情况下,企业集团总部应如何设计相应契约来激励分部提高内部资本配置积极性进而最大化企业集团利益的问题,给出了信息非对称条件下激励契约设计模型,并说明在信息非对称下,总部CEO应该根据投资市场的风险σi,分部经理的风险规避度λi,分部经理的努力负效应 β1i,β2i,以及贡献比率以θi综合确定薪酬比率η,设计激励契约以减少分部经理的道德风险。值得一提的是,当企业集团总部面临融资约束、各个分部业务关联性、以及各个分部经理的寻租等都会将激励问题变得更加现实也更为复杂,如何设计激励契约、如何协调各个分部的利益等,又是一个值得进一步探讨的扩展议题。

[1] 张日方,陈良华,张越,.薪酬激励嵌入审计对内部资本市场效率的影响[J].管理科学学报,2011,(8).

[2] 安杰,蒋艳霞,.管理层激励对内部资本市场配置效率的影响[J].商业研究,2010,(4).

[3] 蒋艳霞,王海霞.管理层激励对内部资本市场配置效率的影响机制分析[J].当代财经,2009,(12).

[4] 卢建新,.资本配置、管理激励与内部资本市场效率[J].中南财经政法大学学报,2007,(4).

[5] 张维迎.博弈论与信息经济学[D].上海财经大学,2007.

[6] 李善良,朱道立,.不对称信息下供应链线性激励契约委托代理分析[J].计算机集成制造系统,2005,(12).

[7] 邱永志,王先甲,省级电网公司基于内部资金配置效率的委托一代理模型研究[J].电网技术,2005,(7).

[8] 张新立,王青建,.风险投资家的最优激励契约模型研究——一种基于逆向选择和道德风险条件下的博弈模型分析[J].财经研究,2006,(5).

[9] Rajan,Raghuram,Servaes Henri,Zingales Luigi.The Cost of Diversity:The Diversification Discount and Inefficient Investment[J].Journal of Finance,2000,(1).

[10] Stein,J.C.Internal Capital Markets and the Competition for Corpo⁃rate Resources[J].Journal of Finance,1997,(52).

[11] Wulf,Julie.Influence and Inefficiency in the Internal Capital Mar⁃kets:Theory and Evidence[C].Working Paper,The Wharton School University of Pennsylvania,2002.