企业可持续增长模型的构建与分析

韩俊华

0 引言

企业可持续增长(sustainable growth rate,简称SGR)的研究起源于定性研究,当前,以定量模型研究为主,包括会计模型和现金流模型。希金斯、范霍恩是会计口径可持续增长模型的代表。指出,企业的获利能力(销售净利率)、运营能力(资产周转率)、偿债能力(权益乘数)、股利政策(留存收益率)与可持续增长率具有乘数关系。拉巴波特、科雷是现金流可持续增长模型的典型代表。认为可持续增长率是自由现金流等于零时的增长率。但国外模型均存在众财务指标集体不变假设,是静态模型。“会计口径可持续增长模型可用性不高,现金流可持续增长模型把净利润视为现金流,与实际不符,用者当心”(汤谷良,2005;樊行健等,2007)。国外模型产生于西方成熟企业,财务指标稳定。而当前中国企业财务指标多变,因此,国外模型不适合分析中国企业经济。本文将放宽财务指标不变假设,重构可持续增长模型。并得出新模型具有边际收益递减规律和规模收益递增规律,各财务比率综合增长能实现企业价值最大化和可持续增长。

1 可持续增长模型的重构

新模型放松了营运比率、获利比率、负债比率和财务政策比率等前后各期保持不变假设,并且考虑企业增发新股的情况。

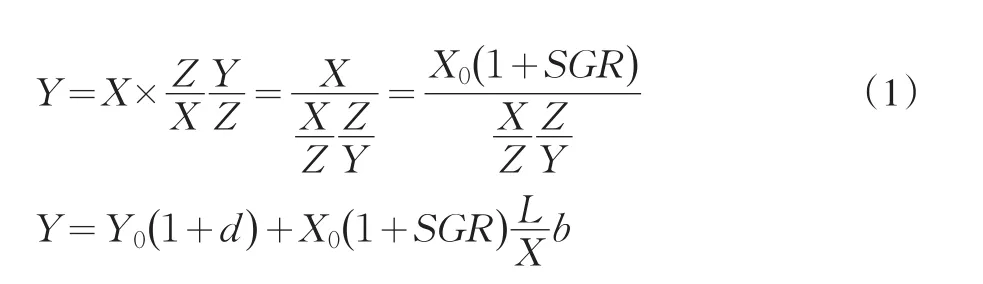

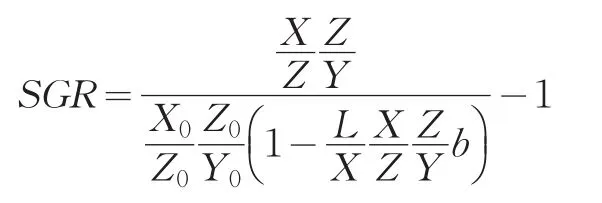

X表示销售收入,Z表示资产,Y表示所有者权益,L表示净利润,b表示留存收益率,Z0表示基期资产,0表示基期,d表示增发新股额占期初所有者权益比率。时点指标取期初、期末平均值。新模型构建原理如下:

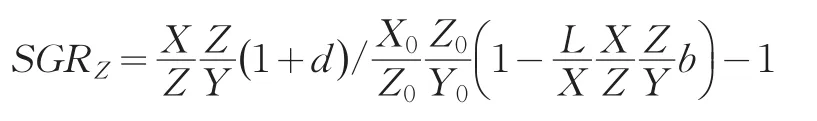

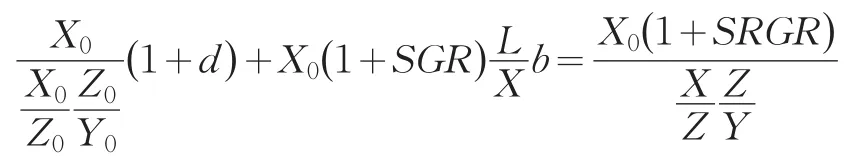

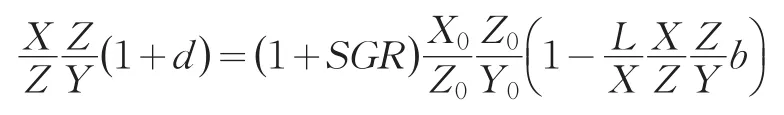

由(1)式=(2)式得:

移项:

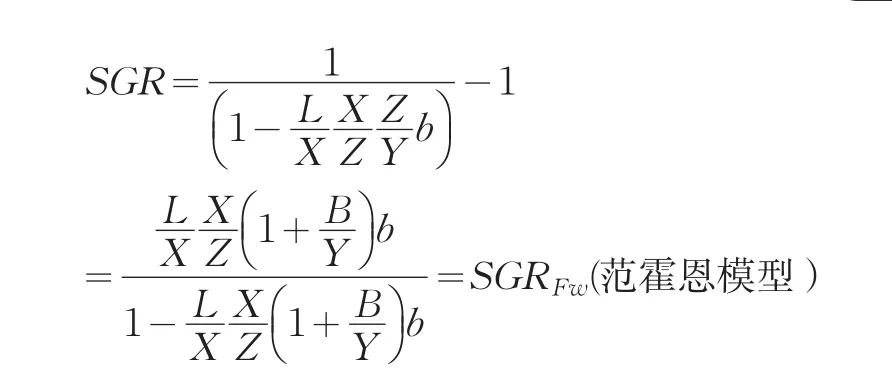

如不增发新股,即d=0,模型可简化为:

如不增发新股,资本结构也不变,模型可简化为:

如不增发新股,资本结构不变,资产周转率也不变,模型可简化为:

B表示负债。可见,范霍恩模型只是重构新模型在众多假设条件下的一个方面。

2 可持续增长新模型的敏感性分析

由新模型得出,企业可持续增长由两期财务指标影响,那么优化财务指标,实现企业可持续增长要考虑两个问题,一是目标财务指标对计划期企业可持续增长率的影响;二是提高财务比率后续不变期间对企业可持续增长水平的影响。

2.1 各财务比率要素收益可持续增长的敏感性分析

举例分析:WC公司2005年以前的销售净利率11%,权益乘数2.1,资产周转率2.2次,股利分配率60%。求WC公司分别提高每项财务比率的SGR敏感性系数。

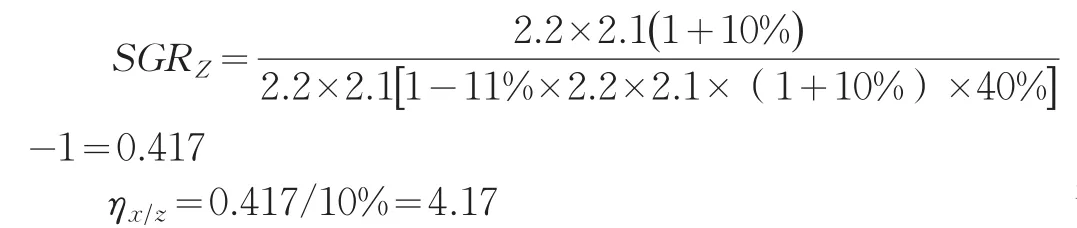

当资产周转率提高10%:

全部计算结果如表1。通过计算可知,运营比率X/Z)和负债比率(Z/Y)对企业可持续增长率的贡献相同,因为二者处于同一个因式中,X/Z(1+i)Z/Y=(X/Z)(Z/Y)(1+i),所以η相同。

表1 各比率要素收益敏感系数表

并且,运营比率和负债比率的SGR效果优于其余各财务指标,因为获利比率(L/X)和留存比率依靠减小SGR的分母来增加η,增发新股比依靠增加SGR分子来增加η,而运营比率和负债比率通过增加SGR分子、减少分母的双重作用来贡献η。增发新股比SGR敏感性系数第2,获利比率和留存比率第3,但也有很高的η系数。

SGRz模型还表现出第二个特征(根据表1):(要素收益的)边际收益递减规律。在SGR增长中,仅变动一个财务比率,其余财务比率固定,在变动的初期,单因素对可持续增长率的贡献大,随着财务比率的增大,可持续增长率增长放缓,η在减小。

SGRz模型的第三个特征:综合增长更优。

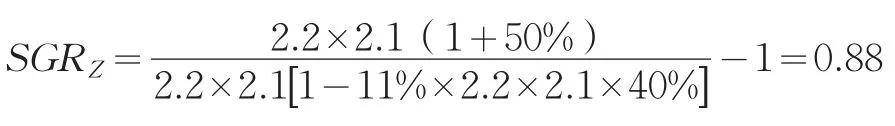

当WC公司各因素同时增长10%(五因素共增长50%),则:

只新股增发10%×5,即50%,则:

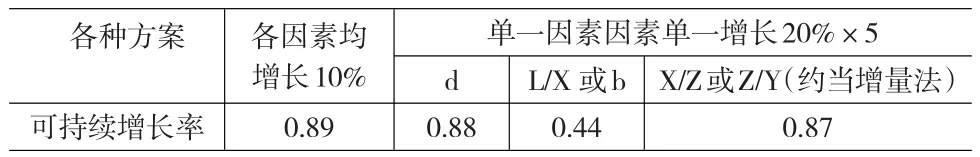

所有计算结果如表2所示。

表2 各方案可持续增长率比较表

通过计算得出,企业可持续增长,综合增长最优。更何况各财务指标都有最佳比率,太大、太小都浪费企业资源,降低企业价值。

对SGR贡献大的因素,其风险也大。一旦该财务比率降低,SGR降低更大。所以,要加强其风险管理。

2.2 各财务比率规模收益可持续增长的敏感性分析

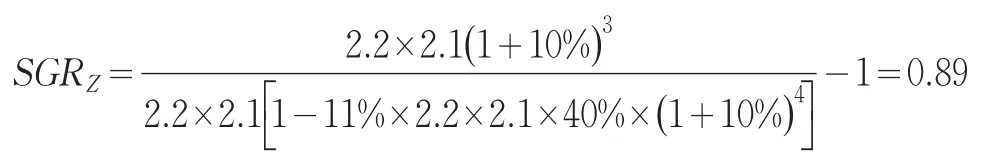

规模收益指各要素均按同一比率增长时可持续增率的变化。即:,△M%表示各因素同时增长的百分比。

仍以WC公司为例,当△M%=10%时,η=8.9。全部结果计算如表3所示。根据计算可知,可持续增长率表现出规模收益递增规律。即可持续增长率增长倍数大于各因子规模增长倍数。模型特征相同于科布-道格拉斯生产函数(Q=AKαLβ),当α+β>1时。生产均衡分布在企业的“扩大线路”上。企业的可持续增长也应该遵从“扩大线路”规律,合理安排各财务比率、优化企业可持续发展。

表3 各比率规模收益敏感系数表

2.3 企业各财务比率实际可持续增长敏感性分析

在真实市场中,企业获利能力、运营能力、负债能力不可能一直增长,有时甚至下滑,同时先进技术和管理经验需要企业长期的研发积累。下面主要研究财务比率停止增长后SGR的变化。题目如WC公司的资料,当2005年各财务比率要素增长(单一增长)10%,以后停止增长SGRz的变化。全部计算结果如表4。资产运营能力、负债能力的η至最高,但停止增长后与获利比率和股利政策有相同的η值,并且停止增长后资产运营能力、负债能力的η滑落最大,超过获利比率和股利政策η滑落差额高达12.87%,增发新股比增长10%,对SGR的贡献第2(38.07%),但下滑幅度同样第2(12.56%),回落到2005年以前的水平。但增发新股比的SGR可以量化,如SGR=(1+SGRo)(1+d)-1=(1+25.51%)(1+10%)=38.07%,有利于领导层发行新股的战略决策。获利比率和股利政策对SGR的贡献最小,但停止增长后,η值没有滑落。获利比率和股利政策比率具有平稳增长的特性。

表4 五种方案下各年的可持续增长率情况 (%)

可见,在SGRz决策时,既要考虑财务比率提高对当期XGR的贡献高低,还要考虑停止增长的后续不变期间,带来的SGR下降风险。

3 结论

国外的SGR模型,假设各财务比率前后各期不变,仅能应用于成熟企业,而新构建SGRz模型,开放众多假设条件,使得企业的销售增长决策可运用于不同市场周期和企业的不同生命周期。企业的可持续增长分析也因此从“空中楼阁”变为实用,有利于企业可持续增长决策。SGRz模型展现出四大优点:(1)确定了真实市场环境下的SGR影响因子均为相对指标(基期X/Z、Z/Y和报告期X/Z、Z/Y、L/X 、b、d),有利于企业可持续增长分析和决策;(2)展现了SGRz要素收益的边际收益递减规律,每一财务比率的SGR贡献,随着增长率的加大η在减弱,且有增长极限,在企业SGR增长决策中,各财务比率的增长仅能有限的使用;(3)展现了SGRz规模收益递增规律,企业生产经营是长期的持续过程,所以SGR增长应以多因素的综合增长,实现规模收益递增规律,规避要素收益的边际收益递减规律,合理利用企业资源。(4)SGRz模型还揭示了可持续增长率的反弹性,各财务指标增长带来的SGR增长只表现在当期,后期不再增长时,SGR立即很大滑落,且增发新股比SGR又回到原来状况,企业在增长决策时,不但要考虑各财务指标增长对SGR的贡献,还要考虑它们给SGR带来的风险。

[1] 罗伯特·希金斯.财务管理分析(第六版)[M].北京:北京大学出版社,2003.

[2] 陶磊,刘朝明,苏兆国.可再生资源的合理利用与经济可持续增长[J].统计与决策,2007,(2).

[3] 李冠众.派现上市公司可持续增长的统计检验[J].统计与决策,2005,(4).

[4] 王玉春,花贵如.从财务视角审视上市公司可持续增长[J].会计研究,2007,(2).

[5] 汤谷良,游尤.可持续增长模型的比较分析与案例验证[J].会计研究,2005,(8).