基于熵权法的企业财务危机预警研究

□

(北方工业大学经济管理学院 北京 100144)

一、引言

随着竞争环境的日趋复杂,企业对风险管理的要求越来越高,客观地评价企业在经营管理中遇到的财务风险,建立有效的财务危机预警机制,进一步提高预警的水平具有重要的现实意义。财务预警的研究由来已久,但仍然存在指标繁琐、方法复杂、准确率不高等问题。本文将以上市公司为研究对象,选择有限的财务指标,运用熵权法对企业财务风险预警问题进行探讨,以期对企业的财务健康程度给出一个综合的判断标准,从而提高企业的财务管理水平。

二、研究样本选取

基于我国国情,本文以上市公司被ST、且最近两个会计年度净利润均为负值,作为发生财务危机的标准,简称ST公司。通过招行证券全能版选取27家2012年首次被ST的上市公司为发生财务危机的样本公司,同时按照1:1的比例选取行业相同、地域相同或相近的27家财务健康的上市公司作为配对公司,以上述54家上市公司 2009、2010和 2011年共 162份财务指标为研究样本数据。样本及配对公司见表3。

三、基于熵权法的财务预警机制构建

首先,在常用财务指标的基础上,通过spss两配对样本非参数检验法进行显著性分析,确定基础财务指标;采用熵权法为选定的基础财务指标赋权,进而计算综合熵值;利用综合熵值判断企业财务状况的健康程度,给出具体的值域建立预警机制。

(一)基础预警财务指标的筛选与确定

本文参考国内外学者的研究,从短期偿债能力、长期偿债能力、运营能力、盈利能力、发展能力和现金流能力6个方面,初步选定25个财务指标作为预警的初选基础财务指标,其中,正指标即数值越大越好、负指标即数值越小越好、适度指标即在某一个固定区间内为好的指标。运用上述27家ST公司及其配对公司2009-2011年三年的相关数据,对这25个初选基础财务指标进行筛选。通过Kolmogorov-Smirnov检验(简称K-S检验),25个财务指标的显著性均小于0.1,均不符合正态分布,因此采用spss两配对样本非参数检验法进行显著性分析,其中21个基础财务指标显著性小于0.1,通过检验。初选基础财务指标及筛选结果见下页表1。

(二)采用熵权法为基础财务指标赋权

为克服财务指标间的多重共线性,采用熵权法为财务指标赋权。熵权法是依据指标的信息承载量的大小来确定指标权重的一种客观赋权方法。

运用本文选取的54家公司三年162个样本数据,以及筛选出的21个评价指标,构建待评价矩阵Rx,其中,Xij表示第i家公司的第j项指标(i=1,2…m;j=1,2…,n)。

(其中 m=162,n=21)

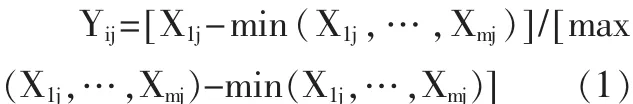

为了消除由于量纲和量纲单位的存在导致的不可共度性,在赋权前对基础财务指标进行无量纲化处理。其中:

对正指标的具体处理如下:

对于负指标的具体处理如下:

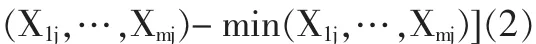

对于适度指标,本文选取最佳区间参照张友棠对于区间型变量满意值范围规定,如果某个行业某个指标均值为X,则满意值区间为[0.8X,1.2X]。具体处理如下:

当 L1j≤Xij≤L2j,Yij=1

[L1j,L2j]为适度指标的理想区间。

通过无量纲化处理的数据Y 取值范围为[0,1],并且 Yij的数值均越大越好。

为了避免求熵权时无意义,必须对数据作进一步整理,即采用标准化法对数据进行平移。

计算第j项财务指标值下第i个公司所占的比重:

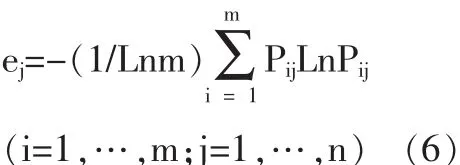

第j项财务指标的熵值:

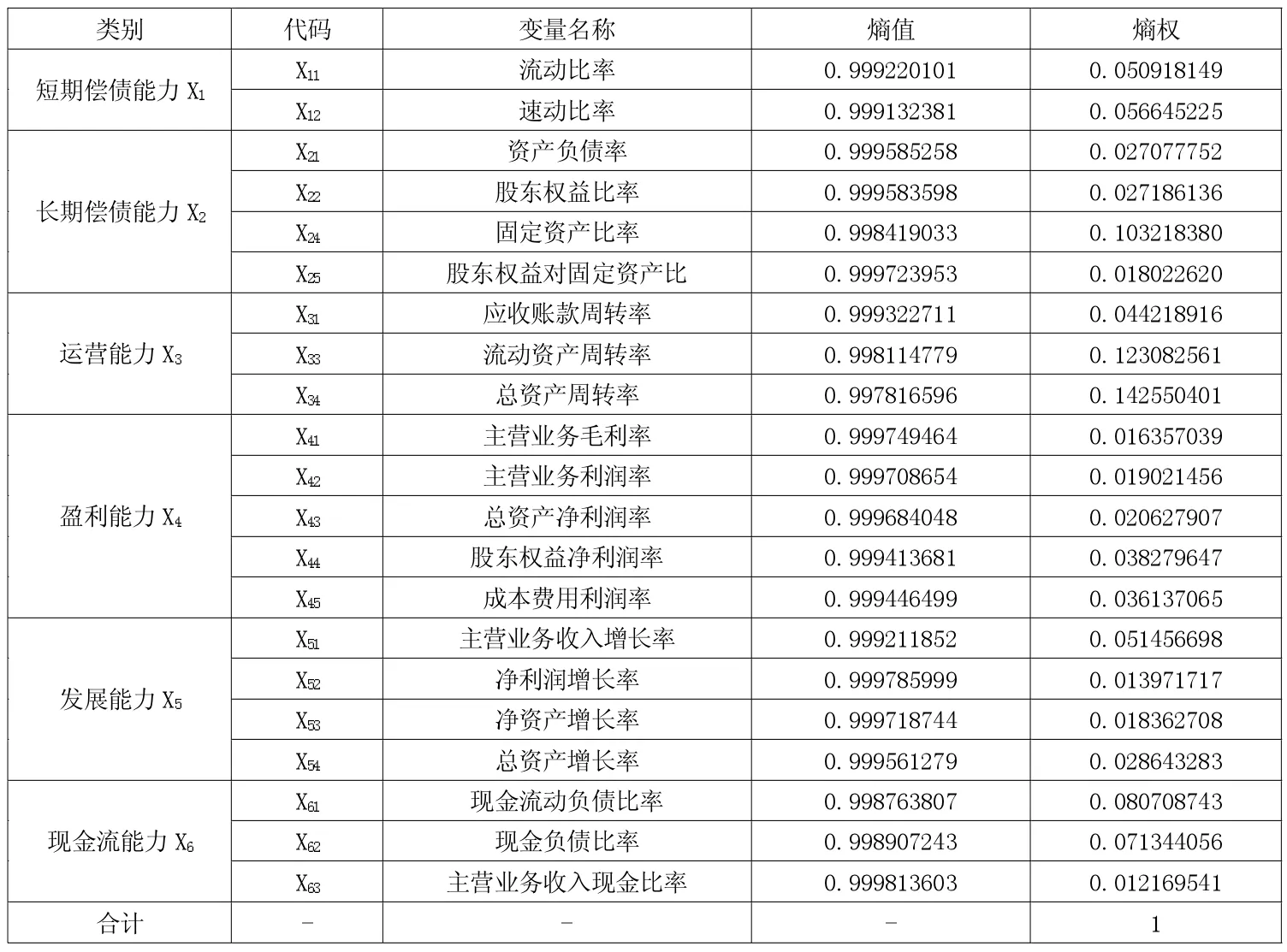

利用熵值,通过计算熵权为各基础财务指标赋权。熵权的大小代表财务指标在评价时所起的作用,熵权越大,该财务指标的重要程度越大。

(规定1-ej为差异性系数,1-ej越大,指标间的差异越大,该指标在模型中的作用越大)

基础财务指标的熵值及熵权计算结果如表2所示。

表1 初选财务指标及筛选结果表

表2 基础财务指标嫡值及嫡权计算结果表

(三)综合熵值计算及预警值域的确定

表3 样本及配对公司2011年综合熵值表

表4 综合熵值预警准确率计算表

首先,在确定各基础财务指标权数的基础上,根据162个样本数据计算确定各个样本的综合熵值。综合熵值的计算公式如下:

进而分别计算ST公司和健康公司的平均综合熵值,并将其作为财务状况的判断标准,用来预警公司的财务风险。ST公司的平均综合熵值为1.458879054,如果公司的综合熵值等于或小于这个平均值,则认为该公司已经陷入财务危机;健康公司的平均综合熵值为1.516613208,如果公司的综合熵值等于或大于这个平均值,则可以认为该公司财务健康,运营良好。如果公司的综合熵值在这两者之间,则认为该公司财务已经处于亚健康状态,应引起高度重视。同时,可根据公司综合熵值的大小判断财务危机(或健康)的程度,总体看综合熵值越大企业的财务状况越好。

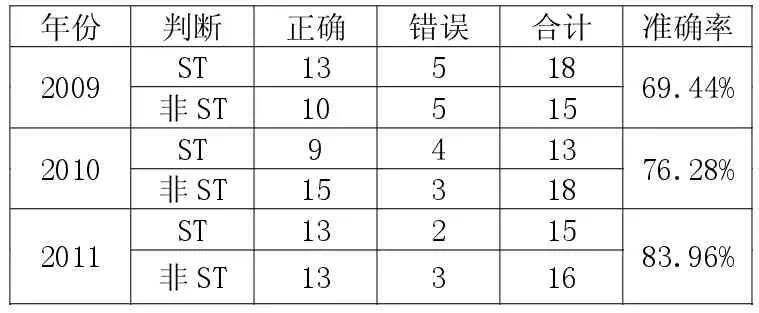

四、综合熵值财务预警的准确性检验

以27家样本公司及其配对公司2011年的综合熵值为例进行检验,综合熵值小于1.458879054为15家公司,其中ST公司有13家,正常公司有2家;综合熵值大于1.516613208有16家公司,其中正常公司13家,ST公司有3家;可见在发生财务危机前一年的判断准确率达到83.96%。27家样本公司及其配对公司2011年的综合熵值见表3。

以此类推,用样本公司及其配对公司2010年、2009年的综合熵值,分别检验判断的准确性,2010年的准确率为 76.28%,2009年的准确率为69.44%,具体判断结果见表4。

五、结论与启示

从总体趋势看,综合熵值的数值越大企业的财务状况越好,反之则越差,说明综合熵值的大小对于判断企业财务状况的健康程度具有一定的意义;通过三年的财务预警检验的结果可以看出,离 ST(2012)年越近,基于熵权法的预警模型的准确度越高,这说明利用熵理论建立的财务危机模型有一定的预测价值;但由于本文样本数量有限,且模型构建仅考虑了基本财务指标,因此预警的准确度尚有待提高。