债市牛市:上半场酣畅而任性 下半场曲折而光明

国泰君安证券固定收益研究小组

摘要:债券市场在经历了2013年下半年罕见熊市的考验后,2014年再迎牛市,呈现出五大特征:一是更好地支持了实体经济发展,二是创新步伐加快,三是成交活跃,四是债券指数大幅上涨,五是央行政策工具创新不断。预计2015年经济转型大格局未变,通胀压力不大,货币政策仍有放松空间,因此从行情波动特征来看,债市有望进入牛市下半场。

关键词:债券市场 牛市 货币政策工具 经济增速

2014年债市再迎牛市:酣畅而任性

2014年的债券市场在经历了2013年的钱荒洗礼之后,步入了更为健康稳健的发展通道。全年来看,债券市场呈现五大特征:

(一)债券市场更好地支持了实体经济发展

2014年以来,受益于政府对非标融资和影子银行体系的规范和治理,影子银行体系主导的表外融资规模出现大幅下降,信托和同业类融资向标准化债券转移。全年来看,债券发行量较2013年大幅增长,成为继银行贷款之外最为重要的融资渠道。

1.利率债发行总规模稳步增长,仍以国债和金融债为主

近几年,利率产品规模逐年增加(见图1),截至2014年12月3日1,国债、金融债和地方政府债总供给已达53560亿元,较2013年增加约6362亿元,同比上升13.48%。其中,国债总发行规模16560.81亿元,与上年基本持平;金融债发行规模32999.18亿元,同比增长23.34%;地方政府债发行规模4000.00亿元,同比增加14.29%。

图1 2009—2014年主要利率债发行规模变化

数据来源:Wind资讯、国泰君安固定收益部

(1)金融债和国债仍是利率产品主体

从利率产品种类来看,2014年仍以国债和金融债为主,发行规模占比分别为31%和62%。值得注意的是,近年来,金融债发行规模逐年增加,2014年较上年大幅增加23.34%。地方政府债发行规模变动较小,2014年占比为7%。

(2)二三季度利率产品发行规模较大,四季度有所回落

在全年发行规模增加的背景下,2014年各月份利率产品发行规模存在一定波动。具体而言,进入3月以后,发行规模呈上升趋势,在经历5月和6月小幅盘整之后,于8月达到顶峰,单月总发行规模达6949.25亿元,净融资额为3514.45亿元。第四季度发行规模有所回落,其中11月总供给为3887.40亿元,环比10月下降21.91%,净融资额为1421.80亿元。

2.信用债券市场在规范中迅速发展

信用产品发行规模在经历2011、2012年的增长后,于2013年回落,2014年又恢复增长(见图2),全年总发行规模为37491.34亿元,较上年小幅增长1181.87亿元。

(1)短融规模逐年增加,企业债占比减少

从信用产品种类来看,2014年仍以短期融资券、中期票据和企业债为主,公司债和其他产品发行规模较小。近年来,短融发行规模逐年增加,企业债占比则不断下降。2014年,短期融资券总发行规模为20362.93亿元,较上年上升26.21%;中期票据总发行规模为9180亿元,较上年上升31.55%;企业债发行规模为6742.18亿元,较上年下降41.34%;公司债发行规模为1206.226亿元,较上年下降29.11%。

图2 2009—2014年信用债发行规模变化

数据来源:Wind资讯、国泰君安固定收益部

(2)仍以高评级债为主,低评级产品稳步发展

从产品评级来看,信用债市场仍以高评级债(AA级及以上)为主,2014年发行规模为26212.9亿元,占比高达64%,而中低评级产品(AA级以下)近年来呈现稳步发展趋势,2014年发行规模为15048.7亿元,较2013年小幅增加2660.57亿元(见图3)。

图3 2009—2014年各等级信用债发行情况

数据来源:Wind资讯、国泰君安固定收益部

(二)债券市场创新步伐加快

1.积极梳理与规范地方债务

根据中央防范系统性风险和区域性风险的指示,财政部、审计署、人民银行、发展改革委、银监会、证监会等监管机构积极梳理地方政府债务,并对城投债等债务融资工具在银行间市场的注册发行进行规范。

2. 全面放开资产证券化业务

人民银行、银监会和证监会发布多项文件鼓励金融机构开展资产证券化业务,并将信贷资产证券化业务由审批制改为业务备案制。而各类金融机构也积极开展业务研究,邮储银行在7月发行“邮元2014年第一期个人住房贷款支持证券化产品(RMBS)”,时隔七年,我国住房抵押贷款支持证券市场迎来了第三只产品。

3. 积极创新利率衍生品

中金所借鉴国际和国内经验,设计了10年期和3年期国债期货合约,进一步推进了利率市场化进程,并借鉴5年期国债期货的上市经验,面向全市场开展10年期和3年期国债期货仿真交易。此外,清算所推出短期利率互换,并推动利率互换中央清算,规定从7月1日开始,人民币利率互换交易实行强制集中清算,非清算会员通过代理实现中央对手集中清算。利率互换强制清算的推出,不仅可以满足市场成员日益增长的对利率避险工具的需求,同时也可以促进市场和衍生品市场的联动发展,保护交易双方的合法权益。

4.丰富产品种类,拓宽融资渠道

证监会推出证券公司交易所机构债、证券公司收益凭证,进一步拓宽了证券公司的融资渠道,推动证券行业创新发展。12月5日,证监会发布《公司债券发行与交易管理办法(征求意见稿)》,拟将公司债发行由原来的审批制转为公开发行执行证监会核准制,私募发行执行证券业协会备案制的发行制度,同时扩容发行主体,增加交易场所。

5.加快利率、汇率市场化进程

人民银行放开存款利率上限幅度,提高人民币汇率波动幅度,出台《存款保险条例(征求意见稿)》,存款保险制度推出在即。

6.促进市场参与者多元化

人民银行放开农村商业银行、农村合作银行、农村信用社、村镇银行等农村金融机构,以及信托产品、证券公司资产管理计划、基金管理公司及其子公司特定客户资产管理计划、保险资产管理公司资产管理产品等四类非法人投资者入市资格;交易商协会和北金所正式推出非金融机构合格投资人交易平台,重启丙类户开户。()(三)市场成交活跃,利率曲线大幅下行

1.全市场成交量增加显著

截至2014年11月30日,全市场现券成交量为359302.17亿元,与去年基本持平;回购成交量为2777947.90亿元,较去年增加40.31%。总成交额则增加768804亿元,较去年增加32.22%。

(1)利率债成交量稳步上升

自2012年年中开始,利率产品二级市场成交量呈现大幅下跌态势,直至2013年年中开始反弹。2014年延续了2013年下半年的上涨趋势,尤其是金融债,成交量稳步上涨,达到156346.92亿元左右;国债成交量变化不大,为52330.95亿元;地方政府债成交量较上年下降56.83%,减少至998.32亿元。

(2)信用债成交量有所下降,公司债逐渐活跃

自2012年起,短融、中票和企业债在二级市场的成交量不断下降,公司债虽然发行规模较小,但在二级市场逐渐活跃,成交量稳步上升。2014年,短融、中票、企业债、公司债成交量分别为47596.91亿、47319.04亿、43199.40亿、2766.60亿元。

2. 利率曲线大幅下行

(1)利率债收益率整体下行,年中小幅盘整

利率债收益率在经历了2013年全年上行之后,2014年呈现整体下行趋势,其中4月和6月前后收益率略有上升,小幅盘整。以10年期国债为例(见图4),2014年从4.6%的收益率水平开始一路下行,至年中时已降为4.01%,小幅反弹后,自9月中旬开始继续下行。12月3日,10年期国债收益率为3.62%,而10年期国开债收益率则从年初的5.83%降至4.12%。

图4 2013—2014年国债到期收益率变化走势

数据来源:中国债券信息网,Wind资讯,国泰君安固定收益部

(2)信用债收益率整体下行,信用利差年末不断扩大

以5年期和7年期AAA级企业债为例,虽然在3月和11月到期收益率有小幅回调,但全年呈现整体不断下行的趋势,从年初的6.29%附近一路降至4.6%左右(见图5)。

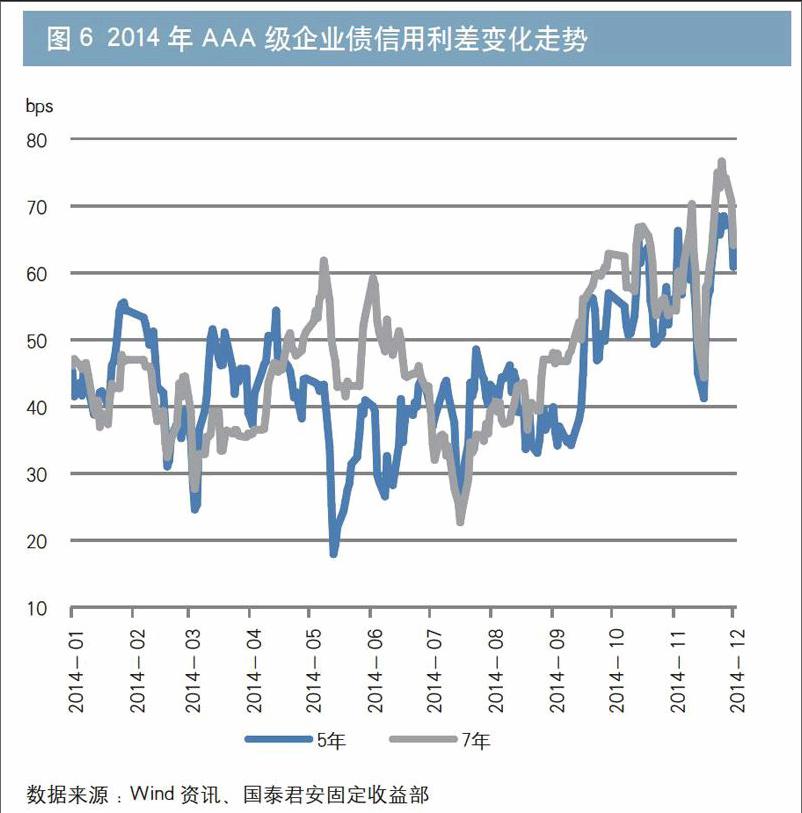

从信用利差来看,2014年上半年,5年期和7年期AAA级企业债信用利差在45bps上下波动;从9月初开始呈现上升趋势,近期波动加剧,信用利差扩大至65bps左右(见图6)。

图5 AAA级企业债到期收益率变化走势

图6 2014年AAA级企业债信用利差变化走势

数据来源:Wind资讯、国泰君安固定收益部

(四)债券指数大幅上涨

2014年,中债指数和中证指数大幅上涨。截至11月底,中债综合类财富指数已从年初的139.53点上涨至155.85点,上涨11.70%;中证综合类全价指数上涨至158.64点,上升11.08%。

(五)央行政策工具创新不断

1.非对称降息降低融资成本

人民银行决定,自2014年11月22日起下调金融机构人民币贷款和存款基准利率。金融机构1年期贷款基准利率下调0.4个百分点至5.6%;1年期存款基准利率下调0.25个百分点至2.75%,同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.1倍调整为1.2倍;其他各档次贷款和存款基准利率相应调整,并对基准利率期限档次作适当简并。

2.灵活采用SLO、SLF、MLF和PSL等货币政策工具

为提高货币政策调控效果,增强对货币市场利率的调控效力及灵活性,近两年央行采取了很多新的货币政策工具,包括:

(1)常备借贷便利(Standing Lending Facility, SLF)。主要是对金融机构开展操作,提供流动性支持。

(2)中期借贷便利(Midium-term Lending Facility, MLF)。相较SLF,MLF期限稍长,同时附加资产配置要求,能够直接改善信用创造,更好拉动经济。

(3) 抵押补充贷款(Pledged Supplementary Lending,PSL)。主要是通过商业银行抵押资产从央行获得融资的利率,引导中期利率。

(4)公开市场短期流动性调节工具(Short-term Liquidity Operations,SLO)。作为公开市场操作的补充,以7天期内短期回购为主,采用市场化利率招标方式开展操作。

3.通过再贷款和再贴现政策提供流动性

在《2013年第四季度中国货币政策执行报告》中,人民银行决定调整再贷款分类,由原来的三类调整为四类,即将原流动性再贷款进一步细分为流动性再贷款和信贷政策支持再贷款,金融稳定再贷款和专项政策性再贷款分类不变。其中,流动性贷款提供短期流动性供给,信贷政策支持再贷款主要投向“三农”、小微企业和保障房等。

2015年债市将进入牛市下半场:曲折而光明

经历2014年大幅上涨之后,预计2015年债市将进入牛市下半场,但利率波动幅度会明显增大。

(一)2015年经济转型大格局未变,通胀压力不大

从经济大周期来看,2015年将依然是“三期叠加”2+新常态,预计新周期启动的条件不成熟。原因有五:一是2015年将依然是去产能、去债务的一年,目前不少落后产能并未完全淘汰,企业资产负债表继续恶化,短期难看到完全出清;二是银行去杠杆的趋势初步确立,银行重新走上信用扩张需要更充分的条件,包括新的投资需求和货币政策的进一步放松;三是房地产行业至少进入到中期调整期,在2015年出现软着陆有难度;四是国企改革和制度变革处于启动期,产生效果需要时间;五是海外经济情况充满不确定性,欧洲、日本经济前景不明朗,美国虽然可能进入新的增长周期,但整体动能较弱。

2015年经济将是前低后高。一方面,因季节性因素,政府投资要到第二三季度才会启动;另一方面,从房地产业可能出现软着陆来看,投资在下半年才可能有所企稳。总体来看,全年经济增速政策目标可能依然是7.5%,但表述会适当放松。预计2015年物价整体压力依然不大,PPI可望转正,CPI在3%左右,波动特征可能是两头高、中间低。

(二)货币政策仍存在放松空间

短期来看,货币政策不会紧,因经济仍存在下行压力;中期来看,货币政策应该维持稳健。预计2015年上半年货币政策将较松,一是因为经济基本面较差,二是为了对冲美联储QE退出的影响;上半年可能有2~3次下调存款准备金率的机会,贷款利率暂时不会再下调。

(三)从行情波动特征来看,债市将进入牛市下半场

2014年12月份以来,债市调整较为剧烈,但从跨年行情来看,这可能意味着2015年将能获得相对较好的收益。牛市行情可能延续至2015年一二季度,但已经是下半场。从目前相对估值来看,利率债较信用债价值更高,但整体上涨空间已经有限。

注:

1.如无特殊说明,本文2014年数据截至12月3日。

2.“三期叠加”是指经济增长速度进入换挡期、结构调整面临阵痛期、前期刺激政策消化期。

作者单位:国泰君安证券固定收益部

责任编辑:罗邦敏 廖雯雯