经济周期、控股股东利益输送行为与盈余管理

胡华夏,洪 荭

(武汉理工大学 管理学院,湖北 武汉 430070)

经济周期、控股股东利益输送行为与盈余管理

胡华夏,洪 荭

(武汉理工大学 管理学院,湖北 武汉 430070)

基于系统特征和主体影响两个视角,选取2002—2013年深交所上市公司为样本,实证检验了经济周期、控股股东利益输送行为对上市公司盈余管理行为的系统性影响。研究结果发现,经济上行期公司盈余管理活动程度小于经济下行期,且无论在经济上行期还是在经济下行期,我国上市公司都更倾向于应计盈余管理手段而非真实盈余管理手段;同时,经济周期将对控股股东行为产生影响,经济上行期的利益输送行为更为频繁;控股股东的利益输送显著增加了上市公司的盈余管理程度,且在经济周期波动的大背景下,经济上行期的控股股东利益输送行为对上市公司盈余管理的影响程度较经济下行期更大。

经济周期;控股股东行为;利益输送;掏空行为;盈余管理

自SCHIPPER[1]明确提出盈余管理相关理论以来,盈余管理一直是会计、金融领域非常热门的研究话题。在盈余管理的概念提出伊始,这一领域的研究兼顾了盈余管理的正面和负面影响,但随着会计造假事件的日益增多,代理问题日益突出,有关盈余管理研究的重心慢慢转向了基于代理问题视角,主要刻画盈余管理的危害性及其负面影响,较为典型的是PAUL等于1999年在《会计瞭望》中提出的“误导观”下的盈余管理[2],以及20世纪90年代以舞弊三角理论,即GONE理论为代表的诸多舞弊理论的提出,为盈余管理动因和行为的挖掘提供了较为完善的思路。抛开理论成果,大多数文献通过实证检验得出,上市公司盈余管理依赖于企业内外部环境的“辅佐与支持”。一部分实证文献主要从公司层面刻画了盈余管理行为,如公司治理结构[3]、大股东控制[4]、董事会特征[5]等。另一部分实证文献探讨了外部环境因素,如资本市场中会计信息需求者[6]、市场监管[7]等对盈余管理的影响。然而,采用上述指标刻画盈余管理存在如下一些不足:①主要是基于盈余管理自身及其微观环境而刻画,没有从宏观环境进行分析和评价,无法从源头上控制或降低盈余信息风险;②主要从上市公司个体视角而不是整体角度出发去刻画盈余管理行为,导致盈余管理行为的监管效率不高;③更多地从封闭经济视角,而不是基于开放经济条件下动态刻画盈余管理行为。上述缺陷在很大程度上限制了现有文献对开放经济条件下盈余管理行为的解释力度。

实际上,开放经济条件下经济运行具有很强的不确定性,企业与其利益相关者之间经济风险转移和噪音信息传导的可能性持续增长。在经济全球化和资本市场联动性增强的大背景下,我国上市公司因过度盈余管理所导致的会计信息失真或非公允造成了在全球市场范围内的信誉危机,并对投资者权益保护产生了显著的负面影响。国家经济运行的不确定性风险,既会体现在资本市场的波动性上,又会体现在微观企业经营环境和经营状况的恶化上,进而冲击了盈余信息的质量。近年来,我国上市公司盈余管理活动程度呈现了波动性变化的趋势。如表1所示,在2002—2006年,平均盈余管理活动程度在0.5~0.7之间;2007—2009年出现剧烈波动,最低约为0.85;2010—2013年,平均盈余管理活动程度皆在0.7以上,最高约为1.03。然而现有文献由于缺乏宏观视角和系统性,以至于未能有效刻画盈余管理行为的系统性波动特征。

开放经济条件下经济运行的波动性通常用经济周期来刻画。1946年美国经济学家WESLEY等将经济周期定义为一国总体经济活动的波动,其特征是许多经济活动的同时扩张、继之以普遍的衰退、收缩与复苏。经济周期波动的幅度可以通过高峰和谷底来表示。高峰和谷底是经济周期所经历阶段的转折点。由此,从高峰走向谷底的时间阶段即为经济周期下行期;从谷底走向高峰的时间阶段即为经济周期上行期[8]。经济周期波动的溢出效应将会对盈余数据和盈余管理行为主体产生影响。鉴于此,会计学界对经济周期与盈余管理关联性和影响机制问题研究进行了初步尝试,尤其是2008年金融危机以来,取得了一些零散研究成果,证实了经济周期影响公司盈余管理波动[9]两者存在关联,以及经济紧缩期大于扩张期水平[10]。然而,近几年这些尝试性的宏观视角研究成果并没有从深层次揭示经济周期对盈余管理的影响机制,仍无法对系统性盈余管理行为做出更直观有效的刻画,尤其是受金融危机影响。因此,如何消减上市公司盈余管理活动所带来的系统性风险,加大对我国投资者保护问题等研究方兴未艾。笔者基于上述问题,尝试同时从经济周期对盈余信息的主体影响和系统性特征两个方面,探究盈余管理行为,从而为后续研究提供新的分析视角和研究工具。

表1 2002—2013年我国上市公司盈余管理活动程度统计表

注:表1的统计对象为剔除金融保险业的我国全体上市公司;盈余管理活动程度的度量变量选用应计盈余管理即可操控性应计利润,具体计量公式详见文中的变量度量

首先,经济周期对盈余信息主体影响方面,股权集中导致了控股股东代理问题的产生[11],尤其是在股权集中度高的中国情境下更为突出,因此笔者从第二类代理问题和终极控制权视角,揭示经济周期对盈余管理的影响机制更直接有效。对控股股东与中小股东代理问题的深入研究发现,控股股东也并不只是单向攫取公司利益,为了获得长期收益,其会在诸如保壳、获取股权融资资格时,向公司输送资源以维持公司的业绩[12]。但与这种支持相比,满足掏空需求的利益外输行为的频率与程度显然更大更深[13]。

其次,经济周期对盈余信息客体具有系统性影响。笔者从经济周期对真实经营活动的影响入手,认为经济周期系统性影响了资本市场上市公司基本面,直接影响了资产价格和公司持有利得(损失),通过会计信息系统过滤,上市公司经营收益被持产利得(损失)放大或侵吞,从而使得盈余数据与经营者努力程度、外部融资需求之间产生期望差距。这种期望差距在经济周期不同阶段的波动会影响到盈余数据的信息含量和信号作用,进而产生了盈余管理的波动。经济周期对正常经营活动的系统性影响,为管理层通过操控真实交易活动或应计项目达到盈余目标提供了良好的借口。因此,笔者同时研究经济周期波动对应计盈余管理和真实盈余管理的系统性溢出效应。

1 理论分析与假设提出

经济周期对企业经营活动的冲击主要通过财务状况、经营业绩和现金流量渠道进行传导,从而对公司盈余管理产生较大的“溢出效应”。在经济下行期,资产价格和存货周转率不断下跌,成长性和盈利能力萎缩,利润空间压缩,企业经营业绩下降[14],财务状况堪忧,甚至现金流断裂[15]。由于经济周期波动冲击企业经营活动,导致企业财务状况、经营业绩和现金流量的波动,进而传导到企业的资产负债表、利润表和现金流量表中,引起会计信息波动,使得管理层自身努力与信息反映之间产生差距,影响了会计信息有效性的发挥。而盈余管理在公司管理层向外界传递其私有信息方面具有重要作用。在信息不对称条件下,产生了盈余管理压力[16]。在该压力驱动下,不同经济周期阶段内,企业可能通过盈余管理活动对财务状况、经营业绩和现金流量等信息进行不同类型的操控,即人为增加或降低利润等操控。而经济上行期的盈余管理活动普遍没有经济下行期活跃。在经济下行期,资本市场对企业的监管更严格,IPO、银行贷款、股票增发、股票配给的阈值更高,企业更需要通过“人造高利润”满足相应阈值的要求;同时,大多数企业普遍存在收入减少,盈利能力降低等问题,人们对该时期企业“低收益”的容忍度较高,利用这一点,一些企业通过“人造低利润”平滑收益、递延释放利润,以避免公司被冠名ST[17]。

基于以上分析,提出如下假设:

假设1 经济周期与企业盈余管理之间存在相关关系;且经济下行期的盈余管理程度大于经济上行期。

盈余管理是控股股东掠夺外部中小股东的一种重要手段,相对于其他攫取利益的手段而言,盈余管理更具有隐蔽性的特征。我国的股票市场起步较晚,许多制度体系尚不完善,我国上市公司在财务报告过程中具有相当大的自由度。大多数在发达市场上能够起到约束管理者的财务报告制度,如内部审计委员会、独立而专业的审计,以及有效的投资者保护等,在我国所发挥的作用都有限。因此,持股比例高便拥有了绝对话语权,控股股东由其主导和控制的盈余管理也更为隐蔽和难以约束。通过关联交易、股利政策、非正常方式发行新股等方式获取私利为我国控股股东所青睐。显然,符合法律法规及相关合同规定的报酬取得方式难以满足控股股东膨胀的“胃口”,为了顺利实现利益的攫取与侵占,过激的盈余管理则成为控股股东们的首选方式[18],在控股股东压力下,企业或通过准备金的追溯调整、虚拟资产调节利润、资产评估消除潜亏等应计盈余管理手段,或通过“构造交易”等真实盈余管理手段,上市公司轻易即可达到实施攫利股利政策及新股发行等的阈值。

基于上述分析,提出如下假设:

假设2 控股股东利益输送行为与上市公司盈余管理之间存在正相关关系。

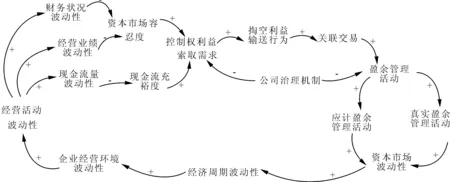

经济周期不同阶段,控股股东利益输送行为存在波动性,并对盈余管理行为产生影响,三者之间的联动机制如图1所示。在经济上行期,随着经济的繁荣,企业业务增长逐步加速,良好的绩效信息在资本市场得以反映,投资者充满信心,监管者较为宽容,整个资本市场的容忍度提升。这为控股股东索取控制权利益,进行利益输送行为提供了动机和机会。与此同时,控股股东对盈余管理活动的需求激增[19]。当掏空行为所获得的控制权利益远大于掏空监管成本和资金留存企业的收益之和时,控股股东的掏空行为将屡禁不止,由此所诱发的盈余管理活动亦将更加频繁。在经济下行期,企业恶劣的财务状况和经营业绩使得资本市场投资者都急于脱身,市场流动性急剧紧缩,企业市值急剧下降,恐慌弥漫着整个市场,使得整个市场的信心危机达到顶峰。这时,控股股东的主要需求并非短期内的利益掏空,而是保增长需求、保壳需求、保盈利需求等。因此,会使得企业现金流短缺或断缺的掏空行为得到抑制。甚至一些控股股东为帮助企业度过难关,会进行逆向掏空的利益内输行为,向企业进行输血[20]。与此同时,在经济下行期,丑闻频发,丑闻使公众对市场失去信心而导致对市场监管者的干预需求增大,资本市场通常将迎来监管的巨浪[21]。这时,企业控股股东掏空行为成本显著提升,为规避风险并降低成本,掏空风险点被压制。因此,由控股股东的掏空攫利行为而诱发的上市公司盈余管理活动,特别是关联交易活动,得到了有效抑制。

图1 经济周期、控股股东利益输送行为与盈余管理联动机理

因此,基于上述分析,提出如下假设:

假设3 经济周期与控股股东利益输送行为之间存在相关关系;且经济上行期对控股股东利益输送行为的影响程度大于经济下行期。

假设4 经济周期下,控股股东利益输送行为与上市公司盈余管理存在相关关系;且经济上行期,控股股东利益输送行为对上市公司盈余管理的影响程度较经济下行期更大。

2 研究设计

2.1 数据来源与样本选择

由于上交所和深交所集中了较多国有大中型企业,为了减少因政治关联或政府调控对经济周期波动溢出效应的准确刻画,笔者选取了集聚更多民营企业的深交所上市公司为研究样本,同时剔除了金融、保险行业样本和数据缺失样本,最终得到442家深交所上市公司2002—2013年共5 304个样本数据。上市公司数据来自国泰安数据库(CSMAR);其他宏观经济指标来自《中国统计年鉴2013》及国家统计局公布的相关数据;个别缺失数据通过查阅上市公司年报手工获得。

2.2 检验模型和变量定义

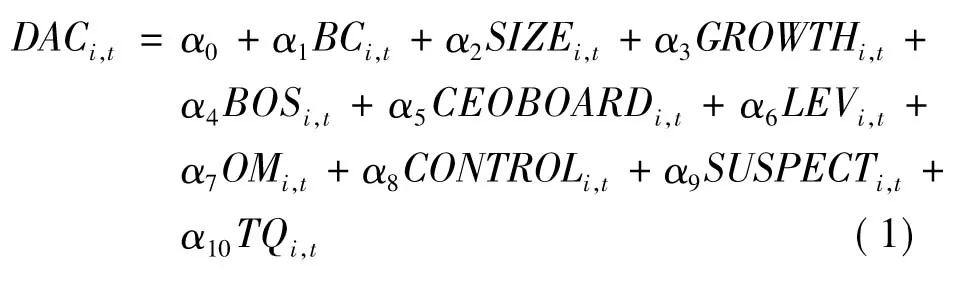

为了检验假设1,建立如下模型:

模型各变量定义如表2所示。其中盈余管理为被解释变量。笔者为了从系统性视角更加准确地刻画盈余管理活动,同时度量经济周期对应计盈余管理和真实盈余管理两方面的影响机制。其中DAC代表应计盈余管理,采用修正后的Jones模型估算,并进行资产规模的标准化。EM为真实盈余管理,采用ROYCHOWDHURY的方法,分为销售操控、生产操控和费用操控,分别用异常产品成本、异常经营活动现金流和异常操控型费用来衡量。哑变量BC为检验变量,代表经济周期。采用两阶段划分法,如图2所示,2002—2007年属于经济上行期,2008—2013年属于经济下行期。如上所述,在经济下行期,盈余管理的压力明显增大,企业盈余管理程度显著增加,因此预测BC的回归系数大于0。

表2 变量定义

图2 2000—2013年GDP增长率

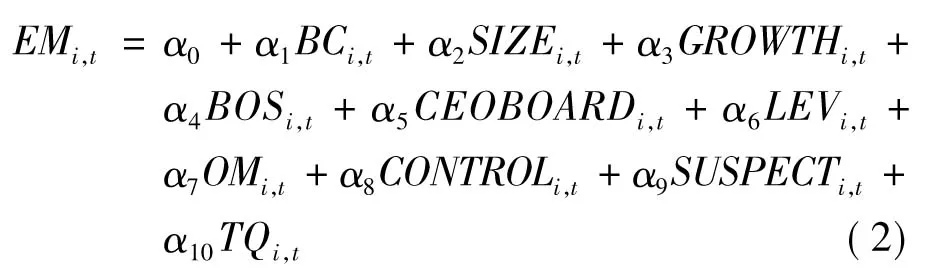

为了检验假设2,建立如下模型:

模型3和模型4中,TUNNEL为解释变量,代表控股股东利益输送行为。借鉴绝大多数学者的方法(如李增泉等[22],潘洪波等[23]),采用控股股东的资金占用,即应收款项、预付账款与其他应收款之和作为控股股东利益输送的代理变量,并进行资产规模的标准化。研究表明,盈余管理是控股股东实现利益攫取或侵占的重要手段,上市公司控股股东利益输送行为与公司盈余管理正相关,因此预测TUNNEL的回归系数大于0。

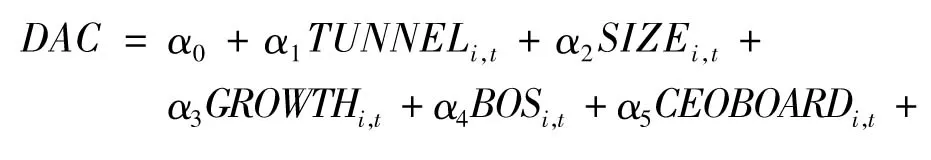

为了检验假设3,建立如下模型:

TUNNEL=α0+α1BCi,t+α2SIZEi,t+

α3GROWTHi,t+α4BOSi,t+

α5CEOBOARDi,t+α6LEVi,t+

α7OMi,t+α8CONTROLi,t+

α9SUSPECTi,t+α10TQi,t

(5)

模型5中,哑变量BC为解释变量,其他变量为控制变量。根据已有文献,经济上行期,资本市场容忍度和现金流充裕度高,为控股股东索取控制权利益,进行利益输送行为提供了更多的动机和机会。因此预测BC的回归系数小于0。

为了检验假设4,建立如下模型:

DACi,t=α0+α1BCi,t+α2TUNNELi,t+α3TUNNELi,t×

BCi,t+α4SIZEi,t+α5GROWTHi,t+α6BOSi,t+

α7CEOBOARDi,t+α8LEVi,t+α9OMi,t+

α10CONTROLi,t+α11SUSPECTi,t+α12TQi,t

(6)

EMi,t=α0+α1BCi,t+α2TUNNELi,t+

α3TUNNELi,t×BCi,t+α4SIZEi,t+

α5GROWTHi,t+α6BOSi,t+α7CEOBOARDi,t+

α8LEVi,t+α9OMi,t+α10CONTROLi,t+

α11SUSPECTi,t+α12TQi,t

(7)

模型6和模型7中TUNNEL、BC、TUNNEL×BC为检验变量,其他变量为控制变量。如上所述,经济周期的溢出效应将通过控股股东利益输送效应传导,即经济周期下上市公司控股股东利益输送行为与其盈余管理活动存在相关关系,因此预测TUNNEL和BC的回归系数显著为正;进一步,由于经济上行期控股股东利益输送和盈余管理行为空间更大,因此控股股东利益输送行为对上市公司盈余管理的影响程度更大。因此预测交互项TUNNEL×BC的回归系数小于0。

3 实证分析

3.1 描述性统计

表3列示了不同宏观经济环境下(经济上行期、经济下行期)各主要变量的描述性统计结果。可以看出,我国上市公司无论采取何种盈余管理手段(DAC或EM),其盈余管理程度均为经济下行期高于经济上行期,且上市公司总体来说更倾向于使用应计盈余管理手段而非真实盈余管理手段。而经济上行期是控股股东掏空利益输送行为的高发时间段。相对宏观经济环境下行期,当宏观经济环境处于上行期时,我国上市公司的平均资产负债率(LEV)、平均盈利能力(OM)较高,这符合正常经济波动预期。然而股东获利能力(TQ)、总资产增长率(GROWTH)在经济上行期分别为2.281 719和0.097 960,小于经济下行期的7.650 176和0.127 663,这种逆经济周期情况的存在说明企业很有可能进行了盈余管理活动,使得财务数据披上了美貌的“面纱”,这与表3反映出的经济下行期盈余管理行为更活跃这一现象相呼应。由此验证了假设1和假设3。

3.2 模型回归检验结果

(1)假设1的检验。表4模型1和模型2的回归结果中,BC的回归系数在1‰水平上显著。这说明2002—2013年间,宏观经济周期与上市公司盈余管理程度存在相关关系,且经济下行期盈余管理活动程度大于上行期。证实了我国上市公司盈余管理波动性特征的存在,为假设1提供了支持证据。同时在盈余管理手段权衡方面,应计盈余管理活动和真实盈余管理活动的相关系数分别为21.088和0.038。这表明,相较于真实盈余管理活动,企业更倾向于进行应计盈余管理活动。

表4 变量描述性统计表(不同经济环境分组)

(2)假设2的检验。表4模型3和模型4的回归结果中,TUNNEL的回归系数在1‰的水平显著,表明在样本期内,上市公司控股股东的利益输送行为正向影响上市公司的盈余管理,控股股东的利益输送行为越严重,公司进行盈余管理的程度越大。这为假设2成立提供了依据。同时模型3和模型4也进一步证实了相较于真实盈余管理手段(0.014)控股股东更偏爱用应计盈余管理的手段(12.429)进行利益侵占。

(3)假设3的检验。表4模型5中,BC的回归系数在1‰的水平上显著。这说明,2002—2013年间,我国上市公司控股股东进行掏空等利益输送行为的高发期在经济上行期。当经济上行期时,资产具有巨大的升值空间,企业的成长性和盈利能力也会上升,市场监管者和投资者的容忍度更强。并且,这一时期的货币供应量增大,产品容易变现,企业现金流充裕。控股股东在这一时期通过侵占公司和中小股东的利益所做的再投资,其投资收益回报率明显高于将这些充足的资金留在企业运转,因此其掏空动机较经济下行期更甚,掏空行为愈加严重。这为假设3提供了支持证据。

(4)假设4的检验。表4模型6和模型7显示了经济周期不同阶段下的控股股东行为与盈余管理。TUNNEL与BC的回归系数在1‰的置信水平上显著,说明在样本期间内,经济周期宏观背景下,控股股东利益输送行为与上市公司盈余管理存在相关关系;TUNNEL×BC的回归系数为负,在1‰的置信水平上显著,表明在经济上行期时,控股股东利益输送行为对上市公司盈余管理(应计盈余管理活动和真实盈余管理活动)的影响程度大于经济下行期。这一结论为假设4提供了支持。

表4 回归结果分析

注:括号中数值为t值,*代表p<0.05,**代表p<0.01,***代表p<0.001,样本个数为5 304个

同时,回归结果显示,在我国控股股东行为模式普遍通过应计盈余管理活动(-82.457),而非真实盈余管理活动(-0.124)所实现。有研究表明,当监管力度较小时,或控股股东需要“快速操作”满足掏空需求时,应计盈余管理则成为企业的最爱[24]。考虑到我国资本市场尚不成熟,证券市场亦不十分发达,对投资者的保护程度也相对较低,其市场监管制度尚未完善,企业(控股股东)进行真实盈余管理对未来业绩和长期价值造成的负面影响远大于进行应计盈余管理的相关成本。因此我国上市公司的控股股东在进行掏空和调整利润时很大程度上更倾向于操控应计项目进行盈余管理。

3.3 稳健性检验

为检验结果的稳健性,笔者首先进行了控股股东利益输送行为的替代检验。参照叶康涛等[25]的做法,重新定义控股股东侵占行为变量,将第一大股东及其关联方第t年占用上市公司的其他应收款减去第t-1年占用的其他应收款,除以年末总资产作为第二个衡量控股股东行为的指标,代入数据重新回归后,结果没有发生实质性变化。

此外,笔者还采取了如下稳健性检验:①经济周期的替代检验。参考了王小鲁等的《中国分省企业经营环境指数2013年报告》,以环境综合指数作为宏观经济周期变量度量代入回归,其回归结果未发生实质性变化。②不同的时间年限。考虑样本时间期限选择可能产生误差,笔者增加了研究年限,新取值年限范围为2000—2013年,并重新进行回归检验,检验结果无显著差异。通过上述不同方法的调整与检验,所提出假设仍得到验证。

4 结论与建议

笔者利用宏观经济波动数据,结合上市公司资料,分析了外部宏观经济环境不同时期(经济上行期与经济下行期)的我国上市公司进行盈余管理活动及控股股东进行掏空利益输送行为的差异性及其三者之间的联动机理。研究了经济周期以及控股股东利益输送行为对我国上市公司进行盈余管理的影响。通过检验我国深证A股上市公司在2002—2013年间经济上行期和经济下行期,以及控股股东进行利益输送时应计盈余管理与真实盈余管理的差异发现,我国上市公司的盈余管理程度在经济下行期大于经济上行期,但控股股东都更青睐于在经济上行期对上市公司进行资金占用(掏空)等利益输送行为;经济周期下,上市公司控股股东的利益输送行为对盈余管理活动存在正向影响,利益输送行为越频繁盈余管理程度越大,并且这种正向放大效应在经济上行期较经济下行期更为明显,且整个经济周期中,我国控股股东都更倾向于应计盈余管理手段。在替代核心变量、延长样本年限等各种稳健性检验中,上述研究结果并未发生改变。

因此,笔者的研究结论能够对资本市场不同参与者提供具有实际意义的意见与建议:①对投资者而言,由于经济周期带来的系统性风险的存在,应事先进行预判,并采取积极风险应对措施,以缓解经济周期波动带来的盈余管理压力,维护自身权益;②对审计师而言,在评估重大错报风险,识别盈余管理时,应该考虑经济周期的影响,对经济下行期时的企业经营管理活动进行着重审计,以此提高审计效果。同时在评估会计信息质量风险时,也要综合考虑考虑利益相关者,特别是投资者(控股股东、管理层、机构投资者、中小股东等)因素对上市公司行为的重要影响。③对于市场监管者(政府)而言,在经济过热期(高度繁荣时期,例如我国的2006年、2007年)和经济波动转折点年度及其之后时期(例如我国的2008年及其后续时期)应当加强监管力度,制约周期性盈余管理活动激增的现象。同时,在经济上行期,应当不定期对资本市场主体进行抽查,而不是一味地以“乐观”的高容忍态度对待上市公司。

[1] SCHIPPER K.Commentary on earnings management[J].Accounting Horizons,1989(4):91-102.

[2] PAUL M L,JAMES M H. A review of the earnings management literature and it’s implications for standars setting[J].Accounting Horizons,1999(12):255-263.

[3] 伊志宏,姜付秀,秦义虎.产品市场竞争、公司治理与信息披露质量[J].管理世界,2010 (1):133-166.

[4] 柳建华,魏明海,郑国坚.大股东控制下的关联投资:“效率促进“抑或”转移资源“[J].管理世界,2008(3):133-141.

[5] 刘明辉,韩小芳.财务舞弊公司董事会变更及其对审计师变更的影响:基于面板数据Logit模型的研究[J].会计研究,2011(3):81-88.

[6] DRAKE M S,ROULSTONE D T,THORNOCK J R.Investor information demand: evidence from google searches around earningsannouncements[J].Journal of Accounting Research,2012,50(4):1001-1040.

[7] LEUZA C, NANDAB D,PETER D,et al. Earnings management and investor protection: an international comparison[J].Journal of Financial Economics,2003,69(3):505-527.

[8] 刘树成.繁荣与稳定:经济周期与宏观调控[M].北京:社会科学文献出版社,2005:202-211.

[9] BERTOMEU J,BEYER A,DYE R A.Capital structure cost of capital and voluntary disclosures[J].Accounting Review,2011(3):857-886.

[10] 陈武朝.经济周期、行业周期性与盈余管理程度:来自中国上市公司的经验证据 [J].南开管理评论,2013(3):26-35.

[11] VISHNY S.A survey of corporate governance [J]. Journal of Finance,1997(6):737-783.

[12] 张光荣,曾勇.大股东的支撑行为与隧道行为:基于托普软件的案例研究[J].管理世界,2006(8):126-135.

[13] 章卫东.谨防控股股东在资产注入中向上市公司“注水”[J].会计之友,2012(14):4-7.

[14] 孙祥建,徐晋.盈余管理、配股融资与上市公司业绩滑坡[J].经济科学,2005(1):56-65.

[15] 陆正飞,魏涛.配股后业绩下降:盈余管理后果与真实业绩滑坡[J].会计研究,2006(8):52-59.

[16] 李凯.盈余管理、承销商声誉与市场反应间关系实证研究:基于信号传递视角[J].财会通讯,2013(1):73-75.

[17] LIU C C,RYAN S G.Income smoothing over the business cycle: changes in banks′ coordinated management of provisions for loan lossesand loan charge-offs from the pre-1990 bust to the 1990s boom[J].The Accounting Review,2006,81( 2) : 421-441.

[18] 苏冬蔚,林大庞.股权激励、盈余管理与公司治理[J].经济研究,2010(11):88-100.

[19] 陈波,王翠婷.交易操纵型盈余管理研究述评[J].外国经济与管理,2010,32(3):18-25.

[20] 张俊瑞,李彬.生产操控与未来经营业绩关系研究:来自中国证券市场的证据[J].现代管理科学,2008(9):94-111.

[21] 贺建刚,魏明海,刘峰.利益输送、媒体监督与公司治理:五粮液案例研究[J].管理世界,2008(10):141-150.

[22] 李增泉,孙铮.“掏空”与所有权安排:来自我国上市公司大股东资金占用的经验证据[J].会计研究,2004(12):5-6.

[23] 潘洪波,余明桂,回雅甫.政治联系、寻租与地方财政补贴有效性[J].经济研究,2010(3):89-91.

[24] 张子余,张天西.“真实销售行为”的动态选择与经济后果[J].南开管理评论,2011,14(6):128-136.

[25] 叶康涛,陆正飞,张志华.独立董事能否抑制大股东的“掏空”[J].经济研究,2007(4):101-110.

HU Huaxia:Prof.; School of Management, WUT, Wuhan 430070, China.

[编辑:王志全]

Economic Cycle, Behavior of Controlling Shareholders′ Interest Transfer and Earning Management

HUHuaxia,HONGHong

The systematic affection of economic cycle and interest transfer behavior of shareholders on earnings management was empirically investigated from two perspectives of system features and listed companies when the listed companies in Shenzhen A-share stock exchanges in 2002 to 2013 were taken as samples. The results show that earning management behavior in economic upturn will be less than that in economic downturn. Both in expansionary phase of economic cycle and period of economic cycle contraction, listed companies in China are more inclined to conduct accrual earnings management means rather than real earnings management means. Meanwhile, the economic cycle will exert the behavior of controlling shareholders, interest transfer behaviors occurred more frequently in expansionary phase of economic cycle. Interest transferred by controlling shareholders dramatically increases discretionary accruals of quoted companies. On the background of the economic cycle fluctuation, controlling shareholders' interest transfer behaviors have a greater influence on earning management in economic upturn.

economic cycle; behavior of controlling shareholders; interest transfer; tunneling behavior; earning management

2015-09-25.

胡华夏(1965-),男,黑龙江友谊人,武汉理工大学管理学院教授;博士.

国家自然科学基金资助项目(71450005).

2095-3852(2015)06-0771-08

A

F270

10.3963/j.issn.2095-3852.2015.06.024