油价变化对航运市场的影响

秦 琦

油价的大幅变动会对航运市场发展产生较大影响,油价变化与航运市场之间究竟存在哪些必然的联系呢?

油价走势及主要诱导因素

根据1861~2005年年初世界油价走势可知,全球共发生了3次油价的暴涨暴跌,分别发生在19世纪60年代、20世纪70和80年代、以及此次21世纪初期(2000年至今)。

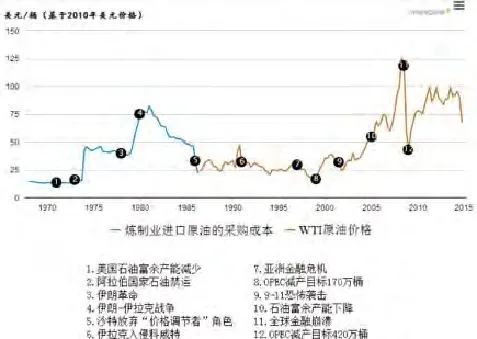

油价的大幅波动既与经济有关,又与政治、军事等相关联,而且与其自身的供求关系有关,见图1。从供求关系看,影响原油价格变化的供给因素包括能源价格、OPEC产能、富余产能和库存、非OPEC产能、地缘政治、天气、勘探与生产费用、勘探与生产技术创新等,影响原油价格变化的需求因素包括能源价格、经济增长速度、工业产值、商品运输、人员交通、天气、能源利用设备的创新等。从交易因素看,既有不同地点、不同期限和不同种类的期现货交易,又有包括生产商、消费者、政策制定者、交易商、套期保值商和掉期交易商、投机商等在内的多方利益攸关者。鉴于此,原油价格的变化既受制于供求关系,又远不止受供求平衡关系影响这么简单。

图1:世界原油走势受多种因素影响

2014年下半年的油价暴跌同样如此,既有石油供求关系特别是供求预期与供求结构的影响,又有地缘政治的冲击与影响,而且因受制于强势美元以及金融衍生品的走势而出现了暴跌走势。

油价变化与海运量、运价/租金关系

对于航运市场而言,原油价格的变化引起燃油价格的变动会影响航运企业的经营成本,进而影响航运企业的运价或租金。此外,油价的变化可能会影响世界经济,进而影响海运贸易量,这也会影响航运企业的运价或租金。那么这些影响的程度如何,以下从理论文献和实际情形两个方面予以阐述。

从国外的相关研究看,研究航运市场运价与原油价格关系的文献多集中在2008~2010年,从这些文献看,目前理论界对于两者关系的理论研究还存在不同看法,本文主要选取联合国在2010年发布的一份报告内容用于参考。该报告在分析集装箱运输市场的运价与布伦特油价关系时指出,两者的弹性系数约为0.19~0.36,若布伦特油价上涨10%,集装箱运价相应地增加1.9%~3.6%(高油价对运价的影响比低油价更明显);铁矿石运价与原油价格的弹性系数约为0.89~1.05(不考虑BDI影响);原油运输市场的运价与布伦特油价的弹性系数约为0.28。由此可见,原油价格的变动不会引起运价的大幅波动,OECD(2008)对于航运市场运价与油价的弹性系数估算更低,仅为0.018~0.15。

对于油价与海运贸易量的变化的研究,目前这方面的研究结论亦存在不同的观点。

如果不考虑海运量的变化,仅从运价/租金(经营收入)和燃油成本(经营成本)两个方面考虑,由于前者与油价的弹性系数较低,因此油价变化带来的经营成本的变化远大于经营收入。

实证分析主要探究能源运输市场(包括油船、气体运输船和海工辅助船)的运费/租金与原油价格、海运贸易量与原油价格之间的关系。由于原油价格与燃油价格之间具有非常强的正相关性,这一点可依据克拉克松对布伦特原油价格和鹿特丹380CST燃油价格的实际走势而判断,因此本部分将以燃油价格作为比较对象。

对油价与海运量关系的分析,我们选择了“2000~2014年全球石油海运量(包括石油海运总量、原油海运量、成品油海运量)和燃油价格的变化关系”、“2000~2014年全球LPG和LNG海运贸易量与燃油价格的变化关系”等进行了简单统计,主要分析结论包括:第一,2010年之前全球石油海运总量与油价的变化存在一定的相关性,但2010年之后两者之间并没有明显的相关性;在石油海运总量、原油海运量、成品油海运量与燃油价格的三个关系中,原油海运量与燃油价格的正相关性最明显,见图2。第二,LNG与LPG全球海运量与油价在2011年之后的走势存在明显差异,这或与北美非常规天然气的出口量增大有关。

图2:2000~2014年世界石油海运量与燃油价格的变化图

对油价与租金/运价关系的实证分析,我们选择了“2000~2014年(1~8月)油船一年期期租与燃油价格的变化关系”、“2000~2014年(1~8月)LPG船的一年期期租与燃油价格的变化关系”、“2012年2月~2015年2月主流海工装置租金与油价的变化关系”、“2001~2014年(1~8月)PSV、AHTS的租金与油价的变化关系”等进行了简单统计,主要分析结论包括:第一,油价与油船运输市场运费/租金的中期走势的实际表现与国外相关文献的研究结果存在差异,特别是2009年之后原油船和成品油船的租金水平呈现下跌趋势,与燃油价格的走势完全相反;第二,气体运输船的期租与燃油价格的变化趋势存在部分的相似性;第三,海工装置的租金与燃油价格的变化存在比较明显的相关性。

以大型海工装置的市场租金表现为例,根据IHS对于钻井船、半潜式平台以及自升式平台等主流钻井装置的统计可知,2012年2月~2015年2月工作水深超过7500ft的钻井船、工作水深超过7500ft的半潜式平台、在东南亚作业的361~400ft的自升式平台的日均租金与布伦特原油价格走势相似,可以看出两者之间存在比较明显的正相关性,见图3。需要说明的是,高性能的主流钻井平台例如北海水域的自升式钻井平台虽然走势亦类似于原油价格走势,但2013年中期~2014年中期其日均租金甚至出现了走高的迹象(此期间内的原油价格总体呈现波动且小幅向下走势),而且其利用率也远高于其他类型的平台和船舶。

图3:2012~2014年世界主流钻井装置的日均租金走势

从上述油价变化与航运市场租金/运费以及海运量的关系分析可知,航运市场在2007~2008年世界金融危机之前与油价呈现比较明显的正相关性,特别是上升趋势;但是后金融危机时代,两者之间的相关性逐渐减弱,部分船型市场甚至出现了反向变化态势,不过从长期看,海工运营市场与油价变化的相关性高于其他运输市场。我们可以这样认为:2009年下半年之后的原油价格的快速反弹是脱离于世界经济基本面的,这也说明原油价格的变动如上述所示,并不仅仅取决于世界经济,2014年年底油价的暴跌是回归实体经济的必然要求。由此可见,从定性的角度看,通过预测油价未来的变化以判断航运市场未来走势,总体看目前只有部分的可操作性,仍需要深入研究(包括定量)两者的关系,才可能获得正确的市场预判。

未来油价走势及影响

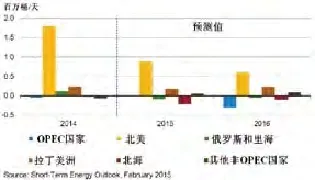

对于未来一两年内的油价变化展望,从引发油价变化的关联因素看,一是政治因素,我们认为地缘政治仍是制约油价上涨的因素之一;二是军事因素,中东地区虽然仍处于此消彼长和接连不断的小摩擦中,但短期内出现大规模不安定局面的概率仍较低,因此对于油价的供应不会产生大的消极因素,这样也会制约油价的快速上涨;三是从供给层面和博弈角度看,中东沙特等主要国家目前坚持不减产的策略短期内应该不会有大的改变(而且从图中可以看出,从2004~2014年原油供应主体的出口量变化中,唯一出现正增长的产油地区只有中东)。从美国的供应方面来看,美国能源署(IEA)2015年2月份预测“2015~2016年北美地区将继续增加石油和液体燃料产量”(见图4),那么近一两年内原油的供应仍然是充分的,油价的上涨也将受到制约,油价保持底部震荡将是大概率形式;四是从美元走势看,我们认为近一两年内美元总体强势是可期的,这也将制约油价的上涨。(当然,鉴于油价受多种突发因素包括金融市场、减产消息等影响,我们仍不排除油价出现短时间快速反弹走势的小概率事件)。总体而言,如果油价保持低位震荡,则可以根据上述“油价与航运市场的相关指标”以及以下对“油价与经济、航运公司、能源结构和船型结构的分析”研判未来市场的可能走向。

图4:2014~2016年全球石油和液体燃料产量(预测)

油价下跌对全球经济总体而言利大于弊,同时这种影响是结构性的,比较有利于大宗商品(包括原油)主要进口国和消费国的经济发展,对大宗商品出口国的经济增长则是不利的。油价对全球经济的影响程度在很大程度上取决于石油供给的冲击规模和持续时间,Arezki和Blanchard(2014)列出了未来与石油供应有关的两种油价变化情景,预计2015年全球经济增长率可以分别提高0.7%和0.3%,模拟显示美国GDP增长率可以提高0.2%~0.5%。

油价下降有利于世界经济的复苏,进而有利于世界贸易量的增长,据IMF预测2015年世界贸易总量的同比增幅为3.8%,高于2014年的3.1%。作为世界贸易量的主要组成部分,世界海运贸易量也将因经济的增长而出现增长(目前呈现出部分国家特别是发达国家利用各种政策和措施削弱国际贸易的潜在态势,这里不考虑此因素)。海运量的增长对于新造船市场无疑是有利的复苏消息,特别是对于集装箱船等船型的复苏或者缓解运力压力是有帮助的。

当然,世界经济复苏与增长受多种因素影响,油价下跌只是降低了全球货物的生产成本,即改善了供给因素,世界经济目前还面临着全球金融体系脆弱与不平衡、全球有效需求能力不足、产业结构和布局发展不合理等多种因素影响,2015年1月IMF认为油价下跌的有利影响可能抵不过其他负面因素产生的不利影响,将2015年全球GDP增长率从2014年10月的预测值3.8%下调至2015年1月的预测值3.5%。因此,世界经济的非均衡性复苏对新造船市场全面复苏的促进作用是有限的。

我们需要考虑的是世界经济的这种非均衡对于新造船市场的影响如何。2015年世界经济的复苏将继续呈现差异的发展变化,其中以美国为核心的部分发达经济体的经济复苏趋势最为明显,欧洲和日本仍处于增长乏力的状态,印度则可能继续保持较快增长。经济复苏的非均衡性,必然会给全球贸易的发展带来差异性变化,例如IMF预测2015年先进经济体的进口量同比将增长3.7%,快于新兴市场和发展中经济体的3.2%,这种贸易的差异性结构势必然会给不同贸易品种(或不同船型)以及不同航线产生不同的影响。

我们还可以从微观方面具体分析油价对于航运企业的影响。由于资料有限,我们以世界航运巨头商船三井(MOL)和世界第5大油船船东Stolt-nielsen公司为例,根据两家公司近两年的年报可知,2014财年商船三井公司船队的燃油费用达到5.65亿美元,约占营业支出的3.67%;2013年Stolt-nielsen公司船队的燃油费用为3.89亿美元,约占营业支出的2 1.9%,详见表3。由此可见,燃油费用属于一笔相当大的营业支出,如果按照2015年布伦特原油均价60美元/桶(2015年前两个月的原油均价为53美元/桶)的估算以及2013年年均价108.66美元/桶和2014年年均价99.03美元/桶,两家公司的燃油费用将下降约40%(不考虑船队变化以及燃油效率的提高,以及财年时间等因素),即商船三井和Stolt-nielsen公司分别可减少营业支出2.2亿美元和1.5亿美元。

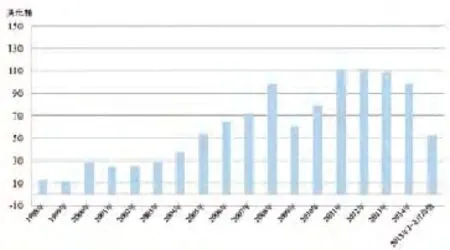

从近几年平均油价看,2011~2014年这几年的原油均价实际上超过了2007~2008年(见图5),如果原油价格在未来一两年能够继续保持低位震荡,那么将非常有利于航运企业(特别是船队规模较大企业)和市场集中度较大(议价能力较强)的航运细分产业改善经营成本。航运公司成本的改善将促进新造船市场的复苏,不过鉴于不同企业在提高能效和降本能力方面存在差异,油价的大幅下降能否实现全行业业绩的转好目前暂无法判断,但可以肯定的是,部分能够依靠创新降低能耗和有效控制成本的航运企业,必将是未来新造船市场的下单主力。

图5:1998~2015年2月布伦特原油年均价格走势