创业板IPO效应的代理问题研究

徐博韬

【摘 要】 中国创业板上市公司IPO后业绩下滑现象即IPO效应普遍存在,文章从双重代理理论寻求IPO效应的解释。以2009年至2010年在创业板上市的98家公司为研究样本,以管理层持股表征第一类代理问题、大股东控股比例表征第二类代理问题,验证代理问题与IPO效应的关系。研究结果发现:管理层持股比例对IPO效应的影响存在区间效应呈倒U形;大股东控股比例与IPO效应存在显著正相关关系。研究结论为公司所有者采用股票期权的公司治理提供了参考,并提请IPO监管部门注意审核大股东持股比例状况。

【关键词】 IPO效应; 双重代理理论; 创业板

中图分类号:F830.91 文献标识码:A 文章编号:1004-5937(2015)22-0041-05

一、引言

中国深圳创业板于2009年10月创立,以培养科技型、成长型企业为目的,旨在为具有发展潜力的中小企业提供筹资场所,是主板和中小板市场的补充。创业板相对于主板市场,门槛设置相对较低,但在监管力度上更加严格。本文统计了2009年至2012年的创业板上市公司,2009年年末 36家公司市值1 610亿元,2010年年末153家公司市值7 365亿元,2011年年末281家公司市值7 434亿元,2012年年末355家公司市值8 731亿元。由以上统计数据可见,创业板上市公司数量逐年稳步增长,但总市值却在2010年快速增长后呈疲软状态。

中国创业板市场公司上市后的业绩表现不佳,是否同主板市场一样存在着业绩下滑的IPO效应(后文所指IPO效应均指业绩下滑的IPO效应)?从1970年起,国外学者就注意到上市公司IPO后的低业绩表现,Stoll & Curley(1970)基于美国小企业的首发价、首发当日收盘价和一年后的市价对比,发现了IPO抑价。随后Stern & Bornstein(1985),Ritter(1991)均证实了IPO抑价、IPO热销现象,这种业绩变化主要体现为业绩下滑。关于IPO之后业绩下滑的原因,目前主要有择机上市、盈余管理、代理成本等解释。本文以双重代理理论为基础,从管理层的第一类代理和大股东的第二类代理问题角度,验证中国创业板这个资本市场新板块的IPO效应。

虽然Mikkelson Partch & Shah(1997)基于美国公司,Georgen(2003)基于英国和德国公司的实证检验,均得出管理层持股比例下降导致代理成本增加,但并不能解释IPO后公司经营业绩的下降。中国学者卢文彬、朱红军(2001),薛爽、王鹏(2004)等以中国主板新上市公司为研究样本得出存在IPO效应,并证实了中国上市公司IPO后业绩下滑严重。杜传文、叶乃杰、范志敏(2010)研究发现中国中小企业板整体存在IPO效应。关于IPO效应的影响因素基于管理层持股的研究,吴淑琨(2002)发现管理层持股比例对公司业绩影响的拐点为0.98%,马施、李娜(2010)则进行了管理层持股比例与公司业绩呈现曲线走势图的研究。

管理层持股是公司治理中重要的内部治理因素之一,前期我国学者对IPO效应的研究对象选择主要集中于主板和中小企业板,由于创业板成立时间较短,关于创业板的研究较少。目前我国学者普遍赞同公司治理结构的改善能够显著提高公司业绩,但就公司治理因素如管理层持股、独立董事占董事会人数比例、董事会规模等对业绩的具体影响还存在争议,尤其基于IPO效应的研究更是对完善资本市场公司财务管理具有重要的现实意义。大股东持股是我国企业的另一凸显问题,目前研究证实中国同样存在大股东通过盈余管理操纵公司利润获利,也有部分研究证实中国大股东通过关联交易、占款等方式侵占小股东利益,但大股东持股比例和IPO效应基于创业板块是否具有关系值得检验。本文以中国2009—2010年上市的创业板公司为研究样本,研究管理层表征的第一类代理问题和大股东持股表征的第二类代理问题与IPO效应之间的关系。

本文的创新体现在如下两个方面:(1)研究视角。目前学者基于主板市场从盈余管理、机会窗口、代理成本等视角研究IPO效应,而本文以高成长性的创业板市场上市公司为研究对象,验证创业板上市公司是否具有IPO效应。(2)变量选择。以前学者多用每股收益作为IPO效应衡量的被解释变量,而本文充分考虑IPO后股本变动对每股收益的影响,剔除股本和资产增加对结果的干扰,选取销售净利率下降幅度来衡量上市公司IPO效应度量。

二、研究假设的提出

本文统计发现,中国创业板管理层持股现象普遍,2009年上市的36家公司中35家有股权激励,管理层持股比例平均为41.43%;2010年上市的117家上市公司中有106家公司有股权激励,管理层持股比例平均为46.19%。管理层持股是公司所有者让渡一部分股权给管理者,以缩小管理层和所有者之间的代理成本,使管理者更好地为股东和公司利益服务,是现代公司制度在公司治理层面上的一种创新性的制度设计。但这种股权让渡多少比例合适,怎样的让渡才能达到更有效的股权激励是这项制度实施的现实问题。

Holderness(1999)研究发现当管理层持股比例小于5%时,业绩与管理层持股比例呈正相关关系;随着管理层持股比例增加,管理层对公司的控制权增大,管理层增大自身财富的同时降低了公司价值,掘壕自守现象产生。吴淑琨(2002)基于中国主板市场公司样本,发现当管理层股权低于0.98%时,能够促进公司业绩,但当管理层股权高于0.98%时,随着持股比例的上升公司业绩却在下降。马施、李娜(2010)发现当上市公司为国有控股形式时,管理层持股比例与公司业绩呈N型走势,而非国有控股公司呈倒U型走势。

管理层利用信息优势进行在职消费,所以现代公司治理观认为,基于委托代理理论的委托代理关系导致管理层的逆向选择甚至道德风险。管理层持股并不是减缓代理成本的“灵丹妙药”,虽然管理者也会受到公司所有者的约束,但管理层持股比例的高低会改变管理层对公司的控制权。当管理者持有一部分公司股权时,管理者的人力资本要素得到了肯定,管理层与公司利益趋同。然而,随着管理层持股比例的提高,管理层拥有了公司部分的控制权,便有动机出于逐利性,利用信息优势减少甚至摆脱所有者对自身的监控。此时管理层持股不是减缓了股东与管理者之间的代理成本,而是通过在职消费、过度投资等形式增加代理成本。但当管理者持股比例高到一定程度时,管理者成为了所有者的双重身份,此时管理者集经营权和控制权于一身,则会全力服务于公司,提升公司价值,此时代理成本又逐步缩减。

基于以上分析,本文提出假设1。

假设1:管理层持股比例与创业板上市公司IPO效应呈倒U型关系。

股权集中度是公司治理的重要因素之一,表现在公司股权集中于少数大股东手中还是各股东分散持有,其中第一大股东持股比例是衡量公司股权分散程度的主要指标。上市公司股权相对集中,大股东因自身利益与公司利益高度一致,管理层的激励效应得到较大发挥。根据委托代理理论,此时所有者对管理层的监督成本相对较小,有利于提升公司业绩。但股权相对集中也会引发一股独大的问题,上市公司在IPO前有盈余管理动机,会粉饰会计利润达到上市条件,还发现股权集中度高的上市公司在IPO后经营业绩下滑幅度更大,认为股权集中能更好地操控盈余。根据代理理论的第二类代理问题,股权集中度高的公司,大股东通过担任董事会等管理职务参与公司管理,可能利用信息优势侵占小股东利益,即壕沟效应。

根据以上分析,本文将第一大股东持股比例作为股权集中度的衡量指标,认为股权越集中的上市公司其经营业绩在IPO后下滑更为严重,而股权相对分散的上市公司经营业绩下滑平缓,由此提出假设2。

假设2:第一大股东持股比例与创业板上市公司IPO效应呈正相关关系。

三、研究设计

(一)样本选择与数据来源

为了考察创业板上市公司的IPO效应,本文以上市公司后两年业绩均值与IPO前三年业绩均值进行对比。选择中国创业板2009—2010年上市的153家上市公司为研究样本,剔除管理层持股比例为零的12家公司,每股收益缺失的5家公司,剩余有效公司样本量136家。为了研究管理层持股比例对IPO效应的影响是否存在区间效应,剔除IPO后销售净利率未下滑的36家上市公司,剔除金融保险类上市公司及其他变量存在缺失的数据,最终得到98家创业板上市公司为研究样本。本文所选公司样本数据来源于国泰安数据库及深圳证券交易所网站公布的创业板上市公司上市招股说明书。

(二)主要变量定义

1.被解释变量

创业板致力于为高科技中小公司提供融资平台,上市条件审查时较为关注公司的成长能力和盈利能力,体现在对主营业务收入和净利润的严格要求上①。但仅凭主营业务收入和净利润水平难以评价上市公司真实的业绩状况,即使公司主营业务收入增长较快,也只能说明公司在产品销售和服务上取得较大进步,但收入转换为利润的能力无法衡量。陈祥有(2010)证实,销售净利率不受IPO募集资金的影响,因此本文选择盈利能力中的销售净利率IPO前后下降幅度作为衡量公司IPO效应的指标。

2.解释变量

本文主要研究管理层持股比例对IPO效应的影响,即管理层持股比例的高低是否会显著改变上市公司经营业绩,为了消除变量间在数量级和量纲上的差异,将持股比例进行平方和三次方,检验管理层持股比例与IPO效应关系。因中国股权集中型股权结构普遍,所以用第一大股东持股比例体现股权制衡度,检验股权制衡度与IPO效应的关系。

3.控制变量

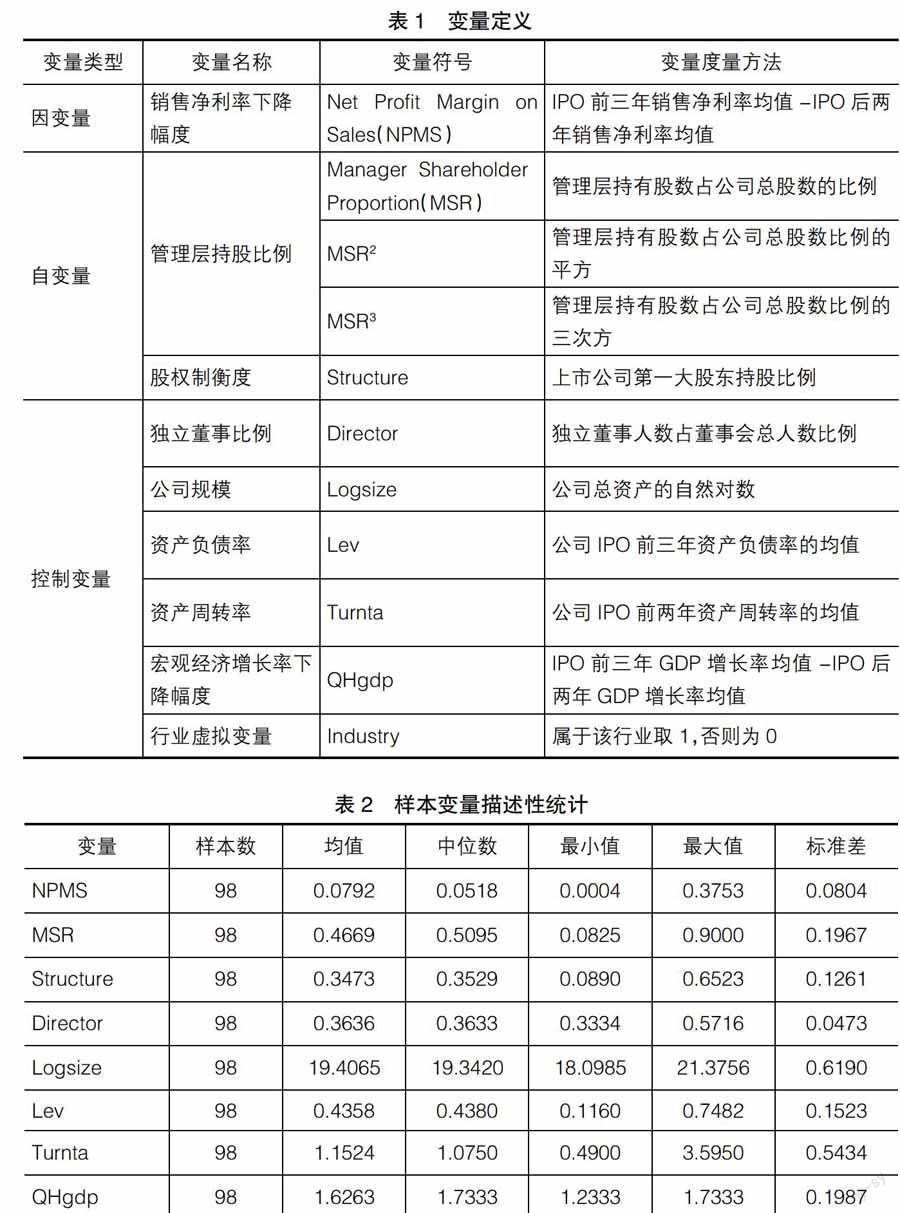

结合以前学者研究经验,将独立董事比例、公司规模取对数,经营效率、偿债能力、公司行业和宏观经济形势作为控制变量。考虑到创业板成立于2009年10月,2008年恰逢全球金融危机,为了排除外界宏观经济形势对公司业绩的影响,所以本研究还选择了宏观经济形势作为控制变量。其中的行业考虑是证监会对上市公司行业区分标准和创业板上市公司行业分布特点,将样本公司分为制造业行业、交通运输业和其他并进行虚拟变量控制。各变量定义如表1。

(三)研究模型

本文旨在从代理理论角度对创业板上市公司IPO效应进行研究,根据代理理论的两个层级,将管理层持股比例和第一大股东持股比例作为解释变量,构建关于代理成本和IPO效应之间的回归模型(1)。

NPMS=?坠+?茁1*MSR(MSR2

& MSR3) + ?茁2*Structure +

?茁3*Director + ?茁4*Logsize +

?茁5*Lev + ?茁6*Turnta +?茁7*

QHgdp+?茁8*Industry+?着 (1)

四、实证结果与分析

(一)描述性统计

表2报告了本文主要变量的描述性统计。由表2可见,衡量IPO效应的被解释变量销售净利率下降幅度(NPMS)均值为7.92%,说明IPO后创业板公司整体有较大幅度业绩下滑。解释变量中管理层持股比例(MSR)最低为8.25%,最高达90%,均值为46.69%,这可能与我国创业板上市公司有较多民营公司性质有关。第一大股东持股比例(Structure),最小为8.90%,最大为65.23%,均值为34.73%,表明我国创业板上市公司一股独大现象明显。独立董事比例在33.34%和57.16%之间,且中位数为36.33%,这与中国证监会《关于在上市公司建立独立董事制度的指导意见》规定上市公司董事会成员中应当至少包括三分之一独立董事有关。

(二)相关性分析

表3报告了主要变量的相关系数矩阵。由表3可见,销售净利率下降幅度(NPMS)与管理层持股比例(MSR)之间的相关系数为0.129,且不显著,需进一步验证其关系。销售净利率下降幅度(NPMS)与资产负债率(Lev)、资产周转率(Turnta)显著负相关,与第一大股东持股比例(Structure)、独立董事比例(Director)和宏观经济下降幅度(QHgdp)显著正相关。模型中各变量间相关系数基本都在0.35以下,表明变量间的共线性较弱,模型设定较为合理。

(三)回归分析

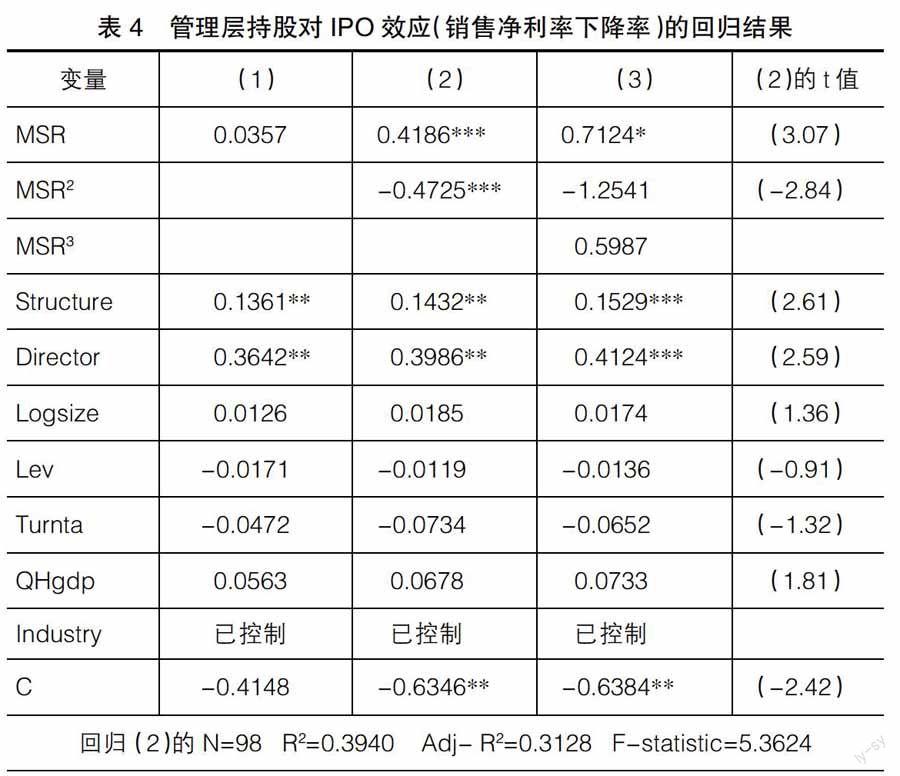

表4报告了回归结果。由表4可见,分别对模型进行的三次回归结果中,同时引入管理层持股比例一次方(MSR)和持股比例的平方(MSR2)时,与销售净利率下降幅度(NPMS)系数显著,但管理层持股比例一次方时系数为正,而管理层持股比例平方时系数为负,表明管理层持股比例对IPO效应的影响呈现倒U形走势,两者之间存在着较为明显的区间效应,假设1得以初步证实。当管理层持股比例在较低的一个区间时,随着管理层持股比例的增加,上市公司IPO后的销售净利润率下降幅度随之增大,表明这区间段内掘壕自守效应发挥了主要作用。管理层对公司的控制力加强后,有利用职权谋取私利而降低公司价值,产生的代理成本超过了激励效应。当管理层持股比例超过拐点时,管理层拥有了公司股权的控制权,所有者和管理者的双重身份使激励效应增大,代理成本降低,产生的激励效应超过了代理成本,验证了假设1。

由表4还可见股权制衡度(Structure)与销售净利率下降幅度(NPMS)系数呈显著正相关关系。根据代理理论的第二类代理问题,大股东通过担任董事会等管理职务参与公司管理,可能利用信息优势侵占小股东利益。表4的回归结果验证了股权越集中的上市公司其经营业绩在IPO后下滑更为严重,而股权相对分散的上市公司经营业绩下滑平缓,假设2得以验证。

(四)稳健性检验

为了考察管理层持股比例对IPO效应的影响存在区间效应结论的稳健性,本文以成长能力相关的净利润增长率下滑幅度(GRNP)作为衡量IPO效应的指标,同样进行了三次逐步回归,具体结果见表5。从表5可见,同样是同时引入管理层持股比例一次方(MSR)和持股比例的平方(MSR2)时系数显著,但管理层持股比例一次方时系数为正,而管理层持股比例平方时系数为负,表明管理层持股比例对IPO效应的影响呈现倒U形,两者之间存在明显的区间效应。

五、研究结论及启示

本文针对创业板上市公司上市后业绩下滑现象,研究创业板上市公司IPO效应。以双重代理理论为基础,在已有研究成果基础上以98家创业板上市公司为研究样本,研究管理层持股和第一大股东持股对IPO效应的影响,得出如下研究结论:

(1)管理层持股比例对IPO效应的影响存在区间效应,当管理层持股比例低于利益趋同区间时,管理层持股比例和IPO效应呈负相关关系;当管理层持股比例处于掘壕自守区间时,管理层持股比例和IPO效应呈正相关关系。

(2)第一大股东持股比例越高,创业板上市公司IPO效应越明显;创业板上市公司IPO后业绩下滑具有普遍性。

通过以上研究结果可以看出,虽然管理层持股与IPO效应之间并不是简单的线性关系,但存在降低公司价值的区间。股东对管理层实施股票期权激励时,不能简单认为管理者持股比例越高,激励效应越大,还应综合考虑管理层持股份额总和对公司的控制能力和股东对管理层实施监控的能力等因素。公司所有者要让激励效应持续,应当建立与管理层持股激励相匹配的约束机制,如加强对管理层的绩效考核、增加管理层的违规成本等。第一大股东持股比例与创业板上市公司IPO效应负相关的结论支持了前期研究得出的第一大股东持股比例越高,越容易操纵盈余,促使企业IPO前后表征业绩差距巨大。在此提醒政策审核部门对存在大股东的IPO公司加强事前审核和事后的业绩考核,以更好地保护投资者,促进资本市场发展,提高社会资源配置效率。

【参考文献】

[1] 陈祥有.A股发行公司IPO前盈余管理与IPO后经营业绩的实证研究[J].财经理论与实践,2010(1):62-65.

[2] 杜传文,叶乃杰,范志敏.中小企业板IPO效应研究——基于创业投资的视角[J].浙江社会科学,2010(11):40-53.

[3] 卢文彬,朱红军.IPO公司经营业绩变动与股权结构研究[J].财经研究,2001(4):45-52.

[4] 吴淑琨.股权结构与公司绩效的U型关系研究——1997—2000年上市公司的实证研究[J].中国工业经济,2002(1):80-87.

[5] 薛爽,王鹏.影响上市公司业绩的内部因素分析[J].会计研究,2004(3):78-87.

[6] Mikkelson H, M. Partch, K. Shah. Ownership and Operating Performance of Companies that Go Public[J],Journal of Financial Economics,1997(3):281-307.

[7] Ritter J R. The Long-Run Performance of Initial Public Offerings[J].The Journal of Finance, 1991(1):3-27.

[8] R kevin. Why New Issues Are Underpriced, Journal of Financial Economics, 1986(15):187-212.

[9] Stoll H R, Curley A J. Small Business and the New Issue Market for Equities[J]. Journal of Financial and Quantitative Analysis,1970(3):309-322.