我国股指期货收益率函数及其非线性特征分析——基于半参数局部线性可加模型的实证研究

■ 龙海明,吴浩铭,吴留锁

一、引言

中国金融期货交易所在经过几年的酝酿之后于2010年4月16日推出了沪深300指数期货交易。期货及股指期货曾被认为是21世纪最主要的投资工具之一。在成熟的发达经济体金融市场上,股指期货交易占了至少30%的交易份额。推出股指期货对于降低股票市场系统性风险、促进股票市场健康发展具有十分重要的作用,也有利于我国深化市场经济体制改革,完善金融市场功能。本文拟通过建立局部线性广义可加模型研究我国股指期货的收益率函数及其非线性特征。

二、股指期货收益率函数及其非线性特征描述

股指期货的一个明显特征是其标的资产并非实际存在的金融资产,而是一种假定的资产组合,可将股指期货看作一种具有支付红利功能的证券。我们假定这种红利是连续支付的,按照无风险中性定价原理,我们可以得出股指期货定价公式如下:

在(1)式中,F表示股指期货的价格,q表示红利支付率,r表示市场基准利率,S表示标的资产的价格,T-t表示股指期货的存续期。

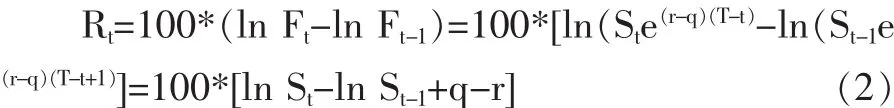

假定用Rt表示沪深300指数期货收益率。常用的计算收益率的方法有两种:一是对数值作差法,即Rt=100(ln pt-ln pt-1),另一种是百分比法,即 Rt=100(pt-pt-1)/pt-1。在研究过程中根据不同情况将会对两种方法做出恰当的选择。一般来说,在价差较小时,两种方法差别不大,但对收益率序列取对数通常可以使序列变得平稳,相关的研究也表明股指期货对数收益率比百分比收益更接近于正态分布,而且对数收益率具有可累加性,对本文所采取的模型具有一定的适用性,因此本文采用前者作为股指期货收益率的计算方法。由(1)式推导股指期货收益率函数。

从(2)式可以看出,理论上讲,股指期货的收益率与标的资产价格的自然对数和基准利率之间存在线性关系,与标的资产的价格正相关,与基准利率负相关。那么,股指期货收益率与相关变量之间是否只存在这种简单的线性关系呢?现实状况是否与理论完全相符呢?下文我们将建立半参数局部可加模型对此问题予以解答。

三、变量选取与模型设定

(一)变量选取

1.投资者信心指数(ICI)。该指数是由耶鲁大学和CCER(北京大学中国经济研究中心)于2005年开始联合编制发布的,每月的第一个星期进行问卷调查,调查对象包括个人投资者和机构投资者,是投资者对国内宏观经济政策和国际经济金融形势的预期,代表了投资者的心理预期因素。经过连续近两年的调研分析,其结果与中国的经济和股市存在较强的正相关关系,具有一定的预测作用和一致性。大部分的研究结果都表明投资者信心指数对股票市场和期货市场的价格具有重要影响,如Stambaugh等(2012)采用投资者情绪作为投资者信心指数的替代变量,研究发现资产定价错误一般都出现于投资者情绪较高的时期,所以投资者情绪上涨带来的定价风险更有可能使知情交易者离开高杠杆的期货市场,从而使期货市场价格具有更大的波动性。鉴于投资者情绪与投资者信心指数具有密不可分的关系,本文采用投资者信心指数(ICI)作为沪深300指数期货收益率的影响因素。

2.股票融资总量(TSF)。社会融资既包括银行业的间接融资,也包括股票等资本市场的直接融资,反映了金融对实体经济的支持程度。社会融资与金融市场是与生俱来的,但是社会融资总量在我国是近几年来才开始作为一个衡量指标提出来。股票融资作为社会融资总量的重要组成部分,对我国股票市场的发展具有重要作用,有利于我国多层次资本市场体系的完善,解决中小企业融资难的问题。随着我国改革开放的不断深入,我国的股票融资总量近年来呈现出了波动上升的趋势。

股票市场是股指期货的标的资产市场,股票市场的运行和发展状况与股指期货收益率天生具有密切的关系。股票融资总量反映了股票市场上股票的发行情况,而沪深300是我国A股市场上最重要的股票,因此股票融资总量的变化对沪深300指数的涨跌具有决定性的影响,而沪深300指数期货合约的价格是根据沪深300指数计算出来的,自然就间接决定了沪深300指数期货合约价格的变动。

3.Shibor利率。能作为无风险利率的备选利率目前在我国只有中国人民银行公布的再贴现利率、国债利率、银行间债券市场回购利率以及上海银行间市场同业拆放利率(即Shibor)。关于选择何种利率作为我国当前市场的无风险利率,国内学者已经做了一定的研究。彭红枫(2009)建立了上海银行间同业拆放利率(Shibor)、银行间债券回购利率、银行间同业拆借利率三个变量的VaR模型,结果发现对于隔夜利率,在1%的显著性的水平上,Shibor与银行间债券回购利率相互影响,且同时对银行间同业拆借利率产生影响;而对于周利率,在5%显著性水平上,Shibor同时对银行间债券回购利率和银行间同业拆借利率产生影响,但后者对前者并无显著的引起关系。这说明随着期限的延长,Shibor的代表性将更加突出,越能发挥基准利率的作用。

4.A股平均市盈率。股票市盈率(P/E),计算公式是:股票市价/股票账面价值。从计算公式可以看出,市盈率的高低与股票价格具有明显的正相关关系,股票价格直接与沪深300指数正相关,进而也会导致以沪深300指数为标的资产的股指期货价格上升,从而影响到沪深300指数期货的收益率。鉴于数据的可获得性以及上证A股在沪深两市中的作用要明显大于深证A股,因此本文选择上证A股平均市盈率作为沪深300指数期货收益率的影响因素,数据来源于Wind数据库,经笔者整理而成。

(二)变量的描述性统计检验

表1 各变量的描述性统计、单位根检验和正态性检验结果

从表1可以看出,各个变量的序列值都表现为不同程度的右偏和尖峰形态,Jarque-Bera正态性检验结果表明各因素均不服从正态分布,只有股票融资总量和Shibor利率比较接近于正态分布。此外,从ADF和PP检验的结果来看,各个因素基本上都是平稳的。

显而易见,由于各个变量均不服从正态分布,如果只采用普通最小二乘法(OLS)估计,必然导致估计结果不可靠,因此本文使用半参数模型进行检验,将使数据对异常情况更具耐抗性、估计结果更具稳健性。

(三)模型设定

样本数量较少而解释变量的维度过大时就会产生“维数灾难”现象,即此时使用非参数模型时就会出现方差较大的问题。为了解决上述困难,Stone(1985)提出了非参数可加模型,该模型的思想是利用多个一元函数来逼近一个多元函数,有效地解决了“维数灾难”问题。

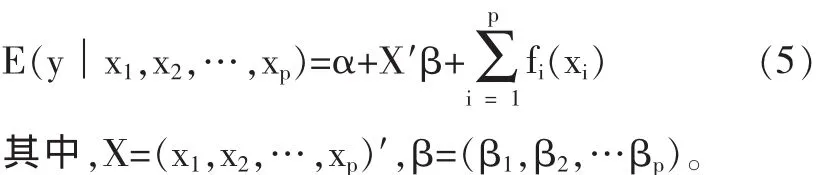

非参数可加模型假定因变量为 y,x1、x2、…、xp为p个自变量。通过p个光滑的函数的加总来拟合多元函数 fi(xi),(i=1、2、…、p)的加总来拟合多元函数y(x1,x2,…,xp),数学表达式为

在模型(1)的基础上加入线性部分,即为本文所用的半参数部分线性广义可加模型。模型的亮点在于综合考虑了因素的线性和非线性影响。其数学表达式为:

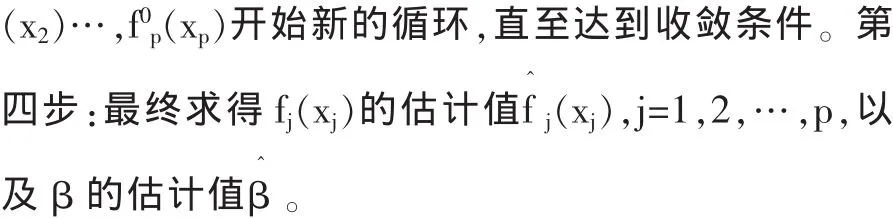

本文选择的模型估计方法可分为三类:第一类是 Buja、Hastie 和 Tibshiran(1989)等提出的向后拟合算法 (Backfitting Algorithm),第二类是Linton和Nielsen(1989)的边际可积方法(Marginal Integration Method),第三类则是 Christopeit和 Hoderlein(2003)提出的局部拟差分方法 (Local Quasi—Differencing Approach)。其估计步骤如下:

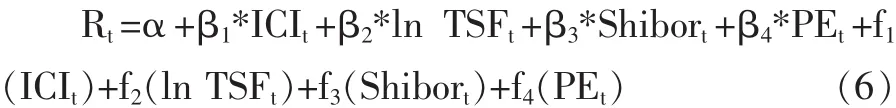

综合上述分析,我们建立如下所示的半参数部分线性广义可加模型。

其中,α 表示截距,βi(i=1、2、…、p)表示线性部分参数的待估参数,fi(xi)(i=1、2、…、p)为非参数部分的待估计函数。Rt表示沪深300股指期货的收益率,ICIt表示投资者信心指数,ln TSFt表示股票融资总量的自然对数,Shibort表示上海银行间同业拆借利率,PEt表示A股市盈率。

四、实证结果及分析

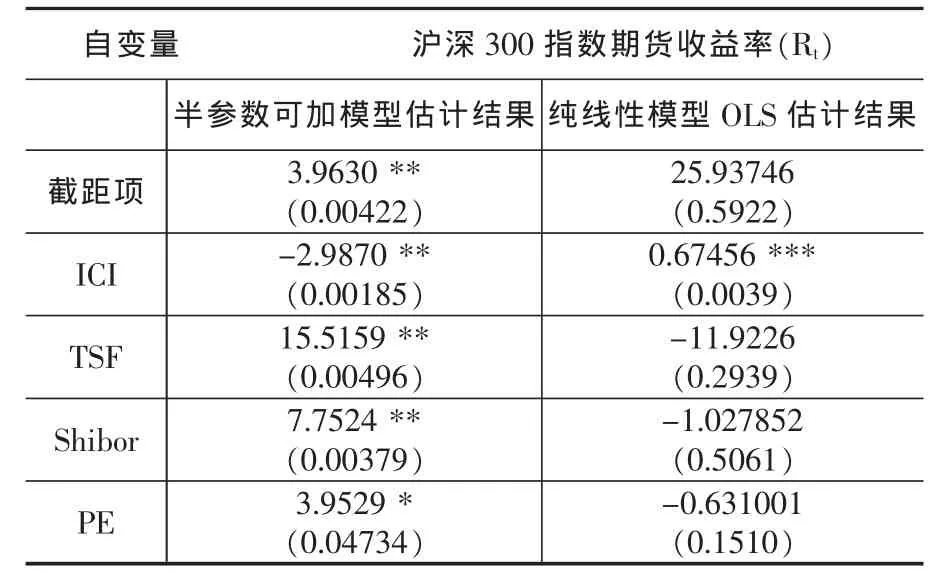

用本文前面所介绍的估计方法对模型(4)进行估计,模型线性部分的估计结果见表2,非参数部分的显著性检验结果见表3,估计结果见图1、图2、图3、图4的描述。为了便于和传统的估计方法进行比较,本文还用普通的最小二乘法(OLS)估计了模型(4),估计结果一并列在表2中。

表2 半参数模型线性部分及纯线性模型的估计结果

(一)线性部分的估计结果分析

从表2可以看出,本文所采用的半参数模型线性部分的拟合效果较好,各个解释变量除了市盈率在10%的显著性水平下通过检验外,其他的几个(包括截距项)均在5%的显著性水平下通过检验。观察表2的估计结果可以得到如下的结论:

第一,对于ICI,即投资者信心指数,在两种估计方法中均通过了检验,但是符号却不一致。其中,在纯线性模型的OLS估计方法中系数符号为正,说明投资者信心指数对沪深300指数期货收益率起正向引导关系。而在半参数模型线性部分估计中显示为负,即投资者信心指数对沪深300指数收益率具有反向相关关系。结合上文对解释变量的分析可知,半参数模型线性部分的估计结果更加符合经济意义,这也与国外学者的研究结论基本一致。

第二,对于TSF,即股票融资总量,在纯线性模型的OLS估计中,无论是从经济意义上还是统计意义上均没有通过检验,而在半参数模型线性部分估计中,却在5%的显著性水平下通过检验,且符号与前文分析的一致,股票融资总量的增加一般会导致股票价格指数的上涨,出于套期保值的需要,投资者将会在股指期货市场进行做空交易,自然会引起沪深300指数期货交易需求的增加,这是与股指期货的基本原理相一致,也与目前我国刚刚推出股指期货的实际情况基本一致。

第三,对于Shibor利率,在纯线性模型的OLS估计结果中显示,变量的符号是负的,但是没有通过显著性检验,而在半参数模型线性部分的估计中,无论是符号还是显著性检验均与上文的分析结论相符合。由于Shibor利率目前在我国是作为基准利率的较理想选择,因此选择它作为无风险利率自然也无可厚非。Shibor利率主要是通过影响股票价格进而影响股指期货交易的,具体为:假如Shibor利率上升,则股票价格总体上将下跌,风险厌恶型的投资者一般会在股票市场上抛出股票来避险。在股指期货尚未推出之前,投资者自然就不能避免当股价上升时所蒙受的损失,因为当时我国禁止做空交易。股指期货推出之后,我国放开了这一禁止规定,于是投资者就可以到期货市场做当股价上升时的期货交易,这样就导致了沪深300指数期货交易的需求增加,股指期货收益率将上升。反之,当Shibor利率下降时,基于同样的分析,股指期货收益率也将上升。

第四,对于PE,即A股平均市盈率,在纯线性模型的OLS估计结果中,无论是经济意义还是显著性检验均不能通过,这显然与上文的分析不一致。在半参数模型线性部分的估计结果中,尽管估计效果比上面几个变量略差一点,但也在10%的显著性水平下通过了检验,这可能是因为股指期货刚推出不久,由于数据的问题造成的,但这并不影响本文的分析结论。具体的分析过程和上面的分析基本一致,市盈率与股价呈现正相关的关系,过高或过低的市盈率都隐藏着股价即将大幅度波动的风险,出于套期保值的目的,投资者必然会增加卖出或买进沪深300指数期货合约的交易,利用期货市场的盈利来弥补股票现货市场可能带来的亏损,因此市盈率的变动将会导致沪深300指数期货收益率的上升。

综合来看,采用传统的纯线性模型的普通最小二乘法估计效果明显不如半参数模型线性部分的估计效果,这一点再次验证了本文所采取的模型是较为理想的。

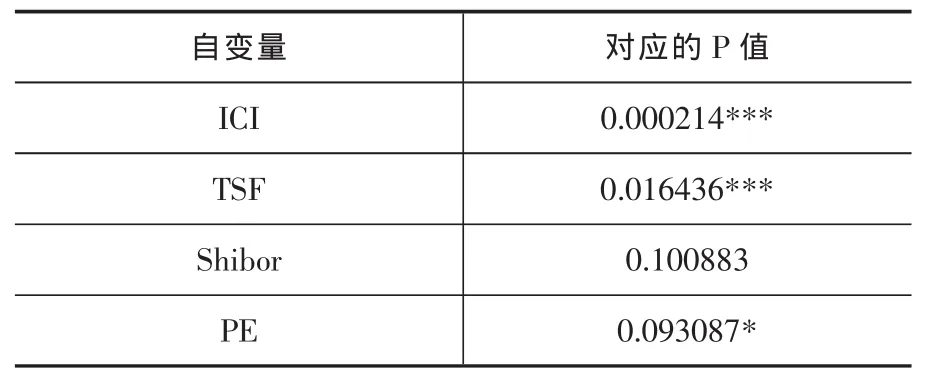

(二)非参数部分的估计结果

表3为模型非参数部分的线性检验结果,检验统计量渐近地服从卡方分布,表3中的数值为卡方检验的P值,如果某自变量的线性检验的P值大于0.1,则表示不拒绝该变量对因变量仅仅具有线性影响的假设,即只用线性模型就足以刻画变量之间的关系。反之,如果P值小于0.1,则表示变量之间存在显著的非线性关系,应该采用非参数形式来建模。

表3 非参数部分的线性检验结果

从表3可以看出,除了Shibor利率以外,其他的三个解释变量对沪深300指数期货均既有线性影响关系,又具有非线性影响关系,因此,其他的三个变量都必须通过非参数形式来建模。

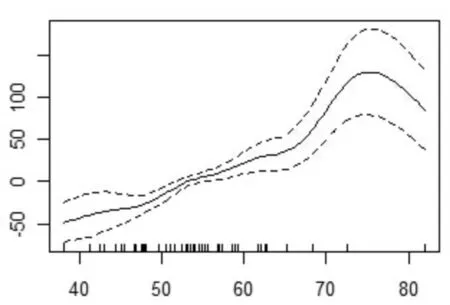

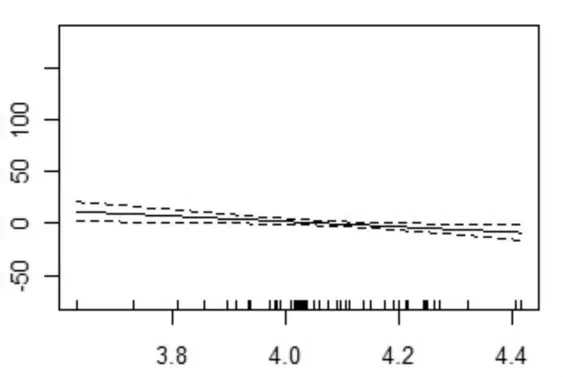

图1、图2、图3和图4分别描述了投资者信心指数(ICI)、股票融资总量(TSF)、A 股平均市盈率(PE)及Shibor利率与沪深300指数期货收益率的非线性关系。

图1 ICI对沪深300指数期货的非线性影响

图2 TSF对沪深300指数期货的非线性影响

图3 PE对沪深300指数期货的非线性影响

图4 Shibor对沪深300指数期货的非线性影响

观察图1~图4可以得到如下结论:

第一,ICI即投资者信心指数对沪深300指数期货收益率具有显著的非线性影响,这是因为投资者信心指数代表的是投资者的心理预期,而影响投资者心理预期的因素是相当复杂的,也较难精确度量,难以直接用纯线性模型刻画出投资者信心指数与沪深300指数期货收益率之间的关系。再结合表2来看,投资者信心指数半参数模型线性部分的估计结果是负的,即线性部分影响较弱,因此需要用非线性影响来刻画二者之间的关系。

第二,股票融资总量对沪深300指数期货收益率的影响在图2中表现得不是太明显,但从表3中的P值可以看出在1%的显著性水平下非线性影响是通过检验的,从实际情况来看,我国的直接融资市场还不是很发达,股票融资总量中基本上以金融企业为主,非金融企业和机构的股票融资总量占比一直都很低(不超过5%),而沪深300指数的编制是根据各行各业的典型行业编制出来的,因此股票融资总量对沪深300指数期货收益率从理论上分析是非线性影响比较显著的,这与表3的结果是一致的,至于图2,可能是由于用于检验的样本数据量较少,而且差别较小,还不能直观地从图形上看出二者之间的非线性关系,结合表2来看,TSF的线性部分的估计系数是15.5159,并且在5%显著性水平下通过检验,线性部分影响较强,用线性部分也能较好地说明二者之间的关系,因此,再加上数据之间差别极小,平稳性较好,从图形上看自然就较难看出二者之间的非线性影响关系。

第三,PE即A股平均市盈率对沪深300指数期货收益率存在显著的非线性影响关系,这在表3中也可以直接看出来 (在10%的显著性水平下通过检验),但从表2来看,其线性部分的估计结果在其他四个变量中相对较小,说明其线性部分影响较弱,需要通过非线性影响来刻画二者之间的关系。

第四,关于Shibor利率对沪深300指数期货收益率的影响,无论从表3还是从图4来看,均不存在显著的非线性影响关系,这一方面是因为数据差别较小,平稳性较好造成的,另一方面从表2中看出,Shibor利率线性部分估计结果相对较大,采用线性部分的解释就能较好地刻画二者之间的关系。

(三)半参数部分线性可加模型与普通线性模型的比较

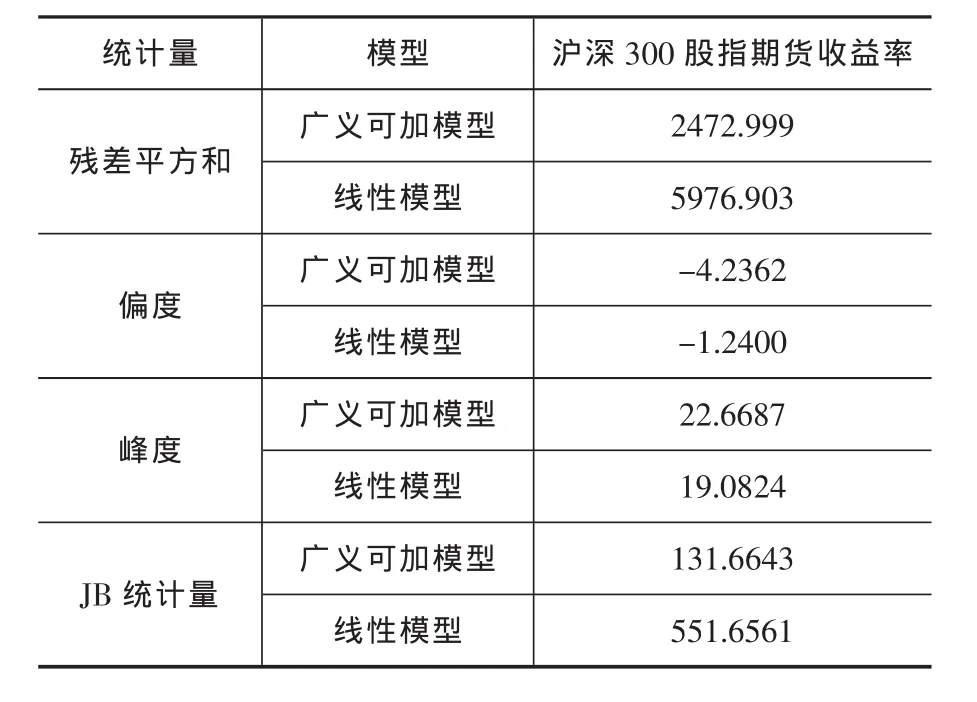

表4 纯线性模型和半参数广义可加模型回归残差的比较

为了证实本文所采用的半参数部分线性可加模型所得实证结果的稳健性,本文采用了普通线性模型进行了拟合(表4),结果发现:除了投资者信心指数在纯线性模型中通过了检验之外 (但系数符号与预先分析不一致),其他几个变量均未通过显著性检验,而且符号意义也和预先估计的不一致。从分析也可以看出,两种模型下的残差平方序列经正态性检验之后,利用半参数部分线性可加模型得到残差平方和比纯线性模型都有不同程度的降低,且更接近正态分布,这说明半参数部分线性可加模型确实比普通的纯线性模型拟合效果更好。

五、政策建议

基于本文的半参数部分线性可加模型的实证分析结果,本文提出以下几点政策建议:

(一)重视投资者心理预期的影响。投资者心理预期对投资者信心指数具有不可低估的影响,我国股票市场是一个以个人投资者为主体的市场,投资者的心理预期对股市的行情影响重大。为了促进我国股指期货市场的健康发展,应加强在投资理念、政策法规方面对投资者进行引导,促使他们形成正确的投资方向。

(二)加快发展我国直接融资市场,促进形成多层次资本市场体系。虽然我国的股票融资总量逐年增加,但是基本上都集中于金融企业,非金融企业的股票融资仍然十分有限,这使得股票融资总量对沪深300指数期货收益率的非线性影响在图形上表现得不明显。快发展直接融资市场,不仅可以使得股票融资与股指期货市场收益率之间的关系更加紧密,从而便于监管当局对股指期货市场的宏观调控,而且还有利于缓解广大非金融中小企业融资难的困境。

(三)加快推进利率市场化进程,加快形成市场决定基准利率的利率形成机制。虽然近几年来我国不断放开利率管制,2013年7月20日央行彻底放开了贷款利率的管制,而且也明确承诺近年内将放开存款利率的管制。如果Shibor利率能够更多地由市场主体来共同决定,那么其对沪深300指数期货收益率的非线性影响就会更加显著,就越有利于沪深300指数期货市场与沪深300股票市场联动效应的加强,有利于股指期货市场和股票现货市场之间均衡状态的形成,从而为我国投资者提供更好的套期保值工具并为推出其他类型的股指期货奠定坚实的基础。

[1]钱文化研究室.期货投资[M].台湾:中国青年出版社,1997:27.

[2]杨阳,万迪昉.股指期货真的能稳定市场吗?[J].金融研究,2010,(12),146~158.