金融发展、金融结构变迁与产业结构升级

李西江

摘 要:金融是产业结构升级的重要实现机制,金融结构不同金融资源配置效率也会不同,对产业结构升级的作用也会存在差异。本文以金融空间结构为视角,从基础性核心金融资源和实体性中间金融资源两个维度,考察了改革开放以来我国金融资源的区域配置差异,并对金融空间结构与产业结构升级的关系进行了经验检验。研究表明,我国的金融空间结构变迁对产业结构升级具有显著影响,而由东部地区主导的产业结构升级加剧了金融资源空间分布差异。

关键词:金融空间结构;产业结构升级;金融资源

中图分类号:F832.1 文献标识码:A

文章编号:1000-176X(2015)06-0032-08

产业结构的优化和升级是经济结构战略性调整的核心内容和重要途径,是转变经济发展方式的必然要求。对于一国的产业发展来说,具有决定意义的始终是资金向生产领域流入的增长和变化趋势,随着资金向具有更高效率的部门、领域的结构性流动,产业结构也能够实现优化升级。金融通过储蓄与投资渠道,可以影响资金的流量结构,进而影响生产要素的分配结构,引致产业间资金存量结构变化,最终影响产业结构。

一、文献综述

关于金融发展对产业结构的影响问题,国内外学者进行了广泛研究,由于金融发展包括了总量增长和结构改善,因此,近年来关于金融结构与产业结构的关系问题也引起了较多关注。

金融结构的内涵相当宽泛,且具有高度的多样性、复杂性和层次性,与“二分法”金融结构视角的研究相比,其他视角的研究相对单薄。我国是发展中的大国,无论是研究金融问题,还是研究产业问题,都不能忽视区域差异,金融结构调整和产业结构升级,不仅仅是各要素间以及要素内部的协调和转换,而且也应当包括区域间要素的协调和转换。因此,在研究我国金融结构问题时,应当对金融空间结构(主要表现为金融资源在不同区域间的集聚和扩散)给予重视。目前,国内外关于金融空间结构的研究文献相对较少。Martin和Minns[1]、Dow和Rodri[2]、Klagge和Martin[3]、Martin[4]等从地理学视角对金融空间系统变化及其对区域发展的影响进行了研究。范方志和张立军[5]对1978—2000年我国东部、中部和西部地区的金融结构转变与产业结构升级以及经济增长的关系进行了实证分析。王辰华[6]研究了我国金融资源与金融机构的空间分布的制度逻辑与绩效问题,指出金融资源的空间分布是区域金融差异形成由外生化转向内生化的集中反映。王纪全和张晓燕[7]通过比较1990—2003年我国金融资源在地区分布上的差异,指出经济发展与产业结构是影响金融资源区域分布的两大因素。崔光庆和王景武[8]认为政府制度安排和区域经济发展差异是区域金融差异的两个决定因素。张汉飞[9]认为金融空间结构表现为金融机构和金融资本不同程度的空间集聚和分散,指出金融空间差异新变化是金融不安全的重要原因。彭宝玉等[10]基于对河南省数据的分析,认为在金融集聚经济的强大的作用下,区域金融发展与区域经济发展会表现出显著的差异。牛润盛[11]以广东省为例,分析了金融空间溢出的转化机制及驱动因素,指出金融空间溢出效应可以减弱区域金融发展差异。王霞等[12]以科技金融为考察对象,分析了我国金融发展的区域差异,认为一个地区的科技金融发展水平在很大程度上取决于当地的科技基础。李鑫等[13]基于对全国29个省(市、自治区)数据的分析,考察了我国东部、中部和西部三大地区的农村金融发展差异,发现农村金融区域发展差异呈现出不断扩大的迹象。

上述关于金融空间结构的研究主要侧重于金融资源的区域差异及其对区域经济的影响,对产业结构问题关注不多。本文以金融空间结构为视角构建分析框架,从基础性核心金融资源和实体性中间金融资源两个维度分析我国金融资源的空间分布状况,

按照经济发展水平和地理位置相结合的原则,本文将我国划分为东部、中部和西部三大地区。东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南11个省(市);中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖南和湖北8个省;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆12个省(市、区)。并对我国金融空间结构变迁对产业结构升级的影响进行实证检验,旨在从不同的角度探寻金融发展对产业结构升级的影响,从理论上为我国金融结构优化调整提供依据。

二、我国金融空间结构:“二维式”金融资源空间分布

白钦先[14]认为,金融资源包括三个层次:基础性核心金融资源,即货币和货币资金;实体性中间金融资源,即金融组织与金融工具及其运行法规、金融人才与金融意识等;整体性高层金融资源,即由国家掌握的具有垄断性、独立性的金融制度、金融政策等。由于整体性高层金融资源不具有区域性,因此,本文主要从基础性核心金融资源和实体性中间金融资源两个维度展开分析。

(一)基础性核心金融资源的空间分布

1.存款、贷款资源的空间分布

改革开放以来,我国经济发展在地区间呈现出不平衡态势,与此相对应,存款资源在空间分布上也不均衡,呈现出与经济发展水平相一致的分布状态,从东部地区、中部地区到西部地区存款规模依次梯度递减,东部地区存款规模最大,中部地区次之,西部地区最小。如表1所示,1978—2013年,东部地区存款额占全国存款总额的比重一直在60%左右,最高时达到73.3%,接近总额的3/4。中部地区存款额占总存款额的比重呈现出“升—降—升”趋势,先由1978年的21.9%逐步上升至1984年的26.1%,自1988年开始比重不断下降,2005年已降至18.0%,之后比重开始稳步回升,2013年已达到19.4%。西部地区存款额所占比重则 “稳中有升”,与中部地区的差距在逐渐缩小,2013年中西部仅相差0.2个百分点。 从存款增长速度来看,西部地区增长最快,1978—2013年年均增速达到21.2%,东部地区次之为20.4%,中部地区最低为20.1%。

1978—2013年,三大地区贷款规模均出现显著增长,其中东部地区年均增长16.8%,中部地区年均增长16.9%,西部地区年均增长19.3%。从三大地区贷款额占贷款总额的比重看,东部地区自1979年开始基本处于上升态势,2003年达到67.3%,之后略有回落,但仍然超过60%;中部地区则呈现 “先升后降”趋势,由20.5%逐步上升至33.4%,之后持续回落至17.7%,2012年开始出现回升势头,但自2009年开始中部地区已落后于西部地区。西部地区在1979年后有所回落,1985年开始逐步回升,2009年达到17.9%,首次超过中部地区,2013年则达到20.0%,高出中部地区1.7个百分点。

2.证券市场资源的空间分布

我国证券市场的发展,使得大量实物资本开始取得相应的金融资本形式,各地区证券市场发展程度不同,资本转化的程度也就不同。如表2所示,我国的实物资本转化程度具有明显的区域结构,东部发达地区集中了大量的上市公司,而中部、西部地区上市公司数量较少。从上市公司股票市值来看,东部地区的绝对规模和相对规模都远高于中部、西部地区,值得注意的是近年来东部地区股票市值占全部股票市值的比重呈现出不断上升的态势,已由1990年的57.2%上升至2012年的79.6%,而中部、西部地区上市公司市值占比在近几年则出现了明显的下降。

与中部、西部地区相比,东部地区的证券交易更为活跃。2000—2012年,我国三大地区的证券交易额占交易总额的比重基本保持稳定,由东部向中部、西部地区依次递减,但不平衡状况更为显著,东部地区交易额基本占到交易总额的3/4甚至更高。证券市场发展滞后,使得中部、西部地区大量企业难以将实物资本转化为金融资本,无法实现企业资源和生产要素的优化配置。

3.保险市场资源的空间分布

总体来看,我国保险业仍处在发展的初级阶段,一些主要指标仍然偏低,区域发展不平衡现象较为突出。如表3所示,从保费收入来看,1990—2011年东部地区保费收入所占比重一直维持在58%以上,多数年份超过60%,远远高于中部、西部地区,中部地区保费收入所占比重在18%—23.5%之间波动,西部地区则在14%—20%之间波动。我国三大地区的保险密度差距较大,1990—2012年间除少数年份外东部地区保险密度超过中部、西部地区保险密度总和,自2008年起东部地区保险密度超过1 000元/人,中部、西部地区保险密度差距不大,近几年中部地区保险密度已逐步赶超西部地区。1990—2012年我国三大地区保险深度不断扩大,东部地区由1.0%扩大至2.8%,中部地区由0.7%扩大至2.5%,西部地区由0.8%扩大至2.6%,三大地区间保险深度差距不大,东部地区略高于西部地区,西部地区略高于中部地区。

(二)实体性中间金融资源的空间分布

本文主要从金融组织体系角度分析实体性中间金融资源的空间分布状况。当前,我国的金融组织体系主要包括银行业金融机构和非银行业金融机构(证券业金融机构、保险业金融机构)。

1.银行业金融机构的空间分布

由于物理网点是银行业竞争的主要手段和服务的主要渠道,因此,本文通过分析我国各个区域内银行业金融机构的物理网点分布变化,来描述银行业金融机构的空间结构,如表4所示。

从绝对数量上来看,国有商业银行网点的空间分布呈现东部地区多、中部地区和西部地区略少的格局,2013年末东部地区占比接近49.7%。政策性银行是国家调控区域经济发展的重要工具之一,因此,其网点设置表现为相对均衡的区域分布特征。从2013年数据来看,三大地区政策性银行网点数量基本持平,基本体现了国家协调区域经济发展的政策初衷。股份制商业银行遵循市场化原则运作,网点设置主要依据各地区的经济发展程度,2013年末东部地区股份制商业银行网点数量占比接近64%,远远超过中部地区和西部地区。与中资银行不同,外资银行在国内的布局更注重效率原则,因此,其分支机构设置往往集中于那些经济基础好、市场潜力大的大中型城市,即东部沿海地区的发达城市,2013年末中部地区和西部地区外资银行网点数量占比合计不足13%。城市商业银行、农村信用社等金融机构均设置在本地区内,尤其是农村信用社,其成立之初基本按照“一乡一社”设置,网点分布与乡镇分布基本一致,在各区域间差别不大。

2.非银行业金融机构的空间分布

与银行业金融机构一样,非银行业金融机构在空间分布上也呈现出“区域不均衡”格局,证券公司、基金公司、期货公司和保险公司总部多集中在东部及沿海发达地区,东部省份的总公司无论是在数量上,还是在资本实力和知名度上都远远强于中部地区和西部地区。如表5所示,2013年末,东部地区证券业金融机构总部数量占全国的比重达到80%,保险业金融机构总部数量占全国的比重达到57.1%。中部地区和西部地区的非银行业金融机构总部数量相当,中部地区基金公司总部数量依然为零,西部地区证券公司、基金公司和期货公司总部数量都出现了下降趋势。

三、金融空间结构变迁对产业结构升级影响:基于协整分析和Granger因果检验

(一)指标设计与数据说明

1.金融空间结构指标

目前,我国金融结构属于“银行主导型”,股票、债券、保费收入等在金融资产结构中比重相对较小,存款和贷款是最主要的金融工具。在相关研究中多采用金融相关比率(包括戈式指标和麦式指标,戈式指标通常被简化为金融资产总量与GDP之比,麦式指标通常被简化为M2与GDP之比)作为金融资源的衡量指标。但分析区域金融发展问题时,由于缺乏各地区金融资产和M2的统计数据,难以直接使用戈式指标和麦式指标,基本采用各地区存款和贷款之和作为金融资产的一个窄的衡量指标,来反映各地区金融发展的水平。为了更全面地反映我国金融空间结构,本文设置两个指标:

(1)金融资源空间分布指标。金融资源=存款+贷款+股票市值+保费收入,用FA表示,该指标相对于以往的金融资源指标更为全面。金融资源空间分布指标分为东部、中部和西部三个地区,分别用“_E”、“_M”、“_W”表示,如FA_E表示东部地区的金融资源。

(2)金融资源空间差异指标。本文采用变异系数来反映我国金融资源在地区间的分布差异,用CV表示。

CV=σX-(1)

其中,σ表示标准差σ=∑ni=1(Xi-X-)2n;X-表示三个地区金融总量的平均值;n为地区数量,本文取值1—3;Xi为第i个地区的金融总量。CV值越大,表明地区间金融资源分布差距越大。

2.反映产业结构的指标

根据产业结构理论和相关研究文献,产业结构升级在实践中表现为第二产业、第三产业产值在总产值中的比重逐渐增加。参考相关研究以及数据的可得性,本文采用第二产业、第三产业产值之和与总产值的比值来度量产业结构的升级,用CYJG来表示,即:CYJG=(第一产业产值+第二产业产值)/GDP。

(二)数据平稳性检验

由于宏观经济数据通常是非平稳的,为避免回归过程中出现“伪回归”现象,因此,首先对相关数据进行平稳性检验。数据平稳性检验方法种类较多,但其检验结果基本一致,因此,本文采用ADF检验法。ADF检验结果如表6所示。

检验结果显示,在1%的显著性水平下,所有原序列均为非平稳序列,其1阶差分后均为平稳序列。Engel和Granger研究认为,两个或多个非平稳序列的线性组合可以是平稳的,即存在协整关系。由于上述序列都是一阶单整,因此本文利用协整检验来判断它们之间是否存在长期稳定的关系。

(三)协整检验

协整检验的方法主要有两种:一种是Engel和Granger提出的基于协整回归方程残差项的两步法平稳性检验;另一种是Johansen提出的基于VAR的协整系统的检验。本文采用Johansen方法对上述序列进行协整检验。

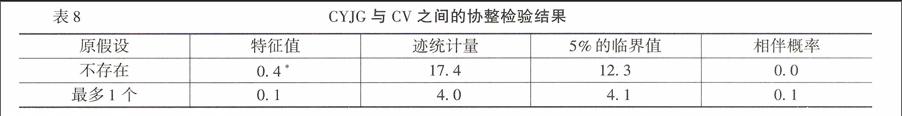

首先,建立产业结构指标与三大地区金融资源空间分布指标的VAR模型。VAR模型的滞后阶数根据AIC信息准则确定,协整检验结果如表7所示。

式(2)表明,东部地区和中部地区的金融资源空间分布指标和产业结构指标存在正向协整关系,而西部地区的金融资源空间分布指标和产业结构指标存在负向协整关系。在影响程度上,西部地区最为明显,而东部地区相对较小,笔者认为其原因主要是东部地区经济发达,科技水平高,产业发展对资金的依赖程度小于中部、西部地区。

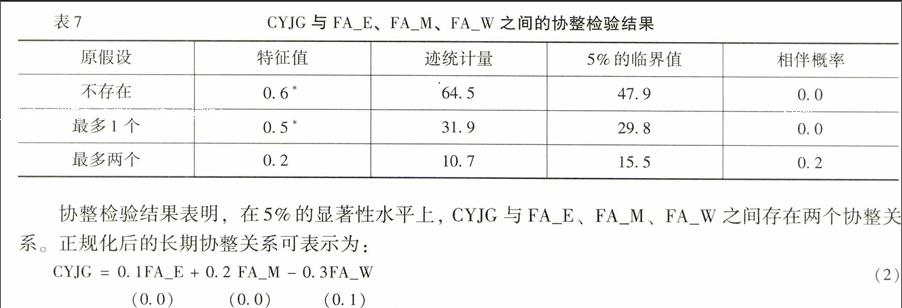

其次,建立产业结构指标与金融资源空间差异指标的VAR模型。VAR模型的滞后阶数根据AIC信息准则确定,本文采用不带截距项的检验模型对VAR模型进行检验,检验结果如表8所示。

式(3)表明,我国金融资源空间差异指标和产业结构指标存在正向协整关系,即金融资源空间分布差异扩大,对产业结构升级能够产生正向影响,且影响幅度略高于金融资源空间分布差异变动幅度。

(四) Granger因果检验

我国三大地区的金融资源空间分布指标和金融资源空间差异指标与产业结构指标之间存在着显著的协整关系,但尚不能判断金融空间结构与产业结构之间是否存在因果关系。因此,本文对变量之间的关系做进一步的因果关系检验。根据上述VAR模型,分别对各个变量采用非平稳序列下的Granger因果关系检验法进行分析。检验结果如表9所示。

从检验结果可以看出,在5%的显著性水平下,金融资源空间分布指标均是产业结构指标的Granger原因,而不存在反向的Granger因果关系;金融资源空间差异指标不是产业结构指标的Granger原因,而产业结构指标是金融资源空间差异指标的Granger原因。

Granger因果关系检验结果表明:改革开放以来,我国三大地区的金融资源总量变化对我国产业结构升级起到了显著的影响,其中,东部和中部地区的金融资源增加促进了产业结构升级,而西部地区的金融资源增加对产业结构升级起到了负面作用。笔者认为,其原因主要是西部地区以国有商业银行和农村信用社为主体的金融机构体系资金使用效率不高,以及金融生态环境较差导致金融资源外流;金融资源空间分布差异的变化并没有促进我国产业结构升级,而产业结构升级却对金融资源空间分布差异变化产生了影响,这主要是由于我国产业结构升级由东部地区主导,东部地区第二、第三产业的快速发展加速了金融资源向本地区集聚,导致金融资源空间分布差距扩大。

四、结论与建议

本文从基础性核心金融资源和实体性中间金融资源两个维度对我国金融空间结构进行了考察,并构建了金融资源空间分布指标和金融资源空间差异指标,对我国金融空间结构与产业结构升级的关系进行了实证检验。本文的主要结论是:我国的金融空间结构呈现出“金融资源向东部地区集聚”的显著特征;金融资源在空间上的分布变化对产业结构升级具有显著的影响,从影响程度来看,中部地区和西部地区高于东部地区;由东部地区主导的产业结构升级加速了金融资源集聚,使得金融资源在空间分布上的差距进一步扩大。

改善我国金融空间结构不仅能够促进区域协调发展,而且有利于我国产业结构升级。金融资源在空间上的配置差异是一个长期存在的问题,改善金融空间结构并不是要消除这个差异的存在,而是要在存在差异的前提下实现金融资源在空间上的协调、合理配置。为此,本文提出如下建议:

第一,实施差别化的存款准备金率政策。我国中央银行自2004年4月25日起开始实施差别的存款准备金率制度,然而这种差别的存款准备金率主要是依据金融机构的规模大小而定,不同区域的金融机构在存款准备金率方面并没有体现出差异,其效果是促使风险类金融机构经营管理更为审慎,但在促进区域金融协调发展方面作用有限。因此,建议进一步完善差别的存款准备金率制度,将金融机构适用的存款准备金率与所在区域的经济发展水平挂钩,发达地区略高于欠发达地区,使存款准备金率体现出区域差异,从而起到平衡区域间资金投入的作用。

第二,实施差异化的利率政策。当前,我国贷款利率管制已经放开,存款利率市场化改革也在加速推进,在这种情况下,解决区域经济不平衡、不协调问题更需要实施差异化的金融支持策略。因此,在利率市场化改革过程中以及改革完成后,中央银行依然需要对利率进行调节,根据宏观经济金融形势确定并公布各期限存贷款基准利率,作为商业银行存贷款定价的“利率锚”,并通过运用货币政策工具对商业银行存贷款利率进行引导,使其符合货币政策要求。对于欠发达地区,仍要控制利率的浮动区间或者实行优惠利率,通过差异化的利率政策支持经济金融协调发展。同时,可根据各地区经济发展水平和资金供求状况,探索建立区域性利率定价协调机制,对应不同区域并体现出区域差异,藉此形成欠发达地区的价格优势,促进资金在区域间合理配置,推动区域经济协调发展。

第三,推动金融中介机构优化空间布局。从区域角度看,金融机构是一个地区金融发展的物质载体和体现者,优化我国金融空间结构,首先应当调整金融机构的空间布局。因此,应进一步加强对中部、西部地区的政策支持,吸引金融机构落户中部、西部地区,并将政策支持重点由银行向非银行金融机构倾斜,进一步改善中部、西部地区的金融机构结构。同时,推动中部、西部地区传统金融机构功能转型,除传统金融业务外,围绕风险过滤、资产定价、资产保值增值等金融功能,开展金融产品和服务创新,使传统的以“融资中介”为核心的金融功能逐步转型升级为以“财富管理”为核心的现代金融服务功能,提升竞争力。

第四,通过区域间产业转移促进金融资源的优化配置。前文研究表明,由东部地区主导的产业结构升级加剧了我国金融资源的空间分布差异,因此,改变区域间产业分工格局,加快推动中部、西部地区产业结构升级,将会有助于优化我国金融资源的空间布局。

参考文献:

[1] Martin,R.,Minns,R. Undermining The Financial Bases of Region: The Spatial Structure and Implications of the UK Pension Fund System[J]. Regional Studies, 1995, 29(2):125-144.

[2] Dow,S.C.,Rodri,C.J. Regional Finance:A Survey[J]. Regional Studies, 1997, 31(9):903-920.

[3] Klagge,B.,Martin,R. Decentralized versus Centralized Financial Systems:Is There a Case for Local Capital Markets?[J].Journal of Economic Geography, 2005, (5):387-421.

[4] Martin,S. Space of Flows,Uneven Regional Development, and the Geography of Financial Services in Ireland[J]. Growth and Change, 2007, 38(2):224-259.

[5] 范方志,张立军.中国地区金融结构转变与产业结构升级研究[J].金融研究,2003,(11):36-48.

[6] 王辰华.中国金融机构空间分布的制度逻辑与绩效检讨——以商业银行为例[J].河北大学学报(哲学社会科学版),2005,(2):24-27.

[7] 王纪全,张晓燕.中国金融资源的地区比较和经济分析[J].金融与经济,2006,(5):26-28.

[8] 崔光庆,王景武.中国区域金融差异与政府行为:理论与经验解释[J].金融研究,2006,(6):79-89.

[9] 张汉飞.金融空间结构和区域金融安全[J].经济研究参考,2010,(57):29-39.

[10] 彭宝玉,张敏,郭杨.河南省区域经济、金融空间结构变化对比分析[J].地域研究与开发,2012,(5):157-161.

[11] 牛润盛.广东区域金融空间溢出效应的理论分析与实证研究[J].战略决策研究,2013,(2):36-45.

[12] 王霞,常婧,王启利.我国科技金融区域发展差异研究[J].青岛科技大学学报(社会科学版),2013,(12):84-88.

[13] 李鑫,王礼力,魏姗.农村金融区域发展差异及其影响因素[J].华南农业大学学报(社会科学版),2014,(1):28-37.

[14] 白钦先.论以金融资源学说为基础的金融可持续发展理论[J].广东商学院学报,2003,(5):5-10.

[15] 王立国,赵婷 .我国金融发展与产业结构升级研究[J].财经问题研究,2015,(1):22-29.

(责任编辑:孟 耀)