机构者持股、信息“合谋”与股价崩盘风险

——中宇卫浴实例分析

机构者持股、信息“合谋”与股价崩盘风险

——中宇卫浴实例分析

许瑞芳

本文以2010-2015年中宇卫浴财务报告为案例,分析了机构投资者持股、信息“合谋”对股价崩盘风险的影响。研究表明:机构投资者股票持有量越高,企业股价崩盘的风险也就越大。由于机构投资者自身内生性及异质的特性,本文对此结论进行了进一步研究,发现在信息对称性较低的企业中,机构投资者股票持有量对企业股价崩盘风险的影响较强;制度环境越完善的地方,机构投资者股票持有量对企业股价崩盘风险的影响则越弱。

中宇卫浴 机构者持股 信息对称性 股价崩盘风险

一、案例背景简介

2015年5月22日,中宇卫浴——国内首家在德国上市的企业股票价格从17.46欧元下跌到0.33欧元,几近为零。据调查,在北京市场上,中宇卫浴一直居非主流化地位,近五年内其产品四次登上质量黑榜,此次股价崩盘更是另其雪上加霜,跌入谷底。中宇卫浴的股价崩盘给一些拼命想挤进资本市场的投资者敲响了警钟:投资并非是稳赚不赔的买卖,需谨慎防范资本市场中的各类风险危机。据有关人士透露:中宇卫浴由于资不抵债,其管理委员会宣布已经向德国当地法院提出解散申请。拥有72.3%中宇卫浴股权的最大股东——日本骊住疑是该事件的幕后操盘手。5月23日,一份 “疑似中宇声明全文”的网络文稿阐述了中宇股价“崖跳”的相关黑幕: 2013年年末,日本骊住以高价收购了德国高仪,随后便开始了一系列资本化运作,制作虚假报表,以哄抬股价进行套现,致使中宇的股价陷入低迷状态。在德国高仪与日本骊住的并购案件中,中宇并没得到实质性的益处,反而被日本骊住间接操控,蔡氏集团也因此丧失了对中宇的控制权。据此可见,由于股票价格的暴跌招致的崩盘风险,不但使投资者的财富即刻“蒸发”,同时还严重影响到市场主体投资者的积极性,甚至会负向冲击整个资本市场的健康平稳发展。如何控制国内企业股价崩盘风险,不单是投资者及监管人所关注的重要问题,也是当前理论界热议的焦点话题。

二、理论分析与研究假设

有研究指出,股价崩盘风险的原因在于管理者对企业内部负面消息的有意隐匿,管理者受到诸如维护自己的薪酬与职位、提升短期内的期权价值、建构企业帝国等多元化自利性动机的驱动,通常会选择暂且隐藏企业内部的负面消息。企业内部负面消息在时间推移下会持续累积,但是企业对负面消息的承受力是有限的,倘若超出了限定阀值,持续隐匿负面消息的耗费将超出可能带来的利润,或者继续隐匿负面消息的行径在客观上已经很难实现,进而使得积累的负面消息瞬时被释放到资本市场中去,对股票市场产生强烈的冲击,短期内股价快速下跌,最终崩盘。由此可知,管理者的代理行径、投资者与企业之间的信息对称性是企业股价崩盘风险的重要影响因素。因此,本文从企业管理者的代理行径及信息对称性两个维度来考察企业股价崩盘风险的影响因素。

国内资本市场中,机构投资者通常很难抑制管理者的代理行径,进而会影响到企业股价。一方面,偏低的持股比重致使机构投资者缺少参与企业治理的能力。有学者指出投资人的监督行径是其持股比重的增项,但在国内上市企业中机构投资者持股比重较低。李双海和李海英(2009)指出,机构投资者持股提升了企业管理层操控盈余管理的难度,然而由于机构投资者自身的短期性投资意向,其通常会缺少参与公司治理的愿望。杨海燕、韦德洪与孙健(2012)在《机构投资者持股能提高上市公司会计信息质量吗?》一文中指出,机构投资者总体持股在一定程度上降低了企业财务报告的可靠性,同时还指出当前国内持股期限一般比较短,交易甚是频繁,具有一定的短期投资特性。雷倩华等人(2012)指出,当前国内资本市场中系统化风险系数偏高,非经济化元素对市场具有明显的干扰作用,进而引起股价波动,致使机构很难对个股的形势做出科学合理的预测,这就加大了机构投资者价值投资的困难。据此可知,机构投资者在管理层的代理行径上很难发挥其治理效用。值得一提的是,机构投资者在一定程度上恶化了证券市场信息环境,加大了信息的不对称性。

具体上来讲,如果机构投资者股票持有量越高,企业在内部控制上就越可能出现重大缺陷。潘越等人(2011)对公司信息透明度与个股暴跌风险之间的内在关系进行了考察,结果证实,上市企业的信息透明度越低,其个股出现暴跌的风险性就越大。张高擎和廉鹏(2009)研究揭示出,机构投资者存在有一定的套利侵占行为,此行为是造成发行可转债之后股价崩盘的主要原因,同时还指出企业管理者与机构投资者之间存在有一定的“合谋”关系,这就会使得企业频繁出现内幕交易,这样他们在股价崩盘之前就能够获取大量利益。此外,机构投资者也有帮助企业管理者隐匿负面消息的动机,负面消息越迟到达市场,企业就越迟出现股价崩盘,而机构投资者在内幕交易下获取的盈利就越多。所以说,二者“合谋”,就会尽可能推迟负面消息的披露时间,进而推迟股价崩盘出现的时间,此种隐匿消息的行径加剧了企业内部信息不对称性问题,进而增大了企业股价崩盘的风险。

由上述分析可知,国内资本市场上的机构投资者增加了公司信息不对称性问题,进一步就会增加企业股价崩盘的风险,据此可以提出本文的第一个研究假设H1:

H1:机构投资者股票持有量正向显著影响企业股价崩盘风险,也就是说机构投资者股票持有量越多,企业股价崩盘的风险性也就越大。

以上分析可知,机构投资者股票持有量之所以正向显著影响企业股价崩盘风险,究其原因在于机构投资者与企业管理者之间的“合谋”化内幕交易,进而降低企业信息透明度。那么,依据此逻辑,假如机构投资者与企业管理者之间越容易展开内幕交易,内幕交易出现的频率就会越高,内幕交易对企业信息透明度的影响就越大,机构投资者股票持有量对企业股价崩盘风险影响的显著性就越强。当企业的信息不对称性程度提升时,外部投资者就越难发现机构投资者与企业管理者之间的“合谋”化内幕交易,而内幕交易出现的可能性就越高,进而致使机构投资者股票持有量对企业股价崩盘风险的影响更大。反过来讲,如果企业的信息透明度越高,机构投资者凭借内幕消息交易被处罚的风险性也就越大,缓解了企业的内幕交易状况,进而就会弱化机构投资者持股比例对企业股价崩盘风险的影响效用。据此可以提出本文的第二个研究假设H2:

H2: 在信息透明性较低的企业中,机构投资者股票持有量对企业股价崩盘风险的影响作用较强。

在制度环境比较完善的地区,“有法不依、执法不严”的状况出现较少,机构投资者因内幕交易而遭受惩罚的可能性就会越高,企业内部就不容易出现内幕交易,进而使机构投资者股票持有量对企业股价崩盘风险的影响减弱。与之相反,在制度环境不完善的地区,机构投资者因内幕交易而遭受惩罚的可能性相对比较低,企业内部出现内幕交易的可能性增加,使得机构投资者股票持有量对企业股价崩盘风险的影响增强。据此可以提出本文的第三个研究假设H3:

H3:制度环境越完善的地方,机构投资者股票持有量对国内企业股价崩盘风险的影响效用则越弱。

三、研究设计

(一)样本选取与数据来源

本文采用2010-2015中宇卫浴股价波动数据为初始研究对象。之所以从2010年数据开始分析,是因为中宇卫浴股价在2013年开始出现波动,对2013年前后数据进行对比分析,能够更清楚地分析股价崩盘的影响因素。所需财务数据均源自于CSMAR数据库,为了消除异常数值对检验结果影响,本文对介于1%与99%分位数外的数值进行了缩尾化处理。

(二)变量界定

1.解释变量:股价崩盘风险

参照Xu et al.(2014)、王化成(2014)等学者对股价崩盘风险的相关研究,通过以下步骤来建构股价崩盘风险测量指标。

第一步,借助模型(1)来剥离市场要素对个股收益率的影响,把界定为特定的个股周收益率。公式(1)中Ri是企业股票在i周的收益效率,RV,i为市场在第i周的加权平均收益效率值。

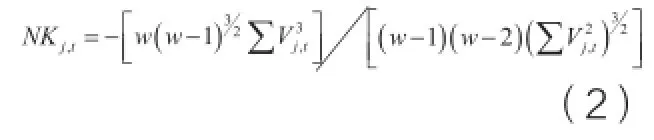

第二步,利用公式(2)计算出首个测量股价崩盘风险要素指标NK。式中N指的是股票j在第t年的交易周数,NK值越大,表示负偏态系数值的程度愈高,企业股价崩盘的风险性就越大。

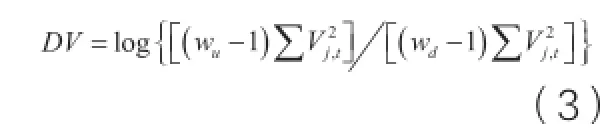

第三步,第二个测量股价崩盘风险要素指标的公式见公式(3),式中wu表示股票j的周回报率大于年回报率均值的周数;wd表示股票j的周回报率低于年回报率均值的周数。DV值越大,意味着收益率左偏离的度越大,企业股价崩盘的风险性越高。

2.被解释变量与控制变量

本文被解释变量界定为企业的机构投资者股票持有量,机构投资者具体是指银行、保险公司、投资信托公司、券商、信用合作社等金融性组织机构,将中宇卫浴企业中此类投资者的股票持有量之和记作SH;区域制度环境SE利用市场化指数来确定,市场化指数越高,说明区域的市场程度比越高,制度环境也就越完善;信息不透明性INT界定为可操纵性应计的绝对值。

参照以往研究结论,本文对以下变量要素进行控制:当期股票价格的负收益偏态系数VK;单股月平均超额换手率OTR;股票周收益率标准差SM;股票周收益率均值RT;公司规模SIZE;账面市值比BM;企业负债率LEV;企业运营绩效ROA。

表1 描述性统计分析

表2 回归分析

(三)模型设计

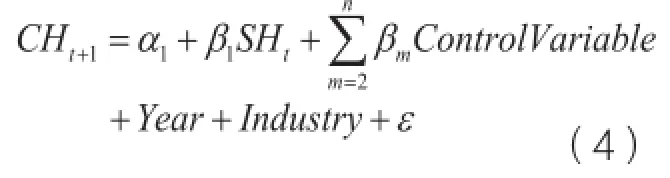

本文设定模型(4)用来验证假设H1的可行性。

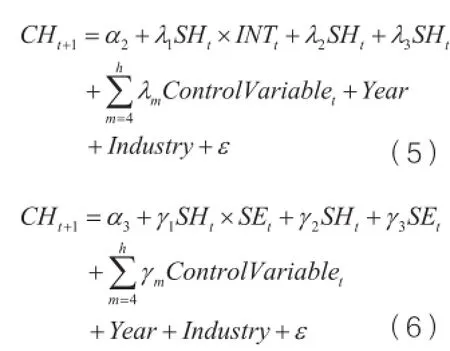

式中,CHt+1意为NK与DV的t+1期股价崩盘风险指标;SH意为机构投资者第t期的股票持有量;Control Variable意为控制变量:Year为年度哑变量与Industry行业哑变量。若SH的系数β1显著呈正,则假设H1得到验证。为了验证假设H2 与H3,可以在模型(4)中加入交互项,便可得出模型(5)与模型(6):

当交互项SH×INT的系数λ1呈正值,那么假设H2得到验证;SH×SE的系数γ1呈正值,则假设H3得到验证。

四、实证检验

(一)描述性统计分析

表1中数据是对主要变量进行描述性统计分析结果报告。企业股价崩盘风险指标NK与DV的均值分别是-0.268和-0. 310,标准差为0. 803和0. 733,与现有研究结论没有太大的差别。企业机构投资者股票持有量SH的均值是0.054,中位数是0.033,从总体可以看出,中宇卫浴机构投资者的股票持有量偏低,其余各变量要素的分布比较合理,可以进一步进行假设验证。

(二)回归分析

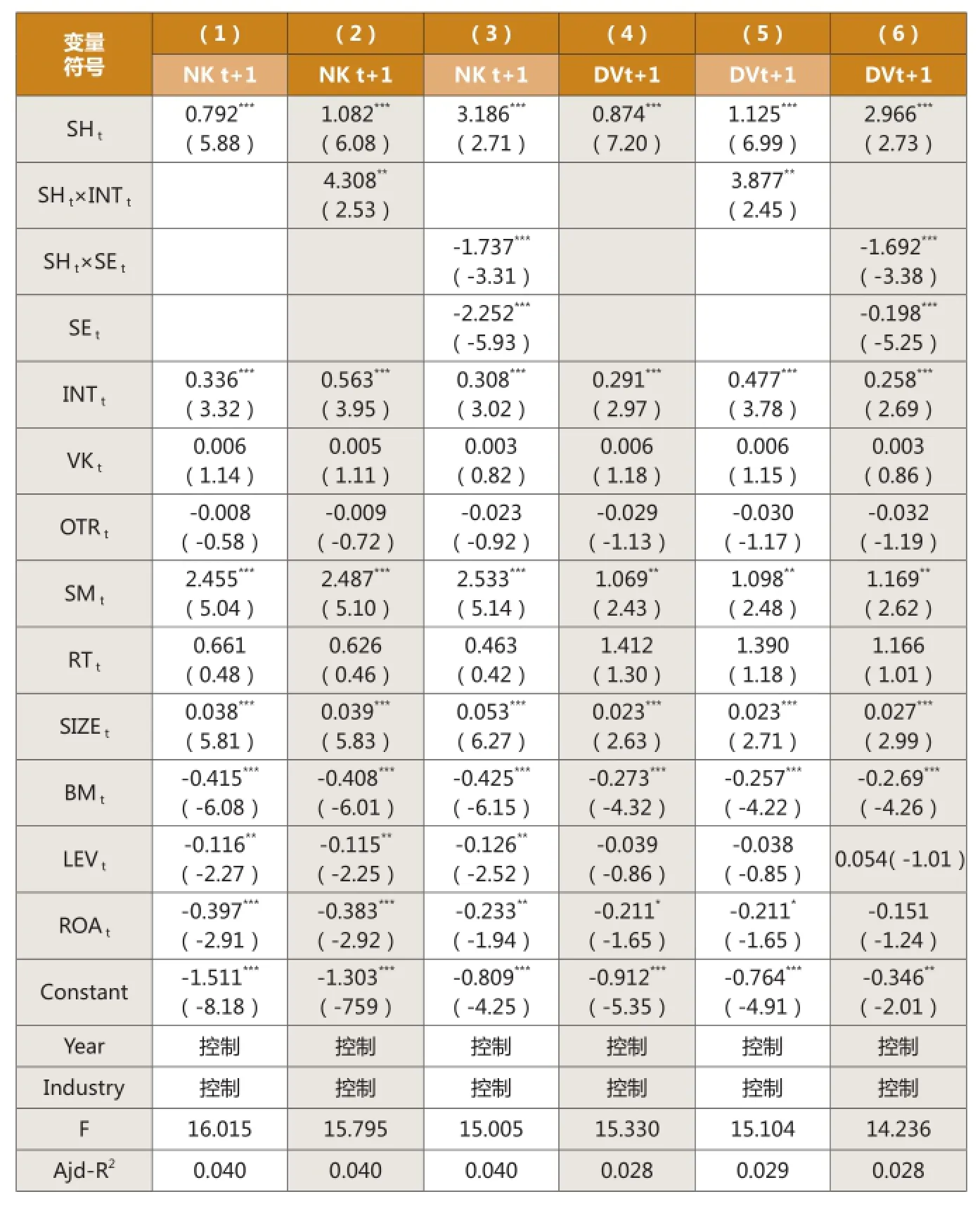

表2中数据是对主要变量进行回归分析结果的报告。

回归数据(1)可以看出,当NKt+1为中宇卫浴股价崩盘风险要素指标时,SH的系数值在1%水平上显著呈正值,也就是说中宇卫浴中机构投资者股票持有量越多,企业股价未来崩盘风险性就越大,验证了研究假设Hl。当使用DVt+1测度中宇卫浴股价崩盘风险时,回归数据见(4),同样可以得出类似结果。

为了验证研究假设H2,将交互项SHt×INTt加入回归(2)与回归(5)中。加入交互项之后,企业中机构投资者股票持有量SH的系数值依旧在1%水平上显著呈正值;信息不透明性INT的系数值显著呈正,与现有研究结论相同;与此同时,交互项SHt×INT t的系数值在以上两种回归中都在5%水平上显著呈正,说明随着中宇卫浴信息不透明性的提升,机构投资者股票持有量股与企业股价崩盘风险之间的正向相关性更为显著,假设H2得到验证。

将交互项SHt×SEt加入回归(3)与回归(6)中检验假设H3。加入交互项之后,SH的系数值依旧显著呈正;制度环境水平SE与未来股价崩盘风险显著负相关,这与当下的研究结论一致;且SHt×SEt的系数值在两种回归中都在1%水平上显著呈负,制度环境越完善的地方,机构投资者股票持有量对企业股价崩盘风险的影响效用更弱,与假设H3的预期相符。

五、结论

本文以2010-2015中宇卫浴财务报告为考察样本,分析了机构者持股、信息“合谋”对股价崩盘风险的影响。研究发现:机构投资者股票持有量显著提升了企业股价崩盘风险性。将机构投资者自身内生性及异质的特性要素考虑在内之后,进一步研究证实,在信息对称性较低的企业中,机构投资者股票持有量对企业股价崩盘风险的影响效用较强;制度环境越完善的地方,机构投资者股票持有量对企业股价崩盘风险的影响效用则越弱。

作者单位:凯里学院旅游学院

1.李双海,李海英. 机构持股、中小投资者保护与会计盈余质量.山西财经大学学报.2009(12)

2.杨海燕,韦德洪,孙健. 机构投资者持股能提高上市公司会计信息质量吗?——兼论不同类型机构投资者的差异.会计研究.2012(9)

3.雷倩华,柳建华,龚武明. 机构投资者持股与流动性成本——来自中国上市公司的经验证据.金融研究.2012(7)

4.茆金枝,郭旻欣.基于MVC的中小企业薪酬信息管理系统的设计分析.电子设计工程.2016 (5)

5.靳茫茫, 高民芳. 会计稳健性与企业投资不足的相关性——基于制造业上市公司数据.西安工程大学学报. 2015 (5)