基于Malmquist—DEA模型的产险公司再保险效率实证研究

吴祥佑 苏晓鹏

摘要:基于Malmquist-DEA模型测度了我国大陆地区22家产险公司2003—2013年的再保险效率,并在此基础上构建了分析产险公司再保险效率影响因素的Panel data模型,实证研究表明,样本期内产险公司的再保险效率整体上呈上升趋势,源自技术效率变动的“追赶效应”推动了这一上升,规模效率的提升则推动了技术效率的变动。分保上的规模不经济和赔付率的上升阻碍了各产险公司再保险效率的提升;自身资本实力和业务量的增加提高了分出人的谈判能力。

关键词:再保险;效率;Malmquist指数;产险公司;巨灾风险;风险管理;分出人;追赶效应

中图分类号:F842.3 文献标识码:A 文章编号:1007-2101(2016)02-0068-07

引言

保险业是经营风险的行业,其自身经营的稳健性对一国经济社会的健康发展起着至关重要的作用。改革开放以来,我国大陆地区的保险业虽然取得了很大的进步,但其在极端灾害条件下的经营稳定性却一直难以让社会完全放心。有学者发现,在现有行业资本、经营能力及再保险运用情况下,我国财产保险业对巨灾风险的偿付能力明显不足[1]。为保障自身安全,保险公司需在更广的范围内分散、转移其承保风险,避免出现巨灾索赔下的偿付危机,降低破产概率[2]。如何合理运用再保险的风险转移机制,提高风险管理效率就成了各界关注的焦点。

从分出公司的角度看,再保险有助于分散风险、控制责任、稳定经营、均衡业务质量、扩大承保能力和降低营业成本等多重作用。通过合理的再保险安排,原保险人既能降低自身的赔付支出,又能降低经营的业务成本,还能增加佣金收入和可运用资金,获得更多的盈利机会,提高经营效率[3]。但正如原保险人承保要收取保险费一样,原保险人通过再保险转移其承保风险也需要支付一定的费用,包括分保费或再保险费,也包括一定的分保费用[4]。

由于承保风险的特殊性,产险公司是再保险市场的主要分出人[5]。随着我国财产保险业的快速发展,单一风险责任加大与责任准备金不足间的矛盾将更趋突出,直接保险业务的增长引致更高的再保险需求,提高再保险的效率也将更趋紧迫[6]。准确测度与客观评价我国产险业的再保险效率,分析其主要影响因素,探索有效的提高路径,不仅有助于经营者正确制定分保策略,合理进行再保险安排,对监管者准确评估监管绩效,制定合理的再保险发展战略均具有指导意义。为此,笔者将运用非参数Malmquist-DEA模型测度我国大陆地区财产保险业的再保险效率及其变迁,并建立分析影响产险业再保险效率Panel Data模型以揭示不同因素的影响力度与方向,以期能对产险业再保险效率的提升有所助益。

一、文献回顾

对保险公司的再保险需求及其影响因素,国内外学术界都给予了充分的关注,但对分出人再保险安排效率的研究却鲜有学者涉及。国外相关的研究成果,往往是研究其他问题的“副产品”。直到2008年金融危机的爆发,尤其是AIG出现风险管理困境,才激发学术界对再保险安排的效率问题进行研究。

Hongjen Lin,Minming Wen和ASA(2008)考察了美国P/L公司运用再保险和金融衍生品作为风险管理工具提高成本效率的问题,发现以金融衍生品管理投资风险有利于成本效率的提高,而以再保险管理承保风险却没有这种效果[7]。Hongjen Lin,Minming Wen和Charles C. Yang(2011)运用SFA方法考察了美国P/L公司运用再保险和金融衍生品提高成本效率的问题,发现原保险人更倾向于用金融衍生品而非再保险来创造公司价值[8]。Cummins,et al.(2012)让人们重新对再保险的运用恢复了信心,他们以美国NAIC的F一览表(Schedule F)的数据为样本,用DEA法分析了再保险运用与分出人绩效间的关系,发现经营绩效与再保险运用正相关,当再保险人为非美资企业时尤其如此,但与再保险安排集中度负相关[9]。

国内学术界近年来也开始关注再保险问题,研究的重心集中在两个方面:一是分析再保险需求的影响因素;二是探求如何发展我国的再保险市场,但基本上没有对再保险运用效率的研究。在再保险需求影响因素方面,蔡华(2009)发现随着市场集中度的下降,产险公司的分出比例逐年上升;市场份额越大,分出比例越高;代理业务比重高的产险企业存在不愿意分出的现象[10]。吴联灿、申曙光和王亮(2010)认为产险公司并未充分发挥再保险提高风险管理水平,改善偿付能力的作用。赵桂芹和吴洪(2010)的研究表明,稳健经营、专业服务需求是我国产险公司再保险需求的主要动机,投资激励动机和规避税收动机尚不明显;在资本监管约束下,我国产险公司有被动再保险的强烈动机。胡炳志、唐甜和王若鹏(2012)发现外部宏观经济因素对产险公司再保险需求的影响较大,而内部因素的影响则不明显[11]。在加快再保险市场发展方面,史鑫蕊(2012)认为我国再保险市场尚处于发展的初级阶段,潜力较大,随着市场主体的增加,再保险市场的竞争将更趋激烈[12]。赵彧(2008)主张提高再保险供给能力,以适应再保险需求的不断增长[13]。官兵(2008)建议加快再保险市场主体的产权改革,形成更有效率的治理结构,提升我国再保险市场的效率[14]。曹玲和咎欣(2010)发现随着保险业的发展,外资对我国再保险业的控制能力在逐步加强,但整体控制力依然较弱[15]。可见,国内外学术界均未针对分出人的再保险效率开展研究,没有为分出人如何提高再保险效率,提高经营稳定性、改善经营绩效提供理论支持。为弥补这一缺憾,笔者参考吕秀萍(2009)的方法[16],试图用Malmquist-DEA模型测度产险业的再保险效率,探索其影响因素,为产险业提高再保险效率给予理论支持。

二、再保险效率测度的Malmquist-DEA模型

(一)研究方法

DEA(Data Envelopment Analysis)是测度保险业效率的主要方法,它是一种“面向数据”的,用于测度多投入、多产出决策单元(DMU)绩效或相对效率的分析方法。在规模报酬不变的假设下,Charnes、Cooper与Rhodes(1978)提出了CCR模型,也称为规模报酬不变的CRS模型,用于测度样本机构的技术效率、配置效率和成本效率。随后,Banker、Charnes与Cooper(1984)放松规模报酬不变的假设,提出了BCC模型,也称为规模报酬可变的VRS模型,将技术效率进一步分解为纯技术效率和规模效率。但无论是CCR模型,还是VRS模型,都只能针对单一年度或期间之各个决策单位作横断面之评估,而无法就连续数个年度或期间作纵断面之分析[17]。因此,本研究采用由DEA模型所衍生出的Malmquist指数来测度各产险公司再保险效率的变迁。

(二)Malmquist指数模型

在规模报酬可变条件下,Fare等(1994)通过求解VRS模型,将effch进一步分解为纯技术效率变化(pech)和规模效率变化(sech)。因此,Malmquist指数可最终分解为三部分,即M=effch×techch=(pech×sech)×techch,有助于研究者更深入地开展研究。

(三)投入、产出指标设定与数据来源

合理定义投入、产出指标,是正确运用DEA方法的关键。为提高再保险效率,分出公司将根据不同的业务类型、自身的财务状况及市场环境,综合运用多种再保险方法与技术,对自留额与转嫁的风险责任及收益状况进行分析与预测。为实现这一目标,分出人在再保险实施过程中,必然会最小化投入,最大化产出,这为定义再保险效率测度的投入、产出指标提供了依据。笔者将保险人力图最大化的指标界定为产出,而将其竭力最小化的指标界定为投入。因此,笔者将分出保费、分保费用作为投入,而将摊回赔款、摊回分保费用作为产出。由于国内直接保险公司的再保险分入业务比例很小,且2007年后的《中国保险年鉴》不再提供原保险人分保赔款支出的数据,笔者的再保险效率分析将仅限于原保险人的分出业务而不包括其分入业务。

为正确运用Malmquist-DEA模型,本文数据为平衡的面板数据,全部来自《中国保险年鉴》(2004—2014年),样本期为2003—2013年,这主要是因为2003年前的《中国保险年鉴》仅提供了平安保险集团的财务数据,而缺乏单独的平安财产保险数据。虽然《中国保险年鉴(2004)》共提供了23家财产保险公司的财务数据,但由于中华联合保险公司在样本期内出现了重大经营变故,不宜作为分析对象,因此本文的研究对象仅为22家财险公司。样本期内,这22家公司基本上能反映我国大陆地区财产保险业的整体状况,为保证数据的平衡性,不再引入新成立的公司。由于样本期内,民安(中国)和美国美亚两家公司仅有子公司,而无总公司的财务报表,这两家公司的数据为各子公司数据的简单加总。

三、实证结果分析

笔者以我国大陆地区22家财产保险公司的再保险统计资料为基础数据,运用Coelli(1996)提供的DEAP软件[18],计算了这22个家产险公司2003—2013年间历年的Malmquist指数,并得到了历年全行业整体的Malmquist指数。

(一)产险业再保险效率变动情况分析

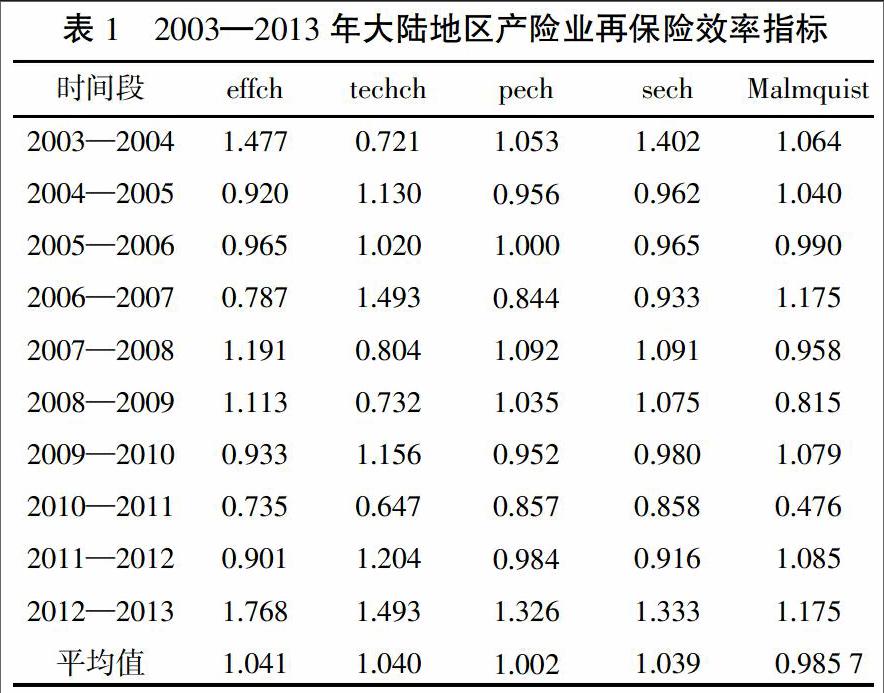

表1显示,我国大陆地区产险业再保险效率的Malmquist指数除在2005—2006年、2007—2008年、2008—2009年和2010—2011年小于1,其他年份均大于1,说明样本期内大陆地区产险业的再保险效率整体在上升,产险业通过“干中学”的市场实践,逐步提高了再保险安排的效率。2005—2006年的下降与人民币升值、摊回赔款汇兑损失过大有关;2007—2008年的下降则与2008年初的南方暴雪及当年5月的汶川地震发生后再保险费率上涨有关;2008—2009年的下降则与由美国次贷危机引发的全球金融危机有关;2010—2011年的下降源于“四万亿”刺激效应的衰减。

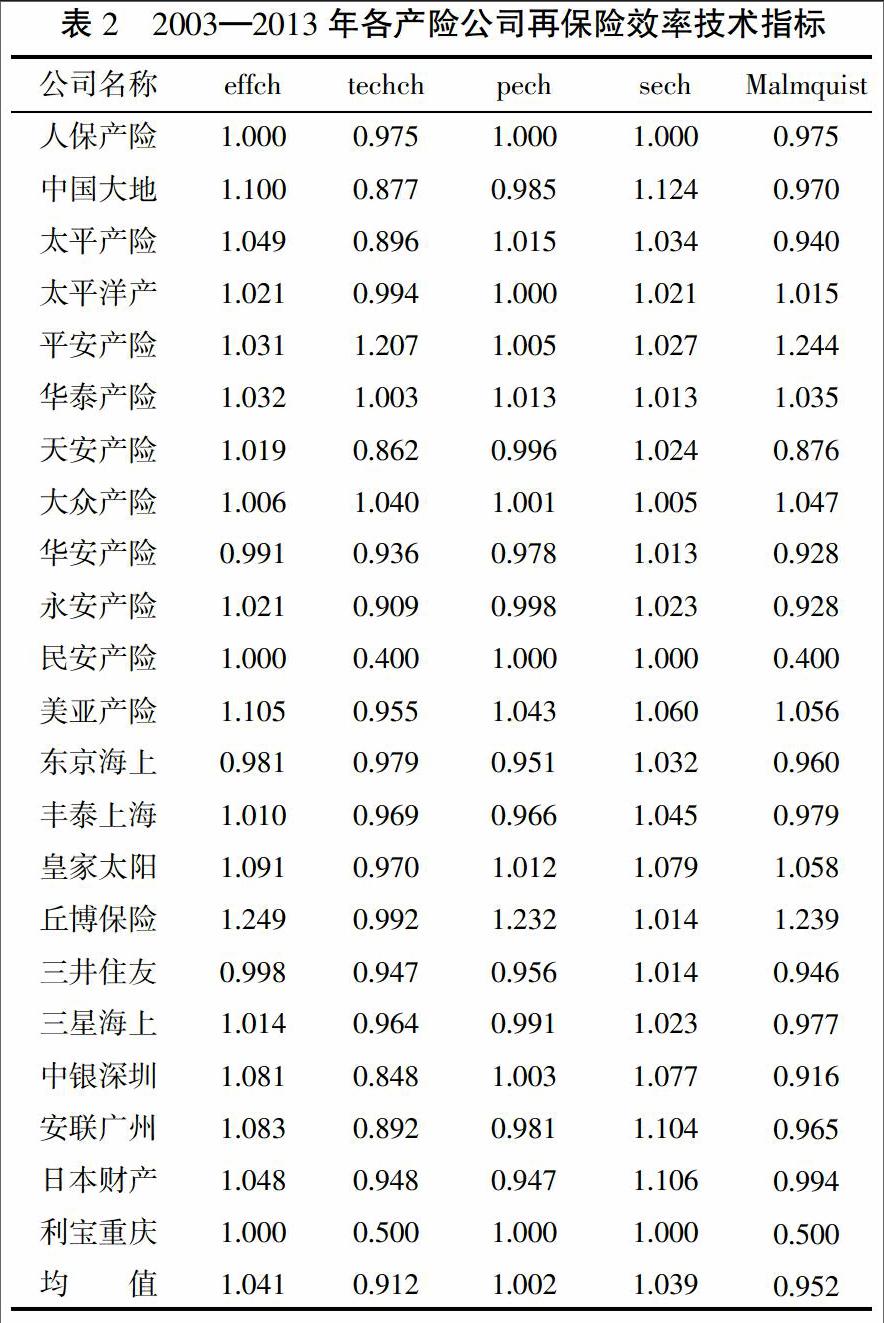

表2中Malmquist指数显示,样本期内共有11家财产保险公司的再保险效率整体上在逐年上升,其中内资公司7家,外资公司4家。另有11家公司的再保险效率整体上并无多大改善,其中内资公司4家,外资公司7家。由于Malmquist=effch×techch,而样本期内共有18家公司的技术效率变化(effch)大于1,即“追赶效应”在产险业再保险效率的提升中起着决定性的作用,表明在再保险实践中各产险公司均在努力采用最先进、最合理的技术,力争以本行业现有的最好技术安排再保险。又由于effch=pech×sech,样本期22家公司的规模效率(sech)都大于1,即各产险公司的再保险效率所以能实现“追赶效应”,主要是因为规模经济在起作用。经济繁荣推动着我国大陆地区财产保险的快速发展,原保险保费的快速增长提高了产险分出人的谈判能力,更多的分出业务提高了分出人再保险规划与安排的能力,尽管样本期内产险业再保险的纯技术进步(pech)并不明显。样本期内,我国大陆地区产险业再保险效率变化的纯技术效率的均值为1.002,规模效率的均值为1.039,Malmquist指数年均为0.952。各指标的均值表明,我国大陆地区产险业再保险效率的提升主要来自产险公司相互学习借鉴的“追赶效应”,而“追赶效应”的实现则主要来自规模效率的提高。

(二)各产险公司再保险效率变化分析

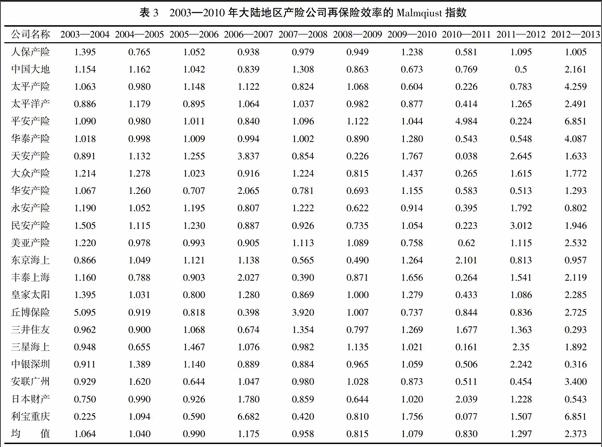

根据表3所提供的各产险公司历年再保险效率Malmquist指数的变化,可以将样本期内,全部22家产险公司的再保险效率分为以下几类:第一类,再保险效率整体进步不大,但较为稳定,反映这类公司的再保险安排技术成熟稳定,可能与其较大的规模有关,如人保产险和华泰保险。第二类,再保险效率基本上呈逐年下降的趋势,尽管期间曾有小幅反弹,如太平洋产险、大地保险、太平产险、大众保险、永安保险、民安中国、中银深圳和美国美亚等公司。第三类,再保险效率先下降,后上升,表明这类公司的再保险技术在稳步提高,如平安产险、皇家太阳、三星上海和安联广州。第四类,再保险效率变化幅度较大,效率提升的年份均出现在2006—2007年,如天安保险、华安保险、丰泰上海、日本财产和利宝重庆。第五类,再保险效率变化较大,效率提升的年份均出现在2007—2008年,如丘博保险和三井住友。

四、产险公司再保险效率影响因素分析

(一)Panel Data模型的构建

前沿效率分析法是一种相对效率测度方法,通过比较决策单位与效率前沿间的距离来测度其效率,它内含着一个假定,即各DMU的效率完全由其内部管理水平或自身特征决定。为进一步了解影响产险公司再保险效率的因素,测度各因素的影响力度与方向,以更有效地实施其再保险规划,提高经营绩效。笔者以各产险公司再保险效率的Malmquist指数(M)为被解释变量,以总资产的对数值(lnasset)、实收资本的对数值(lncapital)、保费收入的对数值(lnprem)、赔付率(lossr)和虚拟变量(dummy,dummy=1为外资公司,dummy=0为内资公司)5个变量为解释变量,构建了分析影响产险公司再保险效率的Panel Data模型:

Mit=?琢+?茁1lnassetit+?茁2lncapitalit+?茁3lnpremit+?茁4lossrit+?茁5dummy+?着it

其中,Mit表示第i家公司第t年再保险效率的Malmquist指数,i=1,2,…;22,t=2003,2004,…,2013;?琢为常数项,?茁是解释变量的待估参数,?着为随机误差项。

(二)产险公司再保险效率影响因素分析

由于Malmquist指数(M)测度的是各公司逐年的进步情况,是一种“环比类”数据,为反映其这一特征,本文分别给出了基于2003—2013年和2004—2013年两个样本期的回归结果。常数项以安联保险为参照,表4中的回归结果显示,总资产的增加并未显著提高各产险公司的再保险效率,样本期内再保险效率与总资产额负相关,说明资产的增多增强了产险公司的自信心,导致其盲目提高自留比例,引致再保险的低效率,这与传统的理论认知相符。

在监管者加强偿付能力监管的条件下,我国产险公司的实收资本额会随着业务量的增长而被动地逐年增加。由于再保险能在不增加原保险人资本额的条件下提高其承保能力,是一种高效的股权替代品,是保险公司进行资本管理的重要手段(赵桂芹,吴洪,2010),表4的回归结果与这一理论完全吻合。样本期内保险公司的再保险效率与实收资本额正相关,说明原保险人在股东追加资本金的同时也在积极地进行分保,既满足了监管者的要求,也最大化了股东的利益。

表4显示,业务量的增加提高了产险公司的再保险效率,说明在保险费率不变的情况下,产险公司保费收入的增加使其掌控的资产总额随之增多,其承保和偿付能力增强,有能力提高自留比例,也更有能力优化分出业务,提高再保险效率。当然,这也可能意味着原保险保费收入的增长导致需分出的保费增多,进而提高了分出人的再保险谈判能力,提升其再保险效率。

回归结果还表明,分出人的再保险效率随着赔付率的上升而上升,说明其在复杂业务、特殊业务或高损失率业务上的再保险安排效率较高。再保险人除了能帮助分出人转移承保风险,还能向其提供理赔管理、定价、风险管理等服务,因而高损失率业务的分出往往会提高原保险人的再保险效率。

虚拟变量的回归系数显示,外资财险公司由于再保险经验丰富,谈判能力强,其再保险安排往往更有效率,明显高于内资公司,内资公司虽然市场份额大,分出保费多,但分出效率仍有待提高。

五、结论与建议

笔者基于Malmquist-DEA模型测度了2003—2013年我国大陆地区22家产险公司的再保险效率,并在此基础上通过构建产险公司再保险效率的Panel data模型,分析了产险公司再保险效率的影响因素,测度了各因素影响的力度与方向。

考察期内,我国大陆地区产险公司的再保险效率整体上呈上升趋势,“干中学”的市场实践逐步提高了分出人再保险安排的效率。我国大陆地区产险公司再保险效率的提升主要源自技术效率的变动,即通过“追赶效应”实现的,主要动力源自各公司对行业内最优再保险方法的学习借鉴。产险公司再保险效率“追赶效应”的实现,并非源于行业整体再保险技术的提高,产险业规模的扩大在其中发挥着决定性的作用。

尽管我国大陆地区产险业再保险效率在逐年提升,但各公司再保险效率的Malmquist指数分化严重,没有呈现出应有的收敛性。因为自身特征的差异,各产险公司在分出业务上表现出了很大的区别,无论是内外资公司,还是新老公司均未表现出集群性。在再保险效率的影响因素中,规模的扩大,资产总额的增加使产险公司在分出业务上逐渐表现出规模不经济,导致再保险效率的下降。由于再保险具有资本替代的作用,在业务量快速增长的背景下,产险公司既在不断地追加资本金,也在高效地进行分保。原保险保费收入的增多,业务量的扩大既提高了产险公司的自留比例,也提高了其分保的谈判能力。在高损失率等复杂业务上,再保险人既向分出人提供了优质的专业服务,也利用其专业优势进行了撇脂,产险公司的再保险效率随着赔付率的上升而下降。

可见,规模的扩大虽能提高产险公司的抗风险能力,但其再保险效率不一定会随之上升。大的产险公司应主要基于整体经营利润而非个别危险单位损失的波动性来安排再保险。在监管者日益重视偿付能力监管的背景下,随着业务量的增多,产险公司除要求股东追加资本金外,应更高效地利用分保实施资本替代。在高损失率业务上,产险公司应提高分保谈判能力,降低再保险人利用专业优势实施撇脂的不利影响。由于再保险经验丰富,谈判能力强,外资保险公司的再保险安排往往更有效率。

资产规模的大小并不是再保险效率的正向促进因素,监管者不宜放松对大公司的监管,但资本金的增多确实有助于提高再保险效率,监管者应基于偿付能力适时要求保险公司补充资本金。保费规模的扩大,分出保费的增多有利于提高原保险人的再保险谈判能力,改善再保险效率,各财险公司应抓住机遇及时做大做强。赔付率的提高会提高原保险人的再保险效率,但这往往是一种被动的,是一种“干中学”提高,无论是原保险人,还是监管者都不宜迷信这一危险的提高途径。外资公司具有更高的再保险效率,说明内资公司仍应努力追赶其先进的风险管理技术。

参考文献:

[1]田玲,左斐.中国财产保险业巨灾损失赔付能力实证研究[J].保险研究,2009,(8):65-70.

[2]赵桂芹,吴洪.中国财产险公司的再保险决策动机——基于分位数回归方法的实证分析[J].财经论丛,2010,(5):54-60.

[3]胡炳志,陈之楚.再保险[M].北京:中国金融出版社,2006:20-23.

[4]祝向军.再保险市场供求的理论与实证分析[J].南开经济研究,2002,(4):31-34.

[5]吴联灿,申曙光,王亮.我国产险公司的再保需求及其影响因素分析——基于面板数据模型的研究[J].财经论丛,2010,(3):64-70.

[6]项宇,谢志刚.中国再保险市场供求状况分析[J].财经研究,2000,(8):59-64.

[7]Hong-Jen Lin,Min-Ming Wen and ASA. Effects of Integrated Risk Management on Mean and Variance of Cost Efficiency of Property/Liability Insurance Industry. working paper,Copyright 2008 by the Society of Actuaries,2008.

[8]Hong-Jen Lin,Min-Ming Wen and Charles C.Yang. Effects of Risk Management on Cost Efficiency and Cost Function of the U.S. Property and Liability Insurers,North American Actuarial Journal,2011,Vol.15,No.4,487-498.

[9]Cummins J.David,Feng Zhijian and Weiss Mary A.. Reinsurance Counterparty Relationships and Firm Performance in the U.S. Property-Liability Insurance Industry[EB/OL].http://ssrn.com/abstract=1997444,2012-02-01.

[10]蔡华.中国产险业的再保行为与公司特征关系研究[J].南京审计学院学报,2009,(2):31-34.

[11]胡炳志,唐甜,王若鹏.我国产险公司再保险需求影响因素分析——基于BP神经网络方法的实证研究[J].保险研究,2012,(6):3-12.

[12]史鑫蕊.中国再保险市场的竞争态势及发展策略[J].保险研究,2012,(3):60-67.

[13]赵彧.我国再保险市场的供需关系探析[J].保险研究,2008,(8):21-24.

[14]官兵.全球再保险市场结构的对比分析[J].保险研究,2008,(2):32-35.

[15]曹玲,咎欣.外资对我国再保险业的影响研究[J].保险研究,2010,(9):10-15.

[16]吕秀萍.中国保险业全要素生产率变动的Malmquist指数分析[J].保险研究,2009,(9):42-51.

[17]高栋梁.台湾地区产险业经营效率之衡量:二阶段资料包络方法之运用[D].中国台北:铭传大学管理研究所,2005.

[18]Coelli T.J. A guide to deap version2.0:A data envelopment analysis(computer) program[WP],Center for efficiency and productivity analysis(CEPA),1998,No.8,working paper.

责任编辑、校对:艾 岚

Abstract: Based on Malmquist-DEA model, this paper measures the reinsurance efficiency of 22 primary property insurance companies in the mainland of China range from 2003 to 2013 and develops a panel data model to test different determinants of cession efficiency. The findings show that the reinsurance efficiency was on the rise within the sample period, the technological efficiency change is the main driving force, the scale efficiency change enhances the technology efficiency. The diseconomies of scale and the increase of claim drag the reinsurance efficiency down. The complement of owners' equity and the expansion of premium scale strengthen the primary insurers' bargain power.

Key words: reinsurance; efficiency; Malmquist index; property insurance company; catastrophe risk; risk management; cedant; catch-up effect