2015年银行理财产品市场盘点

王伯英 柳谊生

近年来,推动传统银行理财业务发展的因素正在悄然变化,利率市场化逐步推进、资管牌照全面放开、金融产品不断丰富。从供给角度来看,牌照管理制度持续放开,新的机构、业务和产品不断涌入,理财业务的垄断优势缩小,而利率管制的放开也将削弱银行理财产品的存款替代效应,预期收益型理财产品的吸引力将下降。因为,相对于存款、大额存单而言,预期收益型银行理财产品的收益优势在缩小。而从安全性来看,存款和大额存单均纳入存款保险范围,而银行理财不在其中,安全短板显露。从需求角度来看,无风险利率水平持续位于低位,“资产荒”背景对金融机构的高效资产管理能力提出更高的要求。供需两方面因素相互叠加,促进大资管行业从争夺牌照优势向提升核心竞争力转变。在资产管理行业百花齐放、行业边界重构的大趋势下,银行理财业务已处于转型发展的窗口期,将迎来真正的资产管理时代。2015年,随着资管牌照的全面放开,利率市场化的逐步推进,中国大资管行业迫切需要实现从争夺牌照优势向提升核心竞争力的转变。银行理财业务的市场格局亦发生了一系列的变化。

存贷款替代效应趋弱,“14710”行情不再

2015年,人民币理财产品募集资金规模约为47.3万亿元,同比仅增长0.5%,相比2014年约50%的增长率已明显放缓。此前,银行理财产品市场对存款市场的影响主要表现为“14710”行情,即季末的下一个月都会出现巨额的存款负增长现象,可以理解为银行理财产品在季末充当了调整存贷比监管指标的角色。然而,进入2015年,“14710”行情不再,2015年前11个月中仅2月份和9月份出现存款负增长。从银行理财对贷款的替代效应来看,2015年前11个月,理财规模与社会融资总量比值的平均值约为3.5,同比减少13.9%;理财规模与贷款增量比值的平均值为4.2,同比减少18.7%。显见,银行理财业务的贷款替代效应也有所减弱。

银行理财业务存贷款替代效应趋弱的原因有三:其一,2014年9月,监管部门对商业银行月末、季末存款“冲时点”行为进行约束,规定商业银行月末存款偏离度不得超过3%。在此框架下,理财产品的到期日分布更趋均匀。其二,推出同业和大额存单、取消存贷比限制、逐渐放开利率管制等举措削弱了传统银行理财业务作为存贷款替代工具的作用,促使银行理财业务向开放式净值型转化,回归资产管理本源。其三,2015年上半年,股票市场的牛市行情引发存款分流,对理财业务构成一定冲击。

收益率曲线下行,价格“黏性”显现

银行理财产品定价锚定的基准利率可划分三个阶段:一是2008年之前的1年期定存利率,当时银行理财的平均期限约在1年左右且居民的投资意愿是跑赢存款即可。二是2008年至2010年期间,随着CPI的快速飙升,居民投资目标不仅是要超过定存利率,更要高于CPI,为此,多数产品预期收益以同期的CPI为基准,更有部分产品收益挂钩CPI的未来表现。三是2010年以来银行理财产品基本以3M-SHIBOR为锚定利率,一则在于理财产品平均期限约为3个月,二则在于银行理财产品预期收益率定价的市场化程度日益提高。

近期,资金面较为宽松,货币市场利率下行,理财产品收益率却表现出“黏性”,主要有两方面原因:一方面,理财产品的投资属性迫使其收益水平维持在偏高的位置,资本市场向好对商业银行形成“存款外流”压力,迫使发行机构提升产品收益以留住客户资金;另一方面,商业银行提高了理财资金对权益类等高收益资产的配置比例,尤其是上半年权益类产品的收益普涨带动了银行理财产品收益率总体上扬。

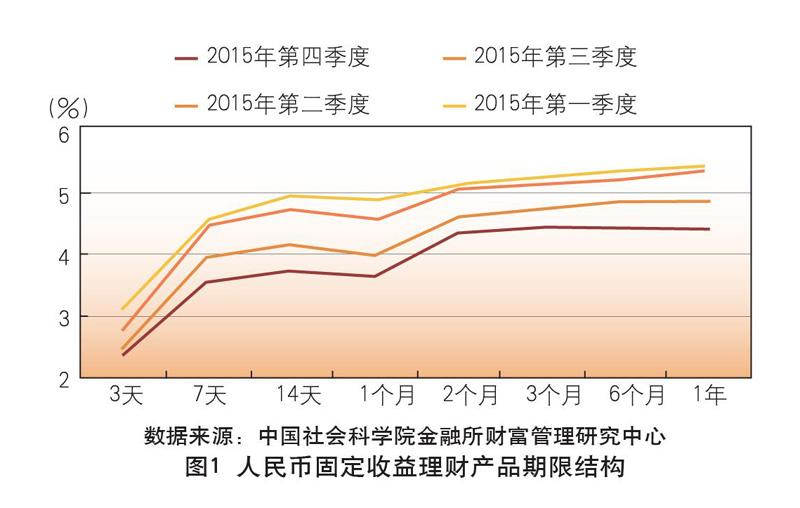

在经济下行压力较大、通缩风险加剧的宏观背景下,央行综合利用数量和价格型工具,发挥基准利率的引导作用,为经济结构调整和转型升级营造中性适度的货币金融环境。2014年第四季度至2015年第三季度期间,央行三次降准五次降息,引导企业融资成本下行,刺激融资需求。伴随着金融市场从2013年“钱荒”到2015年“资产荒”的转变,银行理财产品的定价水平进入下行通道。进入2015年,银行理财产品收益率曲线整体下移,参见图1。图2展示了1个月期、3个月期和6个月期银行理财产品的收益率走势,2015年12月末,1个月期、3个月期和6个月期人民币银行理财产品的平均收益率分别为3.62%、4.39%和4.36%,相较去年同期分别下降了129BP、82BP和89BP。

资本项目管制的新突破,人民币升/贬值的晴雨表

2014年11月,中国人民银行发布《关于人民币合格境内机构投资者境外证券投资有关事项的通知》,正式推出RQDII机制,即允许境内的合格机构投资者采用人民币的形式投资境外的人民币资本市场。这为理财资金对接人民币境外可转债开辟了通道。

尽管银行本身可通过发售QDII产品实现跨境投资,但受投资范围和关联关系的限制,该业务多以具备QDII资格的券商、基金公司的资产管理计划为通道。该操作模式通过RQDII实现境内人民币资金与境内项目在境外的直接对接,规避了汇率风险。于发行机构而言,拓展了权益类投资渠道,尽管融资方为境外企业,但融资项目在境内,便于调研和风险监控。于资金方而言:转股条款可以创造盈利空间,投资人至少可以实现保本,享受到期“不转股”的债券利息作为基本收益,若融资企业股价上涨,则可享受“转股”带来的超额收益。

全球主要新兴经济体经济增长持续放缓,美国经济强势复苏,美联储宣布退出量化宽松,加息预期不断发酵。各国货币兑美元均出现不同程度贬值,资金回流美国现象严重。自2014年下半年以来,我国外汇储备陷入负增长,个别月份短暂回调,但难掩负增长态势。2015年我国外汇储备减少5127亿美元。伴随着发达国家制造业回归战略的实施,中国持续巨额贸易顺差的基础正在被削弱。金融与资本账户方面,随着“一带一路”战略的实施,中国的对外直接投资和外国对华直接投资已大致相当,成为主导中国外储减少的主要因素。

此外,套利资金的流出也是消耗外汇储备的重要原因。人民币升贬值预期是影响跨境资金流动的重要因素之一。远期汇率的升贴水点数常被用作反应货币升贬值预期的指标。在资本项目管制的背景下,境内人民币衍生品种类匮乏且交投不活跃,境内人民币远期对市场供求关系的反应不够充分。故可采用境外人民币无本金交割远期(NDF)作为反应人民币升贬值预期的重要依据。人民币兑美元NDF(美元直接标价法)升水,表示人民币存在贬值预期;反之存在升值预期。2011年9月以来,人民币汇率弹性增加,双向波动特征显著,贬值预期开始出现。进入2014年下半年,人民币贬值预期持续上升。2015年前三季度1年期人民币兑美元NDF升水的月度平均值为1936,人民币仍面临较强的贬值压力。

当下,银行理财产品定价已具备较高的市场化水平。在存款利率管制的背景下,银行理财产品类型丰富,交易活跃,充分反应了市场资金供求关系,是利率市场化的先行尝试。因此,人民币理财产品加权平均收益率可以作为反应国内利率变动的重要指标,对分析人民币的升贬值预期具有重要意义。2015年,人民币银行理财产品的收益率持续下行,国内货币政策持续宽松,未来美联储存在加息的可能性,利差因素将进一步导致人民币贬值压力增加。

资产配置的经济周期性,股票市场表现的风向标

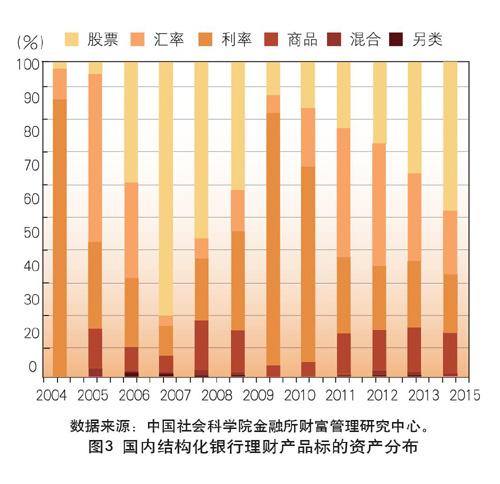

结构化银行理财产品市场充分体现了资产配置与金融市场变化的联动效应。结构化理财产品的基础资产呈现“焦点轮换”的特点(见图3):2004年,利率挂钩产品一枝独秀;2007年,股票挂钩产品居主导地位,新股申购和QDII产品风靡;2008年,商品挂钩产品成为抵御通胀利器;2008年金融危机爆发,受金融市场剧烈波动影响,结构化理财产品频现零负收益,相对稳健的利率及汇率挂钩产品受青睐。而近年来,资本市场逐渐复苏,股票类结构化理财产品再度成为市场“宠儿”,股指期货等创新型金融工具的推出为发行机构提供了风险对冲的新途径,拓展了结构化产品的设计空间。

2014年以来,股票挂钩结构化产品的发行量明显增加,至2015年6月份“股灾”之后,发行量出现回落。2015年全年商业银行共发行股票类结构化产品1520款,较2014年增长55.1%,在结构化理财产品中占比为47%,提升12个百分点。沪深300指数成为中资商业银行最热衷的挂钩标的之一,设计结构不断推陈出新。

财富管理市场与股票市场之间的作用是相互的。一方面,股市向好对商业银行造成“存款外流”压力,促使银行发行结构化产品以分享股票市场带来的高收益,留住客户资金,牛市行情带动了股票类理财产品的放量发行。另一方面,银行理财资金的涌入势必提升股票市场的流动性。尽管监管政策禁止针对普通客户发行的理财产品直接投资股票二级市场,但借助其他资管通道以结构化配资形式入市的资金规模不容小觑。

预计2016年,银行理财业务将继续向着独立运营、风险隔离、服务实体、回归本源的方向迈进。首先,从组织架构来看,理财业务组织架构的独立化格局进一步确立。自2014年7月,银监会下发《关于完善银行理财业务组织管理体系有关事项的通知》起,理财事业部制改革全面启动,各商业银行已陆续完成理财事业部制改革。进入2015年,光大银行、浦发银行等多家银行开始探索理财业务子公司制度。其次,从投资方向来看,资产配置将更趋多样化。经过十余年的不断探索,银行理财业务的资产配置已相对比较丰富。但权益类资产的配置依然是理财业务的短板,一般客户的理财资金投资股票二级市场被禁止。2014年以来,非标资产投资受限,资本的逐利性促使理财业务以监管套利的形式,借助其他资管通道流入股市,增加了链条成本和信息不透明,亦增加了风险隐患。拓展投资范围、实现资产配置多元化是理财业务提高核心竞争力、实现转型发展的关键着力点。最后,从产品结构来看,利率市场化对传统银行理财业务尤其是收益较低的保本型预期收益产品形成“挤出效应”,商业银行主动提高资产管理能力,开放式净值型产品的占比将逐渐提升,最终成为市场主流。

(作者单位:中国社会科学院金融所财富管理研究中心,中国社会科学院研究生院)