管理用财务报表权益净利率的分析

严学术

摘要:权益净利率是传统杜邦分析的核心指标,虽然在企业财务报表分析中广泛应用,但也存在某些局限性,本文从企业内部管理的要求出发,对其进行调整,以适用财务分析和企业内部管理的需要。

关键词:权益净利率;杜邦分析;经净营资产净利率

传统杜邦分析的核心指标

权益净利率=销售净利率×总资产周转次数×权益乘数总资产净利率=销售净利率×总资产周转次数

销售净利率是企业盈利能力指标,总资产周转资数是企业营运能力指标,而权益乘数是企业偿债能力指标。首先传统的杜邦分析计算总资产净利率时,净利润与总资产不相匹配,净利润是专属于权益投资者;而总资产的来源不仅有权益投资者的投入,而且还包含全部债权人的投入。该指标不能反映总资产的实际报酬率,所以需要调整。其次传统的杜邦分析没有把企业的业务活动分为经营活动和金融活动。对除金融企业外的大多数企业而言,金融活动主要是筹集经营所需的资金,由金融活动产的损益应计入金融损益,与企业经营活动产生的经营损益区分开。最后没有区分经营资产和金融资产,没有区分经营负债和金融负债。鉴于上述传统杜邦分析存在的问题,所以应在管理用财务报表分析中进行改进。

一、改进杜邦分析体系的核心公式

根据上述推导公式,可以看出权益净利率的高低由三个驱动因素决定:经净营资产净利率(可分解为税后经营净利率×净经营资产周转次数)、税后利息率、净财务杠杆。

二、权益净利率的驱动因素分解

利用连环替代法测定:

权益净利率

=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆

F=A+(A-B)×C

基数:F0=A0+(A0-B0)×C0

(1)A1+(A1-B0)×C0

(2)A1+(A1-B1)×C0(3)A1+(A1-B1)×C1

(2)-(1):由于净经营资产净利率(A)变动对权益净利率的影响

(3)-(2):由于税后利息率(B)变动对权益净利率的影响

(4)-(3):由于净财务杠杆(C)变动对权益净利率的影响

三、主要指标的分析

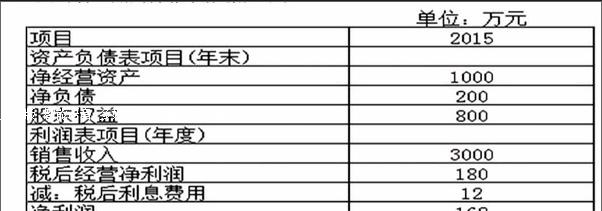

以下甲公司为例:甲公司是一家机械加工企业,采用管理用财务报表分析体系进行权益净利率的行业平均水平差异分析。该公司2015年主要的管理用财务报表数据如下:

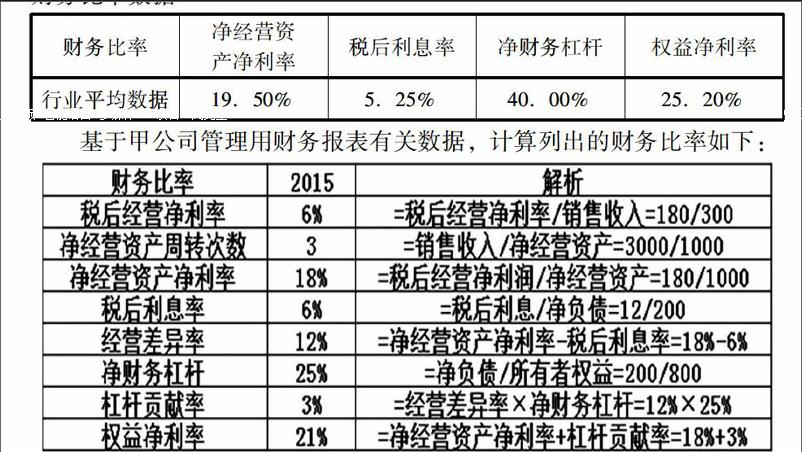

为了与行业情况进行比较,甲公司收集了以下2015年的行业平均财务比率数据

财务比率净经营资产净利率税后利息率净财务杠杆权益净利率

行业平均数据19.50%5.25%40.00%25.20%

基于甲公司管理用财务报表有关数据,计算列出的财务比率如下:

甲公司权益净利率与行业平均权益净利率的差异=21%-25.2%=-4.2%

行业权益净利率=19.5%+(19.5%-5.25%)×40%=25.2%

替换净经营资产净利率=18%+(18%-5.25%)×40%=23.1%

替换税后利息率=18%+(18%-6%)×40%=22.8%

替换净财务杠杆=18%+(18%-6%)×25%=21%

净经营资产净利率变动的影响=23.1%-25.2%=-2.1%

税后利息率变动的影响=22.8%-23.1%=-0.3%

1、税后利息率分析

该企业税后利息率6%,同行业平均数据为5.25%,差异为0.75%,税后利息率是上升的,可能是市场利率普遍上调或者借入了高于市场利率的债务。

2、经营差异率分析

如果经营差异率为正值,借款可以增加股东收益;如果它为负值,借款会减少股东收益。从增加股东收益来看,净经营资产利润率是企业可以承担的税后借款利息率的上限。2015年企业的经营差异率是12%,同行业平均数据为19.5%-5.25%=14.25%,与同行业相比减少2.25%原因是净经营资产净利率下降了18%-19.5%=-1.5%,税后利息率上升6%-5.25%=0.75%,净经营资产净利减税后利息率-1.5%-0.75%=-2.25%,而税后利息率的高低主要由资本市场决定,所以提高经营差异率的根本途径是提高净经营资产净利率。

3、杠杆贡献率分析

杠杆贡献率等于经营差异率乘于净财务杠杆,本年杠杆贡献率为3%,同行业平均数据为5%,净负债/股东权益为净财务杠杆,该企业净财务杠杆为25%,表明1元权益资要配置了0.25元的净负债,同行业为40%,企业可以适度的增加债务。以提高杠杆贡献率。(作者单位:广州城建职业学院经济与管理学院)

参考文献:

[1]中国注册会计师协会.财务成本管理.中国财政经济出版社,2015

[2]李德田.解析管理用财务分析体系[J].绿色财会.2015(05)

[3]张钰.浅谈管理用财务分析体系的优势及局限性[J].财会学习.2016(02)