郑州市小微企业融资情况的调查与分析

【摘要】小微企业作为国民经济的重要组成部分,其健康发展对整个社会经济的发展具有重要的战略意义,然而融资难成为了制约当前小微企业发展的最大难题之一。本文以郑州市小微企业为研究对象,对郑州市促进小微企业融资的创新政策进行解读,抽样调查郑州地区小微企业的融资现状,并利用Probit模型对影响小微企业融资能力的因素进行实证分析,最后提出缓解小微企业融资难的基本思路。

【关键词】小微企业 融资 郑州

小微企业作为国民经济的重要组成部分,其在提供就业岗位、增加社会收入、维持社会稳定、提高国家税收收入以及改善民生方面都发挥着举足轻重的作用。但伴随着小微企业的快速成长和发展,其资金问题越来越凸显,融资难成为小微企业发展的首要问题。

郑州市小微企业发展十分迅速,在郑州10家企业里“小微”占9个,10个就业岗位里“小微”创造7个,“小微”贡献了郑州市大约50%的GDP、40%的税收,小微企业在稳定经济增长、调整结构、保障民生等方面做出了很大的贡献。近几年来,郑州市政府比较重视小微企业的发展,陆续出台了诸多支持小微企业尤其是促进小微企业融资方面的政策措施,对小微企业资金支持力度加大,使小微企业融资环境得到改善,保持了平稳较快的发展态势。

一、郑州市小微企业融资创新政策解读

从2014年开始,郑州市开始创新金融支持小微企业机制,为构建特色的“小微金融”体系打出了一系列“组合拳”:建立小微企业贷款风险补偿,设立小微企业投资引导两只基金,推行“银行+保险”融资模式,实行新三板挂牌上市工程,促进小微企业增信结合债券发行等,形成了扶持小微企业发展的“4+1”机制。

(一)小微企业贷款风险补偿基金+小微企业创业投资引导基金

小微企业由于资产少、抵押物不足,很难从银行取得贷款。为了缓解小微企业贷款难的情况,郑州市政府在全国范围内首创设立了小微企业贷款风险补偿基金以及小微企业创业投资引导基金,把银行和企业之间的资金链连接起来。小微企业贷款风险补偿基金初期由政府出资3.6亿组建,就像“蓄水池”,如果小微企业创业失败,该基金就用于补偿银行以及保险公司的贷款损失。小微企业创业投资引导基金,来自“蓄水池”,它以“小基金”撬动“大资本”来帮助小微企业。这两只基金有效地促进了银行、基金和小微“牵手”。

(二)“银行+保险”的共保体模式

为了规避小微企业的金融风险,郑州在国内率先探索了“银行+保险”的共保体模式,促使9家试点保险公司发展小额贷款保证保险、信用保险等,共保体模式重点为缺少抵押品、缺乏担保的小微企业贷款提供集群承保和共同增信,共保体模式使企业因为有了保险而能顺利融资,使银行少了风险而乐意放贷,使保险公司因企业参保而得到一定的承保面。目前,共保体内有中国太平洋财产保险股份有限公司河南分公司、中国人寿财产保险股份有限公司河南分公司等多家保险机构,试点银行为郑州银行。

(三)实施新三板工程、发行增信集合债券

郑州市政府出台小微企业新三板扶持政策,实行小微企业“挂牌上市工程”,并依托政府投融资平台发行小微企业扶持债券,首先以郑州交通建设投资有限公司作为发债主体,完成15亿元小微企业增信集合债券的发行。在新机制的推动下,郑州市针对小微企业挂牌上市、股权融资以及债券发行等一系列直接融资模式有了新的发展,以郑州银行在全省率先发行50亿元小微企业金融债、21家小微企业顺利登录“新三板”、17家小微企业引入1.56元私募基金为标志,小微企业融资模式逐渐向多元化发展。

通过郑州市政府的努力,小微企业融资模式有了新的突破,但融资难仍是小微企业面临的主要问题,因为通常政府融资支持政策有较多的前提条件,一般只有优质小微企业才可能满足,大多数小微企业因资质不够而享受不了扶持政策,因此帮助和支持小微企业融资仍任重道远。

二、郑州市小微企业融资现状的抽样调查

本研究以问卷调查的方式,在郑州市市区及各县市针对小微企业发放问卷470份,有效回收438份,样本有效率为93%,抽样调查了郑州市小微企业的融资现状。抽样调查的范围覆盖了郑州市区及大部分县市,并且调查对象随机产生,因此具有一定的代表性,能够较客观地反映郑州市小微企业的融资状况。调查内容包括企业融资需求情况、资金借贷周期、筹资渠道、银行融资以及民间融资情况等几方面。

(一)融资需求情况

调查企业中,没有一家企业认为资金充裕,不需要融资,表明小微企业融资需求普遍较强。12%的企业表示融资需求能够完全满足,31%的企业表示融资需求能够部分满足,57%的企业表示融资需求不能满足,这表明郑州市小微企业融资需求的满足程度不够。

(二)资金借贷周期

样本企业中,借贷周期在一个月内的有11%,一个月到三个月的有23%,三个月到半年的占41%,半年到一年的占21%,一年以上的占4%,这表明小微企业的借贷周期整体较短,资金需求有短、急的特点。

(三)筹资渠道

调查中,小微企业的主要筹资渠道为内源性融资,主要为自筹资金的比例高达59%,向银行等金融机构的融资比例为31%,非金融机构的融资占比为6%,其他渠道融资占比为4%。这表明内源性融资为企业的主要筹资渠道,外源性融资对企业发展的贡献率较低,尚不能满足小微企业的融资需求。

(四)银行融资情况

1.银行贷款的满足程度与障碍。样本企业中,小微企业2015年申请银行贷款的获批率低于50%的占比为61%,获批率在50%~100%的占比为23%,获批率为100%的占比为16%,表明小微企业申请银行贷款的获批率不高。

企业申请银行贷款未通过的主要障碍中,担保和抵押物不足占比为38%,贷款手续复杂占比为36%,其他因素如企业财务信息不透明、诚信度不高、信息不畅等占比为26%,说明小微企业由于自身条件不够,银行因规避金融风险、抵押担保要求较高等原因影响了银行与小微企业间的资金供给。

2.银行融资方式。调查样本企业的融资方式,企业通过抵押获得贷款的占比为43%,通过担保获得贷款的占比为40%,通过信用融资获得贷款的占比为11%,通过其他融资方式的占6%,表明抵押担保是目前小微企业获得贷款的主要方式。

3.银行贷款抵押物的选择。在抵押物的选择上,18%的企业选择的是存货,12%是商业票据,56%选择的是不动产,14%是其他项目。由此可见,为了规避风险,保值性高的不动产成为了郑州地区商业银行要求的主要信贷抵押品。

(五)民间融资情况

1.民间融资选择意向。样本企业中,有21%的小微企业认为,民间融资利大于弊,是一种较好的融资途径,23%的小微企业认为民间融资利率高,风险大,不会采用,有56%的企业认为民间融资由于方便快捷在必要时可以采用。表明民间融资虽然风险较高,但因其时效性强、手续相对简易在小微企业中有一定的认可度。

2.民间融资利率。调查中小微企业民间借贷利率在10%~20%之间的占比为5%,借贷利率在20%~40%之间的占比为39%,借贷利率在40%~50%之间的占比38%,借贷利率在50%以上的占比18%,表明民间借贷虽然方便,但融资成本偏高,大多都在20%~50%之间。

3.民间融资方式。小微企业在民间借贷的过程中,选择打借条方式的占比为49%,以口头约定方式进行的为30%,选择公证处公证的占比为3%,有18%的小微企业选择协议合约。由此可见,小微企业民间融资方式随意性较大,缺乏官方的保障和介入。

通过对郑州市小微企业融资状况进行调查,发现郑州市小微企业具有融资需求强烈、借贷周期短、资金来源主要靠自有资金、银行贷款获批率低、贷款主要靠抵押担保、对民间借贷有一定依赖性等特点。

三、郑州市小微企业融资影响因素实证分析

根据抽样调查的样本数据,利用Probit模型分析影响小微企业融资能力的各因素,回归分析式如下:

Y=β0+β1X1+β2X2+β3X3+β4X4+β5X5+β6X6+ε

其中Y为虚拟变量,如果小微企业当年能从银行融到资金,Y=1,其他情况Y=0。X1表示小微企业的规模,用总资产的自然对数表示;X2为小微企业的盈利水平,用总资产收益率表示;X3为小微企业的目前的经营年限;X4为小微企业的信用记录,用其目前为止的违约次数来表示;X5为虚拟变量,为小微企业抵押担保的情况,有抵押担保X5=1,其他情况下X5=0;X6为小微企业主的文化程度,用其受教育年限表示;ε为扰动项。

四、实证结论分析

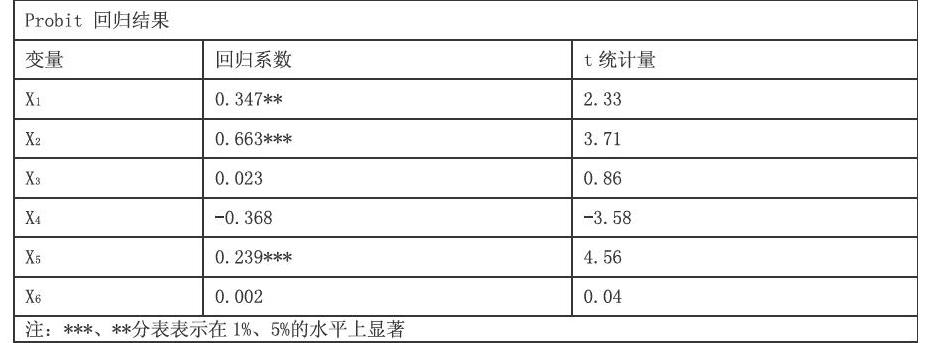

使用Probit模型对上述方程式进行回归分析后回归结果如下表所示:

回归结果表明,X1即小微企业公司规模与融资能力是显著的正相关关系,小微企业规模越大获得银行贷款的可能性越大。X2即小微企业的盈利水平与融资能力也是显著的正相关关系,小微企业盈利水平越高获得商业银行融资的可能性就越大。从回归结果来看,小微企业有抵押担保的显著增加了向银行借款的可能性,且信用记录查、违约次数多的小微企业获得银行贷款的可能性显著下降。从回归结果还可以看出,小微企业的经营年限越长和企业主的文化程度越高都会增加其获得银行贷款的可能性,回归系数不显著。

总而言之,小微企业规模越大、盈利水平越高、有抵押担保获得银行贷款的可能就越大,同时小微企业的不良信用记录会影响其获得银行贷款的可能性。

综上所述,通过分析郑州市小微企业的融资现状以及影响其融资能力的因素,不难发现,造成小微企业融资难的原因是多方面的,既有小微企业自身弱质性的原因,又有银行等金融机构的贷款政策和政府对小微企业融资支持等外在的原因。解决小微企业融资难的问题,一方面小微企业要加强自身建设,提高企业信用意识,健全财务管理制度,提高自身盈利水平;另一方面,政府需要提供和适时调整相关企业融资政策,鼓励银行等金融机构加大对小微企业的服务力度,引导金融机构创新贷款抵押质押方式;大力发展中小型金融机构,扩展小微企业融资渠道;通过规章制度规范民间资本运作,引导民间融资健康发展;制定配套措施,不断完善小微企业征信体系和担保体系,全方面、多途径地支持小微企业融资。

参考文献

[1]蒋雨娟.我国小微企业融资问题的探讨[D].四川师范大学硕士论文,2014.

[2]连建华.小微企业融资现状及解决对策[J].河南广播电视大学学报,2015(1):51-54.

[3]赵丽娟.新时期金融支持小微企业发展研究决策咨询[J].2015(1):78-80.

基金项目:郑州市社会科学调研课题,“小微企业融资支持政策研究——以郑州市为例”(ZSLX2015258),主持人:拜婷。