杜邦分析法用于财务预警的适用性

李真莉 万雄杰 胡玉林 倪维成

摘要:杜邦财务分析系统作为一种应用广泛的财务分析方法,可以对企业的偿债能力和盈利能力进行综合评价,而Z-score模型作为一种多变量预警分析模型,其变量也是能够反映偿债能力、营运能力和盈利能力的财务比率。本文分析了杜邦分析法与Z-score模型之间的关系,探讨杜邦财务体系是否能够像Z-core模型能否作为企业财务预警的指标。结论认为,杜邦财务体系虽然具有与预警模型相似的财务比率,但不能直接作为预测企业财务危机的工具。

关键词:财务预警;杜邦分析;Z-score模型

中图分类号:F230 文献识别码:A 文章编号:1001-828X(2016)004-000252-02

一、杜邦财务体系介绍

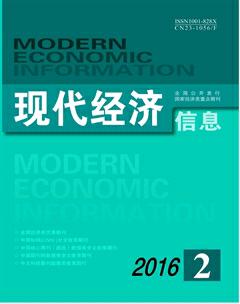

杜邦分析体系是根据各主要财务比率指标之间的内在联系,建立财务分析指标体系,综合分析企业财务状况的方法,该方法将反映企业营运能力、盈利能力和偿债能力的财务比率之间的内在联系有机结合起来,通过它们的乘积得出净资产收益率(权益报酬率)这一核心指标来对企业进行综合反映。杜邦分析图中各个财务指标的关系如图1所示。财务指标之间关系的信息如下。

其中,销售净利率能够敏感地反映企业经营管理水平,代表着企业的盈利能力;全面评价资产周转率,企业资产管理的质量和效率,代表企业的经营能力;权益乘数代表的资产总额等于股东权益的数量,代表企业的偿债能力。资产总资产净利率作为上述财务比率指标的产物,是最为全面的财务比率,不仅体现了企业的盈利能力,更体现了企业融资、投资、运营的效率。

二、Z-score模型介绍

多变量预警模型是一种综合评价企业风险的方法。Altman在20世纪60年代中期将多变量统计分析方法——判断分析和财务比率相结合,选取了5种基本财务比率,并根据按顺序排列的判别函数,为每一种比率确定了其对破产的影响程度,以此作为财务危机的预测模型,创造了具有重要意义和影响力的Z-score模型。其基本表达式为:Z=1.2X1+1.4X2+3.3X3+0.6X4+X5。式中,X1:净营运资

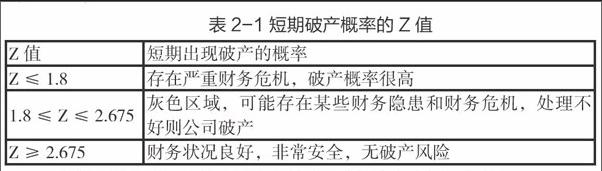

本/资产总额;X2:留存收益/资产总额;X3:息税前利润/资产总额;X4:股权市场价值/负债账面价值总额;X5:营业收入/资产总额。该模型实际上是通过五个变量,将反映企业偿债能力的指标(X1、X4)、获利能力指标(X2、X3)和营运能力指标(X5)有机联系起来,综合分析预测企业财务失败或破产的可能性。一般z越低越有可能发生破产。Altman认为:2.675是z值的临界点,z值大于2.675,表示企业财务状况良好;z值低于2.675的企业被认为是具有财务危机的企业。z值小于1.81,为破产企业;z值介于1.81-2.675之间,则说明企业已经存在财务危机,Altman称之为“灰色地带”。

三、净资产收益率作为财务预警判别变量的分析

通过对杜邦财务分析体系和财务预警模型的Z-score的介绍,我们发现杜邦财务体系和广泛使用的财务预警模型一样,同样也够反映企业的盈利能力、运营能力和债务偿还能力。学界对此存在不同看法,剖析如下:

首先,我们要明确财务危机与财务困境之间的区别。在多数财务危机预警的研究中,财务危机概念的界定相对混淆。财务危机的实质是财务风险规模化和高强度化的集中爆发,形式是长期的财务恶化,亏损并没有损失的迹象,净资产是负的,资本是资不抵债、面对倒闭的审计报告不能代表的意见,审计或负面意见,金融危机是长期财务困境公司的结果。财务困境则是因为公司现金流不足所导致的不足能以抵偿到期债务,导致影响公司正常经营的状态。而财务预警,是通过定型或者定量的分析,判断企业未来一段时间内陷入财务危机的可能性。目前,在财务预警模型的研究,威廉BIF(海狸威廉,1966)的分类精度按照财务指标的财务危机预警,分别是:债务保障率(现金流量/债务总额)、资产收益率(净收益/资产总额)、资产负债率(债务总额/资产总额)。在前五的排名中并没有净资产收益率的影子,由此本文得出一个结论:财务指标的综合性不能与其在财务预警判别的准确性中等同。净资产收益率可以有效地综合反映企业的财务困境,但缺乏对企业陷入财务危机的预测准确性。

其次,净资产收益率虽然能够反映各个财务指标之间的内在联系,但是Z-score模型的中的关键元素:权重系数在净资产收益率中却得不到体现。权重系数在模型中的意义是其对应的财务比率指标对引起未来财务危机的敏感程度。在净资产收益率的财务指标函数中,各指标的权重系数都被视为1,这样会造成各个财务比率对财务危机的敏感度具有同样的贡献。

综上所述,将净资产收益率直接作为财务预警判别变量是不充分的,也是不可靠的。

四、杜邦第一层次财务指标作为多变量财务预警系统的分析

再讨论杜邦系统各财务比率指标作为财务预警模型的变量之前,首先要明确传统杜邦分析方法的局限性。其表现在:总资产净利率的“总资产”与“净利润”不匹配;经营活动损益和金融活动损益之间没有区分;没有区分有息负债。杠杆率往往与企业的财务风险相关,因此,要有更合理的财务危机预警,就要准确评估企业的杠杆率。

目前的文献中,没有单独拿杜邦分析的财务比率指标作为预警变量,但是有研究者将其财务比率纳入BP神经网络模型与其他指标共同对财务危机进行判定。该次研究中,对照组选取了营运资金与总资产比率、总资产净利率、留存收益比资产总额、总资产周转率、产权比率、净利润率、流动比率、速动比率8个指标来进行财务预警,结果显示判别准确率为69.23%;实验组在对照组基础上加入改进后的杜邦系统九财务指标:营运资金净营运资产比率、净财务杠杆比率(平均净负债除以平均净值)、税后净经营资产周转率、税后净经营资产周转率(税后净负债利息83019、净资产收益率)、净资产收益率(净经营资产利润率)和杠杆率。,结果显示判定准确率为76.92%。

基于以上的实证分析,本文认为杜邦分析系统对财务预警的判定的准确率具有一定的贡献。但对于其对判定准确率提高的贡献程度不足10%,不能仅将其中的财务比率指标作为财务预警模型的变量来进行预警。

五、结论

综上所述,杜邦财务体系并不能直接被利用来进行财务预警。但是其对财务预警判别准确率的提高有所帮助。可以与包括Z-score在内多变量预警模型相结合来提高判别的准确率。因此本文尝试假设这样一个模型: