房地产企业债务结构对盈余管理影响的实证研究

文/黄琼宇 吴嘉丽

P 01新常态下促进资源型城市供给侧改革的税收政策研究

房地产企业债务结构对盈余管理影响的实证研究

文/黄琼宇 吴嘉丽

本文以房地产行业上市公司作为对象,以2010-2014年沪深两市A股房地产行业上市公司作为研究样本,研究房地产企业债务结构对盈余管理行为的影响。实证结果表明,房地产行业三类主要债务——商业信用、短期银行借款和长期借款对盈余管理的影响具有差异性。盈余管理程度与商业信用和长期借款正相关,与短期银行借款呈负相关关系。本文丰富了债务融资对盈余管理影响研究的文献,另外对保护债权人利益和提高债务资本市场监督方面提出政策建议。

债务结构;盈余管理;房地产企业

一、问题的提出

盈余管理自上个世纪80年代至今是会计领域的重要研究话题,国内外学者主要从盈余管理动机、盈余管理影响因素及后果几个方面进行探究。上市公司的经理层出于私人利益和企业市场价值最大化等动机,利用盈余管理粉饰经营业绩(刘星、徐腾,2003,龙翠芳,2012)。盈余管理可能会误导会计信息使用者做出错误的决策,影响市场的资本配置。我国房地产行业是国民经济支柱行业,近年,与我国全社会固定资产投资相比,房地产投资占比已经临近20%,占GDP的百分比近10%。房地产行业在推进区域经济以及推动相联动产业发展上占据了重要的地位。加上房地产行业自身具备资本密集的行业特点,所以其发展对我国经济发展和资本配置有重大的影响。

债务融资是上市公司融通资金主要渠道之一,而债务结构中不同的负债规模、期限和来源对盈余管理存在差异性影响(薄澜,2013)。房地产行业由于在土地储备及开发建设中均需要大量资金投入,为此房地产企业主要依靠银行借款和预售制度来获得资金来源,为此房地产行业普遍存在负债率较高的特地。另外,由于房地产行业的财务处理十分复杂,从公允价值计量模式的选择、成本费用和收入的分摊标准不明晰,再加上采用预售制度使得选择销售收入的确认时点灵活性较大,均为房地产行业的盈余管理提供较大空间。债务契约假说提出,负债水平越高管理层越有动机实行盈余操纵;而债务治理假说又认为,负债水平越高,债权人监督对管理层进行监督的动机越强,可以降低盈余管理水平。那么,到底在高负债的房地产行业,不同的债务结构来源会与盈余管理存在怎样的关系?这是本文重点关注的问题。

此前盈余管理研究在考虑债务结构与盈余管理关系时,主要从债务期限角度考虑,杨行与胡伟津(2014)发现长短期债务对盈余管理的影响存在差异。陈骏,雷强(2010)从债权人的角度出发,发现银行能有效监督企业盈余管理行径。但银行等金融机构和提供商业信用的上下游企业或个体债权人由于对企业的监管能力和监督成本不同,对企业的盈余管理行为约束存在差异。因此本文根据张潇予(2015)对房地产行业债务结构研究,将主要的债务划分为三类——商业信用、短期银行借款和长期借款债务,从两个维度——债权人和债务期限,开展实证研究分析该三类债务是更能约束还是诱发经营者的盈余管理行为,为债务融资与盈余管理的研究文献进行补充。

二、理论分析和假设提出

商业信用是在进行经济交易过程中由于延迟付款或者预先收款而使交易双方构成的一种借贷关系。房地产企业的商业信用融资主要来源为上游施工单位的工程项目款和下游购房者的定金预收款及购房按揭贷款。上游施工企业的应付款项主要由长期合作关系形成,对房地产企业的会计信息参考依赖不强。且预收账款随着工程进度将逐渐结转为营业收入,因此商业信用融资的盈余管理动机较弱。尽管房地产行业区别于其他行业,因其投资数额大且开发周期长的特点会促使购房者和施工单位自发监督企业,如:若因长期拖欠施工款影响项目进度会传递负面信号。但该类债务其债权人分散、无法参与到公司治理中。受制于自身监督能力和监督成本的限制,监督能力低,监督成本大,不能或不能及时识别企业盈余管理行为。因而商业信用融资与房地产行业的盈余管理关系不确定。因此提出假设H1:

H1a:短期商业信用资产比与盈余管理存在负相关关系。

H1b:短期商业信用资产比与盈余管理存在正相关关系。

银行作为专业的贷款机构,对企业的监督更有动机和能力。在辨别了企业盈余管理行为的前提下,银行会通过提升资本成本定价来保证自身利益。但若银行不能及时辨别盈余管理行为,反而会“鼓励”公司进行盈余管理。汪洋(2012)研究认为存在银行在贷款决策中对企业盈余管理辨别能力较弱或存在不辨别盈余管理的现象。在银行难以辨别或不辨别盈余管理的条件下,一方面,企业通过调节盈余反映较好的财务信息,相对更容易得到银行贷款。另一方面,房地产行业对银行借款依赖性大,往往更需要进行盈余管理获取更多的贷款。陆正飞、祝继高、孙便霞(2008)认为银行对贷款企业的审核监督大多依赖性会计信息,特别是对利润总额的关注会增强企业由于申请贷款而实行盈余管理的动机。由于我国银行经营效率较低,即使房地产行业在资本结构中债务融资占比很大,却依然没有起到有效降低代理成本的作用,加之银行对房地产业务流程不熟谙,存在介入障碍,因此我国银行与贷款企业间的关系是一种被动的监督关系,尚不能对房地产企业日常运作以及各类行为进行跟踪审核和监督。

但银行借款由于长短期限之别,对于盈余管理的影响也有差异。短期银行借款由于期限短,未来的不确定风险相对较小,银行更关注企业的短期偿债能力,而对会计信息特别是盈利信息的需求相对降

基金项目:国家自然青年基金(项目编号:71402037);教育部青年基金(项目编号:14YJC790048);广东省会计科研课题(项目编号:2015A76)。

低,公司盈余管理行为更容易得到监控。于长期借款而言,银行所面临的不确定风险增大。银行为了维护自身利益,在进行信贷决策前须掌握充分的财务信息,以保证贷款企业将来有充裕的现金流了偿到期借款。届时,银行会提高对会计信息特别是盈利信息的依赖度。因此短期银行借款债务治理作用强而盈余动机弱。而长期借款相比于短期银行除了期限长给企业提供时间进行盈余管理外,长期借款的金额更大、获取难度更大,因此银行会有更严格的限制条款,使得企业更有动机调节盈余粉饰业绩避免违反债务契约条款。因此提出假设H2和假设H3:

H2:短期借款资产比与盈余管理存在负相关关系。

H3:长期借款资产比与盈余管理存在正相关关系。

三、研究设计

(一)样本的选取及数据来源

本文以2010-2014年沪深两市A股房地产行业上市公司作为研究样本。剔除财务数据缺失的公司样本,最终共有118家连续5年的公司样本数据。为了消除极端值对回归分析的影响,本文对所有连续变量按1%分位数采用winsorize的方法处理。本文研究所使用的财务数据以及相关指标全部来自于国泰安数据库。

(二)变量定义和模型构建1.应计盈余管理程度估计

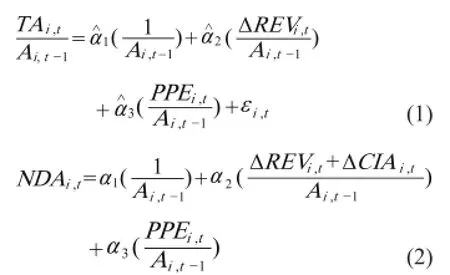

本文采取总体应计利润法。总体应计利润法中的TA应计项目为NI公司报告的净收益与CFO经营活动净现金流的差额,即TA=NI-CFO。同时,TA应计利润又由DA操纵性应计利润及NDA非操纵性应计利润两者构成。应计利润的弹性较大,企业常利用DA操纵性应计利润进行盈余管理。然后选取企业盈余管理研究中最为广泛应用的盈余管理计量模型——修正的Jones模型。但由于房地产企业的预售行业特性,其收入多以预收账款而非应收账款存在,因此关于房地产行业的盈余管理研究,需对修正的Jones模型进行调整改进,将营业收入变化额减去应收账款的变化额替换成加上预收账款变化额。其改进的计算模型如下:

其中α1、α2、α3分别是OLS估计值;

(见表1)

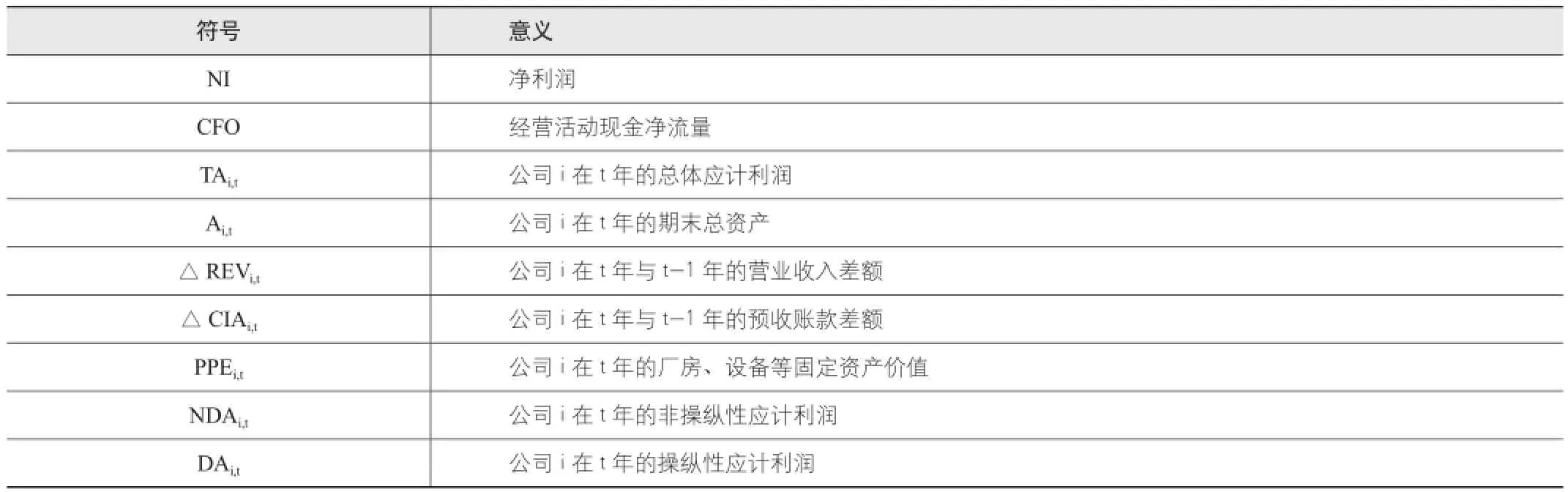

2.多元回归模型

盈余管理存在方向性,但本文仅考察盈余管理程度,所以选择被解释变量为|DA|,DA的绝对值。张潇予(2015)对我国房地产行业上市公司进行债务期限结构研究,发现从债务构成来看,房地产企业短期负债的资金来源以商业信用和短期借款为主,商业信用以预收账款为主,而长期负债几乎由长期借款构成。因此本文将房地产行业的债务结构来源分为三类:商业信用债务,银行短期借款,长期借款。解释变量为商业信用资产比CD、银行短期借款资产比BSD和长期借款资产比BLD。控制变量包括公司规模,盈利能力,企业成长性,经营活动现金净流量。

构建分析债务融资对盈余管理的关系的多元线性回归模型如下:

(见表2)

四、实证检验结果

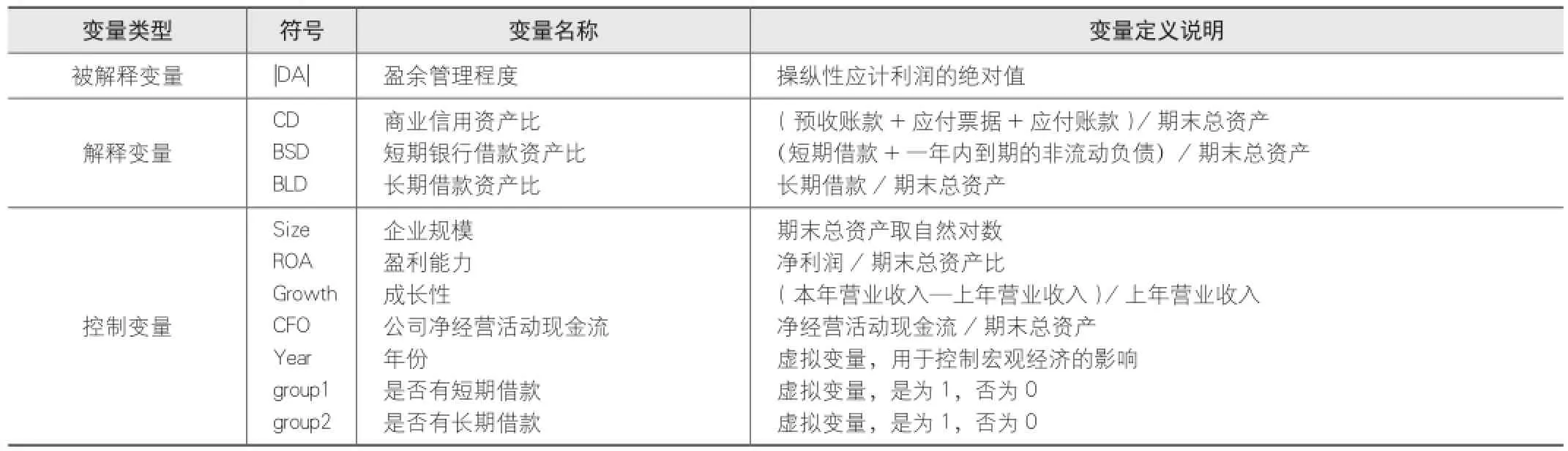

(一)描述性统计

表3描述性统计结果表明,房地产行业对银行借款的依赖程度较高,近85%的房地产上市公司通过银行贷款筹集资本,其中平均长期银行借款和短期借款占资产比分别是14.4%和12.1%,两项债务资产比最高都超过了40%,分别为46.5% 和41.6%。除了高度依赖银行贷款外,商业信用债务也是高负债率的房地产行业主要的债务来源之一,平均商业信用资产比为21.3%,最小值为0.7%,最高的商业信用债务甚至超过了其资产的一半为57.5%。三种主要的债务类型中,占比最大的为商业信用债务,其次长期借款,最小是短期借款。表明我国房地产企业债务融资更偏向于商业信用债务融资。在高负债率的行业特点下,房地产行业的操作性应计利润,即盈余管理程度平均为0.120,最小值为0.001,最大值为0.882。

(二)相关性检验

表1 变量说明表

表4变量的 Pearson 相关系数检验显示,盈余管理程度与商业信用资产比具有负相关关系,但并不具有显著性。盈余管理程度与短期借款负相关,与长期借款正相关,并在1%水平上显著。银行借款由于期限不同对盈余管理程度影响不同。长期借款越大,盈余管理程度越大,而短期借款占比越大,盈余管理程度却受到抑制,符合假设3和假设2。企业成长性、盈利能力在1%的水平下和盈余管理程度呈正相关关系,企业规模、公司净经营活动现金流分别与盈余管理程度在1%和 5%的水平下显著负相关。①

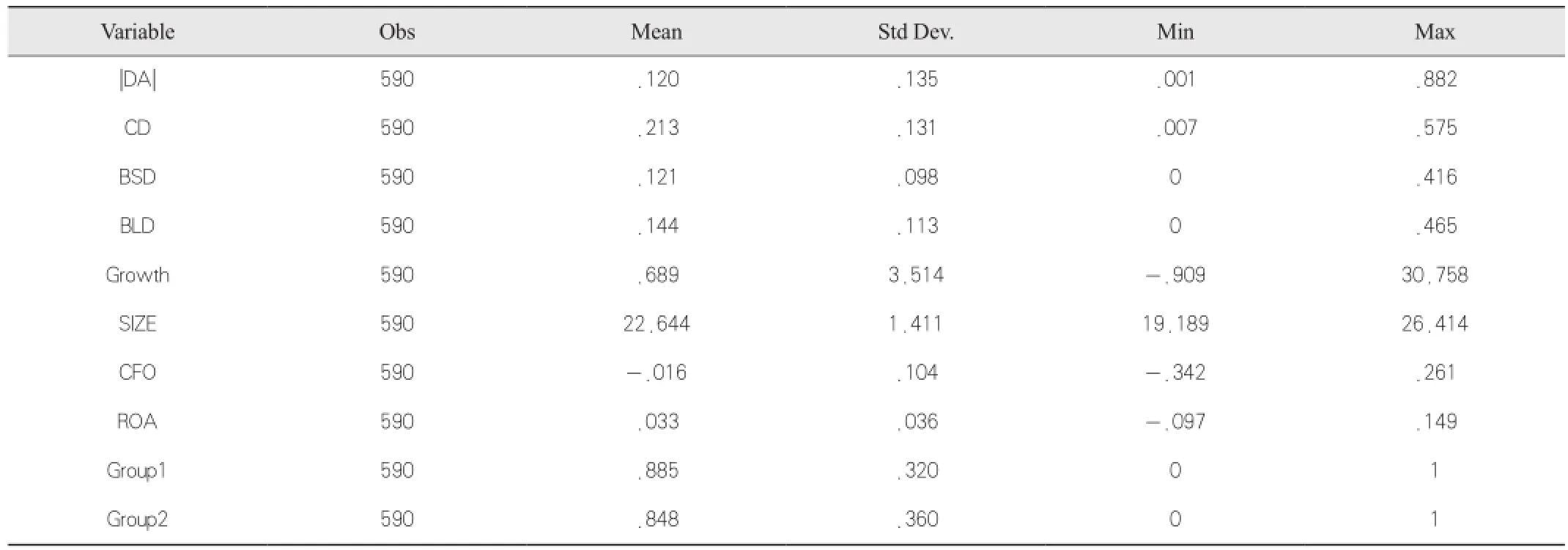

(三)多元线性回归结果与分析

表2 变量定义及说明

表3 变量描述性统计结果

表4 Pearson 系数相关性分析结果

表5为模型多元回归结果。商业信用资产比与操纵性应计利润的绝对值的系数为0.066,在10%的水平下显著正向相关,即表明房地产企业商业信用负债率越大,房地产企业有更大的空间进行盈余管理,因此其应计盈余管理程度越大,该结果支持假设H1b。银行长期借款资产比的系数为0.129,与操纵性应计利润的绝对值在5%的水平下显著正相关,符合假设3。表明房地产行业中银行长期借款会诱发盈余管理动机,盈余管理动机强于债务治理作用,银行长期借款率越高,盈余管理动机越强烈。短期借款与操纵性应计利润呈负向关系,系数为-0.056,与假设2一致,但不具有显著性。银行借款不管长期借款,抑或是短期借款,在统计上对房地产企业的盈余管理程度都不具有显著的抑制作用,表明银行借款对房地产企业的债务治理效应弱于企业盈余管理动机,银行借款在一定程度上“鼓励”房地产企业进行盈余管理修饰其业绩。企业成长性、盈利能力与操纵性应计利润在1%的水平下显著正相关,企业规模、公司净经营活动现金流与操纵性应计利润绝对值在1%的水平下显著负相关,其相关性与相关性检验一致,和预期假设相符。

此外,我们还进行了稳健性检验,将三种债务融资结构变量同时放入模型进行回归。结果显示,商业信用和长期借款的比例都与企业的盈余管理程度在5%的水平显著正相关,银行短期借款与企业的盈余管理水平呈负相关关系,与主回归结果一致,并且显著性有所增强,进一步支持了我们的假设。

表5 多元回归结果

五、研究结论及启示

本文以我国房地产A股上市公司2010年至2014年数据为样本,研究发现房地产企业的债务结构及债务来源对盈余管理存在差异影响。(1)短期商业信用资产比与盈余管理程度存在正相关关系。由于债权人分散,受限于监督能力和监督成本,商业信用比率增大,盈余管理幅度也越大。(2)长期借款资产比与盈余管理程度呈正相关关系。这是由于房地产行业中长期借款盈余动机强于债务治理效应,由于长期借款期限较长,债权人难以长期追踪降低债务治理效果,因此长期借款资产比越大房地产企业盈余管理程度也越大。而短期借款与盈余管理程度呈负向关系,但不具有显著性的结果,期限较短的短期借款,债权人能及时监督,且由于盈余管理动机小,债权人应能更好发挥债务治理效果,但房地产企业属于高利润行业,银企关系较其他行业更暧昧。短期借款对盈余管理的债务治理是复杂的,还需进一步深入研究,但就本文实证分析所得,房地产企业短期借款未能对盈余管理形成有效的债务治理效应。

注释:

①由于各变量间的相关系数基本都保持在0.5以下,除了虚拟变量group2与部分变量超过了0.5外,故可初步认为自变量与控制变量间不具有多重共线性问题。

[1] Healy P M, Wahlen J M. A Review of the Earnings Management Literature and its Implications for Standard Setting[J]. Accounting Horizons,1999,13(4):365-383.

[2]雷强.银行监督与上市公司盈余管理关系的实证研究——来自中国证券市场的经验证据[J].审计与经济研究,2010,25(6):91-98.

[3] Grossman,S. J and Hart, O. D. Corporate financial structure and managerial incentives,in John McCall,National Bureau of Economic Research. Cambridge:NBER Books, National Bureau of Economic Research,with number mcca,82:107-137.

[4] Jensen M C. Agency Cost of Free Cash Flow,Corporate Finance,and Takeovers[J].American Economic Review,1986,76(2):323-29.

[5]廖义刚,杨小燕,黄洁.债务治理、高质量审计与公司价值?——来自我国A股上市公司的经验证据[J].江西财经大学学报,2012(4):29-31.

[6]赵玉珍.中国上市公司债务治理绩效的实证研究[D].内蒙古农业大学,2012.

[7]黄珺,黄妮.过度投资、债务结构与治理效应——来自中国房地产上市公司的经验证据[J].会计研究,2012(9):67-72.

[8]张玲,刘启亮.治理环境、控制人性质与债务契约假说[J].金融研究,2009(2):102-115.

[9]李增福,曾庆意,魏下海.债务契约、控制人性质与盈余管理[J].经济评论,2011(6):88-96.

[10]万红波,阮铭华,王蓓蓓.负债融资、债务契约与盈余信息质量关系研究——基于中国上市公司面板数据的实证分析[J].首都经济贸易大学学报,2010(5): 53-60.

[11]徐向艺,赵青,孙娟.中国上市公司债权对公司绩效影响的实证研究[J].经济管理,2006(6).

[12]陆正飞,祝继高,孙便霞.盈余管理、会计信息与银行债务契约[J].管理世界,2008(3):152-158.

(作者单位:广州大学)