高端装备制造企业财务竞争力的评价及测度

贺正楚 黄颖琪 潘红玉 吴艳

摘要:构建企业财务竞争力的指标体系,运用结构方程理论,为高端装备制造企业财务竞争力构建了测量模型。考量高端装备制造企业的财务竞争力。结果表明,企业的经营能力、偿债能力、资产规模以及发展能力这四个因素,对高端装备制造企业的财务竞争力产生直接和正向的影响,间接影响企业营业利润、营业总收入和利润总额。

关键词: 高端装备制造业;企业财务竞争力;财务竞争力测量模型

中图分类号:F275.5 文献标识码: A 文章编号:1003-7217(2016)04-0124-06

一、引 言

高端装备制造业对经济社会全局和长远发展具有重大引领带动作用,我国要实现“中国制造2025”的战略目标,从制造大国转向制造强国,高端装备制造业的发展是重中之重 [1]。目前,我国高端装备制造业在国际竞争中还处于弱势地位,企业竞争力在很大程度上决定了企业的生存和发展[2],财务竞争力作为企业竞争力的重要组成部分,其竞争优势直接体现高端装备制造企业竞争优势的强弱,财务竞争力的改善与提升直接影响高端装备制造企业的竞争力。

财务竞争力是当前财务管理理论研究的新方向。国内外关于财务竞争力的相关研究成果,主要集中在三个方面。一是关于财务竞争力概念的研究。财务竞争力概念的提法在国外关于企业竞争力的研究中尚不多见。国内学者如王艳辉、郭晓明、綦好东等,对财务竞争力概念界定进行了相关研究[3-4]。认为财务竞争力是企业必然面对的一种财务战略选择,从财务竞争力异质性、价值性、独特性、协同性等方面对这一概念进行界定。二是对企业财务竞争力构成要素及评价指标的相关研究。这以阎俊、黎春等为代表。基于企业财务能力、企业财务资源和企业财务核心能力三个维度,探讨提升企业的财务能力[5-6]。三是有关企业财务竞争力评价方法的研究。国内学者大都借鉴企业竞争力的诸多评价方法,如模糊综合评价法、数据包络分析法等[7]。

如何客观、科学的评价高端装备制造企业的财务竞争力,是急需解决的问题,本文将利用结构方程模型研究中国高端装备制造企业财务竞争力情况。

二、财务竞争力评价模型的构建

(一)结构方程模型

结构方程模型由测量模型和结构模型组成。其中,测量模型主要用于描述各潜变量与其对应的观测变量之间的关系。测量模型由方程(1)和(2)组成

(1)式中,Y是指内生观测变量组成的向量;η代表内生潜变量;ΛY是内生观测变量在内生潜变量上的因子载荷矩阵,代表着η(内生潜变量)和其观测变量Y之间的关系;ε是测量方程的残差矩阵。(2)式中,X是指外生观测变量组成的向量;ξ代表外生潜变量;ΛX为外生观测变量在外生潜变量上的因子载荷矩阵,代表着ξ(外生潜变量)和其观测变量X之间的关系;δ是测量方程的残差矩阵。

结构模型反应潜变量之间的相关关系或因果关系。外生潜变量和内生潜变量之间的关系通过结构模型来表现,其表达式

(3)式中,η、ξ分别代表内生潜变量和外生潜变量。Β、γ都是结构系数矩阵,Β表示结构模型中η的构成因素之间的相互影响。γ表示结构模型中ξ对内生潜变量η的影响;ζ为结构模型的残差矩阵。

(二)指标建立与数据来源

企业财务竞争力体系是一个非常复杂而又开放的有机体,许多因素会影响它的有效性。为了定量分析高端装备制造企业财务竞争力,本文基于科学性、可靠性和可操作性的原则,从经营能力、偿债能力、资产规模和发展能力四个方面选取指标来衡量企业财务竞争力。经营能力是企业对上下各种生产经营活动的管理能力的总和,比如企业内部条件及其发展潜力在内的经营战略、经营计划的决策能力。企业资产的使用效率反映经营能力。企业偿还各种到期债务的能力就是偿债能力,它可以揭示企业面临的各种财务风险。企业资产规模指有形资产、无形资产及资产的构成状况。企业通过自身的生产经营活动,不断扩大积累所形成的发展潜能就是发展能力,也称企业的成长性。在上述分析的基础上,建立高端装备制造企业财务竞争力评价指标体系,具体见表1。

本研究以2004~2015年高端装备制造业沪深上市公司为研究样本,数据来源于国泰安数据库,剔除部分数据资料不全的样本后,得到有效样本数为39家企业,共312条数据。其中涉及航空装备制造业的上市公司主要有14家;涉及有卫星制造与应用的上市公司还不多,有4家;涉及轨道交通装备制造的有7家;海洋工程装备题材的上市公司主要有7家;智能制造装备主要包括以数控机床为代表的基础制造业,其上市公司主要有7家。(三)评价模型与研究假设

图1是通过AMOS21.0软件绘制出的结构方程模型路径分析图,即高端装备制造企业财务竞争力评价模型图。其中,小圆形代表残差项,椭圆形代表潜变量,矩形代表观测变量。

提升高端装备制造企业财务竞争力有助于推进产业结构的升级和加快经济发展方式的转变,而高端装备制造企业的经营能力、偿债能力、资产规模以及发展能力都对其财务竞争力产生影响,为此本文提出以下研究假设:

H1:经营能力对高端装备制造企业财务竞争力有直接的、正向的影响,也就是说经营能力间接影响着高端装备制造企业的营业利润、营业总收入和利润总额;本文主要把应收账款周转率、流动资产周转率和总资产周转率作为可观测变量对经营能力这一潜变量进行描述。

H2:偿债能力对高端装备制造企业财务竞争力有直接的、正向的影响,即偿债能力间接影响着高端装备制造企业的营业利润、营业总收入和利润总额;本文以流动比率、速动比率和现金比率作为可观测变量对偿债能力这一潜变量进行描述。

H3:资产规模对高端装备制造企业财务竞争力有直接的、正向的影响,换句话说,就是资产规模间接影响着高端装备制造企业的营业利润、营业总收入和利润总额;本文选取资产总计、应收账款净额作为对资产规模的观测变量。

H4:发展能力对高端装备制造企业财务竞争力有直接的、正向的影响,即发展能力间接影响着高端装备制造企业的营业利润、营业总收入和利润总额;发展能力的观测变量为资本积累率、母公司资本积累率、固定资产增长率和总资产增长率。三、结构方程评价模型的实证分析

(一)信度与效度分析

在对数据进行分析之前,首先要对其进行信度和效度检验。本文采用SPSS21.0统计软件对测量模型的信度和效度进行检验。表2是对测量指标的内部一致性进行Cronbach's Alpha系数信度检验的结果。

从表2可以看到,除经营能力的Cronbach's Alpha系数为0.726,其它几个潜变量的Alpha系数都大于0.9,总体的Cronbach's Alpha系数是0.743,说明本研究所设计的测量问题具有较高的可靠性,数据可以进一步分析。Cronbach's Alpha系数值介于0与1之间,值越大表示数据的可靠性越高。一般认为,Cronbach's Alpha系数大于0.8表示数据的可靠性极好,0.7~0.8表示较好,0.7为最小的可接受值。

本文选择KMO值对测量指标进行效度检验,如表3所示,利用SPSS21.0中的因子分析法得出KMO值为0.744,说明了数据之间具有比较高的效度。从对数据的信度与效度检验可以看出,本文选取的数据的可靠性较高,因此对上述数据进行分析是可行和合理的。(二)结构方程评价模型拟合度评价

利用AMOS21.0对高端装备制造企业财务竞争力的结构方程评价模型拟合度进行分析评价。以此来验证所建模型的可靠性与有效性。AMOS21.0包括多种模型拟合指数,本文选取了绝对拟合优度指标(卡方CMIN、自由度df、P值、模拟的拟合优度指数GFI、调和拟合优度指数AGFI)、增量拟合优度指标(规范拟合指数NFI、BentlerBonett非规范拟合指数TLI、增量拟合指数IFI、比较拟合指数CFI)及近似误差均方根RMSEA对结构方程评价模型的拟合优度进行评价,估计方法采用的是极大似然法。因此,模型拟合指数计算结果如表4所示。

从表4可以看出,绝对拟合优度指标CMIN、df和P值均满足参考标准,GFI=0.815,接近于0.90,AGFI=0.745,接近于0.80,说明在可接受的范围之内。增量拟合优度指标NFI=0.91,IFI=0.927,TLI=0.912,CFI=0.927,均在0.90以上,表明各项增量拟合优度指标满足结构方程评价模型的基本要求。近似误差指数RMSEA=0.148,接近于0.1。总的来说,各项指标均在较好的拟合标准范围之内,表明理论假设模型与样本数据之间的拟合程度较好,进一步说明高端装备制造企业财务竞争力的结构方程评价模型具有较高的构建效度。

(三)结构方程评价模型估计结果及分析

以上述假设理论模型和相关数据指标的预处理结果为依据,借助AMOS21.0软件多次对理论模型进行拟合和修正,得出了高端装备制造企业财务竞争力的结构方程评价模型图,见图2。图2明确地反映了高端装备制造企业财务竞争力(内生潜变量)与4个潜变量之间的作用关系。并能够看出,经营能力、偿债能力、资产规模以及发展能力均通过直接效应或者间接效应影响着高端装备制造企业财务竞争力,且都具有正向促进作用。

表5显示了高端装备制造企业财务竞争力的结构方程评价模型相关参数估计结果,从表5中“P值”不难发现,不论是潜变量与潜变量间的回归系数(路径系数)还是潜变量与观测变量间的回归系数(载荷系数),它们的统计显著性结果P值都比0.05要小,表明高端装备制造企业财务竞争力的结构方程评价模型的参数估计结果显著。从“检验结果”一栏可知,研究假设H1、H2、H3、H4均被支持,也就是是说经营能力、偿债能力、资产规模和发展能力对高端装备制造企业财务竞争力都有着直接的、正向的影响效果,同时也间接影响着高端装备制造企业的营业利润、营业总收入和利润总额。

1.经营能力。经营能力对高端装备制造企业财务竞争力具有显著的、直接的正向影响,其标准化系数是0.066(见表5),说明高端装备制造企业的经营能力越强,企业财务竞争力也就相应越强,企业获得的营业利润、营业总收入和利润总额也就越多。在4个潜变量中,经营能力对企业财务竞争力的影响效应仅次于资产规模。从构成经营能力的3个观测指标来看,流动资产周转率(1.000)对经营能力的影响程度高于总资产周转率(0.802),而总资产周转率对经营能力的影响程度又高于应收账款周转率(0.363)。

2.偿债能力。从图2和表5可知,偿债能力对高端装备制造企业财务竞争力有着直接的正向影响,其标准化系数是0.029,表明高端装备制造企业的偿债能力会对企业财务竞争力的提高产生积极的作用,企业获得的营业利润、营业总收入和利润总额也会相应的增加。就反映企业偿债能力的三项指标来看,流动比率、速动比率、现金比率对偿债能力的影响均为正向,这些都是与现实相符的。且速动比率(1.000)对偿债能力的影响程度高于现金比率(0.979),流动比率(0.971)对偿债能力的影响程度是三者之中最低的。

3.资产规模。从表5可以看出,资产规模对高端装备制造企业财务竞争力具有非常显著的、直接的正向作用,其标准化系数是0.845。与其他影响因素相比,它对企业财务竞争力的影响作用是最大的,这说明资产规模的大小直接影响着企业财务竞争力的大小。高端装备制造企业的资产规模越大,越能够促进企业财务竞争力的提高,其获取的营业利润、营业总收入和利润总额也就也随之提高。资产总计、应收账款净额这2个指标对资产规模有着非常明显的正向作用,标准化系数分别是0.985、0.898,资产总计对资产规模的影响作用更大。

4.发展能力。企业的发展能力对高端装备制造企业财务竞争力有着直接的正向影响,且对提升企业整体的竞争力有非常重要的现实意义,其标准化系数是0.029,这表明高端装备制造企业发展能力的大小是企业财务竞争力强弱的一个重要体现,发展能力与企业财务竞争力有着比较密切的相关性,具体表现为高端装备制造企业财务竞争力会随着企业发展能力的增强而增强。对于构成发展能力的4个指标(资本积累率、母公司资本积累率、固定资产增长率、总资产增长率),资本积累率和母公司资本积累率对发展能力的作用最为明显,达到1.000和0.996,固定资产增长率(0.466)对发展能力的影响程度低于总资产增长率(0.895)。

(四)高端装备制造企业财务竞争力测量方法

依据上述建立的高端装备制造企业财务竞争力评价模型,对企业的竞争力进行评价。把每个变量的标准化系数再做归一化处理,计算结果如表6所示。以模型中每个变量间的因果关系为依据,并把相应变量的归一化系数作为权重,构建了高端装备制造企业财务竞争力的两个测量模型。测量模型一:高端装备制造企业财务竞争力=0.359V15+0.299V14+0.343V13

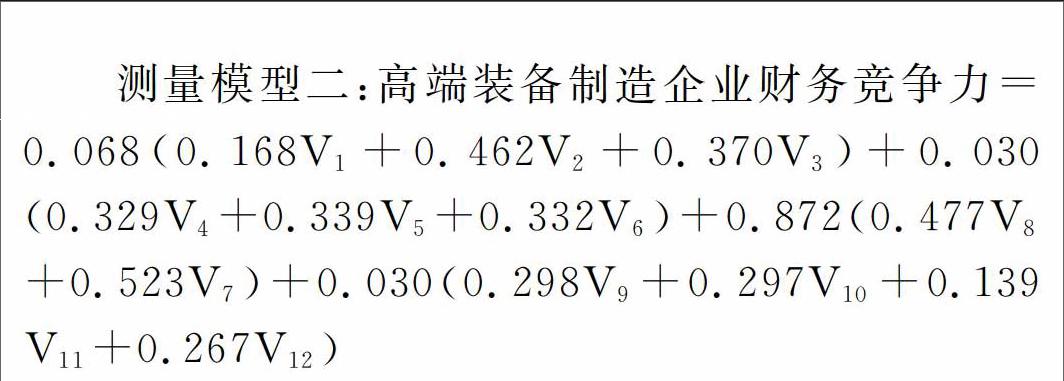

测量模型二:高端装备制造企业财务竞争力=0.068(0.168V1+0.462V2+0.370V3)+0.030(0.329V4+0.339V5+0.332V6)+0.872(0.477V8+0.523V7)+0.030(0.298V9+0.297V10+0.139V11+0.267V12)

测量模型一是企业内部能力的延伸,反映了高端装备制造企业在过去和现在市场竞争中所取得的成绩与地位,是竞争结果的表现。测量模型二反映了高端装备制造企业内部投入对外部产出的关联度,是影响竞争结果的潜在因素。运用上述模型测量高端装备制造业企业财务竞争力,使高端装备制造企业过去和现在的财务业绩一目了然。财务竞争力的测量能使高端装备制造企业了解自身的优势及劣势,发现企业不足之处,明确财务竞争力的培育重点和方向,制定提升财务竞争力的有效措施。

四、结 论

高端装备制造企业财务竞争力受到多种因素的影响,是一个综合性的指标,结构方程模型可以把高端装备制造企业财务竞争力看作潜在变量,然后用其他的观测变量来反映。本文通过构建高端装备制造企业财务竞争力的指标体系,利用结构方程模型方法对其企业财务竞争力进行理论和实证研究,得出经营能力、偿债能力、资产规模以及发展能力对高端装备制造企业财务竞争力产生直接的、正向的影响,同时也间接影响企业的营业利润、营业总收入和利润总额。

本文构建了高端装备制造企业财务竞争力的结构方程评价模型,依据该模型,建立了高端装备制造企业财务竞争力的两种测量方法。采用这些具体的测量方法,对高端装备制造企业财务竞争力进行测度和评价,不但可以明确企业财务竞争力的业绩与成因,还使得高端装备制造企业财务竞争力的研究视角与测量方法得到扩展,这对高端装备制造业的相关研究有着较好的参考价值。

参考文献:

[1]潘红玉,吴艳.高端装备制造企业发展模式变革趋势研究[J].管理世界,2013,(10):174-175.

[2]郝成林,赖鲲鹏.金融危机下企业财务战略与财务竞争力研究[J].科学决策,2009,(4):54-61.

[3]王艳辉,郭晓明.企业财务竞争力与财务核心竞争能力[J].山西财经大学学报,2005,(4):136-138.

[4]綦好东,王瑜,王斌.基于经营战略视角的农工企业财务竞争力评价[J].中国农村经济,2015,(10):71-81.

[5]阎俊.企业财务竞争力指数评价研究[D].沈阳:辽宁大学,2014.

[6]黎春.中国上市公司财务指数研究[D].成都:西南财经大学,2010.

[7]熊梦莹.基于灰色关联分析法的我国上市保险公司财务竞争力评价研究[D].北京:北京交通大学,2014.

(责任编辑:钟 瑶)

Abstract:By building a index system of corporate financial competitiveness, this paper analyzes the financial competitiveness of highend equipment manufacturing enterprises. Management capacity, solvency, asset size and development of enterprises are four factors that have a direct and positive impact on the financial competitiveness of highend equipment manufacturing enterprises, and also indirectly affect operating profit, total revenue and total profit. Using structure equation theory, we construct a measurement model for highend equipment manufacturing enterprise financial competitiveness.

Key words:Highend equipment manufacturer; Financial competitiveness; Financial competitiveness measurement model