云南有色金属上市公司融资结构特征分析

张画眉

【摘要】本文针对云南省有色金属行业6家A股上市公司,利用它们近几年的财务数据,对其融资结构特征进行分析,总结云南有色金属上市公司融资结构的特征。

【关键词】有色金属 上市公司 融资结构

一、融资结构现状

云南省素有“有色金属王国”之称,有29种金属矿藏,其中铅、锌、锡等九种矿产保有储量居全国第一,丰富的资源使云南具备将有色金属行业做强的基础优势。全省有色金属行业上市公司共六家,分别是贵研铂业股份(600459)、云南铜业股份(000878)、云南铝业股份(000807)、云南锡业股份(000960)、罗平锌电股份(002114)、驰宏锌锗股份(600497)。截至2009年末,六家上市公司通过IPO、配股、增发、发行可转债和短期融资卷合计融资212亿元。

由表1可知,全省有色金属行业上市公司依靠初次融资获得资金达1314045万元,占上市总融资额的61.98%,再融资额仅为805979.26万元,占总融资额的38.02%,再融资额占到上市总融资额的相当比例,这是由于有色金属行业属于高投入型行业,伴随行业发展,需要不断投入资本,基本面良好的上市公司,可以通过各种再融资手段以较低的融资成本获取资金。

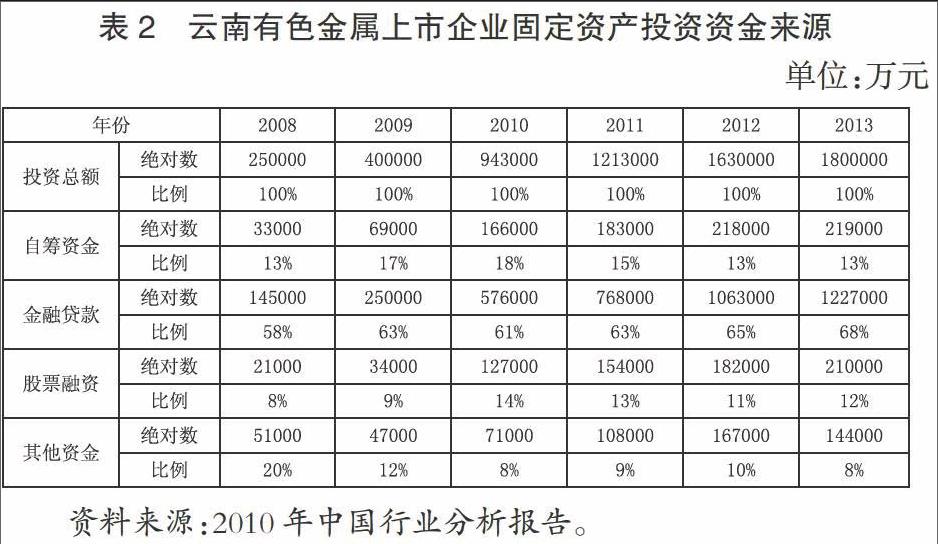

固定资产投资是有色金属行业最主要的融资用途,通过有色金属上市企业固定资产投资的资金来源进行分析,可以从很大程度上反映企业融资结构现状,见表2。

由表可以看出,云南有色金属上市企业现有的融资结构还是以传统的银行贷款的间接融资为主,金融贷款的资金比例逐年上升,从2008年的58%上升到2013年的68%;股票债券等直接融资虽然也在缓慢上升,在2010年达到近几年的最高值14%,但与金融贷款的融资额和融资比例相比,就显得贫乏了许多。

二、具体融资结构分析

本文研究过程中所采用的数据来源主要有中国证监会官方网站及其指定信息披露网站(www.jrj.com.cn)、证券之星(www.stockstar.com)、湘财证券网(www.xcsc.com )等。所有样本资料均来源于上述网站上刊登的云南省各个上市公司的年度财务报表和审计报告。

(一)指标分析

本文在参考了众多国内外学者的研究成果的基础上,应用资产负债率、有息负债率和流动负债占总负债的比率等指标来分析目标公司的融资结构特征。

1.资产负债率:资产负债率=总负债/总资产。资产负债率反映的是在企业全部资产中,公司负债构成比例,股东投入比例。本文选取了2009~2013年云南省有色金属行业上市公司的平均资产负债率(这里权数是以上市公司的总资产来计算)来衡量目标公司的融资结构,通过计算分析发现,2009目标公司的平均资产负债率为70.00%,而后持续3年爬升,于2012年该比率却达到了74.28%,具体见表3.3。

由表3可知,云南省有色金属上市企业的加权平均资产负债率呈缓慢逐渐上升的趋势,由2009年的70.00%上升到2012年的74.28%,虽然于2013年再次滑落到70.55%,但缓慢上升的规律还是有所体现。同时,从时间序列上来看,目标上市公司总资产和总负债规模都有较大增长,但两者的比例关系变化不大,这说明目标公司在依靠IPO及再融资手段进行融资的同时,也借助其国有资产为主体的身份地位更为便利的借贷资金,以保持发展。

但是,考虑到企业总负债中有一部分是由于非融资活动所产生的,例如预收账款、应付账款、应付职工工资及福利等,这部分负债是无息负债,在资产负债率的计算上,这部分负债在一定程度上导致了企业负债程度的失真。接下来本文就分析剔除总负债中无息负债影响的有息负债率。

2.有息负债率。有息负债率=(长期有息负债+短期有息负债)/总资产=长期有息负债率+短期有息负债率;短期有息负债率=短期有息负债/总资产,其中:短期有息负债等于短期借款加上一年内到期的长期负债。长期有息负债率=长期有息负债/总资产,其中:长期有息负债等于长期负债加上应付债券。

本文利用云南省有色金属上市企业历年财务报表计算目标公司的平均有息负债率,通过计算发现,2009年目标上市公司的平均有息负债率为38.60%,其中平均短期有息负债率为30.88%,而2013年平均有息负债率上升到48.30%,其中平均短期有息负债率增加到36.35%,具体见表4。

由表4分析可知,近5年来云南省有色金属上市公司的平均短期有息负债率除2013年出现异动外,总体比较平稳,没有剧烈波动,而平均长期有息负债率却呈较大幅度波动的特征,但由于短期有息债比例明显高于长期有息债比例,所以从一定程度上抵消了由长期有息债带来的波动。这充分说明了云南省有色金属上市公司债权融资结构保持了一定程度的稳定状况。其次,云南省有色金属上市公司有能力避免短期偿债支付危机而保持并小幅增加了短期有息负债率,并根据市场利率的变动来确定长期有息负债。这主要是由于有色金属市场保持相对稳定的上升势头,有色金属行业有属于国家重点保障行业,使这些企业有较强的风险抵御能力。由此可知,云南省有色金属上市公司对有息负债有较强的控制能力。

3.流动负债占总负债的比率。流动负债占总负债的比率主要是用来衡量企业的流动负债情况和偿债能力。一般情况下认为流动负债占总负债的比率低于75%是较安全的。本文通过对2009~2013年云南省有色金属上市公司的流动负债和与总负债和对比来计算目标上市公司的平均流动负债占总负债的比率。通过计算发现,2009年云南省有色金属上市公司的平均流动负债占总负债的比率为71.92%,而2012年该比率降低到62.8%,具体见表5。

根据表5可知,目标上市公司的平均流动负债占总负债的比率低于安全警戒线75%。从平均水平来看,云南省有色金属上市公司并不存在财务风险问题,事实真是如此吗?本文通过对云南省有色金属各家上市公司流动负债占总负债比率进行仔细分析时,却得出了与前述相反的结论,具体情况见表6。

由此可知,云南省有色金属上市公司部分上市公司存在偿债危机,只有通过提高长期负债或者降低流动负债来降低流动负债占总负债的比率。但是降低流动负债,必然会降低总负债,从而降低债权融资占总融资的比率,因此只有通过提高企业的长期负债来提升债权融资占总融资的比率。

(二)内外源融资比例分析

本部分通过对内源融资和外源融资的各项数值指标进行计算,从流量的角度来分析云南省有色金属上市公司融资结构。见表7。云南有色金属上市公司的融资渠道主要靠外源融资来实现,外源融资中又以股权融资为主要方式。

通过表7可以看出,云南有色金属上市公司的融资结构中内源融资占的比重很低,最高值8.95%,外源融资占比较大。从上述图表中的数据可以明显看出,云南有色金属上市公司在提高内源融资比率上发展步伐较慢,债权融资发展较快,但所占比重也不是很大,股权融资也呈现先小幅上升后下降的趋势。

三、特征总结

首先,从具体指标方面看,云南有色金属上市公司的平均资产负债率相对稳定,这说明了云南有色金属上市公司融资结构中债权融资和股权融资相对平衡;总的来看短期有息负债率比较平稳,长期负债率波动较大,有息负债率呈微小幅波动状态,但就具体公司而言,半数企业面临流动负债比率过高带来的财务风险。

其次,内外源融资方面,云南有色金属上市公司具有重外源融资轻内源融资的特征。从云南有色金属上市公司整体而言,与债权融资规模相比,内源融资、股权融资规模仍需进一步提高。