内幕交易私人赔偿诉讼因果关系之反思

摘 要 内幕交易民事诉讼中一般以“原告损失与被告行为之间不具因果关系”为由驳回原告请求,因果关系成为内幕交易私人诉讼的核心难点。Shapiro案将交易因果关系转化为信赖之证明,损失因果关系则不予考虑而无需证明;Fridrich案认为内幕交易损害的是“市场诚信”,投资者损失与内幕交易之间没有因果关系;Wilson案则走中间道路,将受有损失的主体限制为“同时交易者”。“拟制损害”的思路可以借鉴,即在内幕交易行为开始至重大消息公开后的一定时间段内的从事相反交易的投资者都是拟制的受损害人,内幕交易行为人的赔偿范围以其获得利润或避免损失数额为限。

关键词 内幕交易 私人诉讼 市场诚信 同时交易者 拟制损害

作者简介:向秦,上海市瑛明律师事务所律师,研究方向:民商法。

中图分类号:D925 文献标识码:A DOI:10.19387/j.cnki.1009-0592.2016.10.351

内幕人(insiders)比起一般外部投资者(outsiders)享有信息上之明显优势,其内幕交易行为导致证券市场部分资本从公开市场(public market)转移出去,而至内幕交易行为人手中。整体观之,市场总资本减少,损害了其余投资者的利益。虽然我国现行《证券法》第七十六条明确规定了内幕交易行为人的民事赔偿责任。而且最高人民法院针对虚假陈述行为出台了《最高人民法院关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》,但目前立法及司法解释对于内幕交易民事赔偿诉讼并没有具体的规定。

一、我国内幕交易赔偿诉讼案件的统计分析

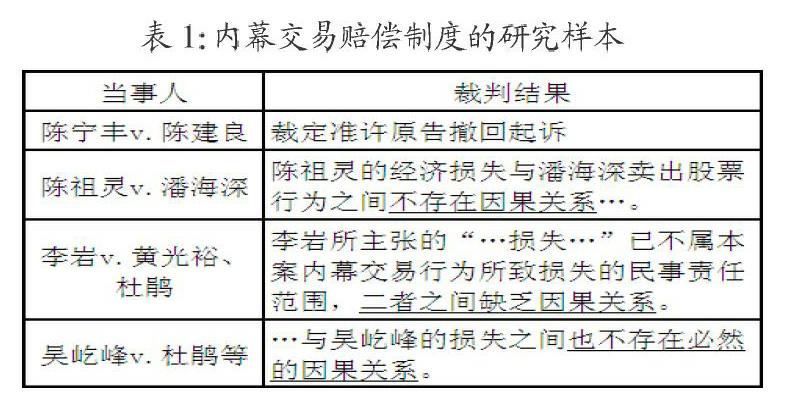

笔者查阅了北大法宝数据库,截至2016年7月底,涉及内幕交易民事赔偿诉讼案件共有11件。其中,除去因光大证券公司“乌龙指”事件而提起的管辖权诉讼之7件,可用于研究内幕交易民事赔偿的案件为4件(表1)。

从上表中发现,仅有的内幕交易赔偿诉讼案件均以内幕交易行为与投资者的交易或损失之间不存在因果关系而驳回投资者的诉讼请求,因果关系成为审判中决定投资者能否追偿成功的关键因素。不同于审判实践一致否定的态度,理论界的主流观点是“举证责任倒置”及“因果关系推定”。 当然也有学者提出质疑,并赞成“因果关系否定说”,认为“内幕交易与投资者损失之间通常(如果不是绝对)不存在因果关系”。

具体说来,针对内幕交易行为主要存在两种不同的立法逻辑:一种是以美国法为代表的旨在保护投资者个人利益的反欺诈理论(anti-fraud theory),该理论认为内幕交易行为具有“欺诈性”,强调私人诉讼和内幕交易受损人的赔偿请求权;另一种是以保护市场利益为核心的市场诚信理论(market integrity theory),该理论以欧盟为代表,强调维护市场的诚信和市场整体利益的保护,重视对内幕交易行为的刑事和行政处罚。 笔者认为,两种视角不必单一选择,公共执法和私人执法的并行将会更有效地监督证券市场,至于有所偏向,应结合本国证券市场实际情况。我国立法规定了投资者因内幕交易遭受损失有权请求损害赔偿,倾向于采用美国法之思路。

二、内幕交易因果关系理论之反思

默示私人诉权的首要问题是“谁”可以提起赔偿诉讼。根据侵权法原则,默示私人诉讼需要证明当事人之间的直接交易关系(privity between the parties)。即惟有和内幕交易行为人直接交易之投资者可以起诉。

但是,“privity”在非面对面的、匿名的证券交易市场中是无效之标准(ineffective standard),因为内幕交易案很难证明“privity”,即使特定股票的买方和卖方吻合(matching)之交易在很大程度上是偶然性的(fortuitous)。 “大多数内幕交易案中,privity要件都无法举证,privity要件会阻碍对内幕交易的私人执法(private enforcement)。尽管SEC的公共执法(public enforcement)不会受到原告需证明直接交易要件的影响,但其缺乏足够资源充分阻吓内幕交易。” 所以,在非常关键的“privity”的证明问题上(也即英美法所谓“损失因果关系”之证明,或大陆法“责任范围因果关系”或“赔偿责任之发生问题”之证明),除非面对面交易(这种情况下虽可以证明“privity”,但最终的受损者又不一定是直接交易的对方,因为可能发生再次转让),内幕交易案件都不可能证明“privity”。

美国法院一度认为:私人执法作为SEC公共执法的必要补充,为实现保护投资者和维护资本市场诚信的目的,内幕交易原告不用证明privity要件。但是,原告“privity”要件证明责任的免除,法院会面临两个问题:一是潜在原告遭受损失与被告行为之间是怎样的因果关系连接(causal link),及损害应当如何认定;二是解决一旦私人诉讼不再受privity要件的限制,将可能导致“被告……对全世界都可能承担责任”的问题。 这两个问题是相辅相成的,也即是弄清内幕交易因果关系和损失两个要件。

(一)因果关系证明之重要民事判例

1974年,第二巡回法院的Shapiro案是“同时交易者要件”讨论中常被引用的判例,法院拒绝被告对“不具有因果关系”的抗辩,支持了原告的赔偿请求。1976年第六巡回法院的Fridrich案,不同于Shapiro的判决,该案以“不具有因果关系”为由,认为内幕交易中原告不享有公开市场环境中的默示私人诉权。该判决得到了其他法院在适用“同时”交易者要件时的一致同意。但是之后的Wilson 案又回到了第二巡回法院的观点。

1. Shapiro案:

在Shapiro案中,原告提起私人诉讼,请求内幕交易行为之被告承担损害赔偿责任。被告则辩称:因缺乏原告与被告进行交易之证据而不应对原告进行赔偿,即以原告损失与被告内幕交易行为“缺乏因果关系”(lack of causation)抗辩,原告须证明其交易是由于信息未公开引诱的。具体而言:(1)原告没有证明直接交易(privity);(2)由于原告并不知晓内幕交易,则即使被告没有卖出股票,原告依然将买入股票;(3)所以,被告没有引诱原告买入股票,因此并不是被告的行为导致了原告的损失。 地方法院和第二巡回法院均拒绝被告之抗辩。第二巡回法院并未采用“同时交易者要件”,而是采取“临时极其接近的交易”(temporal proximity of trading)之概念,但是未进一步将其以判例形式固定为要件。

本案的归责原则是被告对“公开消息否则禁止买卖”义务之违反,且对“同一时间段内”(during the same period)的所有交易者负担此义务,因此,在关键的因果关系之证明上,法院认为,原告无需证明直接交易要件(即损失因果关系),“原告如果(事先)知道未披露的重大信息的话就不会购买该股票,通过这种方式已经事实上证明了因果关系”。

在因果关系的争论问题上,被告反对承担责任是因为巨大的损失数额已经超过其交易的股票份额或者获利,不合理且滥用权利。尽管地方法院和第二巡回法院对“严苛责任”(Draconian liability)有些担心,但是也不接受被告全部推翻原告请求的抗辩,否则将导致内幕人完全不承担甚至是对直接交易者的责任。

2. Fridrich案:

在Fridrich案 中,第六巡回法院认为内幕交易仅“损害市场诚信”(impairs the integrity of the market),Section10(b)条款不只限于面对面交易(face-to-face transactions),匿名的市场环境下应由SEC执法。 根据此理论,在关键的因果关系证明上,认为Rule1 0b-5项下的私人默示诉权不应扩张至公开市场中未直接交易之人(non-privity open-market traders),即没有直接交易则投资者损失与被告行为之间不具有因果关系。其理由是,内幕人只要不交易股票则完全享有不公开重大信息的权利,意味着非内幕人(non-insiders)依据不完全信息进行交易总是会面临损失的风险。 此种风险属于市场系统风险,“投资者须承受在没有完整或总是准确信息的公开市场进行交易之风险,被告的内幕交易并不改变原告卖出股票时的预期,因而不影响原告的交易决定”。法院认为既然内幕交易中不存在因果关系问题,也就没必要遵守Shapiro案的先例判决。

3. Wilson案:

不同于Shapiro案和Fridrich案对于因果关系和损失的认定采用的两种极端方法,Wilson案选择走中间道路。

Wilson案中,原告上诉至第二巡回法院称,被告公司和内部人在公司利润变化的重大信息未公开之前交易了股票,地方法院驳回其诉讼请求之判决是错误的。地方法院认为被告对Wilson没有“公开信息否则禁止买卖”义务,因为Wilson在内部人卖掉股票一个月之后才买入股票。法院首先采用Shapiro案观点,认为卖出股票之内幕人只对同一时间段买入股票的人负“公开消息否则禁止买卖”义务,该时间段是被告内幕交易之时起至内幕信息公开之时止,不过Shapiro案中该时间段只有四天时间。Wilson案法院又采用Feidrich案中第六巡回法院的理由反对Shapiro案中关于“公开之时”的解释,一是出于对无限制的潜在责任的担忧;二是没有和内幕人发生交易之投资者不需要“公开消息否则禁止买卖”规则的保护。法院认为信息披露义务只需对与内幕人同时交易的投资者,“非同时”交易者并没有因与信息优势者交易处于不利地位而遭受损失,所以不需要“公开消息否则禁止买卖”规则的保护。 由于Wilson是在内幕交易一个月之后才买入股票,所以并不属于“同时段”的交易者,但是法院并没有对“同时”明确定义。

(二)内幕交易中的因果关系证明难点

1. 证券欺诈背景下适用侵权概念的一般困难:

侵权法概念适用于证券欺诈存有难点。以损失因果关系为例,在市场环境中,被告行为所造成的损害难以具体计量。影响市场价格波动的原因很多,被告行为造成的损害难以确定。原告可能以高于某个时点股票之实际价值的价格买入股票,也可能以低于其在信息真实披露后股票之价格卖出股票。但是,实际价值或者没有重大虚假陈述或遗漏时的股票价格都是投机行为之结果。某种程度上的损失是无法避免的。

再以交易因果关系为例。例如,在委托声明书(proxy statement)中存在误导性陈述,个人投资者遭受的损失很小,所以缺乏提起诉讼的动因。若提起集团诉讼,每一个投资者的个人信赖就很难证明,甚至要证明每一个投资者实际阅读了公告的误导性陈述都存在障碍。内幕交易不同于积极行为的虚假陈述,而是消极的遗漏或者不披露,那么,怎么证明对从未公开的信息产生信赖呢?因此,法院认为,如果被遗漏或者未公开的事实重大到可能影响理性投资者的投资决定的,则推定原告产生信赖。

2. 公开市场中内幕交易的特殊难点:

(1)交易因果关系。内幕人需遵守“公开消息否则禁止买卖”规则:内幕人有义务要么披露其拥有的非公开重大信息,要么不披露时不能进行交易。内幕人避免违法行为的方式就是禁止交易,或者披露信息后再交易。

有观点认为,由于被告的内幕交易行为人选择不公开信息且不交易,原告甚至不知道与其交易之对方,被告的行为不可能诱使原告进行交易,不存在因果关系,也即:即使内部人没有进行内幕交易行为,原告仍然可能交易。所以,由于被告的行为可能无法导致交易或任何损失,内幕交易中的被告不对投资者承担责任。审判实务中,内幕交易诉讼因缺乏因果关系要件被驳回。

也有观点认为公开市场中针对内幕交易的赔偿诉讼应当被支持。其不认为因果关系是被告选择不去交易,而是被告实际上作出的选择。由于被告选择内幕交易,那么其便具有信息披露义务。如果其披露了信息,原告便很可能不再买卖股票(至少和没有知晓信息前有所不同),也即被告的内幕交易违法行为引起了导致原告损失的交易。

(2)损失因果关系。损失因果关系证明的难点是很难明确受损害人。虽然受损害的投资者最初确实是与内幕交易行为人从事相反直接交易之人,但是这些最初投资者可能再次交易,将股票连同所受损失转移给后手投资者。如果在此次股票转让发生之时,内幕信息仍然未披露,则后手投资者享有和初始投资者同等的法律地位。直接交易的初始投资者所遭受的损失此时转移给后手投资者而被认为没有遭受损失。

一是市场损失。内幕交易的危害之一就是破坏市场诚信。内幕交易违法行为会降低投资者对市场的信心,最终不利于公司融资活动。因此,从社会整体而言,内幕交易损害的是提供商品与服务的公司以及社会用工和税收。

二是投资者个人的损失。内幕交易也损害市场参与者的个人的权益,这也是赋予投资者享有损害赔偿请求权的原因。首先,个人的一般损失。投资者遭受的一般损失是源于内幕交易行为所损害的市场。所有投资者从交易市场承担一定的风险。风险源自其投资决策中出现的变量导致的财务损失。即所谓的所有市场参与者都自带的风险,且不可量化的。但若有内幕交易发生,投资者所在的市场就有额外的风险,且所有投资者都面临此额外风险。风险范围取决于内幕交易发生的可能性,内幕交易所获利越高,所有市场参与者面临的额外风险度就越高。其次,个人的特殊损失。内幕人违法所得是建立在其他投资者的损失之上:内幕交易行为人的获利等于市场中其他投资者的相应损失。内幕信息公开且与市场价格融合时持有该股票之投资者就是最后遭受损失之人。最后“握牌”(holding the cards)的人才是真正受损人,有权利提起诉讼请求赔偿。因此,可以提起私人诉讼之人可能是直接交易人,也可能不是直接交易人,取决于在内幕交易行为之时与消息公开之时的时间段内的交易情况。

(三)提起内幕交易私人诉讼的适格主体

1. 内幕交易中不存在私人诉权:

第一种思路是建立在内幕交易中受损害的个人很难确定之基础上。section10(b)并没有赋予私人默示诉权,对内幕交易的执行权应该留给SEC。但问题是私人执法被认为是SEC公共执法的必要补充,SEC也称其自身缺乏足够资源,不能做证券市场交易活动的唯一监管者。

2. 具体受损害之个人投资者:

第二种思路是限制内幕交易中私人诉权,也是美国法院承认私人诉权以来一直在做的。“同时交易者”要件就是建立在法院认为“内幕交易可请求赔偿的损害只能是排除市场本身风险和个人的一般损失后的个人特殊损害”。但是,即使将私人诉权限制在个人特殊损害,“同时交易者”要件也并非决定起诉主体的合理标准,也可能导致所有市场参与者都有权提起诉讼,所以仍然要满足Blue Chips案中买方或卖方(purchaser/seller)要件。

初始,privity要件被认为是要原告举证的,因为只有直接交易的投资者才因内幕交易受损。但是市场现实情况却是最初交易者的损失可以通过再交易转移给下一位投资者,直到市场将重大信息整合反映到股票价格的波动上。因此,最终的受损者应该是信息披露时持有股票之人。在适用“同时交易者”要件的判决中,可能并不是直接交易的投资者有权对遭受的特殊损失提起私人诉讼。

此时,需要追踪在信息披露前(pre-disclosure trades)内幕人发生的所有交易链,去找到最终受损害的投资者。如果确定和内幕人直接交易的投资者很困难或几乎不可能,那么,确认最终的受损投资者则更加困难,因为要确认交易双方,而且不只一手,可能是又交易了多次。因此,问题显然是受损投资者无法确认。

3. 拟制损害(Proxy for Those Harmed):

第三种思路是来自法院创造“同时交易者”要件的理由中:如果很难甚至是不能确认实际受损投资者,就创造出受损人的拟制对象或称代理人(proxy)。“同时交易者”要件就是对privity要件的拟制。由于损害可以随着再交易而转移,因此提起诉讼的主体范围应比“与被告交易时间极其接近的投资者”( temporal proximity to the defendant)更广泛。时间段应从内幕人的第一手交易开始至损害不再转移时结束。

内幕交易行为之所以导致不公平而被认为是违法的,是因为内幕人持有未公开的重大信息而具有市场优势,此市场优势随着信息披露而消失。一旦信息公开,下一买方或卖方就不算在不公平下交易,因此内幕交易行为人一开始施加于交易对方的不利条件会止于信息公开前交易链的最后一个投资者。信息披露的时间点就是信息开始整合并体现于市场中证券价格中的时间点,也就是确认内幕交易获得利润或避免损失的时间点。任何在这个时间点之后交易的,都不是建立在之前的不利条件上,因此,原始的特殊损害并未转移给该投资者。

三、结语

内幕交易行为将导致部分资产作为一个整体从外部投资者转移到内幕交易之内部人手中,详言之,内部人因未公开的坏消息而卖出股票,那么此时买入股票的外部投资者将遭受损失,反之亦然。并非所有获利都属于偶然卖掉股票的外部投资者,内部人也获得一部分利益。外部投资者是作为一个整体因内幕交易而遭受损失。随着时间,即使是风险分散的多样化的投资者(diversified investors)也会因内幕交易遭受损失,因为部分资产从公共市场被转移给内部人。因此因内幕交易行为遭受损失的投资者有权提起私人诉讼,私人执法也是公共执法的必要补充。因果关系的证明,“同时交易者”要件是允许受损害投资者对内幕交易提起私人诉讼,并考虑到了证券公开市场交易很难确定实际受损人的交易环境。但是内幕交易的受损人只能是与内幕人进行直接交易的投资者的假设是错误的,这个要件并没有考虑到非直接交易者也可能受损,而直接交易者也可能没有实际损失。所以,内幕消息公开之前的交易链的任何交易者都可能是受损害人。可能的解决方案是根据先前法院的判例采用拟制损害的方法,拟制的受损人可能是内幕交易首次发生至内幕信息公开的时间段内的任何投资者。但内幕交易人承担的损害范围应以其获得利润或避免损失的数额为限。在因果关系问题上,交易因果关系(因他方行为而使己方参与交易)以信赖来证明,而信赖的证明则以对未公开信息“重大性”的判断来代替;损失因果关系(因他方行为而使己方产生损失)又以“同时”交易双方之间的“表面结合”(a proxy of privity or a semblance of privity)来拟制。由于“a proxy of privity”的拟制性,也即无需证明,所以后一种因果关系的证明有时简化为信赖的证明,并简称为信赖因果关系。

注释:

曾洋.内幕交易侵权责任的因果关系.法学研究.2014(6).117.

耿利航.证券内幕交易民事责任功能质疑.法学研究.2010(6).79.

傅穹、曹理.禁止内幕交易立法理念转换及其体系效应.法律科学(西北政法大学学报).2013(6).

Shapiro v. Merrill Lynch, Pierce, Fenner & Smith, Inc., 495 F.2d 228, 236 (2d Cir. 1974).

Veronica M. Dougherty, “A Dissemblance of Privity: Criticizing the Contemporaneous Trader Requirement in Insider Trading”, Delaware Journal of Corporate Law.1999.

徐子桐. 美国法上内幕交易赔偿责任的理论分析.清华法学(第六辑).153,139.

Fridrich v. Bradford, 542 F.2d 307, 323-24 n.2 (6th Cir. 1976).

Id. at 273.

Id., case summary.

Fridrich v. Bradford, 542 F.2d 307 (6th Cir. 1976).

Id. at 320.

Id. at 318.

Wilson, 648 F.2d at 94-95.

Alexander, supra note 17, at 1489.