用VaR方法分析中国A股市场的风险

沈振豪+吴家伟

【摘 要】本文首先介绍了近期A股的风险性,然后研究了在股票价格随机游走的假设下,计算了A股市场在不同置信水平下的风险值,并与实际投资收益做了对比。最后得出用VaR方法度量A股市场的风险是可行的。

【关键词】沪深300指数;VaR;置信水平;A股

1、研究背景介绍

2014年下半年中国A股市场开启了一波罕见的大牛市,一时间全民炒股成为了一股热潮,尤其是新股民甚至产生一种错觉,只要炒股就能挣钱。但是15年六月中旬开始,A股开始暴跌,在短短十几天时间里,上证指数从最高的5000多点一路猛跌至3300多点,一时间千股跌停。至此一些新股民开始闻股色变。然而仅仅过去一个多月,A股又紧随外围股市开始暴跌,史称“股灾2.0”。进入2016年,上两次的股灾还未远去多久,A股在新年首个交易日就两次触发熔断伐,提前休市,1月7日更是创纪录的30分钟就休市。这一切的一切无疑都告诉我们,股市绝对不是提款机,股市是有风险的,而且风险来时更是猛如虎!而我们的这篇文章就是要用VaR方法分析中国A股市场的风险。

早在2000年,中国科学院科技政策与管理科学研究所的范英就研究了VaR方法在深圳股票市场的应用问题,在股票价格随机游动的假设下计算了深圳股市在不同置信水平下的风险值,并与实际投资收益做了对比。本文就是基于范英的研究方法对2014年下旬到2016年初的中国股市的风险进行分析,另外为了更好地分析,本文选取了沪深300指数作为分析的标的。

2、实证分析

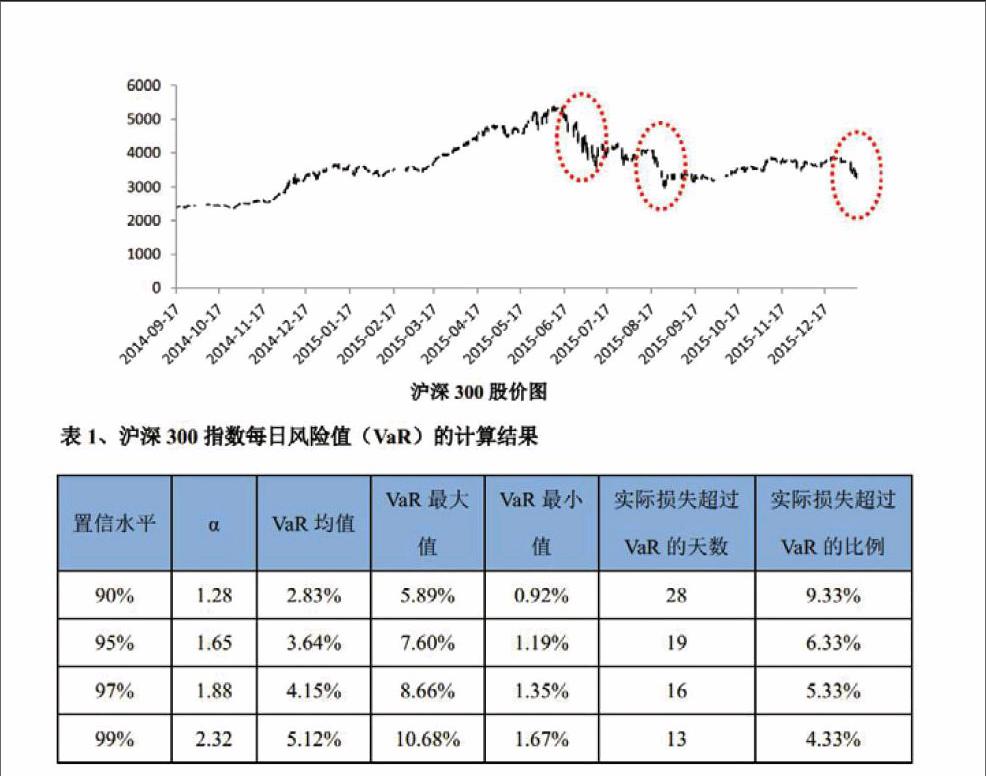

因为这轮牛市大抵是从2014年的下半年开始的,因此这篇文章选择从2014年9月17日到2016年一月初的A股数据,为了更好地体现整个A股市场,本文选择了沪深300指数作为分析的标的。要特别说明的是,本文的所有图表数据均来自Wind。

VaR,即风险价值度(value at risk),当考虑VaR的测度时,我们所关心的是如下的问题:在给定时期,有x%的可能性,最大的损失是多少?

假设沪深300综合指数在时间t的取值是,时间间隔为1天,

=ln()-ln()=ln(1+),

≈ (1)

这里计算VaR的方法采用方差协方差方法,当已知时,假设服从独立异方差的正态分布,这里考虑了方差的时变性。

=ln()-ln()~ N(0,)

= -αW (1) (2)

对方差的估计采用周期为20天(T=20)的移动平均法,即

= (3)

根据(2)式,考虑1天的持有期,令W=1,对应的VaR值为风险值占整个投资额的比例。对置信水平的不同取值c,对应的分位点为α,可以计算出相应的风险值VaR。

本文对置信水平的4个不同取值分别计算每天的VaR值,表1列出了本算例的主要结果。从表中数据分析可以看出,置信水平越高,风险值越大。对风险规避者来说,对风险的预期比较大,在量化风险时需要较高的置信水平,以降低投资的风险;而对于风险偏好者来说,对风险的承受能力比较大,在计算风险时设置相对低的置信水平,相应的风险值比较低,有利于做出积极的投资决策,从而期望获得较高的利润。

表1最后一行显示了收益率为负的超过VaR的天数与总天数的比例,通过观察我们可以发现,当置信水平是90%时实际损失超过VaR的比例为9.33%,这个比例与相应的置信水平是基本吻合的。但是随着置信水平的不断增大,实际损失超过VaR的比例与相应的置信水平就不是那么精确的吻合了。因此对于95%、97%、99%的置信水平,所计算的VaR值略低估A股市场的风险。

本文绘制了对于90%的置信水平所反映收益率和风险值的对应曲线图,图1是沪深300指数每日收益率的变动曲线,图2为相应时间每日风险值的VaR曲线。通过图1和图2的对比我们可以看出,当每日收益率变化较大时,相对应的VaR曲线也变化较大。

3、结论

通过以上分析可知,用VaR方法能较好地度量A股市场的风险,且VaR方法使用簡单,通俗易懂。随着A股市场的不断完善,其人为的影响也会越来越小,相应的市场化会越来越高,因此用VaR方法来度量A股的风险也会相应的更加准确。当然这也仅仅是个方法而已,市场是随时变化的,市场的风险当然也是变化莫测的,在投资A股的同时要时刻防范风险,这是我们每一位股民都应该牢牢记在心里的。

参考文献

[1]范英:《VaR方法及其在股市风险分析中的应用初探》[J],《中国管理科学》,2000年第3期

[2](加)约翰.赫尔;王勇、索吾林译.《期货、期权及其他衍生产品》.机械工业出版社

[3]王志诚,唐国正,史树中:《金融风险分析的VaR方法》[J],《科学》,1999,51(6):15-18