房地产企业财务风险预警实证研究

于芝麦

【摘 要】中国房地产发展迅速并伴随大量泡沫,为此近年来政府相继出台有关政策对房地产行业进行管制,部分房地产企业由于内、外部不利因素陷入财务危机,更有甚者导致破产。本文在基于前人的思考上以因子分析法对企业的财务风险进行预警,通过研究发现此方法建立的预警模型能有效的预警企业的财务状况,有利于企业及时采取措施减少企业经济损失。

【关键词】房地产企业;财务危机;预警模型;因子分析法

一、引言

目前我国“四个全面”正热火朝天的开展着,城镇化的进程也在不断的推进,为了避免“天价房”引发严重的民生问题,国家陆续采取一系列政策来抑制房价的上涨。受银行利率调整、国家宏观经济调控、供需失衡以及居民收入水平等问题的影响,财务风险席卷而来,房地产企业今后的发展态势存在问题[1]。

在这样的宏观背景条件下以及房企老板在财务知识方面的欠缺,其不能对投资项目作出较准确的判断从而导致危机的发生。因此对房地产企业进行财务预警就显得极其重要,这对企业、对投资者和债权人而言都有着十分重要的意义。

二、房地产企业财务风险预警指标与模型设计

(一)样本的选择

本文所选取的样本为上证和深证A股的房地产企业,共有186家,2013年被ST的企业共4家。根据研究需要,我们进行了如下的筛选:剔除了8家对财务指标披露不全的企业,包括2家ST企业和6家非ST企业。经过筛选后本文最终选定178家房地产企业作为样本,其中ST企业2家。本文财务数据来源于国泰安数据、和讯网和新浪财经网,所有财务指标值均为 2013年末财务数据。

(二)财务风险预警指标体系

结合我国实际本文在参考大量文献的基础上确定了14个预警指标,分别是流动比率(X1)、速动比率(X2)、资产负债率(X3)、净资产比率(X4)、净资产收益率(X5)、总资产报酬率(X6)、销售净利率(X7)、存货周转率(X8)、应收帐款周转率(X9)、总资产周转率(X10)、主营业务增长率(X11)、净资产增长率(X12)、净利润增长率(X13)和总资产增长率(X14),这些指标从偿债、能力、营运和发展能力四个方面反映企业的财务状况。

(三)财务风险预警方法的确定

本文采用多变量预警模型对企业的财务风险进行预测,采用的研究方法为因子分析法,在此情况下所构建的财务风险预警模型才能较全面的识别风险。

(四)实证分析

本文对财务风险预警指标的因子分析是通过中文版SPSS24.0实现的。由于企业样本量较大,可将变量近似地看做服从正态分布,此外所选变量均为正的财务指标,口径一致,故不需对变量进行标准化处理[2]。

1.显著性检验

在因子分析前需对变量进行KMO检验,KMO统计量的值在0至1之间。一般KMO>0.6变量比较适合做因子分析[3]。从表2-2 可看出KMO值大于0.6,显著性水平小于0.05,因此样本可进行因子分析。

2.提取公共因子

对所选财务指标进行因子分析后得到4个公共因子,这4个公共因子的方差累计贡献率达到69.037%,表明通过因子分析提取出的公共因子能较全面的反映企业的财务状况,企业的财务风险也能得到较好的衡量。相关性检验表如表2-3所示。

3.因子解释

从因子载荷表中提取4个公共因子,公共因子F1的载荷在X12、X13及X14上较大,F2的载荷在X5、X6、X7上较大,F3的载荷在X1、X2上较大,F4在X8上的载荷最大。综上,影响房地产企业财务风险预警的财务指标主要是流动比率、速动比率、存货周转率、销售净利率、净资产收益率、营业利润增长率、税后利润增长率和总资产增长率。

4.因子得分的确定

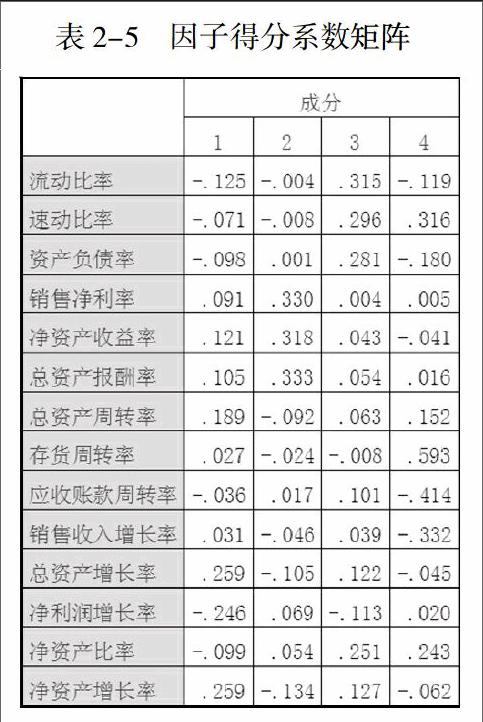

根据表2-5得到如下因子得分方程:

F1=-0.125X1-0.071X2-0.098X3+0.091X4+0.121X5+0.105X6+0.189X7+0.027X8

-0.036X9+0.031X10+0.259X11-0.246X12-0.099X13+0.259X14

F2=-0.004X1-0.008X2+0.001X3+0.33X4+0.318X5+0.333X6-0.092X7-0.024X8

+0.017X9-0.046X10-0.105X11+0.069X12+0.054X13-0.134X14

F3=0.315X1+0.296X2+0.281X3+0.004X4+0.043X5+0.054X6+0.063X7-0.008X8

+0.101X9+0.039X10+0.122X11-0.113X12+0.251X13+0.127X14

F4=-0.119X1+0.316X2-0.18X3+0.005X4-0.041X5+0.016X6+0.152X7+0.593X8

-0.414X9-0.332X10-0.045X11+0.02X12+0.243X13-0.062X14

将样本中178家企业2013年的14个财务指标分别代入因子得分方程,得到各企业公共因子得分。

5.财务综合评价指标的计算

将财务综合评价指标称为Z并将其值用公共因子Fi表示出来,各因子的权数为其方差贡献率,故Z值的线性方程式为:

Z(Fi)=23.267%F1+19.393%F2+18.163%F3+8.214%F4 (2.1)

Fi为因子分析中提取出的公共因子,其中i=1,2,3,4

将样本中企业各因子得分代入公式(2.1)得到各房地产企业财务综合指标评价得分表,按照Z值从大到小对排名进行排列,相应的企业财务风险也由小到大[4]。从Z值得分排名表可知中华企业股份有限公司排在146位,其财务综合指标不良,财务风险较大,这与企业财务风险状况事实也较为吻合,因此财务综合指标排名表对房地产企业具有极为重要参考意义。

三、房地产企业财务风险预警系统应用案例

为了验证前章所构建的财务风险预警模型的有效性和实用性,本文以华夏幸福基业股份有限公司为研究对象,对其财务状况进行判断和预测,进而评价模型预测的准确程度。

(一)公司简介

华夏幸福基业股份有限公司(股票代码:600340),簡称华夏幸福,前身是浙江国祥制冷工业有限公司,于2003年12月30日在上海证券交易所挂牌交易上市,是中国产业新城运营商的领先者。目前,公司资产规模超1860亿元。公司实施紧贴国家政策的经营战略,围绕三大国家战略重点区域,巩固京津冀区域,积极构建长江经济带,谋划卡位“一带一路”。据统计,至2015年底华夏幸福为各地产业新城共约引进签约企业900家,招商引资额超过2200亿元,新增就业岗位约4万个。

(二)企业财务综合状况评价

根据上一章节中因子得分方程及式(2.1)的计算公式可算出华夏幸福4个公共因子得分及财务综合评价指标的Z值。从表3-4可看出,该企业财务综合评价指标Z值为-0.132,在房地产企业中排第86位,居于中等水平,说明其财务综合状况良好,财务风险发生的可能性较小。

四、结论

从上面的实证结果可知,采用因子分析法建立的预警模型可以从大体上把握企业在行业中所处的排名和财务状况,可在一定程度上对企业现存和潜在的财务风险进行预警,进而可以提高预警的应用价值。

【参考文献】

[1] 罗振华.政府调控背景下房地产企业财务风险控制分析[J].财会研究,2013:58-60.

[2]王智勇. 上市公司财务危机预警的实证分析[J]. 山东省青年管理干部学院学报,2007,02:116-120.

[3] 杨军芳.房地产企业财务风险实证分析及测度[J].财会通讯,2011:57-59.

[4]张友棠,彭颖.基于行业风险监测的中国企业财务预警仿真研究[J].财会月刊,2015:3-20.