中国商品期货市场期货铜价格风险研究

摘要:我国期货市场在90年代建立起来,经历了由建立整顿到稳固发展的过程,日益成熟。但对期货市场的运行效率等情况缺乏深入的了解和全面的把握。本文针对中国商品期货市场价格风险问题基于上期所期货铜展开研究。首先,应用计算不同模型的VaR风险值,再根据有效性检验比较得出检验表现最好的模型。

关键词:期货铜;价格风险;VaR;GARCH

中图分类号:F830.9 文献识别码:A 文章编号:1001-828X(2017)009-0-01

一、背景

在期货市场上市交易的大宗商品大多是关系国计民生的初级商品,价格波动普遍受到各方關注。期货商品的价格风险是期货交易中微观主体所面临的主要风险,市场监管者也需要通过一些指标来量化价格风险,以减缓风险给市场交易者们带来的潜在危害。

由于期货市场的价格风险同样蕴涵着大量的市场信息,对之进行研究有助于系统地认识期货价格的特征、了解期货价格形成的内在机理、信息传递方式及市场运行效率。因此,研究期货的价格风险对于发展我国期货市场具有重要意义。

二、VaR的概念

VaR是目前一种流行的金融风险管理工具,对于估计给定资产组合在未来价格可能的波动下或损失很有帮助。假定一个证券组合初始价值为P0,收益率R的期望值为?,波动性为σ,且在给定置信水平下投资组合的最低价值为P*=P0(1+R*),则VaR可表为:

实际应用中,由于各种各样因素的影响,无论采用哪种方法都会产生一定的偏差,监管部门和金融机构必须以评估模型的准确性。

VaR模型的准确性检验是指VaR模型的测量结果对实际损失的覆盖程度,最直接的检验方法就是考察实际损失超过VaR的概率:把实际损失超过VaR值的事件记为失败,实际考察失败天数为N,则失败频率为p=N/T。例如,如果置信度为95%,则失败的概率应为5%,零假设是p=5%,VaR检验模型的准确性相当于检验失败概率等于特定概率,最合适的检验是似然比率检验:

在零假设的条件下,统计量LR服从自由度为1的分布。

三、数据选择和VaR值计算

本文采用Wind数据库上期所期货铜最为活跃的三月连续数据,样本区间为2012年1月至2017年2月,数据均为日数据,选择对数收益率时间序列作为分析对象。

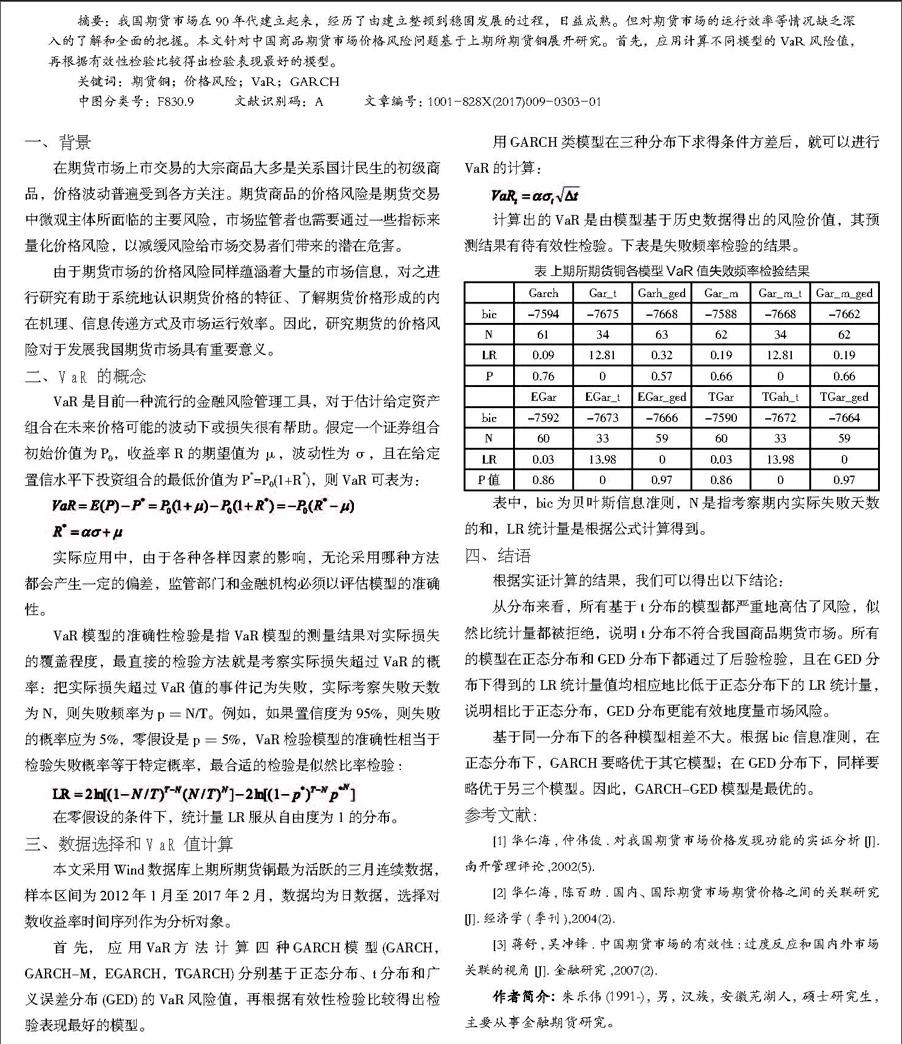

首先,应用VaR方法计算四种GARCH模型(GARCH,GARCH-M,EGARCH,TGARCH)分别基于正态分布、t分布和广义误差分布(GED)的VaR风险值,再根据有效性检验比较得出检验表现最好的模型。

用GARCH类模型在三种分布下求得条件方差后,就可以进行VaR的计算:

计算出的VaR是由模型基于历史数据得出的风险价值,其预测结果有待有效性检验。下表是失败频率检验的结果。

表中,bic为贝叶斯信息准则,N是指考察期内实际失败天数的和,LR统计量是根据公式计算得到。

四、结语

根据实证计算的结果,我们可以得出以下结论:

从分布来看,所有基于t分布的模型都严重地高估了风险,似然比统计量都被拒绝,说明t分布不符合我国商品期货市场。所有的模型在正态分布和GED分布下都通过了后验检验,且在GED分布下得到的LR统计量值均相应地比低于正态分布下的LR统计量,说明相比于正态分布,GED分布更能有效地度量市场风险。

基于同一分布下的各种模型相差不大。根据bic信息准则,在正态分布下,GARCH要略优于其它模型;在GED分布下,同样要略优于另三个模型。因此,GARCH-GED模型是最优的。

参考文献:

[1]华仁海,仲伟俊.对我国期货市场价格发现功能的实证分析[J].南开管理评论,2002(5).

[2]华仁海,陈百助.国内、国际期货市场期货价格之间的关联研究[J].经济学(季刊),2004(2).

[3]蒋舒,吴冲锋.中国期货市场的有效性:过度反应和国内外市场关联的视角[J].金融研究,2007(2).

作者简介:朱乐伟(1991-),男,汉族,安徽芜湖人,硕士研究生,主要从事金融期货研究。