“营改增”对航空公司流转税税负的影响研究

——以海南航空为例

江鹏

“营改增”对航空公司流转税税负的影响研究

——以海南航空为例

江鹏

“营改增”是我国深化供给侧结构性改革所推进的一项重要税制改革,对我国航空运输业的发展具有深远的意义。通过对海南航空公司的实际调查和测算,发现“营改增”能够在很大程度上消除重复课税的弊端,降低航空运输业的税负,鼓励其更新固定资产,扩大其进项税额的抵扣力度,有利于航空运输业的健康发展。同时,“营改增”在制度设计中仍存在一定的改进空间,今后应该完善增值税征管制度,并制定更为合理的抵扣制度。

“营改增”;航空运输业;税负变化

一、引言

从2012年1月1日起,在上海开展“营改增”试点工作,2016年5月1日起,中国将全面推开“营改增”试点,至此,交通运输业、邮政服务业、部分现在服务业、建筑业、房地产业、金融业、生活服务业全部纳入“营改增”征税范围。全面“营改增”是否能够起到减轻企业税负的作用,改制后的税率设计是否合理,各方面的专家学者得出了不同结论。“营改增”从试点到全面推行已有五年多的实践历程,对企业的流转税负影响如何?本文针对“营改增”后航空运输业上市公司进行研究,分析“营改增”的实施对企业的流转税负的影响。航空运输业有一般企业所不具有的特点:首先,技术要求高、资本成本投入高、风险大;其次,运输设备价值大,对技术人员操作要求高,资本回收期较长,对国内外政治经济因素的敏感度非常高。

海南航空股份有限公司是由海南省航空公司与中国光大国际信托投资公司、交通银行海南分行等法人单位于1993年10月18日共同发起设立的股份有限公司,注册地为中华人民共和国海南省海口市。海南航空及其子公司属民航运输业,主要经营经批准的国内国际航空客、货运输业务及与航空运输有关的其他相关服务。

二、海南航空公司税收适用政策说明

(一)收入项目适用税率

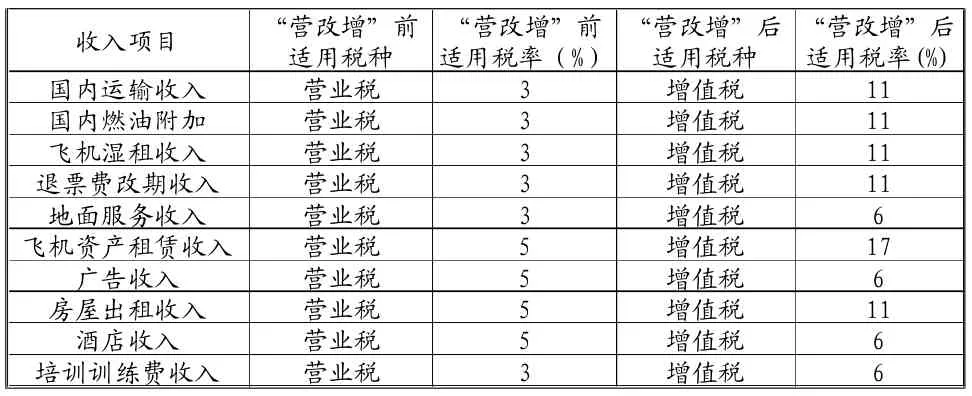

航空公司的主营业务收入(国际、国内客货邮运输以及其他运输服务)比例达90%以上。因此,我们主要运用主营业务收入数据,并据此测算营业税和增值税。以海南航空为例,主营业务:国际、国内航空客货邮的运输服务;其他业务收入:租金、培训、旅游、酒店、广告服务等。推行“营改增”后,其收入项目的适用税率变化主要体现在:国内运输业务、国内燃油附加收入、飞机湿租收入、退票费改期收入、逾重行李收入由原来征收3%的营业税改为征收11%的增值税;飞机资产租赁收入由原来征收5%的营业税改为征收17%的增值税。至2016年5月1日起,全面实行增值税后,海南航空经营的涉及生活服务业(酒店收入代理航意险手续费收入、劳务支援管理费收入、培训训练费收入)改征6%的增值税,房屋出租改征11%的增值税。具体收入项目税率变化见下表1:

表1 “营改增”前后各收入项目适用税率变化一览表

为了与营业税政策的衔接,全面推行“营改增”后税法也规定了相应的优惠政策,对于航空运输企业提供的旅客利用里程积分兑换的航空运输服务、国家指令无偿提供航空运输服务(公益性服务),均免征增值税。

(二)成本费用进行税额抵扣情况

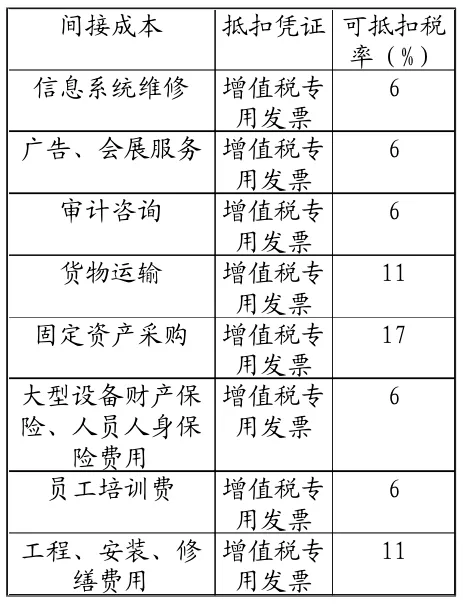

增值税征收制度规定销项税额可以通过进项税额(取得增值税专用发票或进口增值税专用缴款书等合法抵扣凭证,小规模纳税人可以申请税务部门代开发票)进行抵扣,试点期间交通运输业、部分现代服务业(信息技术服务费、系统服务费、宣传广告费、会展会务费、审计咨询费、货物运输费)纳入增值税可抵扣范围;2016年5月1日后全面推行“营改增”后租赁服务、金融保险、生活服务、文化体育、建筑业等都被纳入增值税征收范围。全面推行“营改增”后海南航空进项税额可抵扣范围进一步扩大:大型设备财产保险费、工作人员的人身保险费、飞行员等技术人员的培训费用以及对机场的维护、新建、改建的工程作业,各种机器设备、设施的装配、安置工程作业,对机场建筑物、构筑物进行修补、加固、养护、改善等均可抵扣,建筑业改征增值税后使航空业的抵扣项目范围大大扩大。成本费用项目可抵扣税率见表2、表3:

表3 间接成本

由于在2013年8月1日至2016年5月1日“营改增”试点期间,增值税扩展范围不够全面和税制设计不够完善等因素,海南航空公司还存在部分因无法取得增值税专用发票而不能抵扣的成本费用(如人员培训费、大型设备财产保险、人员人身保险费、工程服务、修缮安装服务等),2016年5月1日以后全面推行“营改增”,使得上述不能抵扣的成本费用可以凭取得专票进行抵扣,前后税收政策的差异给企业税负也带来了很大的影响。鉴于海南航空公司涉及的成本费用项目的复杂性以及不同时期适用的税收政策差异性,在测算“营改增”前后税负变化情况时需对部分成本费用项目的适用政策予以简要说明和简化。

1.人员培训费

试点期间《营业税改征增值税试点方案》规定教育医疗服务仍按营业税征收办法实行。2016年3月23日发布的《营业税改征增值税试点实施办法》规定2016年5月1日后教育医疗服务改征增值税。改制后教育服务机构提供的各类培训均征收增值税并可以提供增值税专用发票,故此航空公司为其飞行员、空乘人员、地面保障人员等员工的培训费用均可获得增值税专用发票进行抵扣。

2.保险费

试点期间《营业税改征增值税试点方案》规定保险服务仍按营业税征收办法实行。2016年3月23日发布的《营业税改征增值税试点实施办法》规定2016年5月1日后保险服务改征增值税。改制后保险企业提供的各类财产保险、人身保险服务均征收增值税并可以提供增值税专用发票,因此航空企业为大型设备(如飞机、吊车等)购买的财产保险、员工(飞行员、空乘人员、地勤人员、普通员工)购买的人身保险费用均可纳入增值税抵扣范围。

3.工程、安装、修缮等建筑费用

试点期间《营业税改征增值税试点方案》规定建筑企业提供的建筑服务仍按营业税征收办法实行。2016年3月23日发布的《营业税改征增值税试点实施办法》规定2016年5月1日后建筑业改征增值税,工程服务、安装服务、修缮服务、装饰服务、其他建筑服务均按11%的税率征收增值税。

海南航空作为上市公司按一般规模纳税人缴纳增值税,并可依法取得增值税专用发票等法定凭证进行进项税额的抵扣。

表4 成本费用构成与可抵扣进项税额情况 单位:千元

由于机场起降服务费、飞机进口(25吨以上)的进项税额所占直接运营成本进项税额比例很小,为了简化处理,未予考虑(直接运营成本=航空油料耗费+餐食及机供品+机场起降服务费+飞机租赁费+机务维修成本)。

(三)其他假设与前提

首先,考虑到样本数据的获得情况,我们只对主营业务收入进行测算,主营业务收入占比高达98%以上,业务成本也高达95%以上,因此测算该收入和成本项目不影响最终结论。对于部分收入项目和成本项目由于比较分散,数额较小,数据获得障碍等原因,为了测算方便未予考虑。数据来源均为海南航空年度财务报表,鉴于报表数据高度概括,在处理时对数据进行合理的换算和推理。

三、海南航空公司税负变动测算

(一)“营改增”前后数据选择

在测算成本费用构成与可抵扣进项税额的基础上,我们将测算改制前营业税税额和改制后增值税税额并进行比较。由于从2012年交通运输业在上海开始试点,2013年在全国范围内推行,因此我们选取2013年以后的数据。

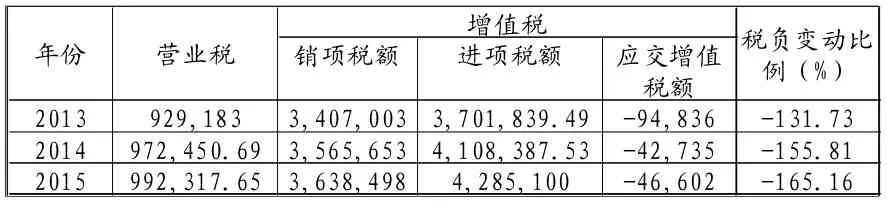

表5 海南航空公司“营改增”前后税负变动 单位:千元

鉴于2016年年报还未报出,我们选择2016年第三季报告的相关数据来进行“营改增”前后的税负变动情况分析。从报告中我们得到2016年1月-9月的营业税金及附加为5516.5万元,同比上期7672.4万元下降2155.9万元。并且本期主营业收入30,811,958,000元高于上年年初至报告期期末金额26,624,458,000元,主营收入增长15.73%而营业税金及附加却下降28.1%。由此分析可得出海南航空2016年税负下降主要是由“营改增”税制改革带来的减负效应。

从表5可以看出,推行“营改增”后海南航空公司理论上应该缴纳的增值税都是大大低于营业税的,由于增值税实行进项税额抵扣制度,本期未抵扣的增值税可以留抵下期增值税销项税额。从表中可以看出,近三年增值税进项税额的可抵扣金额大于销项税额,因此无需缴纳增值税。这一点,也充分说明了增值税的抵扣制度得以充分发挥作用。其次,从税负变动比例绝对值呈逐渐上升趋势可以看出,增值税税制改革的减税效应正逐步加强。

(二)“营改增”前后税负变化的原因分析

增值税实行进项税额抵扣制度,可以凭取得的增值税专用发票等法定凭证将成本费用项目中已经缴纳过增值税的部分从销项税额中扣除,可以消除营业税重复征税问题。另外,在其他条件不变的情况下,增值税征税税率和抵扣税率决定了税负的水平,“营改增”后征税税率由3%上升到11%、5%上升到6%等不同程度的上升。因此,必须扩大可抵扣的额度才能降低企业税负,平衡税率上升的负担。由海南航空的数据分析可以看出,增值税的销项税额都是远远大于营业税应交税额的,主要依靠进项税额的抵扣来降低最终税负。

四、结论及建议

自“营改增”试点以来,在“营改增”对交通运输业的税负影响方面,学者们对此进行了充分的研究,也提出了不同的观点:一是增加了交通运输业的税负;二是降低了交通运输业的税负。航空运输行业作为我国交通运输行业的重要部分,改制前采用的是3%的营业税率,改制后采用的11%的增值税率,税率水平有了较大幅度的增加;但在增值税税制中,成本费用中已经缴纳过增值税的进项税额可以进行抵扣,最终决定税负水平是否能够获得足够可抵扣进项税额。通过前文海南航空上市公司实际财务数据测算的结果分析,我们可以看到,改制后海南航空的税负有了较大幅度的下降,这主要是因为海南航空可以获得飞机等大型固定资产采购以及其他成本项目的增值税专用发票来抵扣,有效的抵消了税率上升带来的税负增加。

(一)进一步完善增值税抵扣政策、加强增值税管理

我国“营改增”新政规定当期购买对的固定资产进项可以抵扣,其存量固定资产则不能抵扣。我国航空运输业正处在成长阶段,税制改革可以有效地降低企业税收负担。同时,航空运输企业的固定资产通常价值高、资产重置周期长,如不能将存量固定资产所含增值税进行抵扣,则有可能不能获取足够的可抵扣进项税额,这无疑将增加航空运输企业的税收负担。

(二)完善税收征管制度、降低企业税务遵从成本

增值税改制后凭借专用发票作为唯一抵扣凭证,加大了企业财税部门对税务处理以及专票使用的管理难度,税额计算整理工作以及税务遵从手续极为复杂,大大的增加了企业的税务遵从成本。故此,税务部门应在保证能够及时足额征收税款的情况下尽量简化税收征管手续及流程,降低企业的税务成本。

(三)适当调整增值税税率水平和结构

长期来看,改制后增值税税率水平较大幅度上升,航空运输业由于行业特性能够获得充分的进项税额进行抵扣来平衡税率上升带来的税收负担;而交通运输业其他运输服务企业则很难获取较充足的抵扣税额。交通运输业税率11%明显偏高,对增值税税率水平和结构进行必要的调整更有利于整个行业发展。

[1]高培勇.“营改增”的功能定位与前行脉络[J].税务研究,2013,(07).

[2]王泽霞,李兰.增值税转型对信息技术业机器设备投资的激励效应研究[J].税务与经济,2012,(03).

[3]李慈强.关于增值税扩大征收范围的法律思考[J].税务与经济, 2013,(03).

[4]董伟光,饶海琴.交通运输业“营改增”的税收征管问题分析[J].中国商贸,2014,(09).

[5]甘启裕.将交通运输业纳入增值税征收范围的思考[J].税务研究,2011,(06).

F275

B

1008-4428(2017)05-62-03

江鹏,男,安徽安庆人,安徽师范大学经济管理学院,硕士研究生,研究方向:财务会计。

硕士导师:刘冰。