我国乳制品行业的财务报表分析

——以伊利股份、三元股份、天润乳业为例

文/郭 彤,上海大学经济学院

我国乳制品行业的财务报表分析

——以伊利股份、三元股份、天润乳业为例

文/郭 彤,上海大学经济学院

本文摘要:随着我国经济的飞速发展,人民生活水平的逐步提高,人们越来越注重健康,对乳制品的需求量也在逐年增多,逐渐成为人民生活中不可或缺的一项,乳制品行业市场潜力巨大。2008年之前,我国乳制品行业一直飞速发展,乳制品行业也从完全竞争市场转化为寡头垄断市场,乳制品也形成了三个梯队,本文以伊利股份、三元股份、天润乳业为例,进行财务报表分析,研究我国乳制品行业的发展状况。

乳制品;财务报表;会计分析

1 我国乳制品行业发展状况概述

随着我国经济的飞速发展,人民生活水平的逐步提高,人们越来越注重健康,对乳制品的需求量也在逐年增多,乳制品行业市场潜力巨大。乳制品主要包括液体奶、奶粉及乳制品、冷饮产品等。1996年伊利集团在上海证券交易所上市,2004年蒙牛在香港证券交易所上市,2008年以前我国乳制品市场发展的如火如荼,实现了爆发式的增长。逐渐形成了以伊利、蒙牛为龙头的乳制品行业第一梯队,和以光明、雀巢、三元为主的第二梯队,天润乳业属于第三梯队。随着2008年三鹿奶粉三聚氰胺事件的爆发,我国乳制品行业经历了严重的危机,由于消费者对国产奶粉质量的不信任,多选择了进口产品。近年来监管部门的严格整顿与质量把关,乳制品行业有所复苏和好转。

从需求角度来看,我国人口众多,随着人们对健康的越来越注重,对乳制品的需求量的非常巨大的。世界平均奶类消费水平在100L,美国在263L,而我国仅为25L,需求增长空间巨大,市场前景非常好,乳制品行业属于朝阳产业,但是近年来消费者倾向于消费进口乳制品,特别是婴幼儿奶粉代购行业发展的如火如荼。从供给角度看,截止2015年10月份,有638家企业进行乳制品制造,除了伊利蒙牛两大巨头,光明、雀巢等乳制品企业也迅速发展,进口供给也很多,如何树立品牌意识和过硬的口碑质量,是我国乳制品行业需要着重发展的。如果能够迎合消费者对乳制品的需求,我国乳制品行业处于成长期,发展潜力巨大。

经历了近年来的发展,我国乳制品行业发展集中度上升,逐渐形成了伊利、蒙牛两强对峙,光明如乳业紧随其后,三元乳业位居中游,天润乳业位居下游。本文选择位于第一梯队的伊利,第二梯队的三元,第三梯队的天润乳业进行对比分析。

2 会计分析

2.1 企业简介

伊利集团是中国乳业行业中规模最大、产品线最健全的企业名列全球乳业10强,并成为了目前唯一一家进入全球10强的亚洲乳品企业。主营业务是农畜产品的生产与加工,包括液体乳、冷饮产品系列、奶粉及奶制品、混合饲料。

北京三元集团有限责任公司,是经北京市政府授权经营的国有独资公司,在北京有独特的区位优势,鲜奶销量占北京地区供应量的90%,公司控制了北京周边国有奶牛场99%的奶源,主营业务是乳制品生产、加工、销售,包括液态奶、固态奶。

天润乳业目前新疆乃至西北惟一一家集科研、生产、销售为一体的专业化生产乳生物制品和牛初乳系列产品的股份制企业。主营业务为乳制品的生产和销售

产品包括自产生鲜乳 、消耗性生物资产 、巴氏奶 、UHT等鲜奶、酸奶 、乳饮料 、奶粉及牛初乳等。

2.2 主营构成分析

伊利公司的收入主要来源于四个方面:液体乳、奶粉及奶制品、冷饮产品系列、混合饲料,这四项收入占了总收入的99%以上。其中,液体乳是其主营业务产品,收入比例占其2/3以上;奶粉及奶制品和冷饮产品系列各占一定比例,大概18%左右;混合饲料所占比重很小,不到2%。

三元公司的收入主要来源于两个方面,液态奶和固态奶,这两项收入占了总收入的90%以上。其中液态奶占收入比重达到了60%以上,这与伊利类似,也是液体乳占比最大。

天润乳业的收入主要来源于酸奶系列、UHT系列、乳饮料系列,其占总收入的比重超过了60%。不同于伊利和三元的是,他的固态奶系列占比极低,不到1%。

三元和天润在本地区位优势比较明显,而在外地影响力显然不足,而伊利是全国性的乳业龙头。

2.3 营业利润分析

伊利公司除了混合饲料的利润率比较低;液体乳、奶粉及奶制品、冷饮产品系列的利润率都比较高,其中,奶粉及奶制品利润率最高,达到45.62%;冷饮产品系列的利润率次之,达到35.05%;液体乳再次,利润率达到30.82%。

三元公司的利润率没有达到30%,其中液态奶的利润率高于固态奶,但他们都低于伊利的利润率。

天润乳业奶粉及牛初乳系列利润最高,达到了42.68%,但还是低于伊利的利润率;其次是乳饮料系列,最后是酸奶。

2.4 资产负债分析

2015年伊利股份、三元股份、天润乳业部分科目占总资产比重比较

由上表可知,货币资金占总资产的比重,伊利最高、天润次之、三元最次,货币资金占比越高,说明公司的流动性越强,短期偿还借款的能力较强。应收账款占总资产的比重,三元最高,天润次之,伊利最高,应收账款并不一定能收回,如若不能收回要转为坏账,因此伊利最优,天润次之,三元比较差。关于存货占总资产的比重,伊利和三元相差不多,但都高于天润,但并不能说明其销售状况差,原因可能是伊利和三元的主营业务中很大一部分是来源于奶粉等固态奶,这些都是可以储存的,而天润主营多是鲜奶等生鲜类,无法长时间储存,并且伊利存货增加主要是因为其原材料储备增加,所以伊利和三元的存货占比高于天润。流动资产占总资产的比重,伊利最高,三元次之,天润最低,流动性依次减弱,短期偿债能力依次减弱,对风险的应对能力依次减弱。

3 财务分析

3.1 偿债能力

每个企业都有负债,偿债能力指企业偿还到期债务本息的能力,包括短期偿债能力和长期偿债能力。

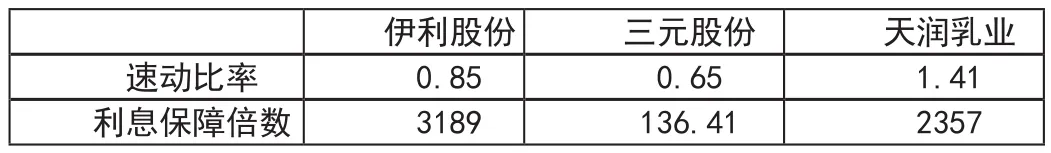

表3-1-1 偿债能力分析

伊利股份 三元股份 天润乳业速动比率 0.85 0.65 1.41利息保障倍数 3189 136.41 2357

流动比率和速动比率代表了短期偿债能力,资产负债比率和利息保障倍数代表了长期偿债能力。速动比率维持在1:1较为正常。天润乳业偿债能力较强,伊利次之,三元最差。但指标的评判标准并不是绝对的,如速动比率过低,企业的短期偿债风险较大,速动比率过高,会增加企业投资的机会成本。

3.2 营运能力

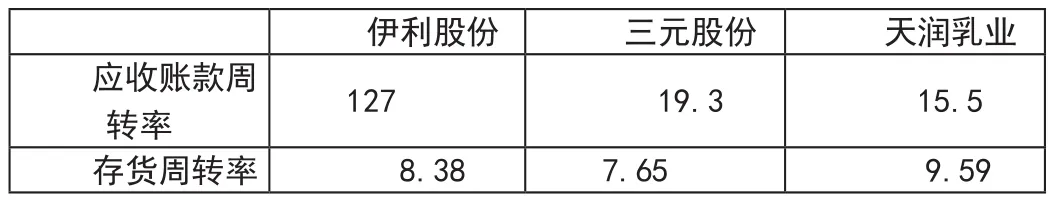

表3-1-2 营运能力分析

伊利股份 三元股份 天润乳业应收账款周转率 127 19.3 15.5存货周转率 8.38 7.65 9.59

伊利股份的应收账款周转远远大于三元股份和天润乳业,资金周转最快,风险最低,营运能力最强。天润乳业最差,应收账款周转容易出现问题,资金链比较脆弱。存货周转率天润乳业最快,伊利次之,三元最差,与各个企业的发展战略有关。

3.3 盈利能力分析

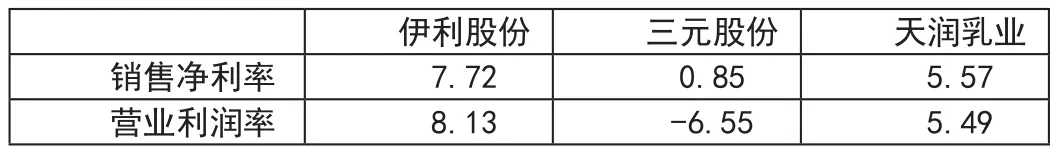

表3-1-3 盈利能力分析

伊利股份 三元股份 天润乳业销售净利率 7.72 0.85 5.57营业利润率 8.13 -6.55 5.49

由上表所示, 从销售净利率、营业利润率方面来说,伊利股份逐年稳步上升,经营状况良好,盈利能力较强。三元股份的销售净利率、营业利润率很低或者为负值,说明其主营业务状况很差。天润乳业从2010年至今,其盈利状况有所好转。综上所述,伊利股份的盈利能力最强,前景最好。

3.4 发展能力分析

发展能力是企业在生存的基础上, 扩大规模, 壮大实力的潜在能力。

伊利股份 三元股份 天润乳业净资产增长率 15.38 2.19 5.67总资产增长率 20.13 18.87 7.57

表3-1-4 发展能力分析伊利股份本身市场份额占有就是最大的,净资产增长率、总资产增长率一直保持比较稳定的状态,前景非常好。天润乳业的营业收入增长率和营业利润增长率相对于同行业的伊利股份和三元股份来说,具有很大的增长率,虽然目前营业收入很低,所占市场份额不大,但是发展能力比较好。三元股份的营业利润增长率为负,因为本年度利润为负,营业成本大于营业收入,前景堪忧。

4 小结

通过对我国乳制品行业的一二三梯队的会计分析和财务分析得知,伊利股份在全国的销售份额最大,历年利润平稳增长,不但偿债能力强,而且可以很好的发挥财务杠杆作用,盈利能力和运营能力都很强,各项指标比较良好,已经和蒙牛成为中国乳制品行业的巨头,是我国乳制品行业的龙头企业,远优于天润乳业和三元乳业,最具有核心竞争力。伊利集团注重品质,注重产业链建设,高度重视自己的奶源基地建设,注重技术方面的提升和质量上的严格把关,营销渠道铺设的比较广泛,率先完成了“纵贯南北、辐射东西”的战略格局,各大超市均能看到伊利的产品,而三元和天润营销的辐射范围却较窄。最后,经历过三聚氰胺时间后,乳制品行业应更加注重自己的品牌,打造自己的过硬品牌,增加客户黏性。伊利乳业的经验值得其他乳制品行业借鉴。