QFII持股对上市公司绩效的影响

——基于中国A股市场的实证研究

■马超群,陈芮

QFII持股对上市公司绩效的影响

——基于中国A股市场的实证研究

■马超群,陈芮

本文以2008~2016年共计35个季度、被QFII持股的我国A股上市公司为研究对象,实证分析了QFII持股与上市公司绩效之间的相关关系。研究结果表明:QFII持股比例、QFII持股制衡度均与被持股上市公司绩效存在正相关关系,并且当考虑滞后效应时,这样的正相关关系依然存在。同时,将上市公司按照属性分为国有上市公司和非国有上市公司后,发现与非国有上市公司相比,QFII持股比例、QFII持股制衡度与国有上市公司绩效的正相关关系更强。

QFII持股比例;QFII持股制衡度;公司绩效;公司治理

马超群(1963-),湖南大学工商管理学院院长,教授,博士生导师,研究方向为金融工程与风险管理;

陈芮(1993-),湖南大学工商管理学院硕士研究生。(湖南长沙410082)

一、引言

20世纪90年代以来,包括韩国、印度、巴西、我国台湾地区在内的一大批新兴经济体分别建立起合格境外机构投资者(简称QFII)制度。原因在于QFII制度帮助新兴经济体逐步引入外资、开放资本市场,在货币没有实现完全可自由兑换、资本项目尚未开放的情况下成为不可或缺的过渡安排。2002年11月5日,中国证监会与中国人民银行联合发布了《合格境外机构投资者境内证券投资管理暂行办法》,标志着QFII正式走进中国股市,成为股市博弈的重要力量。

2003年5月26日,瑞士银行有限公司被批准为境内首家QFII,经过十余年的发展,QFII的队伍不断壮大。2016年1月,国家外汇管理局发布了《合格境外机构投资者境内证券投资外汇管理规定》,《规定》的发布明确表达了国家引导、促进、支持QFII制度发展的决心。一是放宽单家QFII机构投资额度上限;二是简化额度审批管理,对QFII机构基础额度内的额度申请采取备案管理,仅在超过基础额度时,才需要向国家外汇管理局提出申请;三是进一步便利资金汇出入,并将锁定期从一年缩短为三个月。据中国证监会相关统计数据,截至2017年1月底,共计308家境外机构获得QFII身份,其中不乏摩根士丹利、花旗环球、德意志银行等世界级大投行,批准QFII投资额度达到873.09亿美元①数据来源:中国证监会官网合格境外机构投资者名录(2017年1月)。。

同其他机构投资者一样,合格境外机构投资者作为被持股上市公司的重要股东,为了保障自身权益并获得投资收益,通过积极参与上市公司治理,并在此过程中运用自身的身份优势、专业优势、信息优势、资金优势对被投资上市公司进行改造,从而达到改善上市公司绩效的目的。这说明为了逐步开放资本市场而引入我国的QFII,不仅在资本市场上占据一席之地,同时也对上市公司的经营和治理发挥着不可或缺的作用,因此研究QFII持股行为是否对上市公司绩效产生影响,以及这样的影响是否随公司属性的变化而变化,成为有意义的现实问题。

二、QFII参与公司治理的理论分析

同其他机构投资者类似,QFII介入公司治理有两个显著特点:一是QFII是一个专业化的主体;二是QFII集中了大量的资本,所持有的股份比例较高。这两个特点也成了QFII参与公司治理的先决条件,第一个特点体现了QFII的专业优势和信息优势,第二个特点体现了QFII的资金优势。

(一)QFII参与公司治理的动因

早期的机构投资者并非积极的公司治理参与者,许多时候宁愿选择“用脚投票”。但是,随着金融市场的发展以及机构投资者力量的壮大,20世纪80年代以后,全球出现了由自然人主导型公司治理向机构法人主导型公司治理的转变,这意味着机构投资者开始运用自身专业优势和资金优势,参与公司治理,改善公司绩效,从而获得更加丰厚的报酬。QFII作为来自境外发达金融市场的成熟机构投资者自然深谙此理,他们明白“用脚投票”只是一种低效率的选择,原因在于,一般而言QFII资金规模庞大,手中所持的上市公司股权也同样庞大,短时间内想要脱身难上加难,有时难以找到合适的买主,有时必须在售价上作出让步。另外,有些QFII选择从事指数化交易,由此带来的股价联动变化风险,会使QFII面临更严重的损失,因此,QFII更偏向于长期持有。当然参与公司治理所得不菲,也是QFII介入公司治理的重要原因。QFII参与公司治理,使得所投资上市公司的股票价值持续增长,同时,QFII在参与公司治理的过程中还会积累起一些可以相互借鉴的公司经营经验,这些经验往往是各个公司之间可以通用的最佳做法和基本准则,这种专业知识的积累与共享大大降低了QFII介入所持股公司经营管理的单位成本,使得QFII相信参与上市公司治理将是一项收益远大于成本,且长期有利可图的事业。

(二)QFII参与公司治理的途径

放弃“用脚投票”后,QFII一般通过以下两种方式参与公司治理:一是通过派遣代表参与“三会”(即股东大会、董事会和监事会)活动施加其作为大股东的影响力;二是通过公司控制权的争夺,来获取更多的话语权。

QFII资金实力雄厚,一般在上市公司中的持股比例也较高,这使得QFII拥有了一定的话语权,他们可以凭借股东身份参与股东大会,向上市公司管理层、治理层提出问题,对上市公司高管的治理行为发表评论。在董事、监事选举时,较大的持股比例代表了更多的表决权,从而使得QFII的“代言人”更容易通过股东大会的选举,进入公司内部治理机构,发表自身意见,改善上市公司治理。进入董事会的QFII代表,可以直接参与上市公司在人事、财务以及发展战略等方面的重大决策,以内部人的身份对管理层进行监督,有效降低管理层与股东即委托人与代理人之间的信息不对称,适当降低代理成本。进入监事会的QFII则可以起到保护股东利益,防止管理层滥用职权、有效制衡大股东的作用。

即使不通过上市公司内部治理机制,QFII也能通过许多外部手段达到影响上市公司治理的目的。包括在证券市场上增持目标公司的股权,提高股权比例,从而提高自身在上市公司中的影响力;也可以通过向证券市场释放特定信号,从外部对上市公司绩效改善施加压力,例如,20世纪80年代后期CalPERS(美国加州公共雇员养老基金)每年都出版一本业绩不佳公司名录,目的是督促业绩不佳的上市公司早日提高自身绩效。

三、文献综述与假说提出

(一)文献综述

1.机构投资者持股与公司绩效

关于机构投资者持股提升公司绩效的研究,国内外学者主要提出了以下三种观点:

第一,有效监督假说,这一理论认为公司绩效与机构投资者持有的股权比例之间有正相关关系。Woidtke(2002)通过实证分析证明了在机构投资者中的私人养老金基金存在持股比例与上市公司绩效的正向相关关系。Cornett(2007)等的研究也得出了类似结论,但是他们更进一步提出,当机构投资者与被投资企业之间不存在商业关系时,这一正向作用会表现得更加明显。Chung和Zhang(2011)检验了机构投资者持股比例与公司治理之间的关系,发现机构投资者持股比例的提高,有利于公司治理结构质量的改善。国内文献中,石美娟和童卫华(2009)也肯定了机构投资者持股比例与公司绩效的正向关系,同时认为这一正向关系在股改之后变得愈加明显。

第二,负面监督假说,这一理论认为机构投资者的参与会对公司绩效产生不利影响。Pound(1988)提出了两大假说:战略同盟假说和利益冲突假说。战略同盟假说认为机构投资者和高管之间进行合作对双方来说都是有利的,这种同盟关系的存在降低了机构投资者监督高管所产生的正效应;利益冲突假说认为,机构投资者和公司间存在着关乎盈利的业务关系,这使得他们难以发挥自身的监管作用,显然这两种假说都认为机构投资者的参与与公司绩效负相关。

第三,无效监督假说,即认为机构投资者的参与对公司绩效不存在显著影响。Sunil Wahal(1988)着重研究了养老基金对公司绩效的影响,实证结果并不能证明养老基金的积极参与改进了公司绩效。姜宇霏(2003)认为我国机构投资者并未深度参与持股公司的治理,因此机构投资者的持股比例并未与公司绩效存在显著关系,同时指出,只有个别案例体现出机构投资者已开始具备积极股东意识。龙振海(2010)检验了机构投资者与公司价值之间的关系,发现由于我国制度背景与西方发达国家存在显著差异,机构投资者在我国还没有充分发挥积极的治理作用,并不能显著改善持股公司的价值。

2.QFII持股行为与公司绩效

大部分的研究表明,QFII所持股票的后续表现优于没有QFII持股的股票。Khanna和Palepu(1999)在印度证券市场上印证了这一结论的成立,他们认为QFII持股比例与被投资公司业绩之间存在显著的正相关关系。Kanna Ramaswamy(2001)认为QFII的引入规避了逆向选择和道德风险,从而会促进上市公司绩效的提高。Sytse Douma、Rejie George&Rezaul Kabir(2006)以印度证券市场的1005家上市公司为样本,分别研究了境外机构投资者与一般机构投资者对印度上市公司业绩的影响,结果显示境外机构投资者的加入对上市公司绩效产生了积极作用。

我国学者也对QFII制度的引入是否改进上市公司绩效展开了研究,罗静(2008)以2004~2006年A股上市公司为研究样本,实证分析了QFII持股对上市公司融资行为、股利政策以及公司绩效的影响,发现QFII持股行为与上市公司绩效显著正相关。吴卫华等(2011)提出了合格境外机构投资者是投资者还是投机者的疑问,通过模型分析得出了QFII的参与和上市公司滞后业绩以及未来业绩之间确实存在显著的正相关关系的结论。这说明QFII在进行投资时会被具有优秀业绩的公司所吸引;同时,QFII对上市公司进行持股之后,也确实能够起到改善公司业绩的作用。王雄等(2013)将公司绩效指标(TOBIN Q、ROE、EPS)分别与滞后一期、滞后二期的QFII持股比例进行回归,发现在QFII持股后,相应上市公司的绩效指标明显好转,说明QFII不仅善于发现绩效较好的公司,同时更能参与公司经营,从而提高公司绩效。但也有学者对此发表了不同的观点,叶丹(2009)通过实证研究发现QFII往往充当的是“价值发现者”,其持股比例高低与上市公司绩效是否好转没有显著关系。

(二)假说的提出

与其他股东相比,机构投资者通常拥有更高比例的股权,其收益受公司业绩波动的影响更大,在公司绩效出现负增长时,也更难通过“用脚投票”达到目的。同时,机构投资者也在专业知识、资金、信息等方面具有更加明显的优势,其监督参与上市公司经营管理的能力与动力都强于一般中小股东。QFII作为我国证券市场逐步对外开放的特殊政策安排,已经成为机构投资者中的重要力量,相比一般机构投资者,QFII往往是投资经验丰富的国际大投行,其在参与公司经营管理、改善公司绩效方面发挥更明显的积极作用。

娄伟(2002)采用1998~2000年的数据检验了基金持股比例与公司绩效之间的关系,发现两者间存在显著的正相关关系,由此认为基金参与了公司治理并改善了公司绩效。同理我们认为QFII持股对上市公司存在类似效应,提出假设认为QFII持股比例与上市公司绩效存在正相关关系。

假设1:QFII持股比例与上市公司绩效存在正相关关系。

但是每家上市公司的股权结构不尽相同,面对不同持股集中度的上市公司仅使用QFII持股比例衡量其参与公司治理动力显得过于绝对,因此本文将QFII持股比例/第一大股东持股比例定义为QFII持股制衡度,并提出了第二个假设:

假设2:QFII持股制衡度与上市公司绩效存在正相关关系。

王琨等(2002)通过实证发现我国机构投资者已经在一定程度上参与公司的经营和治理活动,且机构投资者主要通过“三会”,即股东大会、董事会和监事会来施加自身的影响力。QFII作为机构投资者中的重要类型,其参与公司治理的方式也与一般机构投资者类似,即主要通过“三会”对上市公司施加影响。国有上市公司和非国有上市公司在许多方面存在显著区别,这当中也包含了在公司内部治理机制上的显著不同,因此本文提出第三个假设:

假设3:与非国有公司相比,QFII持股比例、QFII持股制衡度与国有上市公司绩效的正相关关系更强。

四、研究设计

(一)样本选择与数据来源

2008年之前,我国上市公司存在股权分置问题,即上市公司的股份被人为地分成了流通股与非流通股,为了避免股权分置问题对本文研究结果产生影响,本文选取股权分置改革之后,2008年第一季度至2016年第三季度,共计35个季度,万德(Wind)数据库公布的有QFII持股记录的A股上市公司作为研究样本,共收集到6242条QFII持股季度数据,并按照如下规则进行了数据剔除。

1.金融类上市公司在开展经营活动时,通常面临更加特殊的管制,从而导致其财务指标与其他行业的上市公司之间缺乏可比性,因此将其从样本中剔除,共剔除235条记录。

2.ST公司的绩效受到许多非公司自身因素的影响。为了考察QFII持股对上市公司绩效的影响,对所有QFII持股的ST公司进行了数据剔除,共剔除101条记录。

3.剔除缺乏相关财务数据的公司记录,最终得到5903条QFII季度持股记录。

(二)变量的选择与度量

1.企业绩效的度量

本文采用每股收益(Earnings Per Share,EPS)、总资产收益率(Return on Assets,ROA)、净资产收益率(Return on Common Stockholders’Equity,ROE)来度量企业绩效。每股收益,用于表示普通股每股的税后利润,EPS越高说明公司获利能力越强。总资产收益率,是用来衡量每单位资产创造了多少净利润的会计指标,其突出特点是将资产负债表和利润表的相关信息有机结合,是企业运用全部资产获取利润能力的集中体现,与公司绩效成正比。净资产收益率,反映股东权益的收益水平,用以衡量公司运用自有资本的效率。

2.QFII介入上市公司经营深度的度量

本文采用QFII持股比例、QFII持股制衡度来度量QFII介入上市公司经营的深度。在通常情况下,合格境外机构投资者必须持有一定比例的股份后,才有能力和动力参与上市公司经营,而且随着持股比例的增大,参与经营的主动性往往会变得更强。但是每个上市公司的股权集中度不尽相同,仅使用QFII持股比例进行度量明显太过于绝对,因此,将QFII持股比例与第一大股东持股比例的比值作为QFII持股制衡度,共同来对QFII介入上市公司经营深度进行描述。

3.其他相关控制变量

借鉴已有研究,本文认为如下变量也会对上市公司绩效产生影响:资产负债率LEV、流动比率CR、企业规模SIZE、总资产周转率TAT、营业收入增长率GROWTH。变量及其定义详见表1。

表1 研究变量定义一览表

(三)实证模型构建

本文借鉴石美娟和童卫华(2009)关于机构投资者提升公司价值和李争光等(2014)关于机构投资者异质性与企业绩效关系的研究成果,构建了如下模型,来对前文提出的研究假设进行验证。

模型(1):

Performance=α+β1QFIIA+β2LEV+β3CR+β4TAT+β5GROWTH+β6LN(SIZE)+ε

模型(2):

Performance=α+β1QFIIB+β2LEV+β3CR+β4TAT+ β5GROWTH+β6LN(SIZE)+ε

同时,为了消除内生性所带来的回归误差,使用模型(3)至模型(6)来检验滞后一期、滞后两期QFII持股比例和QFII持股制衡度对上市公司绩效的影响,以及当上市公司属性变化时,这一作用机制的影响强度是否发生变化。

模型(3):

Performance=α+β1QFIIAt-1+β2LEV+β3CR+β4TAT+β5GROWTH+β6LN(SIZE)+ε

模型(4):

Performance=α+β1QFIIBt-1+β2LEV+β3CR+β4TAT+β5GROWTH+β6LN(SIZE)+ε

模型(5):

Performance=α+β1QFIIAt-2+β2LEV+β3CR+β4TAT+β5GROWTH+β6LN(SIZE)+ε

模型(6):

Performance=α+β1QFIIBt-2+β2LEV+β3CR+β4TAT+β5GROWTH+β6LN(SIZE)+ε

五、实证结果分析

(一)描述性统计

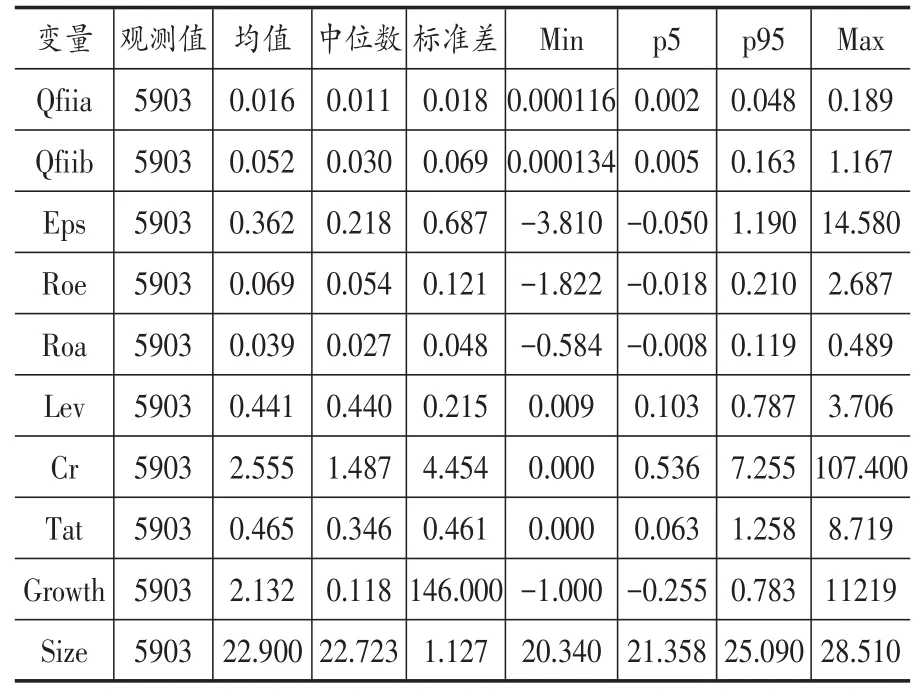

为了避免样本异常值对本文实证结果造成不良影响,我们对变量进行了5%(95%)的缩尾处理。表2列报了全样本的描述性统计结果,每股收益EPS、总资产收益率ROA以及净资产收益率ROE的均值(中位数)分别为0.362(0.218)、0.039(0.027)和0.069(0.054),标准差分别为0.687、0.048和0.121,可见被解释变量的标准差维持在较低水平。QFII持股比例和QFII持股制衡度的均值(中位数)分别为1.6%(1.1%)和5.2%(3.0%),说明QFII在所投资的上市公司中享有一定的话语权,但受证监会相关规定:单一QFII不可持有上市公司大于10%的股权,所有QFII合计不可持有上市公司大于20%的股权的影响,QFII持股比例总体不高,但从制衡大股东的角度看,QFII在上市公司中的影响力不容小觑。

表2 描述性统计分析表

(二)相关性分析

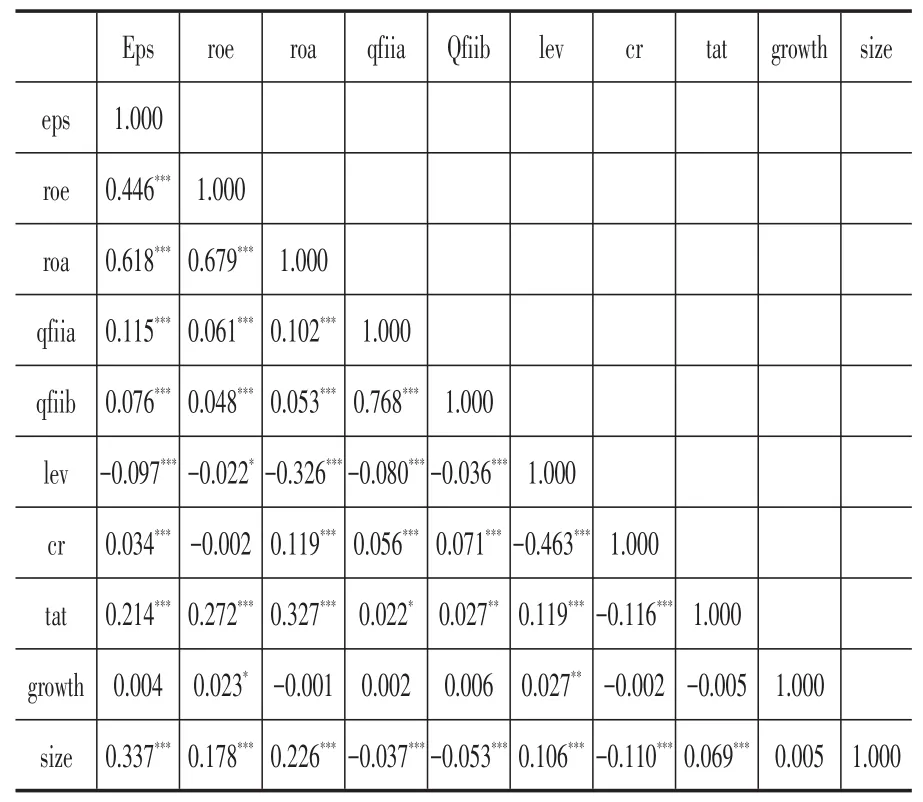

为了检验QFII持股比例、QFII持股制衡度对上市公司绩效的影响,我们首先进行了单变量间的相关性分析,相关性分析结果如表3所示。结果显示,qfiia、qfiib与eps、roe、roa均存在显著正相关,初步验证了QFII持股比例越高,QFII持股制衡度越高,上市公司绩效越好。同时可以看出,其他变量之间的相关系数都在0.5以下,说明不存在严重的多重共线性问题。单变量检验已经验证了本文提出的假设1和假设2,但为了控制其他因素的影响,我们将在下文进行多元回归分析。

表3 Pearson相关系数表

注:***、**和*分别表示在1%、5%和10%的水平上显著。

(三)实证检验结果分析

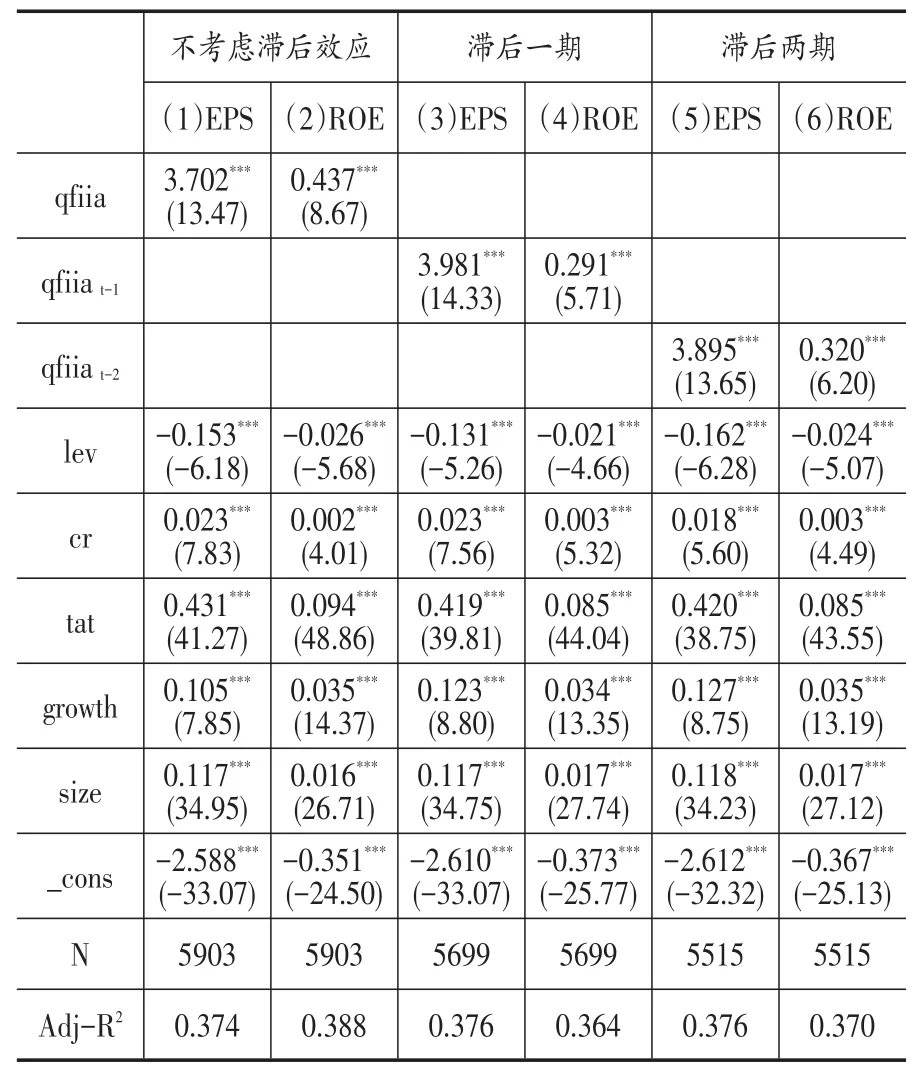

1.QFII持股比例与上市公司绩效存在正相关关系

本文利用模型(1)来验证假设1:QFII持股比例与上市公司绩效存在正相关关系。回归结果如表4第(1)、(2)列所示。我们可以发现QFIIA与EPS、ROE之间正相关,并且都在1%的水平上显著,这说明随着QFII持股比例的增加,其对企业所带来的监督作用愈发明显,从而使得上市公司绩效获得改进。在控制变量方面,当企业绩效的代理变量为EPS、ROE时,资产负债率LEV的系数为负,且在1%的水平上显著,由此看出,上市公司资产负债率越高,上市公司绩效越差,高财务杠杆显然会使财务风险加剧,从而给上市公司绩效带来负面影响。SIZE的系数为正,且在1%的水平上显著,说明规模大的上市公司往往能发挥规模效应,使得上市公司绩效好转。GROWTH用于表示上市公司成长性,其系数为正,说明上市公司成长性越好,上市公司绩效也会更好。流动比率CR表示上市公司的债务偿还能力,其系数为正,且在1%的水平上显著,说明拥有稳定偿债能力的上市公司,更能在公司绩效上有优异的表现。总资产周转率TAT表示上市公司的营运能力,其系数为正,且在1%的水平上显著,说明较强的营运能力往往预示着上市公司将获得更优秀的绩效表现。

为了消除内生性,使用模型(3)、(5)来对假设一做进一步验证。回归结果如表4第(3)、(4)、(5)、(6)列所示。可以看出当使用滞后一期、滞后两期的QFII持股比例进行回归时,上市公司绩效与滞后一期、滞后两期的QFII持股比例均存在正相关关系,且在1%的水平上显著。

表4 QFII持股比例对上市公司绩效影响的回归分析

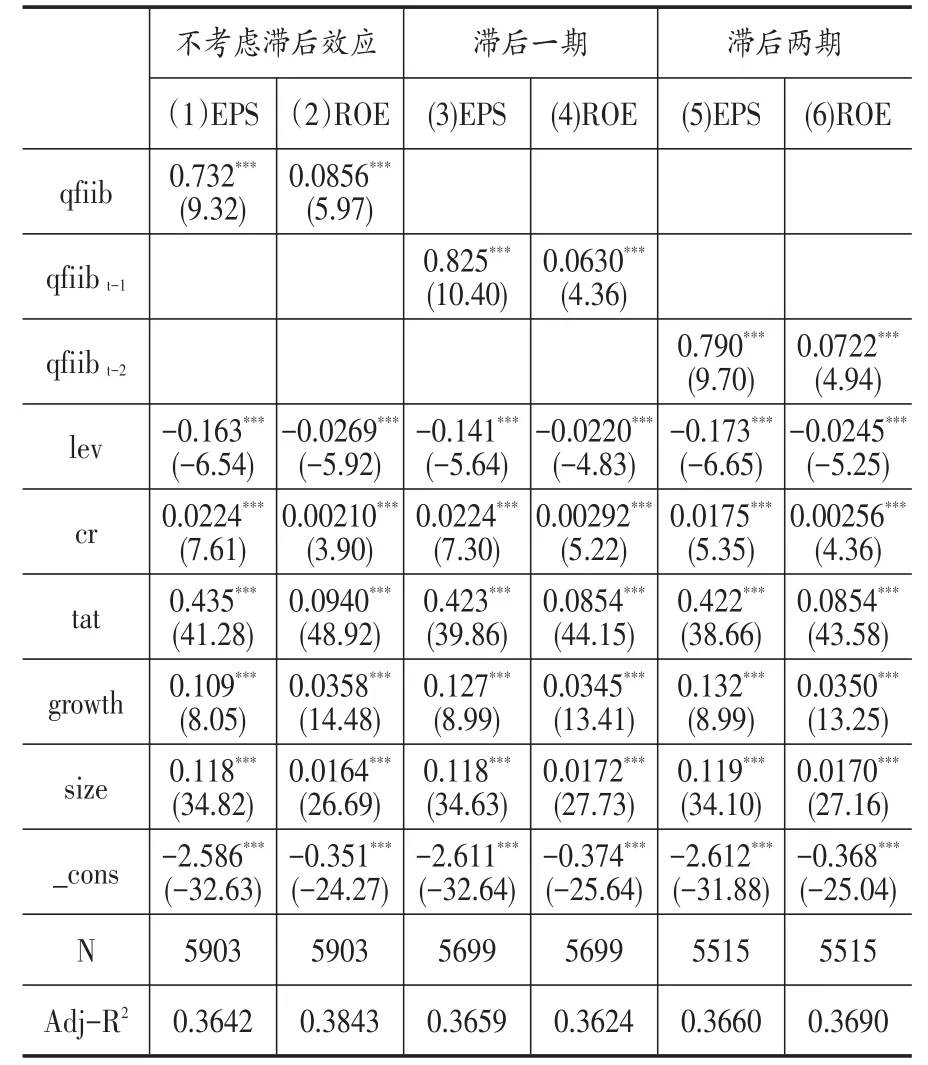

2.QFII持股制衡度与上市公司绩效存在正相关关系

接下来利用模型(2)检验假设2:QFII持股制衡度与上市公司绩效存在正相关关系。回归结果如表5第(1)、(2)列所示。我们可以看出QFIIB与EPS、ROE之间均存在正相关关系,且都在1%的水平上显著,这使得假设2得到验证。不难发现QFII作为机构投资者,为了获得更高的投资回报,从自身利益出发,会积极参与公司治理,在这个过程中公司治理结构得到改善,于是公司绩效也能有所提高。QFII究竟在多大程度上参与公司治理取决于参与公司治理获得的收益、付出的成本和产生风险三者之间的权衡,当QFII在某一上市公司拥有较多股权时,其付出的沉没成本更大,也更难在短时间内以合理价格将持有的股权全部出让,所以“用脚投票”方式的部分失效,使得QFII通常采取积极的股东态度来参与公司治理,改善公司绩效,以享受提高公司绩效带来的额外收益。

为了消除内生性,本文继续使用(4)、(6)来对假设2做进一步验证。回归结果如表5第(3)、(4)、(5)、(6)列所示。可以看出当使用滞后一期、滞后两期的QFII持股制衡度进行回归时,上市公司绩效与滞后一期、滞后两期的QFII持股制衡度均存在正相关关系,且在1%的水平上显著。

表5 QFII持股制衡度对上市公司绩效影响的回归分析

3.QFII介入上市公司经营深度与国有上市公司绩效的正相关关系更强

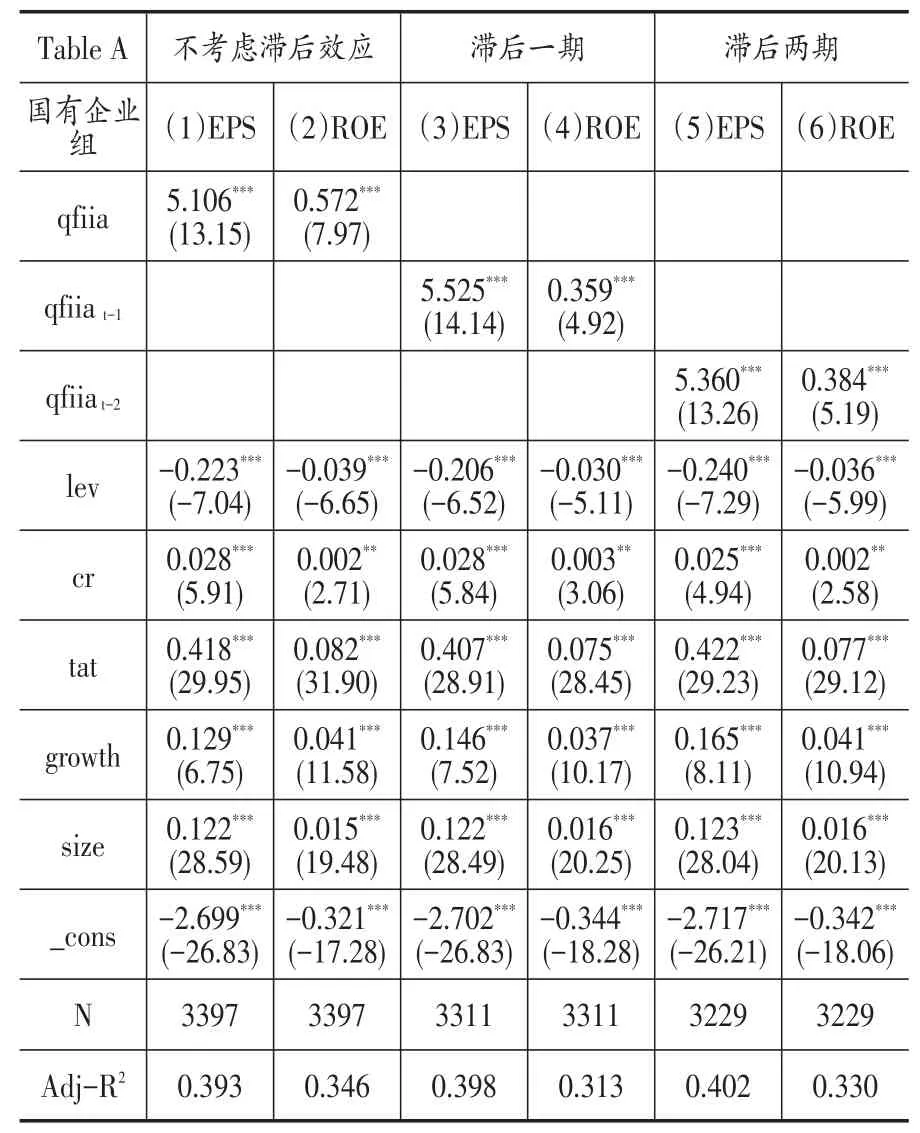

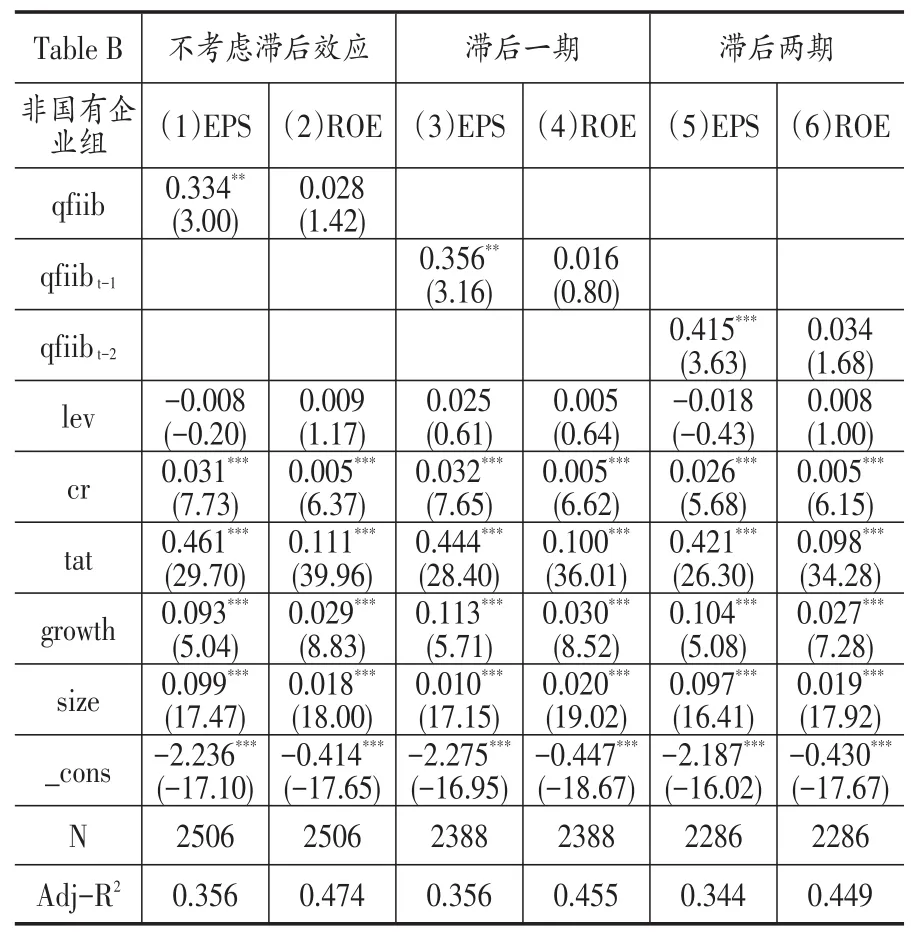

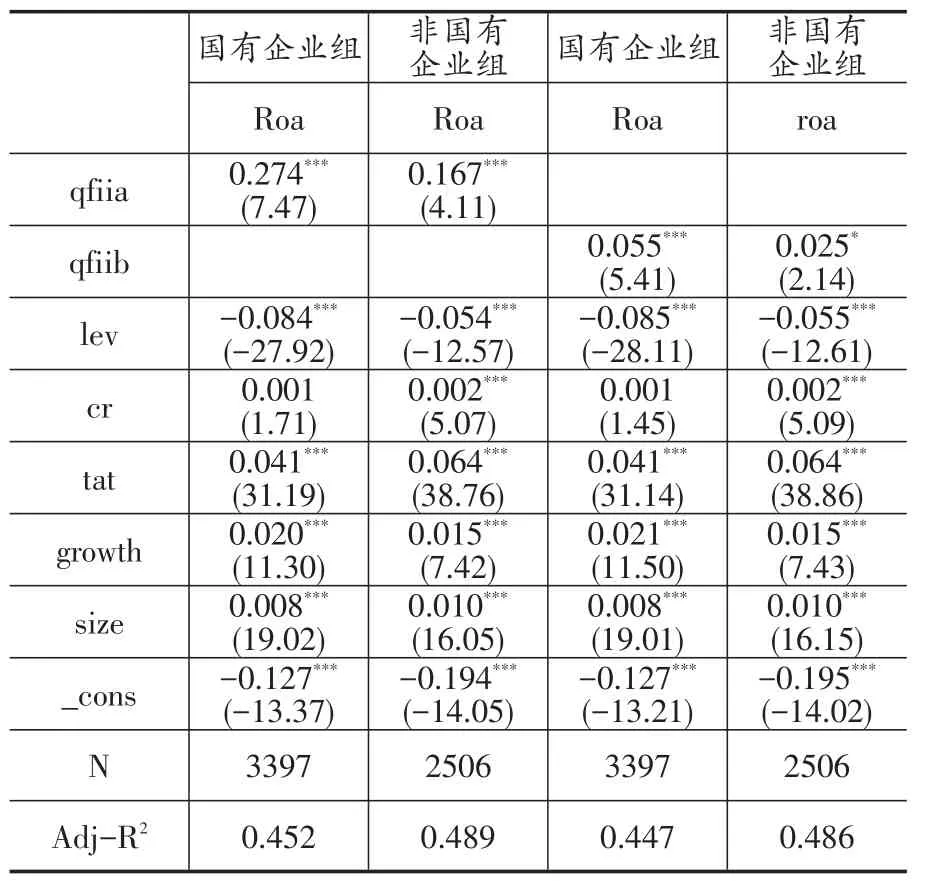

为了验证假设3,将QFII持股样本记录按照最终控制人性质分为国有公司组和非国有公司组,按照模型(1)~(6)分组进行多元回归,相关结果如表6、7所示。通过将表6的Table A与Table B进行对比,我们可以看出,无论是在国有公司组还是在非国有公司组,QFIIA与EPS、ROE间均存在正相关关系,当使用滞后一期、滞后两期QFII持股比例进行回归时,这样的正相关关系依旧存在,只不过显著性水平有所不同。在国有企业组中,无论考虑滞后效应与否,QFII持股比例与EPS、ROE的正相关关系均在1%的水平上显著,但是,在非国有企业组中,当使用滞后一期、滞后两期QFII持股比例与ROE进行回归时,它们之间的正相关关系仅在5%的水平上显著,其余非国有企业组的回归均在1%的水平上显著。并且进一步分析发现,国有企业组自变量QFII持股比例,无论是否考虑滞后效应,无论滞后期间长短,其回归系数均大于对应的非国有企业组结果,说明假设3成立。

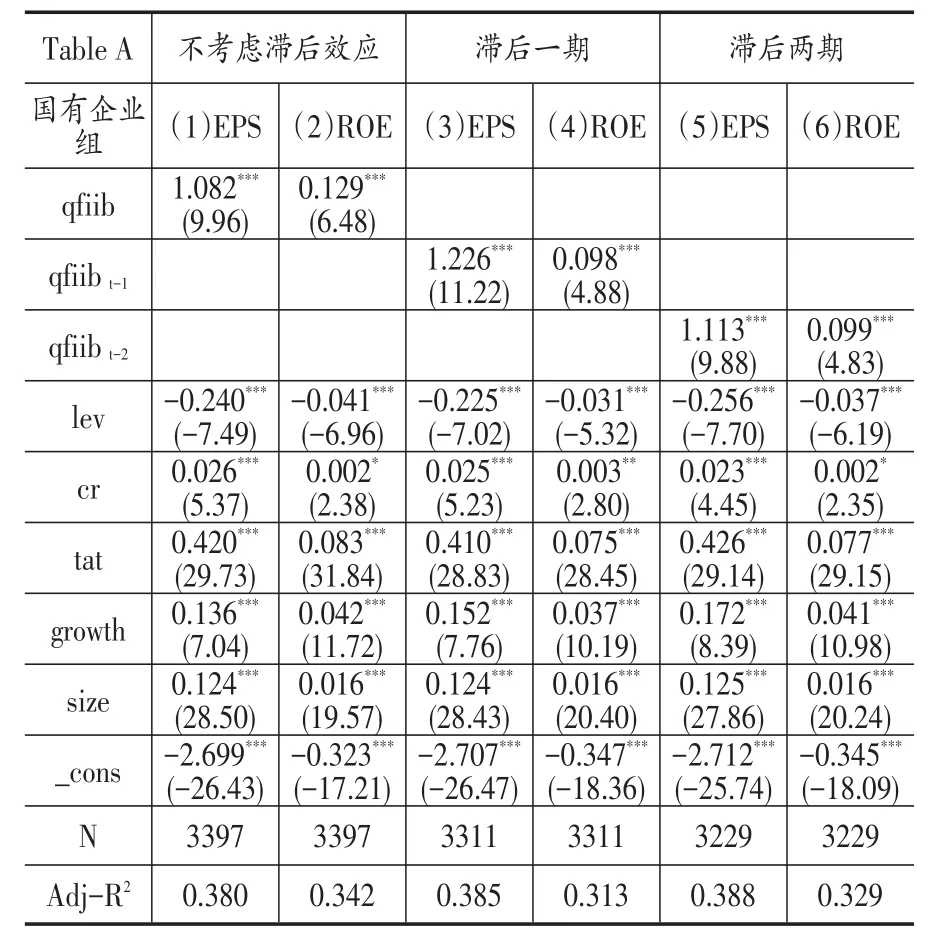

然后再将公司绩效EPS、ROE与QFII持股制衡度进行分组回归,相关结果如表7所示,通过对比表7的Table A与Table B可以看出,在国有企业组的多元回归中,无论是否考虑滞后效应,无论滞后期间长短,QFII持股制衡度总是与EPS、ROE保持正相关关系,并且在1%的水平上显著;但是在非国有企业组的多元回归中,仅在滞后两期,并且使用QFII持股制衡度与EPS进行回归时所发现的正向关系维持了较高水平的显著性,在1%的水平上显著。当不考虑滞后效应、滞后一期时,非国有企业组的QFII持股制衡度也与公司绩效呈现了在5%的水平上显著的正向关系,但是相对于国有企业组,这样的显著性水平明显是偏低的。说明假设3成立,与非国有公司相比,QFII持股制衡度与国有上市公司绩效的正相关关系更强。

综上所述,QFII持股对公司绩效的影响程度会随公司性质的不同而不同,QFII对国有公司绩效的影响程度更大,这可能是由于国有公司往往规模大、实力强、发展时间长,因此已经建立起了较好的公司治理结构,此种情况下QFII参与治理往往能更明显地对公司绩效产生积极影响。然而,非国有企业通常面临相反的情况,这使得QFII对公司治理的干预更难奏效,于是便出现了与非国有公司相比,QFII介入经营深度与国有上市公司绩效的正相关关系更强的情况。

表6 QFII持股比例对上市公司绩效影响的分组回归

注:t statistics in parentheses;*p<0.05,**p< 0.01,***p<0.001。

表7 QFII持股制衡度对上市公司绩效影响的分组回归

注:t statistics in parentheses;*p<0.05,**p< 0.01,***p<0.001。

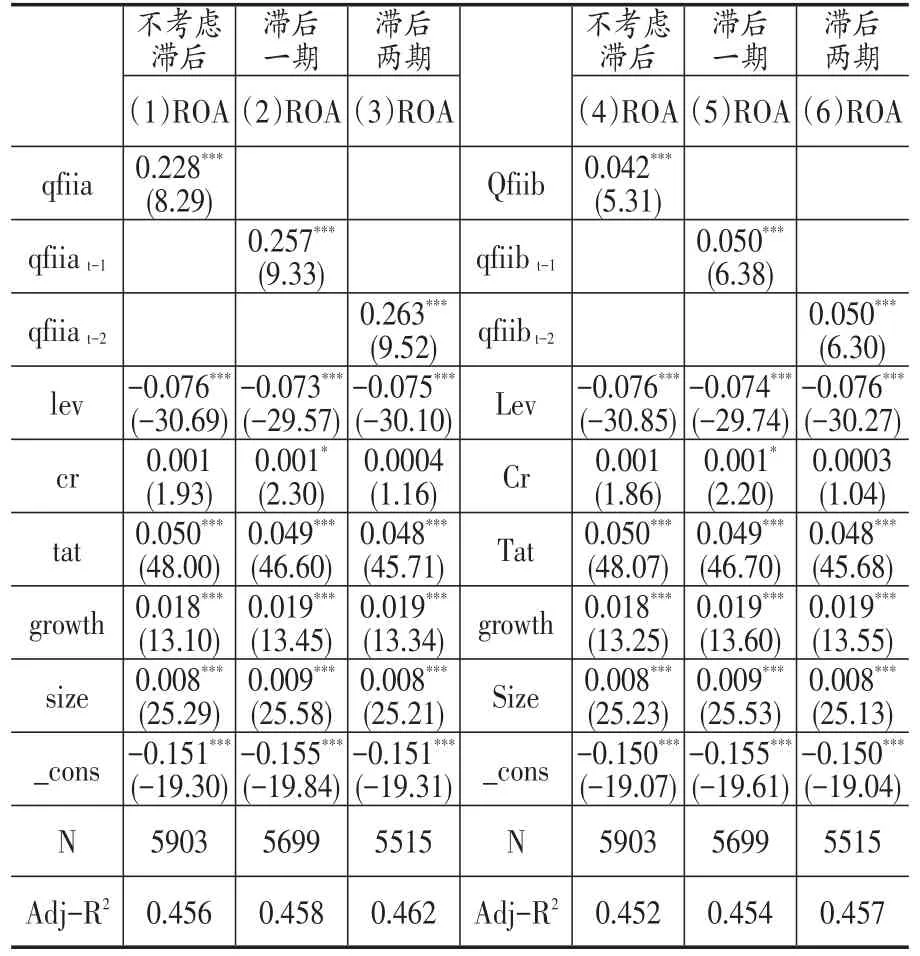

(四)稳健性检验

为了进一步检验结果的稳健性,将模型(1)~(6)中的被解释变量替换为总资产收益率ROA,分别与QFII持股比例、QFII持股制衡度进行回归,且同时考虑了一期、两期的滞后效应,回归结果如表8所示。我们发现无论是否考虑滞后效应、无论滞后期间长短ROA与QFII持股比例、QFII持股制衡度之间均存在正相关关系,且在1%的水平上显著,说明将被解释变量换成ROA后,假设1与假设2依旧成立。当被解释变量为ROA时,分组回归的结果仍然显示,与非国有公司相比,QFII介入经营深度与国有上市公司绩效的正相关关系更强。相关回归结果如表9所示,说明进行被解释变量替换后,假设3依旧成立。

表8 QFII持股对公司绩效影响的稳健性检验

表9 QFII持股对公司绩效影响的分组稳健性检验

六、研究结论

本文利用2008年第一季度至2016年第三季度共计35个季度的上市公司QFII持股数据,通过多元回归分析,检验了QFII持股与公司绩效之间的关系。实证结果发现:第一,QFII持股比例与上市公司绩效存在正相关关系,高持股比例促使QFII主动参与公司治理所产生的主动收益大于“用脚投票”产生的被动收益,从而在此过程中促进了上市公司绩效的提高。第二,QFII持股制衡度也与上市公司绩效间存在正相关关系,当QFII持股比例与第一大股东持股比例越接近时,对第一大股东会产生更强大的制衡力。第三,QFII介入公司经营深度与上市公司绩效之间的正相关关系,在国有公司表现得更加明显,而面对非国有公司时,这样的正相关关系显得较弱,这样的情况是由于国有公司一般具有较好的公司治理结构,因此QFII对公司经营的正面干预更容易奏效。

[1]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGI~(NK)的经验研究[J].南开管理评论,2008,(1):4~14.

[2]Stuart L.Gillan,Laura T.Starks.Corporate Governance,Corporate ownership,and the Role of InstitutionalInvestors:AGlobalPerspective[J]. Journal of Applied Finance,2003,13(2):4~18.

[3]Woidtke T.Agents watching agents:evidence from pension fund ownership and firm value[J].Journal of Financial Economics,2002,63(1):99~131.

[4]Cornett M M,Marcus A J,Saunders,et al.The impactofinstitutionalownershiponcorporate operating performance[J].Jounal of Banking&Finance, 2007,31(6):1771~1794.

[5]Chung K H,Zhang H,Corporate governance and institutional ownership[J].Journal of Financial and Quantitative Analysis,2011,46(1):247~273.

[6]石美娟,童卫华.机构投资者提升公司价值吗?——来自后股改时期的经验证据[J].金融研究, 2009,(10):150~161.

[7]姜宇霏.我国机构投资者在上市公司治理中行为的实证研究[D].浙江大学,2003.

[8]龙振海.机构投资者与公司价值关系研究——来自上市公司要约收购的证据[J].南开管理评论,2010,(4):35~43.

[9]TarunKhanna,KrishnaPalepu,2001,Emerging Market Business Groups,Foreign Investors, andCorporateGovernance[C].inConcentrated Corporate Ownership.Randall Morck,ed.National Bureau of Economic Research Conference Volume, University of Chicago Press.

[10]Kannan,R.Foreign Investors,foreign directors and corporate diversification:An empirical examination of large manufacturing companies in India[J].Asia Pacific Journal of Management,2001,(18):207~222.

[11]Sytse,D,Rejie,G.&Rezaul,K.Foreign and domesticownership,businessgroupsandfirm performance:evidence from a large emerging market [J].Strategic Management Journal,2006,27(7):637~657.

[12]罗静.QFII持股与我国上市公司融资行为及业绩的相关性研究[D].浙江大学,2008.

[13]吴卫华,万迪昉,蔡地.合格境外机构投资者:投资者还是投机者?[J].证券市场导报,2011,(12):17~ 22.

[14]王雄,方闻千,刘振彪.QFII持股与上市公司绩效的相关性研究——基于2009~2011年QFII持股上市公司数据的实证分析[J].深圳大学学报(人文社会科学版),2013,(3):87~91.

[15]叶丹.QFII持股与上市公司绩效相关性研究[J].财会月刊,2009,(9):87~89.

[16]娄伟.基金持股与上市公司业绩相关性的实证研究[J].上海经济研究,2002,(6):58~62.

[17]王琨,肖星.机构投资者持股与关联方占用的实证研究[J].南开管理评论,2005,(2):27~33.

[18]史金艳,安辉,刘芳芳.基金持股行为对上市公司绩效的影响——以辽宁省上市公司为例[J].经济与管理,2011,(1):64~69.

[19]史金艳,刘芳芳,戴望秀,李延喜.基金持股行为特征与上市公司绩效——来自中国资本市场2005~2011年面板数据的经验证据[J].系统工程, 2012,(10):10~18.

[20]李争光,赵西卜,曹丰,卢晓璇.机构投资者异质性与企业绩效——来自中国上市公司的经验证据[J].审计与经济研究,2014,(5):77~87.

F830.91

A

1006-169X(2017)06-0011-09

国家自然科学基金重点项目“高维度、非线性、非平稳及时变金融数据建模和应用”(批准号71431008)。