哈尔滨市外资工业企业盈利能力的相关分析

【摘 要】桎梏于需求不振、信贷收缩、成本上涨和资本驱逐效应等外部影响,哈尔滨市外资工业企业盈利能力有待提升。基于杜邦分析和回归分析对其总资产收益率和净资产收益率等核心指标进行宏观与微观分析,需要解决哈尔滨市外资工业企业的盈利能力较为弱化、垄断企业定价壁垒和管理水平有待提升等问题。

【关键词】外资企业;盈利能力;杜邦分析;回归分析

外资工业企业对深掘地方工业优势,提高地方工业企业整体质量和技术水平,推动地方经济总量增长,培植区域经济发展后劲,具有十分重要的现实意义。近年来,哈尔滨市规模以上外资工业企业利润总额虽大体呈稳步增长态势,即由2011年的28.05亿元增至2014年的40.66亿元,但桎梏于需求不振、信贷收缩和成本上涨等不利因素,哈尔滨市外资工业企业利润总额呈递减趋势,如2014(17.12%)年较2013年(26.82%)减少9个百分点,其盈利能力减弱。因此,应对其盈利稳定性、持续性及影响因素进行全面研判,为外资工业企业管理效能的提升和相关政策的制定提供依据。

一、外资工业企业盈利能力的杜邦分析

按照全面性原则、可量化原则和精炼性原则选取相应指标,对哈尔滨市和其他副省级城市外资工业企业进行盈利指标宏观对比分析。在杜邦分析体系下,净资产收益率是衡量企业盈利能力的核心综合性指标。以2014年为例,哈尔滨市外资工业企业净资产收益率为14.75%,与其他副省级城市存在较大差距,如沈阳等5个副省级城市外资工业企业的净资产收益率均值为18.13%,高出哈尔滨市外资工业企业3.38个百分点。

计算对比杜邦分析体系中的其他关键指标可以看出:哈尔滨市外资工业企业的各项盈利指标与沈阳、大连、宁波、厦门、广州等副省级城市的均值具有一定的差距,主要包括:其他副省级城市外资工业企业总资产收益率均值(7.99%)高出哈尔滨市(5.14%)2.85个百分点;主营业务毛利率均值(15.70%)较哈尔滨市(22.84%)低7.14个百分点;期间费用占销售额比例均值(8.36%)较哈尔滨市(19.23%)低10.87个百分点;流动资产周转率普遍高于哈尔滨市。具体见表1:

二、外资工业企业盈利能力的回归分析

通过宏观对比可见,哈尔滨市外资工业企业盈利能力与其他副省级城市相比处于劣势,但研究哈尔滨市外资工业企业盈利能力各项影响因素的作用大小,还需进行微观的实证分析。目前学界主要通过因子分析、分匹配倍差法和回归分析等方法对企业盈利能力进行微观实证研究,由于因子分析是通过指标降维等过程从变量群中提取共性因子并计算因子得分,进而确定其对被解释变量的作用程度,这与匹配倍差法相同即要求多个样本多种指标。通过上文宏观对比分析,哈尔滨市外资工业企业盈利能力与其他副省级城市差距较大的主营业务毛利率等指标显示,可初步判断其影响较大的主要因素,且鉴于外资工业企业可获取财务数据的样本较少,故而选用回归分析法。

本文选取CSMAR中国上市公司财务报表数据库、外资企业纳税经营汇总表和中国产业洞察网等网站所披露的哈药集团、哈飞汽车、华电能源、东安汽车动力等7家股份有限公司2011-2015年的相关数据进行回归分析。

1. 变量选取。被解释变量Y:总资产收益率;解释变量X1:主营业务毛利率;解释变量X2:流动资产周转率;解释变量X3:R&D投入占营业收入比例;解释变量X4:营业收入占比;虚拟变量X5:按哈尔滨市外商投资工业企业主要行业划分,取制造业(0)和其他行业(1)。

建立面板数据的变截距回归模型,形式如下:

Yit=ait+β1X1it+β1X1it+β1X1it+β1X1it+Yit=ait+β1X1it+β1X1it+β1X1it+β1X1it+uit

i=1,...,7;t=2011,...,2015

其中,β1、β2、β3、β4、β5是未知常量,ai是截距项,uit为随机扰动项。

2.Likelihood Radio检验和Hausman检验。该模型的形式可能为随机效应面板模型(REPDM),可能为固定效应面板模型(FEPDM)或为混合回归模型(PPDM),其判断的方法是对截距项的检验,即若ai为随机变量,则为第一种;若ai为常数,则为第二种;若ai与截面相等,则为第三种。采用Likelihood Radio检验和Hausman检验,结果显示:在显著性水平为5%时,Likelihood Radio检验拒绝了混合回归模型,而Hausman检验无法拒绝随机效应模型,故本文选择随机效应模型。其结果如表2、表3所示:

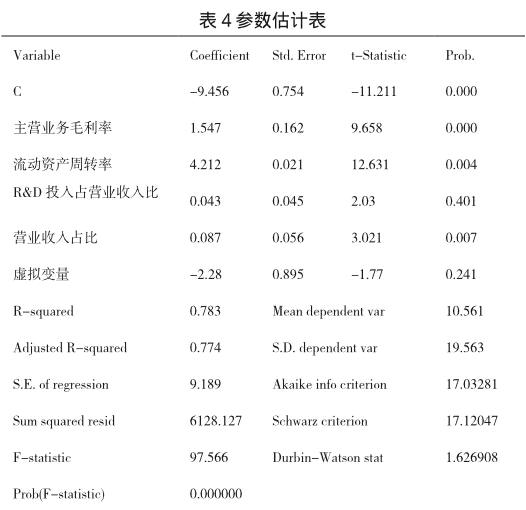

3. 参数估计。因模型的截面间可能存在异方差,故利用加权最小二乘法来估计参数。参数估计的结果如表4所示:

从参数估计结果来看,R2值为0.783,调整后的R2值为0.774,该多元回归模型的拟合优度较高,且对残差值通过了平稳性检验。此外,F统计值达到97.566,且P值为0,说明该方成显著。

4. 回归结果分析。在显著水平为5%的条件下,虚拟变量X5对被解释变量总资产收益率无显著影响,即哈尔滨市外商投资工业企业在不同行业间的盈利能力并无显著的差异;R&D投入占营业收入比对总资产收益率影响不大,说明企业研发的投入转化为产品技术含量的效率较低,产品技术含量对于提升企业盈利水平的正向影响较小;营业收入占比具有一定的正向影响,说明市场中尚未出现过度竞争,市场集中度较强,并不排除这是由市场壁垒所导致的结果;主营业务毛利率和流动资产周转率都对企业总资产收益率具有较为显著的影响,且从回归系数来看,前者小于后者。其中,主营业务毛利率一定程度上可以反映企业的利润来源;而在较快的周转速度下,流动资产会产生相对节约,在一定程度上会增强企业的盈利能力,实证分析与理论分析结果一致。

三、主要结论

本文基于杜邦分析体系,通过对哈尔滨市外资工业企业的盈利指标同其他副省级城市进行宏观比较,继而选取差距较大的几个关键指标进行微观分析,初步形成了研究哈尔滨市外资工业企业盈利能力的宏微观基本框架,对于全面评价其盈利能力和完善相关政策提供具有现实意义的观点与结论,主要包括:

第一,盈利能力较为弱化。哈尔滨市外资工业企业的盈利能力与沈阳市等其他副省级城市相比具有一定的差距,其原因是由多方因素所致。如产品销售率呈逐渐下降、产品库存过多,外资企业运用自有资本的效率不高及成本居高不下,导致总资产收益率和净资产收益率均处于劣势。

第二,垄断企业定价壁垒。哈尔滨市外资工业企业主营毛利率明显高于其他副省级城市,但并非是由产品技术含量的比较优势造成的。如R&D占营业收入比对哈尔滨市外商投资工业企业盈利能力的提升有一定的正向影响,但回归系数较低。相比而言,垄断企业定价壁垒导致主营业务毛利率水平的提升。

第三,管理水平有待提升。哈尔滨市外资工业企业管理水平有待提升之处,主要包括企业费用规模管控能力和资产管理效率。如现代企业制度缺失、内部管理模式腐旧等原因,导致哈尔滨市外资工业企业期间费用占销售产值比例较其他副省级城市均值高出近11个百分点,投融资结构不合理等原因导致流动资产周转率较低等。

参考文献:

[1]黎精明,范沁如.上市公司盈利能力分析—以钢铁企业为例[J].财会通讯,2015,23:44-47.

[2]张杰等.中国企业利润来源差异的决定机制研究[J].中国工业经济,2011,1:27-37.

[3]吴延兵.不同所有制企业技术创新能力考查[J].产业经济研究,2014,2:53-64.

[4]張腾,周茂.国企改制与企业盈利能力——基于倾向得分匹配倍差法的再估计[J].产业经济研究,2016,6:11-21.

[5]张辉.我国钢铁行业上市公司盈利能力实证分析[J].当代会计,2016,7:10-13.

作者简介:

邵钰舒(1996—),女,黑龙江哈尔滨市人,哈尔滨工业大学管理学院。endprint