房地产上市公司财务质量分析

——以鲁商置业股份有限公司为例

(山东政法学院商学院山东济南250014)

一、引言

我国房地产市场近年来受多种因素的影响,使房地产企业的经营与发展面临严峻考验,其财务状况质量关乎社会各界利益,未来房地产企业走向如何,离不开对财务质量的分析与评价。鲁商置业股份有限公司(以下简称鲁商置业)成立于1993年,于2000年在上海证交所上市,市值达46.24亿元,是山东省地产业的龙头企业,鲁商置业通过资产置换后主业为房地产开发与经营管理,房地产销售业务占比96.26%,下设38家权属公司,其经营状况在房地产企业中具有一定的代表性。文章利用鲁商置业2011—2015年的财务数据,从资产质量、资本结构质量、利润质量、现金流量质量四个维度进行财务质量分析,文中所有原始数据均来自上市公司年报,表格中列示的相对比率及财务指标均为手工计算完成,同业指标等数据来自Wind数据库。

二、房地产上市公司财务质量分析

(一)资产质量分析

资产质量是指企业资产的变现质量、被利用质量、与其他资产组合后增值的质量,以及资产为企业目标做出的贡献等。对资产质量的分析主要体现在资产的流动性如何及资产能否有效变现,资产结构是否合理,资产是否被充分利用等方面。

如表1所示,鲁商置业的流动资产绝对额近五年呈稳步增长趋势,每年的流动资产金额占总资产的比例均在96%以上,且近三年在97%以上并呈增长趋势,说明鲁商置业资产的流动性较高。具体来看:

1.货币资金占有量在2013年达到高峰,究其原因是由于2013年筹集资金活动现金净流量增加所致。2014、2015年由于支付土地款较多,导致这两期货币资金的绝对额和相对比率都呈下降趋势。

2.应收票据2011—2014年比较稳定,但2015年鲁商置业改变了结算方式,对客户采用票据结算方式,所以2015年应收票据期末金额较2014年期末金额增加234.25%,这种结算方式能够降低企业的财务风险。

3.应收账款 2013、2014年度增加较多,2014年应收账款金额为28 533万元,达到近5年最高。2015年鲁商置业狠抓销售回款,提高回款速度,取得了良好效果:2015年度期末金额为16 377万元,较2014年期末金额减少12 156万元,减少比例达42.6%。另外,2015年回迁房政府欠款的收回也使得鲁商置业应收账款减少。

4.预付账款 2011年较多,但是2012—2014年比较平稳,2015年由于支付项目土地保证金使得本期预付账款较2014年增加了64.07%。

5.存货2011—2015年占总资产的比例分别是 82.28%、78.45%、74.88%、82.97%、80.10%,存货相对比率变化幅度不大但占比较高,而且绝对量呈增加趋势,这与鲁商置业近年来不断加大地产储备有关,另外房地产行业建设周期较长,在建工程、未完工项目、完工未出售房产均在存货项目下核算,所以存货余额不断增加。企业应采用预售、促销等方式回笼资金,减少存货占比。

表1 鲁商置业2011—2015年度部分流动资产金额及占总资产比例数据表 单位:万元

需要指出的是,鲁商置业短期投资项目仅有持有至到期投资项目一项,其在2015年有534万元的资金占用额,占比0.02%,2011—2014年持有至到期投资项目金额一直是0。前述企业流动资金的绝对数额和相对比例都较高,但是企业却没有多余的资金进行对外投资,究其原因,这与鲁商置业资产结构中存货占比较高有较大关系。

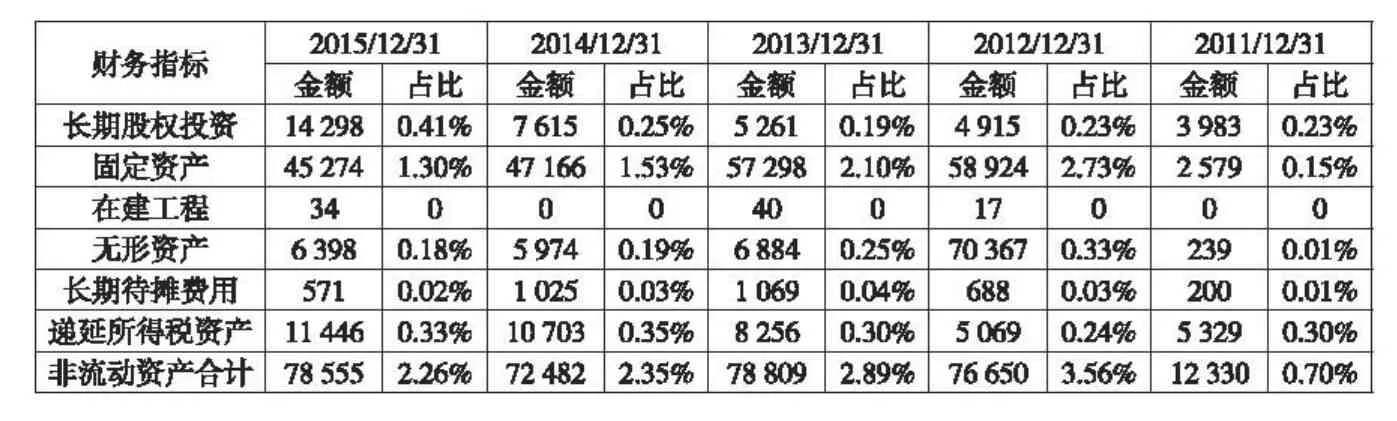

如表2所示,鲁商置业非流动资产占资产总额的比例较小,除了2012年所占比例达3.56%,超过了3%以外,其余几期均在3%以内,说明企业对外投资比较谨慎,没有盲目扩大投资。长期股权投资每年绝对额都有所增加,但是相对比例在0.2%左右,2015较2014增加了87.77%,主要是联营企业净利润增加影响所致,并不是对外投资金额增加所致。企业的固定资产、无形资产在绝对数额和相对比率方面都经历了先增后降,说明企业紧扣房地产市场脉搏,没有盲目扩张。

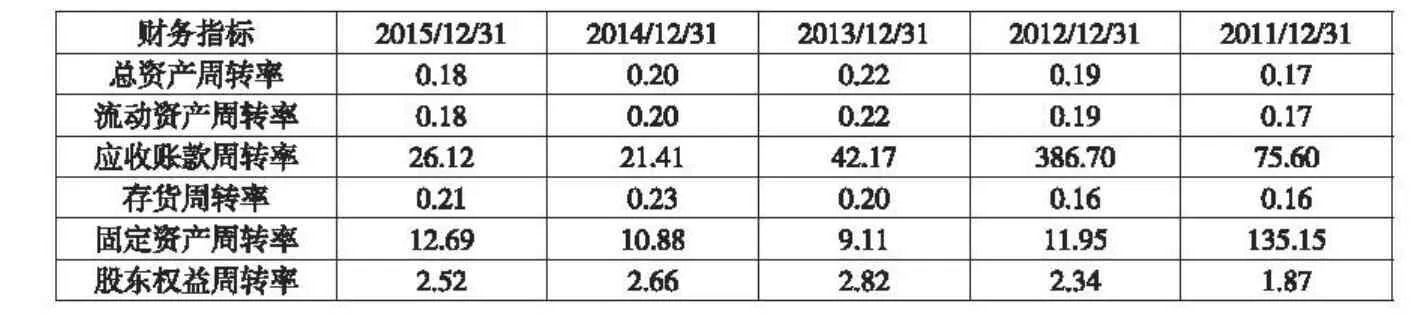

如表3所示,在经济换挡期,如何提高资金周转速度和效益水平,夯实房地产主业基础,并寻找新的商业模式,成为房地产企业的重要课题。总资产周转率、流动资产周转率、股东权益周转率的变化趋势相似,2011年到2013年呈上升趋势,2014、2015年逐年下降。2013年这三个指标达到峰值,主要得益于当年良好的市场坏境,房产销售火爆。应收账款周转率变化较大,2012年达到386.70,远远高于其他年份,具体原因是由于应收账款会计政策变更引起的,坏账准备的计提导致2012年企业应收账款金额较2011年减少59.22%,从而使得当年应收账款周转率变化较大,并不是企业应收账款回收速度加快了。存货周转率逐年上升,在2015年略有下降,比较稳定。固定资产周转率在2011年达135.15,2012 年下降为 11.95,2013 至2015年逐年上升,至2015年固定资产周转率为12.69。2011年固定资产周转率较高的主要原因是当年企业固定资产占比较小,而营业收入相对较高,实际上并非企业当年对固定资产的利用率高。以后期间随着固定资产占资产比重的提高,固定资产周转率在10左右徘徊,企业固定资产周转率亟待提高。总体来看,近些年鲁商集团的资产周转率并不乐观,同行业沪深股市市值排名前十的房企2015年资产周转率最高值为0.65,中位值为0.23,而鲁商置业的资产周转率仅2013年为0.22,其余年份均在0.2以下,鲁商置业应采取措施提高其资产周转率。

(二)资本结构分析

表2 鲁商置业2011—2015年度非流动资产金额及占总资产比例数据表单位:万元

表3 鲁商置业2011—2015年度资产周转情况数据表 单位:万元

资本结构是指企业负债与所有者权益的构成。资本结构质量是企业的资本结构与企业现在及未来经营活动和发展相适应的程度。对资本结构质量的分析主要体现在企业资金来源的构成比例及负债、所有者权益的内部构成状况,企业债务规模及融资方式是否合理,融资成本高低,财务风险大小,偿债能力高低等方面。

如下页表4所示,企业的负债占总资产比重在90%以上,2015年达93.06%,所有者权益占总资产的比重较小,在6%—8%之间,说明企业较少利用权益筹资,更多地选择负债筹资。较高的负债比重也显示出企业的融资风险较高。流动负债所占比重在80%以上,流动负债过大会引起财务费用金额居高不下,且流动负债的偿还期间短,相对同行业其他企业,公司财务风险较大,公司应对财务风险进行预警,采用多样化的、债权股权相结合的融资方式。

如下页表5所示,应付账款占比近年一直在10%以上,应付账款的增加主要由于开发项目的增加所致。伴随项目开发,应付工程款及材料款随之增加。预收账款占比数据5年内均在20%以上,是企业负债的重要构成部分。房地产企业开发周期长,预收账款主要是增加的部分开发项目商品房的预收房款。鲁商置业的预收账款金额与存货占比密切相关。由于房地产企业在项目完成之后才能确认收入,而房地产的预售收入一般计入“预收账款”,随着收入的逐渐确认,该部分负债将转为资产,未来对企业有利。其他应付款项目的主要来源是山东商业集团或者其他关联方提供的资金,这个项目说明鲁商置业在筹集资金时采用大股东支持的途径筹集资金以满足项目建设的需要。一年内到期的非流动负债近3年绝对数量和相对数量都呈增加趋势,面对付款到期日的逼近,企业应提前做好财务预警和资金储备,以便偿还到期的非流动负债。长期借款的金额虽然逐年增加,主要是项目开发贷款增加所致,但是在总资产中的占比一直在10%左右,与同行业相比占比较少。房地产开发周期长,切忌短借长投,企业的融资方式应切合企业实际情况。

从下页表6可以看出,所有者权益各项占总资产的比重近年来呈下降趋势,5年来,股本总额没有发生变化,股本比重下降是由于资产总额增加所致。资本公积在2014年金额下降,主要是收购关联方持有的本企业控股子公司的股权造成的。近年来,未分配利润不论是相对比率还是绝对数额都呈上升趋势,说明企业考虑到自身行业是资金密集型行业,需要充足的资金保证企业持续发展和财务安全,未分配利润的增加将用于补充企业流动资金及项目投资。归属于母公司所有者权益合计数5年来绝对数额一直在增加,但是相对比率呈下降趋势,说明母公司的经营不错,利润在稳步增加中,但是增加的幅度还不够。

从表7可以看出,资产负债率2011年至2015年一直高居91%以上,且从2012年至2015年4年间这个比率一直在增加,而同业沪深股市市值排名前十的房地产企业2015年的资产负债率均值为78.10%,相较之下,鲁商置业的资产负债率水平太高,一方面与上市前资产重组中资产负债率较高的历史原因有关,另一方面也说明企业现阶段负债融资力度确实相当大,财务风险特别高,企业应引起高度重视。利息保障倍数在5年内有两年是负数且比例相当大,近两年为正数,但是2015年比2014年利息保障倍数下降了,说明企业息税前利润支付能力较差,企业能否按时支付利息是财务上重点关注的问题之一。从流动比率、速动比率、现金比率指标来看,指标数值相对同行业指标较低,速动比率呈增加趋势,但是变动幅度较小,现金比率近4年一直在减少,说明企业直接偿付能力较弱。通过指标分析,企业短期偿债能力相当差,且存在较大的财务风险,必须引起企业的重视。企业应实现融资的多样化,调整资本结构,提升资本结构质量。长期负债比率近5年来呈稳步上升趋势,说明企业已经注意到资本结构中短期负债过多存在的财务风险,部分筹资转向长期负债筹资,企业已经在调整优化其资本结构。

(三)利润质量分析

表7 鲁商置业2011—2015年度资本结构比率 单位:%

利润质量是指企业利润的形成过程及其结果的质量。对利润质量的分析主要体现在企业盈利指标的变动趋势及收入和利润总额的变动状况。

如表8所示,2011年—2015年间资产利润率、主营业务利润率、资产净利润率、成本费用利润率、销售毛利率均在2011年到2012年有小幅上涨,但是2012年以后上述四项指标都呈下降趋势;2011—2015年间,营业利润率、股东权益报酬率、销售净利率这三项指标逐年下降,这和外部的经济环境和房地产调控政策有一定的关系,但也说明了企业的盈利能力在逐年下降,应引起企业的重视。2011—2015年间鲁商置业的营业收入逐年增加,2013年报告期内收入和利润大幅增加,企业实现营业收入52 930 365万元,同比增长 44.07%;实现利润总额 54 739万元,同比增长15.16%。所以2013年当年的销售毛利率较高。2014、2015年房地产行业进入调整期,企业的销售收入受到影响。企业应重视营销,扩大销售规模;在提升质量的同时通过压缩建设周期等多途径、多方式提升企业的收入。

2014、2015年两年的盈利能力指标接连下滑,根据盈利能力指标,企业应提高资产的配置能力和利用效率,提升企业的经营管理能力;企业销售毛利率、销售净利率指标都在下降,说明企业应增加销售收入,节约成本费用,想方设法提高利润水平。

(四)现金流量质量分析

现金流量质量是指企业的现金流量能够保证企业进行正常运转的质量,对现金流量质量的分析主要体现在现金流量是否能够正常周转,现金流量是否充足与稳定。

如表9所示,企业经营活动净现金流量除了在2012年是正数外,其余年份均为负数,主要是2012年下半年,房地产市场销售持续回暖,信贷政策改善,房企资金有所改善所致。现金流入主要表现在销售商品和接受劳务方面,现金流出主要表现在购买商品和接受劳务方面。企业应重视现金支出多年来存在的问题,采取措施加强对现金流出量的控制。企业近年来投资活动产生的现金流量净额一直是负数,现金流出方面主要是购建长期资产所支付的现金,投资活动现金流入是由于处置长期资产收回的现金净额,没有其他投资项目,全部是处置长期资产收回的现金净额。收回投资及取得投资收益所收到的现金5年来一直是0,取得子公司所支付的现金净额也是0。企业筹资活动历年来都是正向净现金流量,筹资活动的现金流入主要是借款金额的流入,取得借款收到的现金近5年来一直呈增加态势,企业筹资渠道主要有委托贷款、开发贷款和经营性物业支持贷款,近年来平均利息成本约为7.4%,最高融资成本达到9%。说明企业债务资金融资渠道单一,成本较高,企业财务风险较大。

如表10所示,现金流量比率各项指标除了在2012年是正数外,其余年份都是负数,说明企业现金流量方面存在问题,需引起企业的重视。从经营现金净流量与销售收入比率近年一直是负数可以看出,企业的收入质量较差,没有合理有效的利用资金。经营现金净流量与净利润的比率近三年呈显著负增长,说明企业的盈利能力较差,应收账款收回的周期较长且收回的可能性降低;经营现金净流量与负债比率说明企业短期负债的偿还能力较差。

三、启示与对策

通过对鲁商置业近5年的财务质量进行分析,发现房地产企业受政策风险、市场风险的影响特别大。笔者对鲁商置业财务质量存在的问题提出以下应对策略:

1.增加销售渠道,扩大销售规模,减少企业存货。加大对应收账款的管理,催收款项,尽快实现应收账款的收回,加速资金回笼速度。

2.企业的负债筹资规模太大,大大加剧了企业的财务风险。应采取多元化筹集方式,拓宽资金来源,同时注意调整资本结构,加大权益资金筹集比例。还需注意应对短期偿债风险,未雨绸缪,对到期贷款金额和利息的偿付做好规划。

3.企业需要节约现金支出,特别是对三项期间费用的控制,降本增效。可以通过推迟购地首付款时间并合理拉长后续付款,依靠施工单位垫资,控制成本减少费用等措施来减少现金流出,保证企业的现金流动性就能保证企业良好的运转,降低企业的财务风险。

4.鲁商置业已经在调整生产经营方向,布局养老产业,且把养老产业和房地产开发相结合,谋求企业新的经济增长点。这是战略性布局,对鲁商置业的发展影响深远。

纵观近5年鲁商置业的财务状况,确实存在很多问题和风险,但是通过国企改革和鲁商置业主动谋求转型布局养老产业,希望鲁商置业尽快培育新的利润增长点。