现金流量与企业财务管理目标相关性分析

王凯亮,张朋丽

(西安财经学院,陕西 西安 710100)

1 现金流量的相关理论

现金流量是指企业在一个会计期间,通过一系列经济活动(包括经营、筹资、融资及非经常性活动)产生的现金流入、现金流出和总量情况的全称[1]。同时现金流量也是衡量企业经营状况好坏、偿债能力强弱和资产可变现能力的重要指标。在财务理论知识中,企业未来的资本收益一般可以用净利润或者息税前利润表示,但是由于利润的人为可操纵性和权责发生制的特点,会计主体选择加大投资收益等非持续性活动来操纵利润或者以难以人为辨认的存货提前确认销售以及关联交易来调节利润,使得传统的利润指标不能真实客观的反映企业的收益情况和价值大小[2];但是使用现金流量计算的营业利润,是剔除了企业的非经常性收益的即修正后的利润,另外,现金流量是根据收付实现制确认的,上述调节利润的方法因未能实际取得现金而无法增加现金流量。由此,利用现金净流量指标衡量企业的真实盈利水平和价值大小是相对科学合理的。美国安然公司和亚洲金光纸业的相继破产就是由于其现金流量的恶化,要知道,只有那些真正能转化并体现在账表上的现金才会成为企业货真价实的利润。以现金流量为基础的企业价值评估是以增量现金流原则和时间价值原则为基本思路,换句话说也就是遵循“现值”规律,即任何资产的价值等于它未来所有现金流量的现值之和。企业作为一项特殊的资产:

1)它能够给投资主体带来现金流量,且现金流量越大,其经济价值越大。

2)它带来的现金流量具有不确定性,计量时需要用到风险概念。

3)它的现金流量是陆续产生的,其价值计量需要考虑时间价值并用到现值概念。

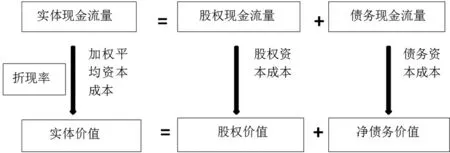

因此,可以通过现金流量折现模型来评估企业价值,现行被广泛使用的企业估值模型主要是股权现金流量模型和实体现金流量模型,股权现金流量模型是企业将未来的现金流提供给股权投资人,其现值反映企业股权价值;而实体现金流量模型是企业将未来现金流提供给所有投资人(包括股东和债权人),其现值反映企业的实体价值[3]。显然,从企业实体价值中减去债务价值就等于企业股权价值。三者关系如图1所示:

图1

2 财务管理目标的选择

以现金流量为基础的价值评估重视资金的时间价值,遵循“现值”规律,因此能更为科学的反映企业的资本收益率、价值大小以及各项财务活动的效率。那么与现金流量相关的经济活动自然都围绕企业价值最大化这一财务管理目标来展开。目前,理论界有多种不同的财务管理目标的观点,如“利润最大化”、“股东利益最大化”、“企业价值最大化”等,如果从企业可持续发展这一理念出发,本人认为将“企业价值最大化”定为财务管理目标更为合理,这里的价值为企业全部资产的价值。主要理由为:

一方面,企业价值最大化考虑了企业取得报酬的时间,克服了用利润这一绝对指标评估价值时不注重资金时间价值,诱发企业短期决策的劣势,减小了企业为实现利润盲目追求利润最大化而造成的经营风险与财务风险;另外,企业单一追求利润最大化,会造成唯利是图、忽视自身发展创新和社会责任的现象,而企业价值最大化重视企业的可持续发展,从量上来说是增加企业的利润和贡献,从质上说则是企业可持续发展能力不断增强。

3 现金流量与财务管理目标的实现

要想充分实现企业价值最大化,首要步骤是对企业价值进行全面的评估。企业价值与预期未来收益正相关,未来收益应选择难以人为操纵、更为客观可靠的现金流量,以现金流量为基础评估企业价值需要用到前述两种模型,具体程序如下:

3.1 定预测期

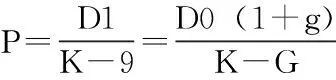

此处研究有明确预测期现金流量的现值问题,应涉及预测基期、详细预测期和后续期。基期应以上年实际或修正后(剔除不可持续数据)的财务数据为依据;详细预测期是企业开始发展时一个有限的、明确的时期,此期间需要对每年现金流量进行预测并计算其现值;后续期指企业快速发展后进入稳定状态,此后每年有一个稳定的增长率,可根据销售增长率直接估计。

3.2 折现率的估计

为达到准确反映现金流量风险,企业价值评估结果更为客观准确的目的,企业应根据资本成本水平选择恰当的折现率。按照一致性原则测算股权现金流量时以股权资本成本为折现率,测算实体现金流量时以加权平均资本成本为折现率。计算公式为:

加权平均资本成本=股权资本成本×股权资本构成+债务资本成本×负债资本构成

3.3 现金流量的估计

企业实体现金流量=税后经营净利润+折旧与摊销-经营营运资本增加-资本支出

资本支出=净经营性长期资产增加+折旧与摊销

股权现金流量=实体现金流量-债务现金流量

债务现金流量=税后利息-净负债增加

在充分考虑时间因素和现金流来源等驱动因素的基础上,企业会形成相关资产负债表和利润表,上述所需项目可在报表直接获取。在后续稳定期内,现金流量与销售收入会随固定增长率的变化而稳定增长。

3.4 模型应用

4 总结

根据本文的研究与分析,把企业价值最大化作为公司的财务管理目标更为合理。在对企业价值进行评估时,运用现金流量的知识,充分考虑到增量现金流原则和资金的时间价值因素以及企业相关各阶层的利益,更能准确合理反映企业的价值。所以本文就现金流量与财务管理目标的相关性进行研究具有一定可行之处。

[1] 苏梅.试论企业净利润与现金流量的差异及其协调[J].经营管理者,2014(8):215-215.

[2] 郭旭芬.自由现金流量折现法在公司价值评估中的应用[J].中国集体经济(下半月),2007(11):157-158.

[3] 吴朝霞.现金流量法在高新技术企业价值评估中的运用[J].财会通讯(理财版),2007(7):19-20.

[4] 邢俊英.可持续增长率与财务管理目标相关性分析[J].中央财经大学学报,2006(9):95-98.

[5] 齐青桦阮唯真.浅析现金流量折现法[J].统计与咨询,2007(2):42-43.