基于协整理论的银行股配对交易投资研究

米月

[摘要]配对交易是一种传统的统计套利策略,其市场中性风险可控的特点被越来越多投资者所偏爱。本文基于协整理论,以银行股票为例,通过相关系数法从多支银行股票中筛选出相关性最强的两支股票进行协整检验,之后建立误差修正模型刻画两支股票的长期均衡关系,然后利用静态阈值法确定交易信号,并且利用样本外数据进行模拟交易。研究结果表明:在2016.1.8到2016.11.16期间发生了三次交易,并且每次交易的收益率都是正值,说明配对交易策略是有效的。

[关键词]配对交易 协整 误差修 正模型

一、引言

2010年融资融券交易试点在我国的试行,结束了我国长久以来只能做多的单边市场局面,从此,既可做多又可做空的双向交易机制诞生,在此背景下投资者开始大量运用配对交易等对冲策略减少投资风险,增加收益。

配对交易策略是统计套利策略的一种,统计套利由来已久,是区别于无风险套利的有风险套利,其核心是根据证券的历史价格规律进行统计分析寻找相应规律从而达到获利。而配对交易是进行统计套利最经常用的策略,它意在搜寻同一行业或相近行业中两支股价具备均衡关系或存在稳定价格差的股票,当其中一支股票在市场中被高估或低估时此种均衡被打破,此时对强势股进行做空操作,对弱势股做多,这样,当两支股票重返均衡状态,采取平仓操作即可赚取两只股票价差。

本文将以银行业作为研究行业,基于协整理论选取银行股进行配对交易研究,并进行模拟交易,验证策略的有效性。

二、数据的选取

选取银行业中浦发银行、民生银行、兴业银行、北京银行、交通银行和建设银行的股票日收盘价数据作为研究对象,为了减少异方差因素和趋势的干扰,本文所用股价数据皆为股票日收盘价的对数价格。选取2014.1.6到2016.1.6日为样本内区间,用来做配对交易股票的筛选;2016.1.8到2016.11.16日数据为样本外区间,用来对确定的股票进行模拟配对交易。对于缺失值进行删除处理,样本内区间共有453个正常交易日。

关于配对股票的筛选采取相关性分析的相关系数法,分别对上述六支股票对数股价序列两两进行相关分析,计算得到交通银行和建设银行的股价相关性最高,因此选择交通银行和建设银行的股票价格进行配对交易分析。虽然所选股票相关性最高,但是不能保证具备长期均衡关系,因此需要对其进行进一步检验。

三、配对股票的协整关系验证

协整是指一组不平稳序列在经过线性组合之后呈现平稳性的特征,协整理论指的是此时这组序列存在一个长期均衡关系。因此首先对所选配对股票的日收盘价序列以及一阶差分序列进行平稳性检验分析。定义交通银行股价数据变量为Y,建设银行股价数据变量为X。其一阶差分后的变量分别为DY、DX。分别对两组数据进行平稳性检验分析。

表1结果显示,交行与建行股价序列为一阶单整,因此存在长期协整可能性。本文采用最常用的E-G两步检验法进行协整检验,得到回归方程为:Y=1.17635*X+0.661677+εt

对残差序列进行单位根检验,得到残差序列平稳。说明建行和交行存在长期协整关系。

四、误差修正模型建立

误差修正模型ECM是一种具有特定形式的方程,可以描述两个变量之间的长期均衡关系或者变量之间的短期波动关系。一阶自回归分布滞后模型的误差修正模型为:

△yt=0.823582△xt-0.028952(Yt-1-0.77391.11975Xt-1)+ut

其中误差项的系数0.028952为调整系数,表示前期的非均衡误差对本期进行的反向修正,使得价差回复到均值。两个序列Xt、Yt的标准化协整向量为:(1,1,11975)。因此可以得到这两个序列的价差表达式为:spread=Yt-1.11975Xt(1)

(1)式即为统计套利的协整模型,也是建设银行和交通银行的资产投资组合头寸。其中1.11975为协整系数,表示配对交易时两只股票买卖的对冲比例,当进行配对交易时,需买入1单位的建设银行股票,同时卖出1.11975单位的交通银行股票。

五、配对交易策略及结果

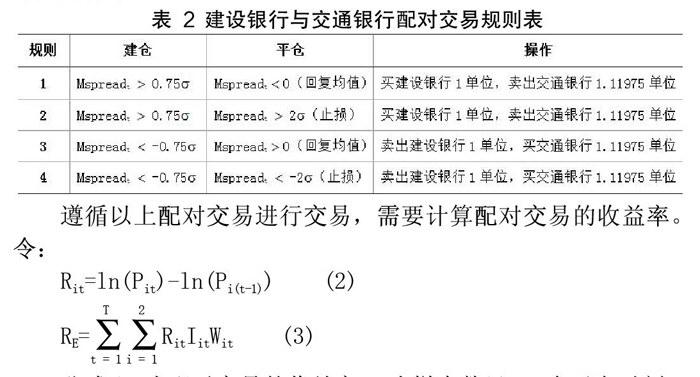

价差关系序列spread进行去中心化操作,即:Mspreadt=spreadt-mean(spreadt),以便操作区间对称易于观察。配对交易中,首先确定套利区间。经检验spread序列为白噪声序列,因此本文采纳国外学者在计量方法分析中的±3/4标准差为交易上下边界,另外设定平仓的最大区域,以±2σ为平仓上下限,σ为价差序列的标准差σ=0.056187。

遵循以上配对交易进行交易,需要计算配对交易的收益率。令:

公式(3)为配对交易的收益率,T为样本數目。I表示在时刻t持有资产时为1,卖空资产时为1,其余为0。w为每个交易头寸所占的权重。配对交易所用数据为样本外区间数据,时间范围为2016.1.8到2016.11.16。在进行收益率计算时,其他费用忽略不

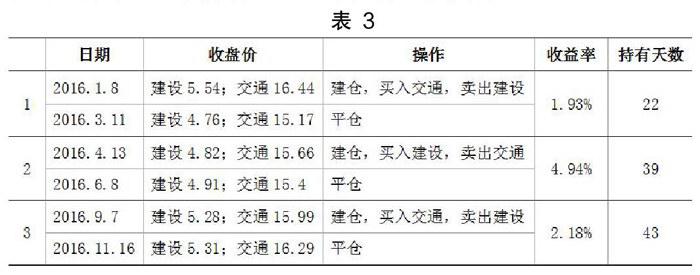

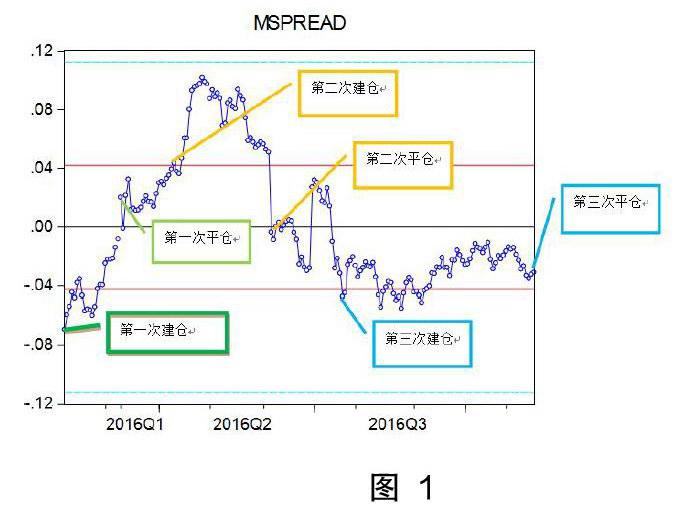

图1为两银行股票配对交易信号图。涉及三个信号:建仓、平仓和止损信号。其中蓝色折线为中心化的价差序列,可根据折线起伏进行统计套利。两条红色线为建仓触发线,当价差值触及这条红线时,便可进行配对交易,如图中第二次建仓,当价差序列从正值回到0,即回到平衡线时进行平仓操作,如图中第二次平仓点。两条绿色线为止损线,当价差序列超过止损线时,应警惕最大损失,及时进行平仓止损操作。图1中共有三次交易,见表3:

由表3可得,在2016.1.8-2016.11.16期间可发生三次模拟配对交易,这三次交易收益率都为正,说明配对交易成功。期间累计收益率达到9.05%。说明配对交易策略是可行的。

四、结论与展望

根据上文银行股模拟交易的结果可知配对交易策略是一种存在正收益的投资策略,相对于其它投资方式而言,配对交易策略完全是根据价差序列决定套利时机,而且其投资标的为股票价差序列这种相对价值而非绝对价值,同时其在多头和空头方向都进行操作,对冲掉了很大一部分市场风险,操作简单,风险中性并且风险可以人为掌控,因此可以认为其投资收益稳健,是一种中性投资策略。另一方面,配对交易的收益只与特定行业或者特定公司的发展情况相关,与整体经济的相关性相对较弱,因此其受大盘的影响也相对较弱,也说明其是一种市场中性的投资策略。

本文验证了配对交易策略的有效性,下一步研究方向有以下两个方面:(1)随着大数据时代以及计算科技的进步,日内高频交易越来越普及,因此在高频率的日内进行配对交易可能会产生更好的收益,可以设定计算机程序,迅速捕捉交易机会,实现更大收益。(2)传统的静态阈值会存在一定的滞后性,因此在实际操作中可以采取动态阈值,例如应用GARCH类模型或者高频波动率模型对标准差进行估计得到实时阈值,进而进一步提高配对交易的效率。