基于财务视角的“僵尸企业”识别方法探讨

高建来 李美辰

【摘 要】 在供给侧改革的大背景下,去产能的当务之急是处置“僵尸企业”,而处置“僵尸企业”首先要对过剩行业的企业进行筛选。文章利用钢铁行业上市公司财务数据,结合“僵尸企业”特征,应用三个步骤确定递进识别“僵尸企业”的方法与标准。第一个判断标准,扣除非经常性损益后的净利润连续亏损两年以上或者最近一年出现巨额亏损;第二个判断标准,负债水平及偿债能力,其中衡量财务指标为资产负债率、速动比率、流动比率、利息支付水平;第三个判断依据,年净现金流量为负。

【关键词】 供给侧改革; “僵尸企业”; 识别标准; 处置路径

【中图分类号】 F275.5 【文献标识码】 A 【文章编号】 1004-5937(2018)06-0012-05

一、引言

在过去几十年的改革发展中,部分国有企业一味求大求全,部分领域产能过剩,结构扭曲,特别是随着经济新常态的到来,部分产能过剩行业的企业连年亏损,占用大量经济资源,阻碍经济改革。2015年12月中央经济工作会议提出去产能、去库存、去杠杆、降成本、补短板的五大任务。五大任务中去产能排在第一位,而去产能的当务之急是处置“僵尸企业”[ 1 ]。国外学术界对“僵尸企业”的关注始于20世纪80年代。Hoshi和Kim[ 2 ]定义“僵尸企业(Zombie Firm)”为那些因低盈利水平而在正常竞争市场被淘汰的,但是因债权人的帮助依然存在的企业。国际学术界如Hoshi、Kim[ 2 ],Fukuda等[ 3 ]认为银行不良贷款动机和政府监管宽松是导致“僵尸企业”形成的关键因素,Okamura[ 4 ]认为银行信贷则是根本原因。基于此,国外的研究重点是分析银行在“僵尸企业”形成过程中的作用,国内的研究主要从定性角度分析“僵尸企业”,强调其危害,少数从定量角度认定“僵尸企业”也是重点关注政府、银行的影响作用,对企业的考虑局限于高度负债水平[ 5-6 ]。基于以上现状,本文有以下创新性研究:在探讨识别方法时,根据“僵尸企业”的特征从财务角度出发确定“僵尸企业”的递进识别方法;在选取财务指标时,充分考虑企业呈现出的财务特征,并从多角度加以衡量。

二、“僵尸企业”内涵及影响

“僵尸企业”是指那些行业产能严重过剩,经济效益不佳,规模较大,附加值低,长期扭亏无望,依赖政府补贴和银行信贷得以维持生存,且难以从产业内顺利退出的濒临绝境的企业。其呈现的特点为长期性、亏损性和吸血性[ 7-8 ]。这些企业违背市场规律,却迟迟没有从市场中退出,其原因与企业自身、政府的过度保护和银行的大量放贷是分不开的。大量的政府补贴和银行放贷使资源流向竞争力较低的企业,造成资源的大量损耗,扭曲行业资源配置效率,经济效益下降,对社会产生不利影响。

从资源角度出发,首先在资本资源方面,“僵尸企业”占用银行宝贵的银行信贷资源,造成银行贷款利率增加,导致正常企业面临较高的财务资本,抑制了更有效率的企业进行投资;其次在劳动力资源方面,维持“僵尸企业”的存在虽然会避免本企业员工下岗,呈现出较低的就业岗位损失,但同时对效益较好的企业吸纳员工产生了抑制作用,呈现出较低的就业机会创造。对银行而言,银行向“僵尸企业”大量放贷,这些企业经营困难,难以产生足够的现金流来支付贷款利息和本金,这将会加大贷款的风险程度,导致银行坏账准备增加,使银行自身不良贷款率不断上升,增加银行系统的金融风险。对企业自身而言,企业缺乏生产和创新积极性,管理层消极怠工,经营策略落后,企业改革越发不能进行。对行业和地区经济而言,“僵尸企业”是经营效率低下的企业,它们的长期存在会降低行业的生产效率;“僵尸企业”占用的大量资本、人力资源,在一定程度上挤占了其他企业的发展空间,长期下去,整个行业的生产率涨幅降低,甚至会出现负增长,最终阻碍地区经济的发展。

事实上,“僵尸企业”并非只出现在中国。早在20世纪80年代,美国的航空业、汽车业[ 9 ]就出现了“僵尸企业”,使经济处于危机且长期低迷状态;20世纪90年代,“僵尸企业”的广泛存在被认为是日本经济增长的重要阻碍因素;韩国和经历过欧债危机的欧盟国家也都遭遇过“僵尸企业”的问题。可见,“僵尸企業”的处置关系到整个经济和社会。因此,深刻理解、识别以及处置“僵尸企业”具有重要的现实意义。

三、“僵尸企业”的识别标准

在过去一段时期中,已有学者提出有关“僵尸企业”的识别方法与标准。第一种标准由政府部门提出,具体表述是“不符合国家能耗、环保、质量、安全等标准,持续亏损三年以上且不符合结构调整方向的企业”。这种方法的优点是具有可操作性,不足之处是能耗、环保等标准弹性较大。第二种标准是Caballero等提出的CHK标准[ 10 ]。这种方法首先是测算企业实际支付利息与最低利息水平是否一致,其次是考察企业上一年的债务与总资产的比重是否超过50%,最后判断当年的外部贷款是否增加以及当年的息税前收益是否少于测算出的最低利息。这种标准主要强调银行在其中的作用,没有考虑政府的作用,而政府才是导致“僵尸企业”产生并持久未从市场退出的重要因素。日本“僵尸企业”的有关研究也证明了这一点。张栋等[ 11 ]在修正完善CHK的基础上,在修正指标中引入扣除政府补助后的净利润,并将所选取的17家钢铁业上市公司分类为“僵尸企业”“僵尸性企业”和“非僵尸企业”,在一定程度上弥补了CHK标准的理论缺陷,但是忽略了企业自身实际经营状况。第三种是朱鹤和何帆[ 12 ]使用的多条件识别方法。(1)实际利润法:从净利润中减去非经常性损益与银行、政府扶持,即可得出公司正常经营取得的净利润,如果计算出的实际净利润是负的,则该企业具有“僵尸企业”的必要条件;(2)过度借贷法:找出资产负债率较高,实际经营处于亏损状态,但是外部融资规模却较上年有所增加的企业;(3)连续亏损法:排除因临时困难导致实际亏损的企业。这些方法综合性较强,同时考虑了政府、银行和企业三个因素的作用,但对企业实际经营状况的衡量仅局限于高度资产负债水平。

归纳总结上述几种识别标准,并结合“僵尸企业”的特征,本文认为“僵尸企业”是指那些陷入财务危机、失去造血能力但依靠债权人的帮助依然存活的企业。由“僵尸企业”的特征即陷入财务危机和失去造血能力,并结合现代财务管理理论,企业的获利能力、偿债能力和获取现金流量能力是其财务状况的重要体现。本文从财务角度出发,选取财务指标加以衡量,确定“僵尸企业”递进识别方法。

第一步,识别企业获利能力。就目前政府部门制定的识别标准来看,首批处置的“僵尸企业”来自持续亏损三年以上的企业,而从长期来看,未来“僵尸企业”处置名单上也会包括其他亏损严重的企业。判断一个企业是否亏损应考虑其净利润,但鉴于部分企业可能会通过一些方式来增加盈利,如政府和银行的扶持,所以扣除非经常性损益后的净利润更能突出表现企业的盈利能力,并考虑到政府与银行的补贴作用。因此,将扣除非经常性损益(简称扣非)后的净利润作为“僵尸企业”的第一个判断依据。其判断标准是扣非后净利润连续亏损两年以上,或者最近一年出现巨额亏损。

第二步,识别企业偿债能力。由于经营不善、缺乏竞争力和发展前景而陷入财务危机的“僵尸企业”,呈现的特点为“高负债程度且能持续获得银行的大量信贷”,由此将负债水平及偿债能力作为“僵尸企业”的第二个判断依据。其中选择资产负债率、速动比率、流动比率、利息支付水平这四项财务指标衡量负债水平和偿债能力。截取企业财务报表数据,运用测算业绩评价标准值的方法——递进平均法对所选取的财务指标进行计算,结果得出三档标准值。将每档平均值与国际通行标准进行比较,从而确定出一种“僵尸企业”的识别标准。递进平均法的基本思路:(1)计算所有测算指标样本数据的平均值,将其作为评价标准值的“平均值”;(2)在所有测算指标样本数据中,筛选出大于“平均值”的样本数据,计算出这些样本数据的平均值,作为评价标准值的“优秀值”;(3)用同样方法筛选出小于“平均值”的样本数据,计算出这些样本数据的平均值,作为评价标准值的“较差值”。

第三步,识别企业获取现金流能力。“僵尸企業”另一个特征是失去造血功能,原因是在中长期内未获得稳定且充足的净现金流量。因此,将经营活动净现金流量作为“僵尸企业”的第三个判断依据,判断标准是年净现金流量为负。

以上递进识别方法,从企业财务角度出发,选取的部分财务指标同时考虑了企业自身和外界影响,其中盈利能力考虑了政府和银行的影响作用,偿债和获取现金流能力考虑了企业实际经营状况。

四、钢铁行业上市公司案例分析

(一)钢铁行业发展现状

目前,钢铁行业发展止步不前,陷入困境,业内一致认为产能过剩是重要原因。事实上,从2003年开始,每次淘汰落后产能,初衷都是提高熔炉标准,但每次都会造成新一轮的产能扩张,粗钢产量远高出钢产量世界排名前几位国家的总产量5.8亿吨,而粗钢产能已经由2004年的4.2亿吨增至2012年年末的10亿吨,伴随产能的扩张,钢铁行业的销售净利率自2003年呈现下滑态势,2011年和2012年已为负数。2009年,中国出台钢铁业振兴规划,鼓励企业发展高端产品,这项规划使得各地大量建设高端产能,在钢铁业涌现“汰低端上高端”的浪潮,结果导致高端产能严重过剩。剧统计,在《钢铁产业发展政策》实施前后,全国半卷轧机由2004年的19套增至2012年的86套,产能利用率由80%下降到59%[ 13 ]。由此看来,该行业产能过剩问题严重且钢企生产经营困难、持续亏损。

(二)“僵尸企业”识别方法的应用

以钢铁行业全部上市公司为研究对象,从企业财务报表出发,综合上述识别方法,对钢铁行业上市公司进行应用研究。

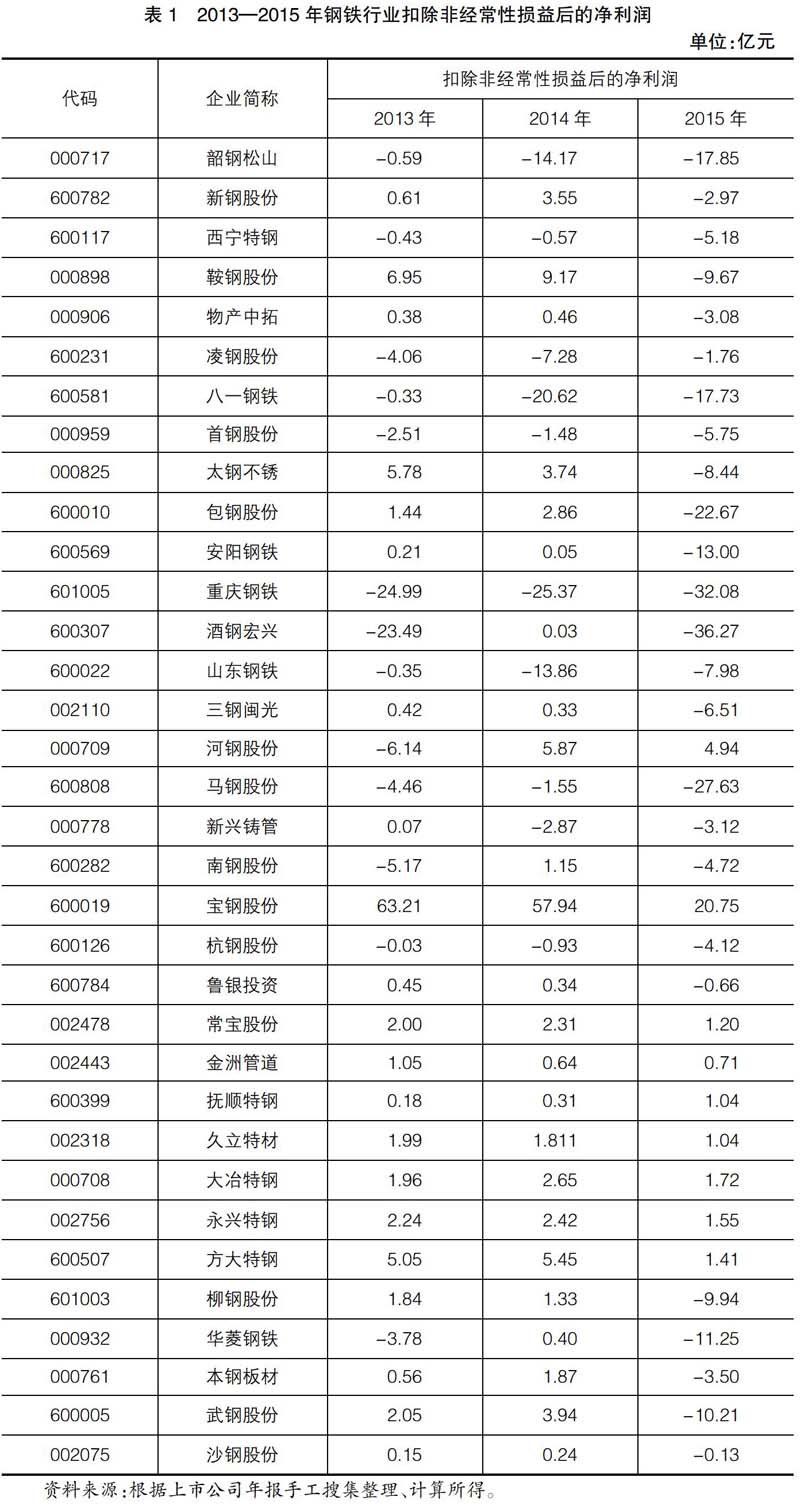

第一步,由第一个判断依据“扣非后净利润连续亏损两年以上,或者最近一年出现巨额亏损”,在钢铁行业全部上市公司中确定出符合该标准的企业。2013—2015年钢企扣除非经常性损益后的净利润汇总如表1所示。

从表1中依判断标准“扣非后净利润连续亏损两年以上,或者2015年出现巨额亏损”,总结出17家亏损较为严重的企业。其中,持续亏损三年的企业有:韶钢松山、西宁特钢、鞍钢股份、凌钢股份、八一钢铁、首钢股份、太钢不锈、重庆钢铁、山东钢铁、马钢股份、杭钢股份;持续两年亏损的企业有新兴铸管;2015年出现巨额亏损的企业有:包钢股份、安阳钢铁、酒钢宏兴、华菱钢铁、武钢股份。

第二步,结合第二个判断依据选取上述经筛选企业的财务指标流动比率、速动比率、资产负债率、利息支付水平,按照递进平均法对上述指标进行计算,得出结果如表2所示。

流动比率反映某一时点偿付即期债务的能力,依照国际通行标准,该指标合理数值是2,如果达标或者超过,表明资产流动性是充分的;如在1~1.5之间,表明资产流动性是不足的;若该数值小于1,表明企业偿付债务的能力出现危机。相比流动比率,速动比率更能体现企业变现的能力,依据行业标准,其合理数值为1,如果在0.5以下,说明企业短期资金短缺,若无法及时筹集到足够现款,将会处于无法偿付短期债务的危机之中。资产负债率直接反映了企业的财务风险,按照行业标准,该指标大于70%,说明企业出现财务危机。利息支付倍数是企业以营业利润支付债息的能力,这一倍数越低,表示公司的债务压力越大,当数值为负时,说明企业处于高利息支付水平,偿债能力低。

将财务指标的国际通行标准、行业标准和经验数据及计算结果对比分析,可以合理推断平均值即中档标准值,并作为识别钢铁行业“僵尸企业”的一个标准。由上述结果,对17家亏损较严重的钢企进行筛选,符合上述标准的企业为韶钢松山、八一钢铁、重庆钢铁和酒钢宏兴。

第三步,依据第三个判断依据“年净现金流量为负”进一步识别“僵尸企业”。17家钢企2015年净现金流量如表3所示。

由表3结果对17家亏损较严重的钢企进行筛选,满足陷入财务危机这一表征的企业为韶钢松山、八一钢铁、重庆钢铁和酒钢宏兴,同时满足失去造血功能这一表征即年净现金流量为负的企业为韶钢松山、八一钢铁和酒钢宏兴。

综合以上三个步骤识别钢铁行业的企业是否为“僵尸企业”的标准为:扣非后净利润连续亏损两年以上,或者最近一年出现巨额亏损;企业的速动比率小于0.63,流动比率小于0.49,资产负债率大于73.07%,利息支付水平小于-212.09;年度净现金流为负。当一个企业满足上述标准,可认定其为“僵尸企业”。

经查阅资料,上述经筛选的企业,政府与企业已针对其“僵尸性”作出相关举措,可见本文识别方法与结果准确。

五、处置“僵尸企业”的政策路径

借鉴国内外“僵尸企业”处置的经验与教训[ 14 ],我国处置“僵尸企业”的政策路径主要如下。

(一)资产重组计划

资产重组是解决“僵尸企业”的一种重要方式。采用这种解决方式需要满足的条件是“僵尸企业”现有的资源具有一定的价值,且对于并购主体来说,资源的整合对企业提升效益和发展有一定的推动作用。例如,韶钢松山,其实际控制人为宝钢集团,继韶钢松山连续两年累计亏损约35亿元后,该企业已经“停牌”。在产能过剩的大背景下,当行业整体面临下行压力时,宝钢集团对其采取的拯救措施是筹划涉及该公司的重大重组事项,剥离其全部钢铁业务,并置入非钢铁业务。在处置“僵尸企业”的过程中,资产重组计划更适用隶属于某大型集团的企业,实际控制人可以通过资产置换的方式,对“僵尸企业”进行救助,剥离其附加值低的业务,注入优质资产。资产重组计划能实现企业间强弱联合,在一定程度上改善钢铁企业的发展困境,最终提高我国钢铁企业的综合竞争力。

(二)扶持发展

针对那些因为突发性问题而陷入经营困境,但其资产质量较好,市场前景明朗的企业,可以采取必要的帮扶措施,帮助企业重新焕发发展活力。例如,根据甘肃省国资委提出的改革方案“用3至5年时间在钢铁行业压减产能610万吨”,去产能名单上包括甘肃省上市公司酒钢宏兴。该公司随后将其全资子公司酒钢集团榆中钢铁有限责任公司的两座产能共240万吨的高炉正式关停,压减100万吨生铁产能、140万吨粗钢产能。甘肃省财政厅为化解过剩产能专门设置项目奖补资金,该项资金将专项用于处理过剩产能过程中关于职工分流安置工作相关的费用支出,酒钢宏兴在减压产能之后即收到此項资金1.36亿元。此次去产能工作对酒钢宏兴来说,去掉的是落后产能,关闭的是废旧高炉,最终会提高钢铁的产能利用率。在这个过程中,政府的补贴能有效化解职工安置费用的支出。该行政制度不仅能加快去产能的进度,而且能有效地解决一些“僵尸企业”。在对“僵尸企业”实行扶持发展的方式时,政府要做的就是为这些企业“止血”和“输血”,根据企业的需要给予资金支持,必要时出台相关政策。

(三)破产退出

根据破产法,严重资不抵债的企业,应退出市场,但在实践中,诸多破产企业并没有执行正规的破产程序。从宏观经济供给侧角度出发,实现去产能应从根本上减少供给,所以对于严重亏损、救助扶持无望的企业,破产关闭也是一种有效的处置路径。例如,同属于宝钢集团的位于新疆的八一钢铁,2015年亏损额为25亿元左右,较上年亏损额增加25%,目前该公司也处于“停牌”中。对于亏损比较严重的企业,若由宝钢集团接手进行兼并重组,在钢铁制造盈利空间相当有限的情况下,这将会成为宝钢集团的一大挑战,最终结果可能不仅不能救助八一钢铁,而且会恶化现有情况。这种情况下,应对八一钢铁实行破产关闭。所以说,做好“僵尸企业”的清理工作要真正做到清理,兼并重组和破产关闭这两种方法要结合考虑,对于那些亏损严重的企业实行关闭破产的方式予以处置。实行关闭破产的方式也在一定程度上要求国务院完善破产法、出台具体规定,对国有企业的破产退出做出具体安排,提出具体政策要求,做好进一步规范与推进。

【参考文献】

[1] 胡鞍钢,周绍杰,任皓.供给侧结构性改革:适应和引领中国经济新常态[J].清华大学学报(哲学社会科学版),2016(2):17-22,195.

[2] HOSHI T,KIM Y. Macroprudential policy and zombie lending in Korea[R]. Working Paper,2012.

[3] FUKUDA S, NAKAMURA J.Why did“zombie” firms recover in Japan?[J].The World Economy,2011,34(7):1124-1137.

[4] OKAMURA K.“Zombie”banks make“zombie”firms[R].Working Paper,2011.

[5] 何帆,朱鹤.僵尸企业的处置策略[J].中国金融,2016(13):25-27.

[6] 栾甫贵,李方玉.僵尸企业的文献回顾与评价[J].会计之友,2017(14):70-75.

[7] 朱舜楠,陈琛.“僵尸企业”诱因与处置方略[J].改革,2016(3):110-119.

[8] 刘奎甫,茅宁.“僵尸企业”国外研究述评[J].外国经济与管理,2016(10):3-19.

[9] WESSEL D,CAREY S. For US airlines,a shakeout runs into heavy turbulence[J].The Wall Street Journal,2005,19(9): 1-16.

[10] CABALLERO R J,HOSHI T,KASHYAP A K.Zombie lending and depressed restructuring in Japan[J].The American Economic Review,2006,98(5):1943-1977.

[11] 张栋,谢志华,王靖雯.中国僵尸企业及其认定:基于钢铁业上市公司的探索性研究[J].中国工业经济,2016(11):90-107.

[12] 朱鹤,何帆.中国僵尸企业的数量测度及特征分析[J].北京工商大学学报(社会科学版),2016(4):116-126.

[13] 张吉军,孔令琪.我国钢铁产业并购重组的实施途径及政策建议初探[J].理论月刊,2010(4):153-156.

[14] 胡冰.关于供给侧结构性改革背景下处置僵尸企业的探讨[J].西南金融,2016(12):23-29.