公司价值评估方法比较研究

周秋旭

常用的企业价值评估方法如现金流折现法、相对价值法和实物期权法研究“新三板”挂牌公司投资价值都存在一定的局限性。所以,本文通过比较研究发现因子分析法可综合考虑财务指标与非财务指标,全面客观地评估“新三板”挂牌公司的投资价值,直不受“新三板”挂牌公司的特殊性影响。

公司价值评估方法

因子分析法 新三板

现金流折现法

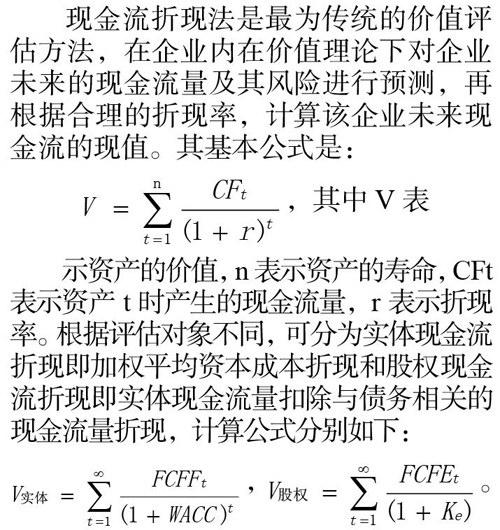

现金流折现法是最为传统的价值评估方法,在企业内在价{i理论下对企业未来的现金流量及其风险进行预测,再根据合理的折现率,计算该企业未来现金流的现值。其基本公式是:

,其中V表示资产的价值,n表示资产的寿命,CFt表示资产t时产生的现金流量,r表示折现率。根据兩故橡不同,可分为实体现金流折现即加权平均资本成本折现和股权现金流折现即实体现金流量扣除与债务相关的魅流量折现,计算公式分别如下:

选择现金流折现法进行企业价值评估时,需要同时满足两个条件:第一,准确预测企业的未来现金流;第二,确定合理的折现率。由于影响企业未来现金流量的因素很多如市场风险、获利期的时长,这对于传统企业或者经营期限较长的高新技术企业来说,可以根据历史数据科学地预测其未来现金流,折现率则在企业资本结构情况确定下运用资本定价模型计算即可。

相对价值法

相对价值法计算较为简单易用,即在有效市场理论下选取类似企业的市场价来推测目标企业价值的评估方法,常用方法是市盈率法、市净率法、市销率法。在美国,随着越来越多的高新技术行业的公司上市,这对已上市或未上市的同类公司采用相对价值法进行价值评估变得方便有效。特别对于网络公司这类新兴公司,特性较为突出,而选用其他传统方法评估其整体价值则会有一定的难度,因此国外广泛采用相对价值法。

相对价值法的基本公式是:

根据影响企业价值的关键因素而定。运用相对价值法需要一个非常重要的前提,即必需要有一个参照公司,其选择标准可为同一行业或同一业务、最好在同一交易、具有相似增长率且公司规模基本相当。

实物期权法

实物期权法在金融期权理论下,因投资实物资产投资人将获得其他选择权,而这种未来权利会产生价值。随着证券市场金融衍生工具的蓬勃发展,期权理论不仅为复杂情况下企业价值的评估提供了理论指导,也在价值评估实践中解决了许多难题。

常用布莱克-舒尔斯模型:

从公式中表示出两种评估公司价值之意:其一,将企业投资机会看作实物期权,进而可计算投资的机会成本及其价值(Yongjian,1999;Pindyck and Robert S,1998);其二,将公司的股票和债券视为期权,公式计算所得可对企业投资价值进行评估(Haugen and Robert,1986)。

上述模型运用存在一定的前提条件:第一,标的资产价格(股票价格)服从对数正态分布;第二,股票投资回报的波动性在期权有效期内保持固定不变;第三,在期权有效期内股票或者无红利,或者有已知红利;第四,存在一个固定的无风险利率;第五,投资者可以按无风险利率任意借入或贷出。然而,现实中并不能同时满足这些假设条件,一旦参数的选择不够准确,直接影响计算结果,导致价值评估的准确性和可行性。

因子分析法

因子分析法在多元统计分析的理论下,依据多元正态分布的概率模型,按相关性大小把变量分组,使得同组的变量间相关性较高,而不同组的变量相关性较低,是一种常用于企业投资价值评估的多元统计方法。

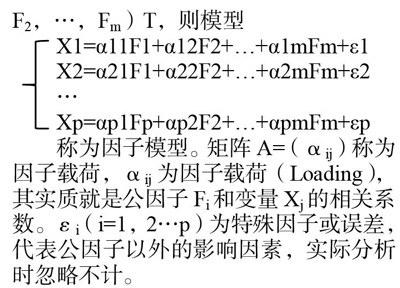

因子分析的数学模型如下:设有N个样本,P个指标,X=(x1,x2,…,xp)T为随机向量,要寻找的公因子为

称为因子模型。矩阵A=(αij)称为因子载荷,αij为因子载荷(Loading),其实质就是公因子Fi和变量Xj的相关系数。εi(i=l,2…p)为特殊因子或误差,代表公因子以外的影响因素,实际分析时忽略不计。

实际研究中,指标很多往往会加大分析问题的复杂度和解决问题的困难度,所以,因子分析法将简化复杂繁多的指标并从中合理地提取几个综合因子来代替,不仅能保留原始指标所包含的信息,还能合理缩减指标的数量。

小结

综上所述,常用的四种价值评估方法各有优势但也有不足之处。我国“新三板”挂牌企业多为初创期的中小微型企业,规模小、经营期限短、历史财务数据少,这导致未来现金流量的预测缺少可靠的历史数据支撑且现金流不确定,所以不适用现金流折现法评估“新三板”挂牌公司投资价值。尽管“新三板”挂牌企业多为高新技术的中小微企业,但发展阶段及公司规模各异,参照物的选择难度较大,因此,“新三板”挂牌公司投资价值不适用相对价值法评估。虽尽管因子分析法也有一定的不足,但它能有效弥补其他三种评估方法的缺陷,并能综合考虑公司财务与非财务因素,全面客观地评估“新三板”挂牌公司的投资价值,且不受“新三板”挂牌公司的特殊性影响。

[1]王悦心.上市企业投资价值研究文献综述[J].知识经济,2015(4).

[2]王少豪.高新技术企业价值评估[M].中信出版社,2002(1):51-53.

[3]張乐涵.中小型高新技术企业价值评估模型比较分析[J].财会通讯,2012(10):82-83.

①其中,FCFFt是公司t时产生的税后经营现金流量的总额,WACC是资本加权平均成本;FCFEt是公司t时产生的股权现金流量的总额,Ke是股权资本成本。

②C表示买权价值,S表示标的资产市场价值,X表示约定价格,T表示增长期权的有效期,r表示无风险利率,表示标的资/收益波动率。