第三方移动支付对货币乘数的影响

张世卓

摘要:近年来,在互联网经济与技术发展、利率市场化推进的背景下,以“金融线上化”为代表的互联网金融模式得到快速发展,不仅冲击和颠覆了传统金融交换方式,也改变了货币的原有形态,进而引起货币乘数的不稳定。从一定意义上讲,第三方移动支付的发展削弱了传统央行对货币供给控制能力。本文利用2012-2017年的季度数据进行对分析,研究结果显示:第三方移动支付在短期内对M0、M1有明显的替代作用,在长期内对M2有明显的替代作用,对狭义货币乘数和广义货币乘数都有增大的作用。

关键词:第三方移动支付;货币乘数;货币供给

一、引言

第三方移动支付是指用户使用其移动终端(通常是手机)对所消费的商品或服务进行账务支付的一种服务方式。第三方移动支付之所以能發展起来有两方面的原因:一方面,由于传统的银行支付结算体系不注重小额支付结算业务;另一方面,第三方移动支付在交易过程中起到信用担保的作用,对电子商务中的交易双方产生一定的约束力,从而保证了交易的顺利完成,促进了第三方移动支付的产生和发展壮大。据易观智库统计,第三方移动支付的交易规模由2012第一季度的201.8亿到2017年第一季度的227000亿,增长了千倍以上,我们可以说第三方移动支付在我国的货币体系中产生的影响不可忽视。因此,它的出现使得货币乘数及相关因素的稳定性和可测性难以判断,给央行货币政策操作带来很大的挑战。

二、文献综述

关于第三方移动支付对货币乘数的影响,Bohle K 和 Krueger M(2001)[1]认为双方为了交易某种商品或者服务,购买方需要在第三方移动支付平台购买一定的信用额度或货币,通过移动设备进行偿还因为获得商品或者享受服务而产生的费用的支付方式。陈华平和唐军(2006)[2]认为移动支付就是借助手机、笔记本电脑、PAD 等移动智能设备,实现银行转账、缴费和购物等消费活动。都红雯(2016)从卡基电子货币和网基电子货币两方面进行实证研究,分析在不同货币层次上其对货币乘数的影响。短期内,第三方移动支付对M1的影响较明显,长期内,第三方移动支付对M2的影响较明显。张文庆、李明选、孟赞(2015)[3]认为,第三方支付与狭义货币乘数呈正相关,第三方支付对传统货币确实存在替代效应,而第三方支付中运用的电子货币并没有货币创造能力,从目前第三方支付的发展状况来看,其对我国货币层次的划分改变还不是太大。周光友(2007)[4]实证研究,表明电子支付的发展对货币乘数有放大效应,导致货币乘数稳定性下降,导致中央银行制定货币政策的失准判断。

三、第三方移动支付对货币乘数的影响机制

(一)乔顿货币乘数模型

从传统货币供给模型角度出发,影响货币供给的因素取决于基础货币和货币乘数,基础货币是由商业银行存款准备金和流通中的现金两部分组成,而货币供给即为基础货币与货币乘数的乘积。基础货币是中央银行可控性较强的外生性变量,而货币乘数则主要取决于社会大众与商业银行的行为。对于传统货币而言,人们由于交易性需求和预防性需求而持有货币。随着第三方移动支付的发展,其不仅可以提供高效便捷的服务来代替现金功能,而且还可以将闲置资金选择带有理财性质的金融产品或定期存款、储蓄存款等增加收益。所以,第三方移动支付被广大的用户所接受,人们不断减少现金的使用。但是这些行为都会对货币乘数的波动产生干扰,第三方移动支付的发展改变了货币结构,导致货币乘数不稳定,中央银行制定货币政策产生失准判断。

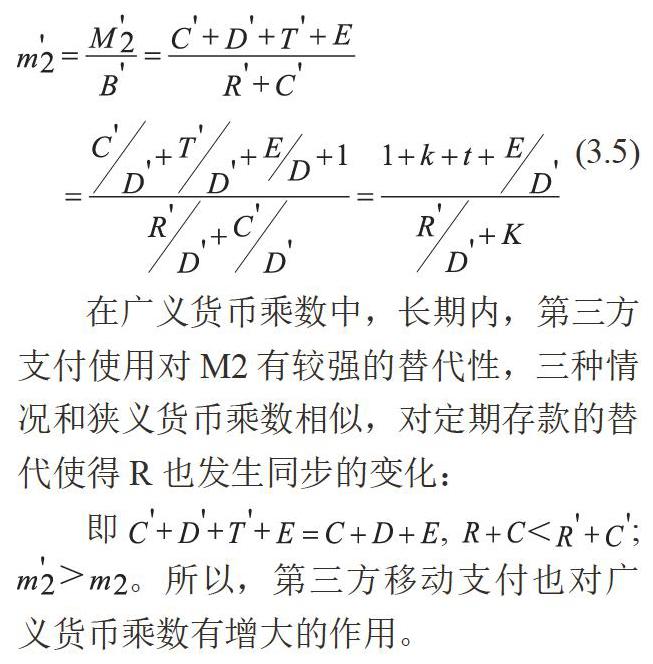

为了解决第三方支付对货币乘数的影响,本文在传统的货币乘数公式的基础上推导出第三方移动支付的货币乘数模型,作为分析框架。

传统的货币乘数如下:

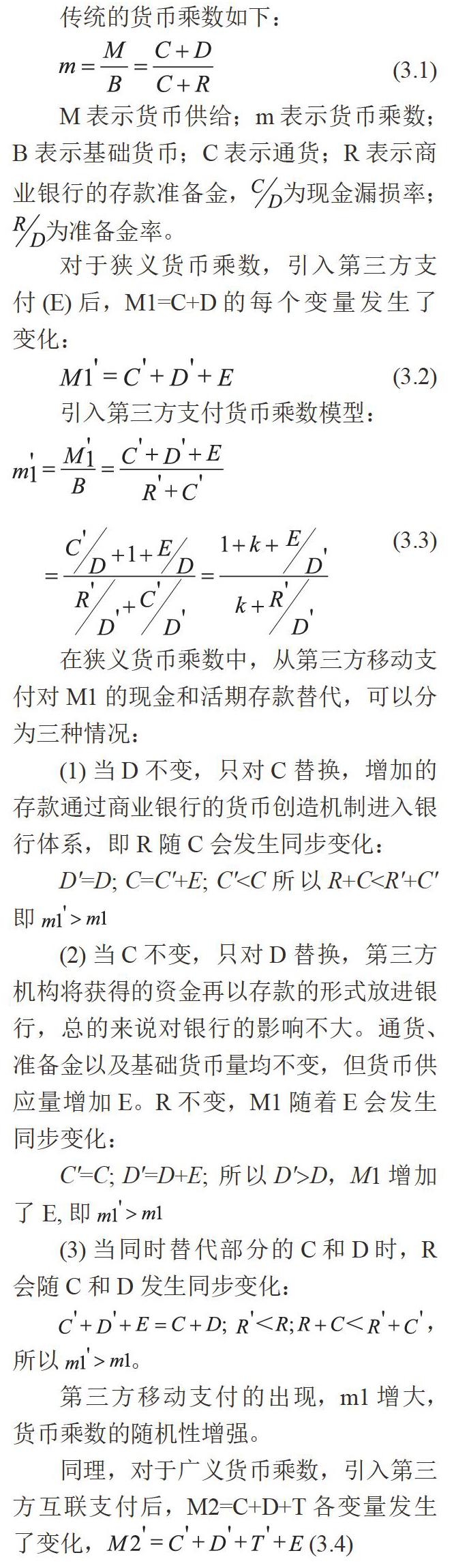

(二)第三方移动支付对货币乘数的影响因素分析

根据传统的货币供给模型,基础货币和货币乘数决定货币供应量。影响基础影响货币乘数的因素有三大类,从以下三个方面进行分析:

(1)现金比率,即现金和商业银行活期存款的比率,指客户减少其存放在银行的资金,宁愿多持有现金,导致这部分现金流出银行体系,加大了现金比率。第三方移动支付由于高效、便捷、低成本的特点使人们的交易性需求减少,对现金的持有减少。现金比率与货币乘数呈负相关,现金比率下降,货币乘数上升。

(2)超额准备金,指商业银行在中央银行的存款准备金超过法定存款的部分。超额存款准备金是预防风险的作用,解决临时突发的大额资金提现、结清存款。第三方移动支付高效、便捷的特点,人们将资金作为活期存款的形式放在第三方移动支付的账户。人们在商业银行的活期存款减少或者流动性增加,商业银行可以在短期内进行快速融资,从而可以减少超额准备金的提取,超额准备金下降,货币乘数上升。

(3)定期与活期存款比率。由于定期存款的派生能力低于活期存款,通常定期存款的法定准备金率低于活期存款。以余额宝为例,多数学者认为余额宝对活期存款的吸引力大于定期存款,定期与活期存款比率增加。一般情况下,在其他影响因素不变的情况下,定期与活期存款比率与货币乘数呈反比。由于定期与活期存款比率下降,货币乘数变大。

综合以上分析,第三方移动支付的快速发展导致货币乘数不稳定,导致中央银行制定货币政策的失准判断。

四、第三方移动支付现状分析

第三方移动支付作为商家、客户、银行连接的交易平台,很好的解决了电子商务中小规模和高频率的商品交易中存在的交易成本和信用风险问题。

对货币乘数进行现状分析:

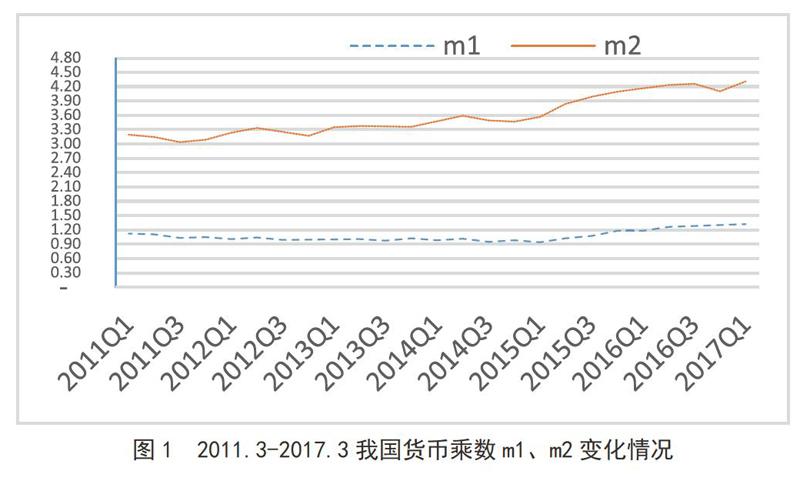

根据M1、M2、B计算得知m1、m2。图1可知,在2011.3-2017.3,m1处于平稳上升,上升幅度较小,说明消费和终端市场发展平稳。m2处于震荡上升,2011年由快速上升到4.31,提高了19.4%,说明投资市场活跃。从m1、m2变化情况实际变化,验证了在传统的货币乘数公式的基础上推导出第三方移动支付的货币乘数模型,m1、m2都变大。

第一,交易规模发展迅速。2012Q1第三方移动支付的交易规模只有167亿元,而截止到2017Q1是交易规模已经达到22.7万亿元,环比增速22.9%。在6年发展中,第三方移动支付已经增长了千倍之多,每年交易总额的同比増长均实现在40%以上。第二,提供的服务领域趋近于多样化。线上结算范围也增加,电子商务购物结算发展覆盖衣食住行各个方面的结算。第三,市场集中度较高,目前市场份额主要集中在支付宝和财付通等少数企业中。据艾瑞咨询统计,截止到2017年第一季度,支付宝占比53.7%,财付通为39.51%,支付宝领先14个百分点。

五、结论建议

(一)结论

第三方移动支付的革命性创新对,不仅干扰了货币供给也对货币政策的有效性产生了影响。表現如下:

(1)第三方移动支付对现金产生的替代作用

第三方移动支付的发展对流通货币和活期存款产生的替代作用,对现金需求下降。但是从数据显示结果看,第三方移动支付的产生对现金的需求量并没有下降,而是增长速度呈下降趋势。

(2)第三方移动支付货币乘数具有不稳定的关系

第三方移动支付会对我国的货币结构产生影响。货币当局无法准确预估公众的持币结构,增加了货币乘数的不稳定。从现状看,第三方移动支付发展使得现金和活期存款被线上支付取代,准备金下降,增大了狭义货币乘数。同时部分定期存款也被电子支付取代,增加了定期与活期的比例,也增加了广义货币乘数。

(二)政策建议

(1)鼓励传统金融机构积极牵手第三方支付机构。2013年以后,以余额宝为代表的第三方机构支付不断发展,为了防止其产生垄断利润,中国“互联网+”行动的出现为传统金融机构的业务转型带来了契机,也降低第三方移动支付对货币乘数的影响。实际上,第三方支付机构与传统银行之间是优势互补,合作共赢的关系。

(2)积极推进利率市场化改革。中国一直以货币供应量为中介目标,第三方移动支付的出现很可能导致对经济形势失准判断、对货币政策调控无效,对中介目标的三要素:可控性、可测性、相关性越来越远,逐渐转变利率为中介目标。

参考文献:

[1]陈华平,唐军.移动支付的使用者与使用行为研究[J].管理科学,2006(06).

[2]张文庆,李明选,孟赞.互联网金融对传统货币政策影响的实证研究——基于第三方支付视域[J].烟台大学学报,2015(03):98-104.

[3] 周光友.电子货币的货币乘数效应:基于中国的实证分析[J].统计研究,2007(03):68-75.