银行授信的竞争效应研究

刘小清 孙唱 常亮

摘 要:资本结构或是现金持有可以影响产品市场的竞争力。但银行授信是一种低成本、高灵活性的贷款方式,具备与现金同样的特点,却少有研究银行授信是否为企业带来竞争能力的提升。本文以A股上市公司为样本,证实了银行授信能够带来竞争效应,并且行业竞争程度不同时,这种效应存在着差异。

关键词:银行授信 竞争效应 行业竞争

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2018)07(b)-039-02

现有研究认为资本结构可以影响产品市场的竞争力。财务与产业组织深入交叉延伸后,资本结构的研究拓展到现金持有上,认为现金持有能提升企业竞争能力。在流动性管理工具中,另一种较为灵活便捷的方式便是银行授信。研究认为,银行授信能缓解资本市场摩擦,减少流动性冲击。在中国,银行授信愈发火热,高授信额度、大量的授信受众企业越来越多,授信已是大多数上市公司时常优先考虑的融资方式。

本文将探讨作为一种流动性资源的银行授信,是否同样能够帮助企业发挥财务优势,实施竞争策略,从而带来自身产品市场业绩的提升?本文将尝试对银行授信的竞争效应进行实证探讨。

1 文獻综述

现有研究主要从银行授信的作用和与现金持有的关系两方面展开。银行授信能提高企业的财务灵活性,作为对冲工具应对外部融资约束,缓解流动性冲击(Holmstrom和Tirole,1998;Thako;2005),有能力投资正的净现值项目。应千伟等(2012)在罗党论等(2012)研究基础上,证明银行授信可以提高投资效率。马光荣等(2014)发现银行授信可以促进研发,提高企业创新能力。但更多研究集中探讨银行授信与现金的关系,Yun(2009)、Mark和Brandon(2009),Acharya(2014)等研究普遍认同,银行授信可以降低企业现金的调整成本(常亮等,2014),提供流行性保障(刘雪松和洪正,2017)。

国内外从资本结构视角出发的经济效应研究,视债务为一种承诺信号,向其他竞争者传递竞争,为战略承诺效应(Maksimovic,1990),起源于Tesler(1966)的“深袋理论”:“深袋企业”通过掠夺性竞争,造成因资金需求量大而借助高债务融资的新进入者陷入财务危机,使其遭受破产。后来由Benoit(1984)、Bolton和Scharfstein(1990)等进一步发展为“掠夺理论”:实力雄厚的公司通过掠夺性行为来影响产品市场竞争地位,驱逐出资金薄弱的企业,其通过向竞争者发出威慑信号,间接影响产品市场业绩,即现金具有竞争效应(Fresard,2010;常亮,2012;曾义和杨兴全,2014)。

竞争效应的研究尚未涉及到资本结构中的银行授信的信贷方式,其具有与现金同样优势,是否也能发挥竞争的作用?这便是本文关注的焦点。

2 研究设计

2.1 假设提出

Maksimovic(1990)认为银行授信是一种价值工具,可以用来进行扩大生产,对竞争对手产生威胁,而不是因竞争对手的产出决策而被动反应。在中国金融体系不健全的环境下,银行授信更被视为一种“优质资源”,作为一种银行的承诺供给,能帮助企业在产品市场上发挥竞争作用。因此本文提出假设1:

H1:银行授信具有竞争效应。

Lyandres等(2003)认为竞争程度能正向影响企业债务竞争效应。在高竞争行业中,公司会花费大量市场营销费用,因面临动荡的市场形势和激烈的行业竞争,加上外部融资方式的局限,而具备灵活性和易获得性的银行授信极为竞争行业中财务脆弱的在位企业之所需,进而提升竞争力。因此本文提出假设2:

H2:相较于低竞争行业,银行授信的竞争效应在高竞争行业中更显著。

2.2 数据来源

本文选取2001—2016年非金融保险业A股上市公司的数据,剔除ST类、资产负债率大于100%和数据缺失的样本,并经winsor缩尾。数据取自国泰安数据库和锐思数据库。

2.3 变量定义

具体内容,如表1所示。

2.4 模型构建

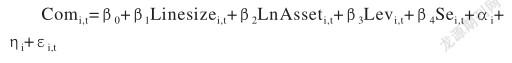

模型如下,控制公司固定效应αi和年份效应ηi,所有变量经年度行业均值调整:

3 实证结果

3.1 描述性统计

在样本观察值中,市场份额(Com)最小值为-0.569,而最大值达3.315,中值0.145,说明大多数公司产品市场业绩上涨,竞争能力较强,仅有少数公司呈现负增长,竞争状态存在差异。而授信额度变量最小值为0.0012,最大值为0.752,中值为0.0561,说明授信额度量存在着较大的差异,部分公司银行授信额度远高于行业平均水平,为本文研究银行授信的竞争作用提供可能。

3.2 回归结果分析

(1)假设2回归结果分析。

表2所示银行授信对企业的产业市场业绩的影响在1%的水平上正显著,说明银行授信能带来行业相对的产品市场业绩提升,竞争效应明显。

(2)假设2回归结果分析。

使用赫芬达尔指数(HHI)来衡量竞争程度,参考美国和欧盟《并购指南》中HHI分组依据,以800和1800作为分界线,将低于800的为低集中度行业,即高竞争行业;高于1800为高集中度行业,即低竞争行业。在表2高竞争行业组中,银行授信变量在1%的水平上显著,说明处于高度竞争的行业,获得更多的银行授信将会发挥巨大的产品市场竞争优势,假设2得到验证。

4 研究结论

经过对银行授信的竞争效应的实证研究得出以下结论。

第一,高授信额度能帮助企业赢得竞争优势。银行授信的存在确保了企业的资金实力,能帮助企业实现有效的竞争。

第二,银行授信的竞争效应在高竞争行业中更重要。在白热化的竞争环境中,企业更需要获得银行授信或者高额度的授信,争得更多的市场份额。

因此,我国上市公司应合理确定流动性资金水平,多样化财务资金来源渠道,保持流动性实力对提高公司在产品市场上竞争力是良善之举。

参考文献

[1] 刘雪松,洪正.金融危机、银行授信与企业流动性管理:中国上市公司的经验证据[J].中国软科学,2017(3).

[2] 杨兴全,尹兴强.产权性质、行业特征与现金持有竞争效应——基于市场化进程的调节效应[J].新疆财经,2016(1).

[3] 杨兴全,齐云飞,吴昊旻.行业成长性影响公司现金持有吗?[J].管理世界,2016(1).

[4] Maksimovic V.Product Market Imperfections and Loan Commitments[J].The Journal of Finance,1990,45(5).

[5] Sufi A.Bank Lines of Credit in Corporate Finance:An Empirical Analysis[J].Review of Financial Studies,2009,22(3).