国外居民杠杆率快速增长的教训及其对我国的启示

闵晓鸣 欧阳秋

摘要:2018年全国银行业监督管理工作会议提出,要打好防范化解金融风险攻坚战,使宏观杠杆率得到有效控制,其中一个重要工作就是努力抑制居民杠杆率,打击挪用消费贷款、违规透支信用卡等行为,严控个人贷款违规流入股市和房市。本文通过总结国外居民杠杆率快速增长的教训,对我国现阶段居民杠杆率状况进行分析,提出既要通过引导居民投资新消费热点和领域,促进中长期经济增长,又要严防居民杠杆过度向房地产市场集中,防范化解潜在的房地产金融风险。

关键词:居民杠杆率;快速增长;国外;启示

中图分类号:F831.5

文献标识码:A

文章编号:1003-9031(2018)09-0046-07

一、居民杠杆率过快增长的国外教训

(一)本世纪初的美国居民“加杠杆”

2000年以后,在低利率环境下,为了刺激更多人群的购房需求,开发商以及银行推出了相当低的按揭比例甚至零首付,鼓励大批低收人人群购房,从而导致住房抵押贷款在美国家庭负债中占比加快上升,房价也快速上升。在家庭住房资产增值带来的财富效应和再融资带来的流动性效应支持下,基于住房的再融资规模也不断扩大,美国居民举债消费开始明显脱离收入上升的轨道。在这场消费热潮中,人们把房屋当成了自动提款机,不断把房产价值套现,留下的是规模庞大的基于房地产的负债。随着美联储加息,利息负担的加重使得部分居民无法偿还债务,地产泡沫刺破。1960-1984年,美国居民部门宏观杠杆率在基本稳定在40-50%的水平,1985年以后出现一轮快速攀升,2001-2006年居民杠杆率从70%上升到95%,在2007年达到历史最高值99.4%。高杠杆下美国地产市场泡沫刺破,进而波及以其为标的的巨大的衍生品市场,造成了次贷危机。

(二)上世纪80年代日本居民“加杠杆”

1975年以后,日本房地產价格快速上涨,房地产市场发展火热。1985-1991年,日本城市土地综合价格上涨61.5%,住宅新开工量(截至1990年)增长38%,与此同时,日本居民的“加杠杆”进程也在加快。1980-1991年,日本按揭贷款余额从43万亿日元增长到117万亿日元,“广场协议”后更是加速扩张。银行对地产行业的贷款占比从1985年的7.6%大幅增加到1990年的11.4%,对个人贷款(主要是按揭贷款)的占比也同样从10.2%增至15.9%,对金融、证券和保险的贷款比重从6.9%增至10.4%,其中相当一部分贷款最终也投向了房地产市场,而对制造业的贷款比重则从1985年的25.6%大幅萎缩到1990年的15.9%。

(三)韩国居民“加杠杆”

韩国自1999年以来居民债务的快速攀升也与房价的快速攀升相伴随。为规避信贷风险,韩国商业银行偏好住房抵押贷款和住房净值贷款业务,作为抵押品的住房价格决定了家庭所能获得的信贷额度。在低利率政策的刺激下,韩国房价指数从2001年开始快速上涨,房价上涨所引起的抵押品资产增值,使得人们可以借人更多的贷款用于消费。“地产不败”预期还引发大量的房产投机交易,许多家庭利用住房贷款的便利条件,通过重复抵押、多笔借贷的方式买人多套住房,以获取看似“无风险”的投机收益。在真实需求和投机交易的循环作用下,韩国房产价格指数从2001年1月的55.4连续升至2012年5月的100.8,家庭债务规模也相应攀升。国际清算银行(BIS)2018年3月18日公布的数据显示,截至2017年第3季度,韩国家庭负债规模与国内生产总值( GDP)之比高达94.4%,债务偿还比率(DSR)增速位居世界第一。

欧、美、韩发达经济体居民杆率过快增长,如果用在资产价格炒作上,短期内虽然对经济需求起到一定的刺激作用,但杠杆并没有提升经济增长的长期动力。当利率上浮、房价下跌,经济的脆弱性便暴露出来,居民无力偿债,引发债务违约,而复杂的金融工具又加剧了金融动荡。如2008年后,美国房地产贷款违约率最高曾达10%,商业银行不良贷款率最高达5.6%,金融危机蔓延,经济遭受重创。

二、我国居民部门杠杆率现状及变化特征

(一)居民杠杆率的度量标准

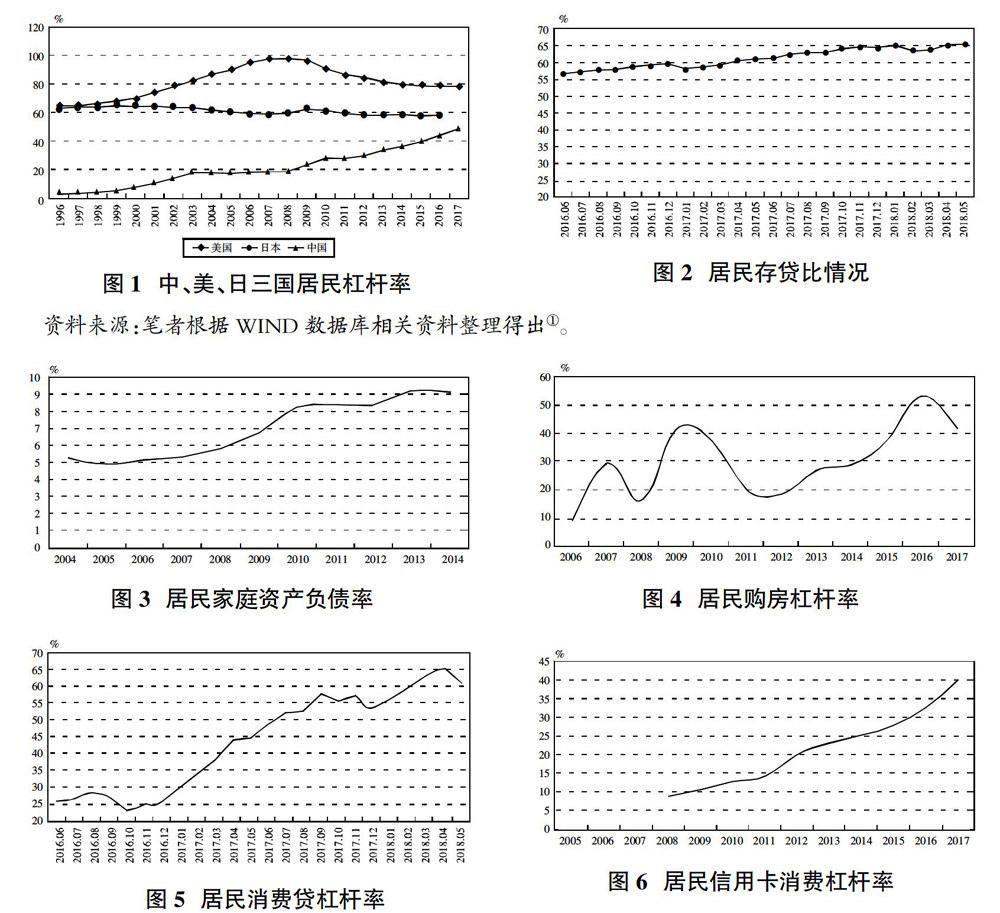

1.我国居民杠杆率(居民债务/GDP)逐年上升,2017年为49%,低于美国的79%、日本的59%(见图1),也低于发达经济体73%的平均水平,但高于新兴市场37%的平均水平。但发达国家以消费带动、第三产业占比最大,经济结构决定其居民杠杆率偏高。

2.居民资产负债率上升。截至2018年5月,我国居民存贷比(居民贷款/居民存款)为63%,低于美国次贷危机时期峰值的192%(见图2);2014年家庭资产负债率(居民负债/居民资产)为9%,2016年为11.1%,低于美国和日本等国(见图3)。

3.房贷杠杆率逐年上升。每年新增的居民中长期贷款(以房贷为主)与每年的住宅销售额之比,从2011年之后迅速攀升,到2016年达到53.14%,2017年该值在房地产调控收紧的大背景下有所回落(见图4)。在房地产调控收紧的大背景下,银行主动收紧个人购房贷款的发放,居民购房需求在限购、限贷、增税等政策打压下有所回落。

4.消费杠杆率陕速攀升。本文用我国居民消费类负债/中国居民消费总额表示消费贷杠杆率,其中,中国居民消费总额使用社会消费品零售总额替代,增量数据显示消费贷杠杆率一路攀升至2018年4月的65%(见图5),5月份出现小幅下滑。居民信用卡消费杠杆率迅速上升。我国居民信用卡贷款占住户贷款比重从2008年的17%上升到2017年的31%,用居民信用卡负债/居民消费总额表示居民信用卡消费杠杆率从2008年的9%上升到2017年的40%(见图6)。

(二)居民杠杆率的变化特征

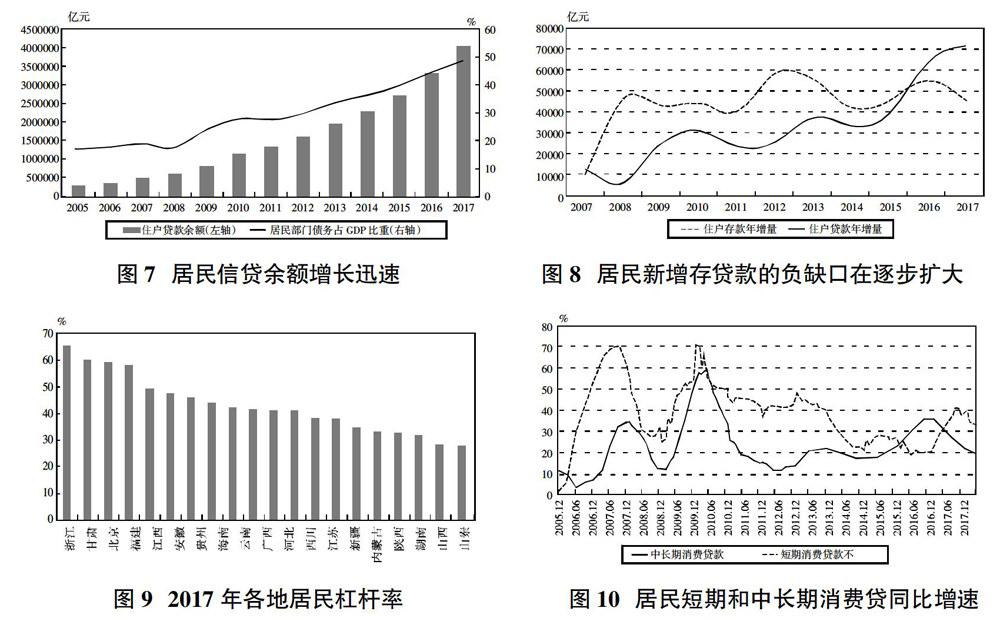

1.我国居民部门加杠杆的趋势日益明显,总体杠杆水平在不断上升。自2008年国际金融危机以来,我国居民部门的杠杆率(用居民部门信贷余额占当年国内生产总值的比例衡量)呈持续快速上升的态势,从2008年的18.8%升至2017年的46.8%,近10年来累计提高了28个百分点,而同期居民部门的信贷余额也从2008年的5.3万亿元大幅增加至2017年的36.7万亿元,累计增量超过30万亿元(见图7)。

2.居民部门加杠杆的速度快于同期其他经济体。近10年来,去杠杆成为各国居民部门的总体趋势,全球居民部门的居民部门杠杆率水平从2008年的66.8%降至2017年的61.3%0,特别是以美国为代表的发达经济体的居民部门杠杆率水平都有不同程度的减少。但是,新兴市场经济体的居民部门杠杆率同期却进一步提升,其中有近70%的增长贡献来自于中国。

3.居民部门新增存贷款的负缺口在逐步扩大。2016年,居民部门在金融机构中的新增存款量首次低于当年的新增贷款量,两者负缺口达到1.17万亿元,约占当年新增存款量的22.7%。2017年,居民部门新增存贷款的负缺口进一步扩大至2.53万亿元,是2016年水平的2倍多(见图8)。

4.居民杠杆率的区域分化较为明显。用“居民信贷余额/GDP”指标测算了20个省市2017年居民杠杆率水平,居民杠杆率呈现/H明显的区域分化特征,整体来看,发达地区居民杠杆率相对较高,中部地区杠杆率次之,而偏远地区杠杆率较低(见图9)。从2018年居民信贷增速来看,区域分化也非常明显,杠杆率较高的甘肃、浙江2018年信贷增速仍然较快,而福建、北京2018年居民信贷增速较低慢。杠杆率较低的海南、山东、山西2018年居民信贷增速较快。

5.住房贷款成为居民负债的主体。截至2018年5月份,居民部门总负债为43.43万亿元,其中61%为住房贷款,22%为个人经营贷款,17%为其他消费贷款;而2016年底居民部门总负债仅为33.37万亿元,当时住房贷款占比为60%,其他消费贷款15%,个人经营贷款25%。

6.居民短期消费贷增长超过中长期消费贷。2017年,居民短期消费贷款增速从近年来的最低点的19.91%开始上升到10月份的40.89%,然后开始下降到2018年5月的32.91%;居民中长期消费贷上升到2017年2月的35.97%之后开始减速,到2018年5月下滑到19.25%,但短期消费贷增速大幅超过中长期消费贷增速13.66个百分点(见图10)。

综合来看,我国居民整体杠杆率、房贷杠杆率、消费贷杠杆率和信用卡消费杠杆率都在上升,但整体未处于极端水平,仍有一定上涨空间,且2017年下半年开始居民短期和中长期消费贷增速在放缓,个人住房贷款增速也在放缓,预计2018年居民部门各项杠杆率增速将进一步放缓。

三、居民部门加杠杆过程中应关注的问题

(一)居民杠杆率的测算尚未考虑住房公积金贷款和P2P、现金贷等互联网金融和影子银行贷款以及证券公司融资融券金融

据《全国住房公积金2017年年度报告》显示,截至2017年末,个人住房公积金贷款余额45049.78亿元;截至2018年5月末,P2P贷款余额为13113.91亿元;穆迪在2018年《中国影子银行监测季刊》中指/H 2017年底中国影子银行业资产占GDP昀比例为79.3%,其中相当大比例为居民部门贷款;中国证金公司数据显示,截至2018年5月我国融资融券余额为9890.6亿元,倘若将此纳入考察范围,那么,中国居民部门债务占GDP的比重还将明显增大。

(二)居民杠杆率快速上升且集中在房地产领域,加剧房地产泡沫的风险

自2016年年底以来,由于规模和占比控制,按揭贷款受限,部分居民被迫借道高成本、短期化、风险大的消费贷款,甚至互联网金融、非银行金融机构的“过桥贷款”等等,过度加杠杆进入楼市,从而让本处于安全区的居民杠杆率,开始显现出结构性风险。

(三)个人住房贷款“隐性杠杆”明显增长

近年来,金融机构追求金融创新,通过个人消费贷形式发放了大量贷款卡。其中重点表现为农商行“易贷卡”、商业银行“网贷审批”等。该类消费贷款卡在消费时纳人人民银行“短期消费贷款”的“其他消费贷款”中统计,但在具体使用上,该类贷款无法规定具体用途,对于贷款人贷款后使用也无从监测。如2017年末,安徽省淮北市短期其他消费贷款余额18.5亿元,较年初增长10.8亿元,增速达140.26%。2017年人总行会同银监会要求各地监管部门指导银行规范个人消费贷款,防止消费贷款违规流人房地产市场,也反映了监管部门对个人住房贷款“隐性杠杆”明显增长的担忧。

(四)居民部门有计划地削减消费以偿还债务,制约中长期的经济增长

在房价下跌、资本市场动荡冲击下,很有可能触发居民部门螺旋式债务违约风潮,进而影响整体的经济增长与金融安全。国际货币基金组织(IMF)的研究发现,尽管居民部门杠杆率短期的快速上升将有助于经济增长,但在未来3年之后的中长期,经济增速不仅会逐渐慢于居民部门债务不增加时的情形,而且导致爆发金融危机的概率增大。

(五)宏观去杠杆政策提高了个人住房贷款整体利率,加大偿债压力

2017年宏观政策引导居民去杠杆,各家金融机构收紧房贷,导致房贷供求市场打破平衡,金融机构执行房贷利率提高。2017年2季度以来,全国首套平均房贷利率快速上升,从4.52%上升到5.60%;全国二套房贷平均利率也明显上升,从5.39%上升到5.96%。

四、政策建议

通过上述分析,不考虑住房公积金贷款和P2P、现金贷等互联网金融和影子银行贷款以及各种违规消费贷等隐性因素以外,目前,我国居民整体杠杆率、房贷杠杆率、消费贷杠杆率和信用卡消费杠杆率都在上升,但整体未处于极端水平,仍有一定上涨空间,因此可以适度激活我国居民负债消费潜力,提高消费对经济的贡献度。但当前我们更要密切关注并严格控制居民“场外”加杠杆,防止居民隐性杠杆率快速增长带来居民整体杠杆率的快速增长,引发潜在的系统性金融风险并对中长期经济增长带来负面影响。

(一)适度激活我国居民负债消费的潜力

欧、美、韩居民加杠杆经历表明,金融创新、房地产市场发展和利率下降会带来居民债务的增长。近年来,我国以利率市场化为核心内容的金融自由化明显提速,影子银行、互联网金融等金融创新发展迅猛,为居民举债消费创造了条件。我国目前处于经济转型时期,借鉴韩国在亚洲金融危机后经济转型的经验,我国居民部门仍有较大“加杠杆”空间的背景下,应采取积极措施来推动居民举债消费发展。但同时也要看到韩国和美国政府制造的信用泡沫导致居民债务快速增长,最终导致金融危機爆发。因此,结合我国居民杠杆率发展现状,我们要通过开发合理金融产品,挖掘居民杠杆率,拓宽居民合理投资渠道,鼓励居民通过各种工具加大对新兴经济领域投资的力度,在适度推动居民负债消费的同时,防止过于积极的政策刺激和推动对居民杠杆拔苗助长,形成居民消费的信用泡沫,埋下家庭债务风险隐患。

(二)引导居民杠杆空间由房地产市场转向新的消费热点

结合欧、美、韩等国居民杠杆率快速攀升的教训,当前应采取有效措施限制居民在房地产市场加杠杆行为,积极引导我国居民潜在的杠杆空间向新兴消费领域转移,为我国中长期经济发展提供后劲。当前,作为传统消费内容,我国居民衣食住行等物质消费已趋于饱和,2015年,国家提出了要推进引导性的六大消费工程,绿色消费、旅游消费、教育文化体育消费等相关领域消费有望成为我国未来的消费热点,围绕上述热点,金融机构应积极进行金融产品和服务的创新,围绕新的消费热点构建消费金融产品体系,提供全面的消费金融产品,避免部分金融机构自身业务发展过度依赖房地产市场,促进金融机构业务转型发展,激发居民杠杆率在消费领域的潜力。

(三)完善住房金融政策体系和工具,防止居民杠杆过度集中于房地产市场

分析欧、美、韩等国居民杠杆率快速攀升的经验,无不是低利率带来房地产市场发展火爆,居民过度投资房地产市场导致居民杠杆率快速攀升,在外部金融环境变化的情况下,导致危机的产生。截至2018年5月份,我国居民部门总负债为43.43万亿元,其中61%为住房贷款。因此,要进一步健全以商业性住房融资为主、政策性融资为辅的住房融资模式和运作机制,形成住房抵押贷款风险分担和转移机制。以现有的国有住房租赁平台为支撑,大力发展机构化的住房租赁机构,推进REITS(房地产信托投资)创新,推动我国住房租赁市场发展。通过上述举措,进一步降低房地产领域的居民杠杆,引导居民将资金更多的投向新兴产业、消费领域。

(四)加强金融监管力度,约束隐性居民杠杆率快速增长

一是控制场内过度“加杠杆”。完善抵押制度、抵押保险制度以及信贷业务审批制度等,完善个人征信系统建设,对购房、消费、经营等不同贷款采取对应的审查制度,填补制度漏洞,从而防范居民个人通过大额信用卡消费、消费贷款和信用贷款等获得银行额外融资进行“加杠杆”。加大对个人消费贷款、个人经营贷款用途的监管检查,提高准入门槛,将不符合贷款门槛的借款人剔除,进而在宏观上降低居民部门整体的债务负担。对于房价过快上涨、投机炒作泛滥的热点城市,要适度提高二套房贷、二次申请房贷的首付比例和利率。二是控制场外“加杠杆”。金融监管部门要和地方政府相关部门形成合力,从市场准人和资质管理两个方面人手,整顿现金贷的行业乱象,对有金融牌照的中介机构和互联网平台,筑好防火墙,对中介机构、互联网和开发商提供的“首付贷”、“赎楼贷”等行为加大联合监管力度,堵塞“银证保”通道监管空白。严厉打击互联网平台发行的个人理财产品为购房者“加杠杆”,严厉打击没有金融牌照的机构为居民“加杠杆”。

参考文献:

[1]姜超,居民加杠杆空间有限[J].股市动态分析,2017( 34).

[2]李若愚,居民杠杆率的国际比较及启示[J].金融与经济,2016(1).

[3]黄燕芬,赵永升,夏方舟,中国房地产市场居民加杠杆:现状、机理、风险及对策[J].价格理论与實践,2016(8).

[4]孙丹,李宏瑾,居民杠杆率、房地产信贷与房价泡沫风险[J].金融发展评论,2017(1).