经济增速下行与房价波动对银行资产质量的影响

杨小海 陈达飞

房价增速和经济增长对上市银行不良贷款率的影响均是显著负相关的。即房价增速和经济增速下降均会导致银行的不良贷款率上升。图/中新

防范和化解金融风险被列为三大攻坚战之首,这表明它将成为未来一段时间决策层关注的焦点问题。资管新规、PPP与P2P的治理等措施均围绕其展开。但是,上半年快节奏的金融政策给实体经济发展带来了较大的压力。另外,进入2018年以来,外部形势面临更大的不确定性,美联储加息和缩表“双紧缩”过程也压缩了国内的政策空间,人民币贬值压力增大,国内资产价格也面临更大压力。

下半年以来,央行提供的流动性环境适度宽裕,但一直没有跟随美联储加息,金融市场利率反而还在不断下行,中美利差已进入历史低位。那么,如果资本流出和人民币汇率贬值压力不断加大,中国央行要不要加息?加的话,实体经济和资产价格,特别是房地产的压力都会增加;不加,人民币贬值压力更大。所以,政策一直在稳增长和防范金融风险中寻求平衡。

防止风险传染到银行体系

历史与实证经验都表明,银行体系是影响系统性金融风险的主要源泉,而衡量银行体系健康与否的一个重要指标就是不良贷款率。所以,防范金融风险,很大程度上就是防范其他领域的风险传染到银行资产负债表。

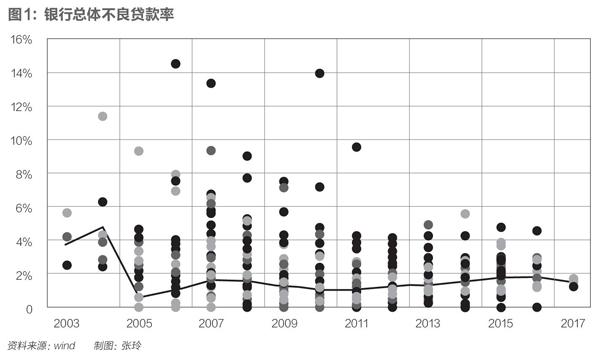

图1展示的是中国108家银行不良贷款率变化,包括上市银行、农商行和城商行。散点表示某一家银行在某一年的不良贷款率,折线表示的是平均值。可以看出,从2003年开始,中国银行体系的不良贷款率总体呈现下降的趋势,但在2014年-2016年间银行体系的平均不良贷款率出现略微的上升,2017年之后又略微回落。

宏观上看银行不良贷款率的高低,容易给人一种错觉。比如,不良贷款率低于2%,就一定是安全的吗?不良贷款率下降的银行体系,就一定是更加健康吗?所以,还需要看不良贷款的分布,即结构。

为此,我们将银行分为上市银行、城商行和农商行,分别进行分析。同时,还需要特别关注异常观测值,即那些不良贷款率较高的银行,以防出现“一根稻草压死一头骆驼”的现象。从银行分类情况来看,在考察期内,不良贷款率由高到低的排序大致是农商行、城商行、国有大型商业银行、股份制商业银行和外资银行。其中,有些城商行和农商行的不良贷款率一度高于10%,比如西安银行在2006年的不良贷款率高达14.5%,贵州城商行2017年不良贷款率上升至19.5%。在当前去杠杆的背景下,中小银行的金融风险问题值得密切关注,其防范金融风险的能力较弱。

本文通过构建非平衡动态面板模型和非平衡面板向量自回归模型(PVAR),选取Wind数据库中的108家银行作为样本,将其分为农商行、城商行和上市银行三类,分别分析经济增速下降、房价下跌(商品房销售额/销售面积)、利率上升(Chibor平均值)等宏观因素的变动对不良贷款率的影响。

研究发现:(1)经济增速下行是目前中国银行不良贷款率攀升面临的最大风险,上市银行、城商行和农商行对其敏感性逐渐上升;(2)面板VAR模型分析显示,农商行不良贷款率对房价下跌最为敏感,城商行次之,上市银行受到的影响较小;(3)方差分解显示:货币政策在城商行和农商行中传递比上市银行要差很多,一个解释是其服务的主体包括地方政府融资平台和国有企业,面临软预算约束问题导致对利率不敏感。所以,逐渐硬化地方政府和融资平台的预算约束,可能是未来防范和化解系统性金融风险的必要内容。

上市银行:防范风险能力较强

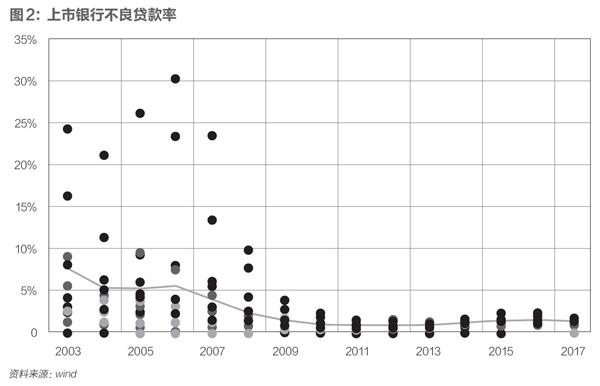

图2显示了30家上市银行不良贷款率的变化。可以发现,2009年之后所有上市银行的不良贷款率均小于4%,表明上市银行整体经营稳健,防范风险的能力增强。

从回归分析来看,无论在哪种估计方法下,房价增速和经济增长对上市银行不良贷款率的影响均是显著负相关的。即房价增速和经济增速下降均会导致银行的不良贷款率上升。但系数的绝对值较小,表明上市银行整体抵抗金融风险的能力较强,即使出现房价增速下降和经济增速下降的情况,其对不良贷款率的影响也较小。但是,这仅仅是从不良贷款率的角度得到的结论,并不排除经济增速和房价下行影响上市银行风险的其他渠道。

房价突然下跌的脉冲响应分析显示,上市银行不良贷款率的变动幅度较小,在若干期后出现略微的上升,但上升的幅度有限。这表明上市银行的整体稳健性好,房价下跌对上市银行的影响较小,抵御外部风险的能力比城商行和农商行更强。

另外,在面临经济增速下行和利率突然拉升的脉冲响应下,上市银行的不良贷款率逐渐上升,达到峰值后便向均值回歸,但是在这个过程中不良贷款率的变动幅度明显小于城商行和农商行。

另外,通过上市银行的不良贷款率方差构成分析发现,利率波动占比远大于城商行和农商行,表明货币政策在上市银行中传递要更加通畅。究其原因,就是城商行和农商行将大量的资金借给国有企业和地方政府的通融平台,这些借钱主体由于受软预算约束的影响对于利率并不敏感,所以货币政策在农商行和城商行中传导若干期后影响力逐渐消退。

正是因为这个原因,央行在通过利率等货币政策工具防范城商行和农商行的金融风险时,还应该辅助以其他手段重点关注不良率高的银行。

城商行:风险传染链条值得关注

从38家城商行的数据来看,其不良贷款率平均值相对于上市银行较高。2009年之后,个别城商行的不良贷款率高企,比如齐鲁银行2010年不良贷款率达14%,大连银行2014年不良贷款率达5.6%。

从回归分析的结果显示,城商行的不良贷款率对经济增速较为敏感。城商行之前为地方政府的城投公司融资,若经济增速下滑太块,国家的税收、财政也会受到影响,此时若出现违约事件,作为抵押品的土地也会缺乏流动性,风险传染的整个链条都是政策需要关注的。

关于城商行不良贷款率与房价增速的回归,本文用三种回归分析方法得到的系数在2.8-4.0之间,而上市银行的系数仅仅介于0.001-0.003之间,这表明城商行不良贷款率对于房价增速下降就要敏感得多。考虑到不良贷款率前后期之间的较强相关性,房价下跌对城商行不良贷款率累积效应尤为显著。

房价下跌的脉冲响应分析显示,城商行不良贷款率在第二期达到最峰值,之后逐漸向均值回归,在这个过程中会围绕均值出现一定的波动。总体而言,偏离幅度小于农商行,但大于上市银行。在面临经济增速下行的脉冲响应下,城商行不良贷款率会在逐渐上升并在四期后达到峰值,但是比农商行的表现要缓和不少。

另外,加息的脉冲响应分析显示,城商行的不良贷款率会由于利率的突然拉升在均值附近出现波动,并且在三期之后出现上升,但上升的幅度比农商行要小。由此可见,城商行抵御风险能力弱于上市银行,但强于农商行。

农商行:抗风险能力较弱

以41家农商行为样本,农商行不良贷款率自2009年之后一直处于较高水平,平均水平远高于同期的上市银行和城商行。

回归分析的结果显示,相比较于城商行和上市银行,农商行不良贷款率对经济增速更加敏感。经济增速的回归系数平均值为-17.7,表示,如果经济增速下降0.1个百分点,那么农商行的不良贷款率可能会上升1.7个百分点。农商行不良贷款率对于经济增速的高度敏感性表明,中国在去杠杆的过程当中应谨防出现“谨慎悖论”。

脉冲响应分析的结果表明:首先,如果房价在短时间内突然下跌,农商行不良贷款率的反应是最为迅速而且偏离幅度最大。受到冲击后,不良贷款率会迅速上升并达到峰值。这表明农商行抵御风险的能力最弱,短时间内不良贷款率会随着房价的下跌而大幅提升。其次,在面临经济增速下行的冲击时,农商行的不良贷款率会迅速上升,而且在后面的几期当中会有逐渐放大,很有可能引发金融风险的迅速传染。最后,面对利率提高的冲击时,农商行的不良贷款率会逐渐上升并在第四期后达到峰值,之后开始向均值回归。

本文通过构建动态面板模型和非平衡面板VAR分析经济增速下降、房价下跌等宏观变量的变化对不同类型银行不良贷款率的影响。

在动态面板模型的实证部分,本文研究发现目前经济增速的下行对于银行不良贷款率的攀升可能是最大的风险,上市银行、城商行和农商行对经济增速下行的敏感性逐渐递增。启示是:2018年上半年《资管新规》落地和财政部收紧对地方政府和国有企业的融资,虽然对其过去大肆高息借债是一个教训,但是也应该谨防金融风险处置过程中“一刀切”的做法,谨防引发处置风险所带来的新的风险。

在非平衡面板VAR的实证分析部分,本文发现在房价突然大跌产生的负向冲击下,农商行的反应最为迅速而且偏离幅度最大,不良贷款率就会迅速上升并达到峰值,城商行抵御风险能力要稍微强一些,而上市银行相对于城商行和农商行的抵御风险能力就要强很多,房价下跌对其影响较小。

在不良贷款率方差分析部分,本文发现货币政策在上市银行中传递要更加通畅,但是在城商行和农商行中传递的效果要弱很多。究其原因主要是城商行和农商行服务的主体,包括地方政府融资平台和国有企业等,存在软预算约束的问题导致其对利率不敏感。故逐渐硬化地方政府和国有企业的预算约束,可能是未来化解系统性金融风险必要的内容。

(杨小海为清华大学国家金融研究院金融与发展研究中心分析师、陈达飞为东方证券高级研究员,编辑:苏琦)