影视业高溢价并购问题探析

——以华谊兄弟并购东阳美拉为例

郑宇花 蔡迪雅 王熠琛 周乐婧

(北京工商大学,北京 100048)

一、引言

2014年以来,影视业并购在资本市场方兴未艾。由于并购标的的稀缺性、资本市场的信息不对称性,以及明星资源、IP(Intellectual Property,知识产权)等无形资产难以估值与定价,影视业频现高溢价并购。影视业高溢价并购既有影视制作公司间的横向并购,也有非影视制作公司跨界并购中小型的影视制作公司。整体而言,高溢价并购已成为影视业当前发展的新态势。本文在分析华谊兄弟并购东阳美拉的动因及经济后果的基础上,试图从投资者、主并方、政府监管部门、社会公众等多角度出发,考虑有效降低高溢价并购风险的应对策略。

二、高溢价并购的概念

溢价并购指非同一控制下的主并方的合并成本大于合并中取得的被并方可辨认净资产公允价值的并购,并购产生的溢价被确认为商誉。高溢价并购指高于行业内平均并购溢价或者企业自身历史并购溢价的并购。

实务中,并购价格通常以企业的评估价值为基础确定,而评估方法直接影响企业评估价值。目前国际上通行的评估方法主要分为收益法、市场法和成本法三大类。收益法,是通过将被评估企业的未来预期收益折算成现值以确定企业价值;市场法是指利用活跃交易市场上已成交的类似案例的交易信息,通过对比分析来确定被评估企业价值;成本法是在被评估企业资产负债表的基础上,通过合理评估企业各项资产价值和负债从而确定被评估企业价值,即基于企业现有的资产规模确定价值。

影视业的快速发展以及特有的高曝光度和强娱乐性使其近几年

备受资本的青睐,该行业具有轻资产公司的特点,核心价值是品牌、声誉、签约导演及演员等,这些难于估值与定价,大多无法体现在资产负债表中,因此,基于资产的成本法无法评估影视公司的真实价值;运用市场法评估企业价值,要在市场上找到与被评估企业相同或类似且具有可比性质的公司,难度较大;相比之下,主并方更加关注被并方未来能为公司带来的收益,若被并方发展前景乐观,则对未来收益的预测较高,远大于采用其他方法得出的评估值,所以并购双方都比较倾向采用收益法估值。采用收益法评估的结果是,评估价值会大幅高于可辨认净资产的公允价值,从而形成巨额商誉。

三、案例介绍与分析

(一)并购过程介绍

2015年11月19日,华谊兄弟传媒股份有限公司(以下简称“华谊兄弟”)发表公告,宣称将以10.5亿元人民币作为支付对价,并购浙江东阳美拉传媒有限公司(以下简称“东阳美拉”)70%的股份。并购前,东阳美拉的股东冯小刚持股99%,陆国强持股1%,并购后华谊兄弟持股70%,冯小刚持股30%。

此次并购,东阳美拉老股东做出了五年期的高业绩承诺:2016年度承诺的业绩目标为目标公司当年经审计的税后净利润不低于人民币1亿元,自2017年度起,每个年度的业绩目标为在上一个年度承诺的净利润目标基础上增长15%。华谊兄弟采用收益法,以东阳美拉预期业绩承诺的净利润为估值基础,将东阳美拉估值15亿元。而公告当日,东阳美拉的净资产为-0.55万元人民币,它在成立短短两个月后即被华谊兄弟并购,且估值增幅颇大,值得探究。

(二)高溢价并购的动因分析

影视业发展迅速、特有的高曝光度和强娱乐性使其近几年备受资本的青睐,该行业具有轻资产的特点,核心价值包括品牌、声誉、签约导演及演员、团队等,这些难以估值与定价。随着影视业的竞争愈发激烈,企业开启了争抢明星资源之战,通过“高溢价+高业绩承诺”模式并购明星公司,强化与明星公司的“捆绑”效应,刺激市场关注和投资热情,同时降低外部交易成本,以提高市场竞争力。

1.明星资源的稀缺。华谊兄弟初期以广告业务为主,发展到现在的A股影视文化公司龙头,离不开与圈内明星资源的合作。明星作为公司的“软实力”,是独特的竞争优势,也是获取用户关注的最佳桥梁,影视业竞争的实质在于注意力的竞争,所以明星是不可或缺的资源。华谊兄弟虽然拥有丰富的艺人资源,但近几年旗下明星纷纷成立自己的工作室或转投其他公司,明星资源变动对公司股价也有一定影响。通过“高溢价+高业绩承诺”模式并购明星公司,强化了与明星公司的“捆绑”效应,刺激市场关注和投资热情。

2.营业成本“内部化”。影视业是人才密集型产业,由于双方属于合作关系,聘请导演、演员所支付的片酬需计入营业成本,而通过并购明星公司,支付导演、演员片酬的营业成本实现“内部化”,营业成本降低,利润提升,利于增强投资者投资信心,提高股价。

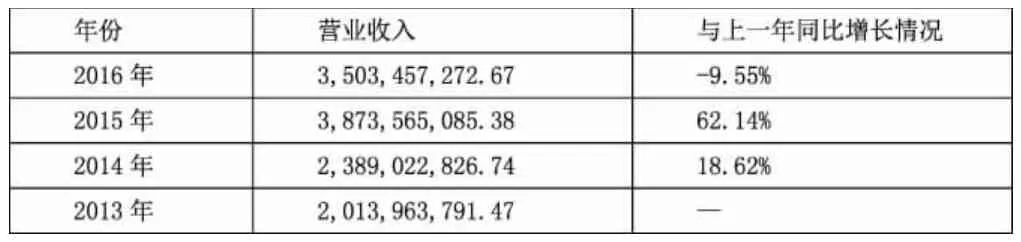

3.提高市场竞争力。华谊兄弟作为第一批上市的影视股,其行业地位和能力都得到肯定,但是近年随着万达院线、光线传媒等同质化竞争者的出现,华谊兄弟的市场地位受到威胁。虽然华谊兄弟通过并购扩大了自己的业务领域,但并购对象主要涉及房地产、互联网软件、网络游戏等其他行业,其影视地位优势被削弱。此次并购东阳美拉是其提高市场占有率,增加企业核心竞争力之举。并购东阳美拉后,2015年度公司营业收入同比增长62.14%(如表1所示),其中,影视娱乐板块营业收入同比增长135.80%。

表1 华谊兄弟2013-2016年营业收入对比表 单位:元

(三)高溢价并购的经济后果分析

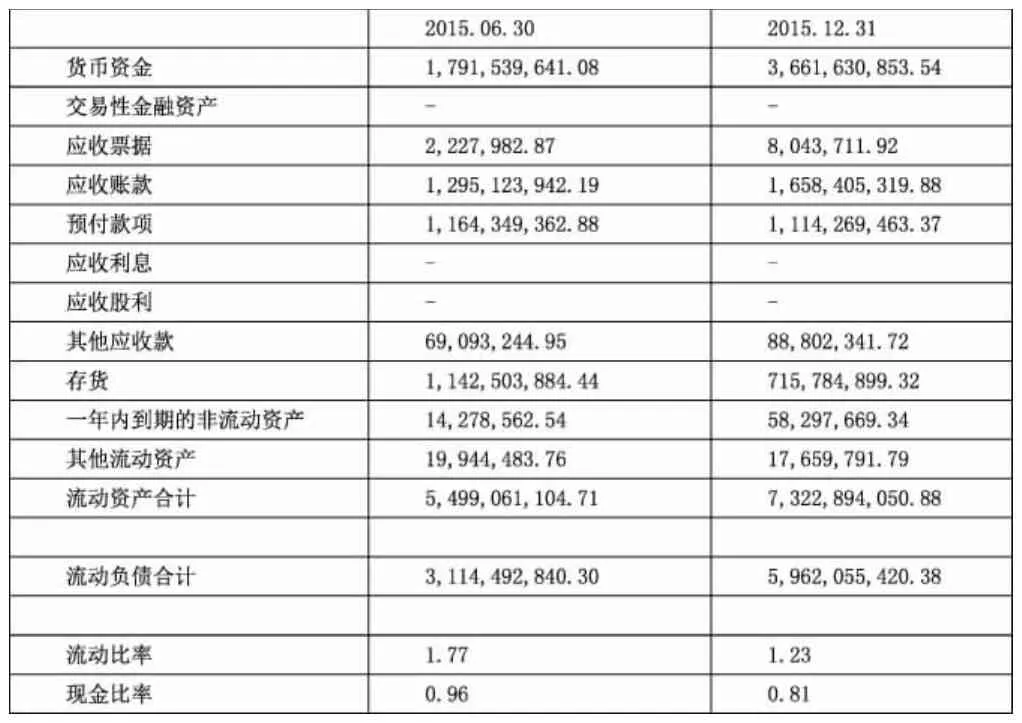

1.提升主并方的融资能力。并购溢价是主并方付出的成本在并购活动中超过被并方企业资产价值的部分。高溢价并购产生了高额商誉,华谊兄弟选择向老股东冯小刚和陆国强一次性支付全部股权转让价款,意味着主并方以货币资金换取了大量的虚拟资产,这大大降低了企业流动资产的质量,如表2所示,华谊兄弟2015年年底的流动比率和现金比率比年中大幅下降。但影视剧筹备初期需要大量资金,影视公司一般会选择通过无形资产质押的方式获得银行或其他渠道的贷款。冯小刚导演具有强大的票房号召力,华谊兄弟选择在与冯小刚的协议到期之日并购东阳美拉,不仅可以继续与冯小刚合作,保障影片票房以及华谊兄弟品牌效应,而且能够以无形资产质押方式提高贷款额度。

表2 华谊兄弟2015年流动比率、现金比率测算简表 单位:元

2.对主并方短期绩效产生利好影响。影视公司在发展中需要大量资本,精品影视制作尤甚,需要优秀导演、演员等支撑。影视公司通过高溢价并购“明星公司”,用丰厚的资金或股票留住重要导演和演员,以此组织优秀影片,带来较理想的票房收入。并购是上司公司实现业绩快速增长的重要方式,影视明星本身具有话题效应,能吸引市场关注,激发投资热情,便于影视公司获得更高估值,拉升股价。华谊兄弟宣布并购东阳美拉前,华谊兄弟股价一直处于波动状态,公告日后股价逐日上升并达到当月最高值,如图1所示。此次并购对华谊兄弟短期绩效产生了利好影响。

图1 2015年11月华谊兄弟股价走势图

3.风险上升。为了支撑并购对价的高估值,并购标的业绩承诺大多偏离合理水平,“高溢价、高承诺”的模式严重破坏了市场有效资源配置的功能。从《华谊兄弟2015年年度报告》知,此次并购形成了巨额商誉,一旦东阳美拉经营业绩完成情况与承诺业绩有较大差距时,商誉会大幅减值,主并方不得不计提大额的商誉减值准备,这在冲减资产的同时抵减净利润,商誉越大,计提的减值对利润的冲击越大,进而严重拖累公司的业绩,影响股价。商誉减值准备一旦计提,不得转回,这对公司报表的影响是不可挽回的,极有可能导致企业资信评级下调。虽然商誉减值属于一次性非经常性损益,但其传递出的负面信息很可能被市场进一步放大,引发投资者对未来经营前景的悲观预期,由此引发的经营风险和财务风险不容小觑。

四、启示

(一)主并方:理性并购,将并购估值与企业的价值创造有机结合

影视业并购是一柄双刃剑,主并方必须端正并购动机,合理制定并购战略。估值是一切投资决策的灵魂,并购估值要与创造价值有机地结合在一起[5]。企业估值方法包括收益法、市场法和资产法三大类,每一类都内含多种估值方法。主并方必须对并购标的清楚了解,对协同效应实现的可能性充分考虑,对并购标的创造的回报合理计量,才能选择合适的估值方法。盲目抬高并购标的的估值,将希望寄托于未来市场,将风险转嫁到未来业绩承诺的完成情况上,把不确定性留给市场和投资者,一旦业绩承诺无法实现,主并方计提大额商誉减值准备,中小投资者利益将受到极大损害,主并方的后续经营和发展也将问题重重,不利于企业创造价值。

同时,主并方还需要在并购活动中和并购后加强自身和被并方全方位的资源整合,尤其是对人员、业务、财务的整合,最大限度地利用被并方的资源,建立留住明星的长期有效机制,充分发挥并购双方的优势,实现协同效应,进一步强化企业的核心竞争力。

(二)投资者:提高风险防范意识

炒作并购题材一直备受A股投资者青睐,影视业的轻资产难以估值,这决定了投资影视业的风险远比投资制造业的风险大。投资者不应只关注影视业公司短期盈利或股价的涨幅,应学会换位思考,在掌握已有资料的基础上,站在主并方的角度对被并方进行SWOT分析,结合行业政策、市场环境、宏观经济变化趋势、被并方的发展历程和内部治理结构等相关因素,综合考虑双方内外部环境,认清高额商誉及其减值风险可能引发的问题,警惕商誉暴增背后隐藏的“地雷”,进而树立理性投资意识,避免盲目跟风炒作。

(三)政府监管部门:完善市场监管体制,强化信息披露机制

要保证上市公司并购安全有效,必须建立起覆盖整个并购链条的信息披露机制,向投资者充分揭示可能存在的风险。政府监管部门应履行职责,整顿并购市场秩序,加大对业绩承诺履行的监管力度。证监会应建立可靠的估值参考体系,分别建立针对上市公司和非上市公司并购估值的系统方法,对无形资产、高科技创业企业、跨境并购等估值难度较大的并购实务制定参考细则。

2016年的影视业,延续并扩展了2015年的并购浪潮。但与往年不同的是,监管部门对影视业的并购重组由无条件通过到一事一议,影视业中的概念炒作和明星效应得到一定程度的遏制,如唐德影视拟并购影视明星范冰冰参股的爱美神51%的股权,暴风科技拟出资10.8亿元并购影视明星刘诗诗和赵丽颖参股的江苏稻草熊影业60%股权,这两宗并购计划都没有取得成功,相继夭折。

证监会2017年对上市公司和相关方在业绩承诺的做出及履行过程中,进一步强化对信息披露的监管及对上市公司的问询机制,影视业的并购在未来将面临更严格的审查和披露要求,我国影视业的发展将更加理性化。

五、结束语

高溢价并购往往伴随高风险,影视业通过“高溢价+高业绩承诺”模式并购明星公司的现象屡见不鲜,只有投资者、主并方、政府监管部门等多方共同努力,才能有效降低影视业高溢价并购风险,促使影视业更加理性发展。