近年国际天然气市场回顾及2025年展望

陈蕊 白桦

摘要:国际天然气市场消费在经历了两年低速发展后,于2018年呈现强劲反弹,主要驱动力为北美和亚太。产量稳增使市场供需持续宽松,但较过去几年供需差缩小,区域市场价格受不同因素影响呈不同幅度上扬。全球天然气贸易量持续增长,其中LNG贸易为主要拉动力,贸易灵活度持续上升。预计未来几年,市场供需仍趋宽松,价格在未来一年内受区域市场需求下滑、新LNG液化项目投产等因素影响维持低位,2020年后开始回升。

关键词:天然气;供需;LNG;液化项目

中图分类号:F416.22

文献标识码:A

文章编号:16735595(2019)05000107

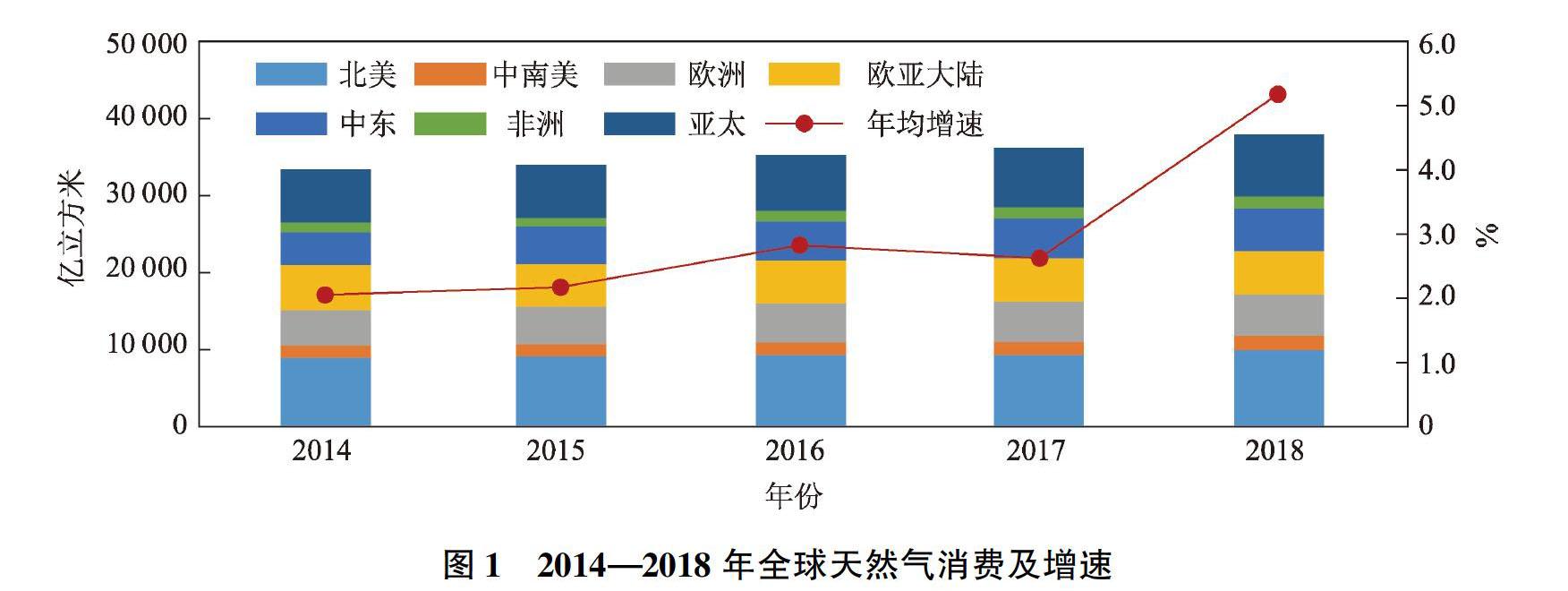

当前,应对全球气候变化、推进能源转型已成为国际社会和能源行业的共识。世界能源转型在挑战中持续推进,在非化石能源技术取得重大突破之前,能源轉型仍主要依靠化石能源清洁低碳发展。自2017年开始,全球经济整体向好,能源消费稳中有增。在经历了两年低速发展后,全球天然气市场于2017年触底反弹,行业全面回暖。天然气消费占一次能源消费比重上升014个百分点。亚太消费大幅增长,抵消了北美消费五年来首次负增长的影响。2018年,全球能源消费结构进一步向清洁化、低碳化加速转变,天然气消费占比稳步上升至26%,增速领涨全球能源。预计未来几年,全球天然气市场秩序继续重构,供需格局将在美国、俄罗斯出口能力大幅增加的情况下受到重大影响。[1]

一、近年国际天然气市场回顾

全球天然气市场在经历了两年疲弱后于2016年开始回暖。全球天然气消费量持续回升,产量稳步增长,LNG液化出口项目集中投产,市场供需持续宽松,供需差开始收窄。LNG贸易高速增长带动全球天然气贸易快速发展。受经济、国际油价、供需等因素影响,主要市场价格出现不同幅度回升。

(一)全球消费加速回升

1.全球天然气消费恢复增长后继续强劲复苏

2017年,全球天然气消费量为362万亿立方米,增速22%,恢复到过去10年平均水平。拉动消费回升的主要因素:一是亚洲传统天然气消费大国和地区的减煤抑核、核电厂安全标准升级以及消费国天然气利用及相关政策推动;二是低气价降低进口成本、刺激消费,以中国为代表的主要进口国及新兴经济体经济向好,促进天然气消费;三是欧洲煤炭价格走高、风力发电量下降以及气温波动影响,使燃气发电需求持续增长,促进欧洲天然气需求稳步提升[2]。2018年,全球天然气市场景气程度继续提高,全球天然气消费量386万亿立方米,增速达53%,创近7年来新高(见图1,数据来源:《BP世界能源统计年鉴》)。主要拉动因素:一是全球经济整体复苏,亚太地区及新兴经济体天然气需求增加;二是美国天然气消费受天气影响持续回升,不仅扭转前一年负增长的局面,还呈现出全球主要地区中最高增速;三是亚洲天然气市场仍然维持较快发展势头,特别是中国天然气市场的快速拉动作用明显[3]。

2.北美和亚太领涨全球天然气消费,欧洲放缓

2017—2018年,北美和亚太两大地区天然气消费显著增长,消费量占全球消费总量的48%。北美地区主要消费经历了负增长和强劲反弹,主要推动力来自美国。2017年,北美消费出现近5年来的首次负增长,增速下降09%,消费量为9521亿立方米。影响因素主要有:特朗普政府的“能源独立”政策,解除了煤炭禁令,煤炭消费上升导致价格敏感度较高的电力行业天然气消费下滑;美国亨利中心(Henry Hub)气价回升,对消费有所影响;美国天然气产量下降,出口量上升。2018年,受全球消费量排名第一的美国消费快速增长(11%)拉动,北美天然气消费同比增长91%,消费量突破1万亿立方米。

亚太市场消费持续增强。[4]2017年和2018年,亚太消费增速分别为10%和8%,消费量从7948亿立方米增至8312亿立方米(见图2)。其中,中国天然气消费在 “煤改气”政策推动下持续快速增长;韩国受能源政策和天气因素影响,城市燃气和发电用气增长,拉动全国天然气消费持续增长;日本核电站重启增加,天然气消费量下降。[5]

欧洲天然气市场由稳定增长转为增速放缓。2017—2018年,消费量从5117亿立方米升至5423亿立方米,增速由52%下滑至2%。2017年欧洲受到冬季遭遇极寒天气、煤炭价格上涨、天然气库存下滑等综合因素影响,整体天然气需求稳步提升。但2018年,欧洲冬夏季气温温和、风能和核电利用增加、天然气市场面临多来源气源竞争和多能源竞争等使天然气需求受到抑制。

中国石油大学学报(社会科学版)2019年10月

第35卷第5期陈蕊,等:近年国际天然气市场回顾及2025年展望

3.亚太消费占比持续提升,美俄中消费占近四成

分地区消费占比看,2018年,亚太地区天然气消费占全球天然气消费比例由五年前的203%上升至215%,北美地区占比由262%上升至266%,中东地区由127%上升至146%,非洲地区由35%上升至39%。其他地区则出现不同程度下降,欧亚大陆占比由173%下降至149%,欧洲由15%下降至14%,中南美地区由5%下降至44%(见图3)。全球天然气消费市场东移趋势较为明显。

分国家消费情况看,美国和俄罗斯作为全球第一和第二大天然气生产国,自身消费量占比仍为前两位。中国居第三,占全球比例为72%,其后依次为伊朗、加拿大、沙特阿拉伯、日本等。美国、俄罗斯和中国占比合计超过全球天然气消费量的40%(见表1)。

(二)全球天然气供应持续稳增,市场保持宽松

1.全球天然气产量稳步增长,美国和俄罗斯贡献突出

2017—2018年,全球天然气产量稳步提升,美国和俄罗斯贡献突出。全球天然气产量从38万亿立方米增至397万亿立方米,增速由27%升至45%。其中,北美地区产量增量917亿立方米,增幅最大,达91%,主要是由于美国需求增加和出口需求推动。欧亚大陆产量增量为464亿立方米,同比增长55%,主要是由于俄罗斯产量提升。北美和欧亚大陆产量合计占全球总产量的一半(见表2)。

2.全球LNG液化出口能力增长,支撑全球供应

由于前期做出最终投资决定(FID)的LNG液化项目建设相继完成,2017—2018年项目投产相对集中,全球LNG供应能力持续提升,市场供应过剩加剧。全球LNG液化能力由2017年的353亿吨/年增至2018年的383亿吨/年,同比增长85%。2017年,新增美国、澳大利亚、马来西亚和俄罗斯4个国家6个项目8条生产线,合计能力3 415万吨/年(见表3)。

2018年,美国、俄罗斯、喀麦隆和澳大利亚4个国家5个项目7条LNG液化生产线投产,新增产能3115万吨/年(见图4)。截至2019年年中,全球LNG液化能力最大的为澳大利亚,液化产能为8430万吨/年,维持多年液化能力第一的卡塔尔位居第二,液化产能为7700万吨/年,美国居第三,产能为3360万吨/年,马来西亚为3570万吨/年,俄罗斯为2730万吨/年。

(三)全球天然气贸易快速发展

1.管道气贸易量持续上升

全球天然气贸易持续快速发展,LNG贸易线路增多是2017年全球天然气贸易最大特点。全球天然气贸易量由2017年的113万亿立方米,增至121万亿立方米,同比增速由59%升至71%。其中,2018年,全球管道气贸易量由前一年的7407亿立方米升至7710亿立方米,同比增速41%,主要是由于俄罗斯出口欧洲管道气量持续增长(见表4)。

2.LNG贸易是拉动全球天然气快速发展的主要动力

2018年,全球LNG贸易量4406亿立方米(324亿吨),同比增加10%,进口量增长最多的是亚洲和欧洲,出口增长最多的是澳大利亚和美国(见图5)。

3.分地区LNG贸易情况分析

进口方面,亚洲LNG进口需求高速增长。2018年,亚洲LNG进口总量为243亿吨,同比增长142%,较前一年进一步加速增长。主要是由于中国、韩国、印度和中国台湾地区带动亚洲LNG进口需求大幅上涨;巴基斯坦、新加坡等新兴进口国增速较快;日本受核电重启、替代能源等影响,LNG进口量同比下降。欧洲LNG进口量5380万吨,同比增长96%,较前一年有所放缓,主要是由于意大利、西班牙等传统进口国LNG进口量下降。

出口方面,美国和澳大利亚出口规模持续扩大。美国全年共计320艘LNG货船(2105万吨)出口至拉美、欧洲和亚洲等30个国家和地区,同比上升632%。澳大利亚共计1018艘LNG货船(6861万吨)出口至亚太、中东等11个国家和地区,同比上升217%。

(四)全球天然气价格不同程度上涨

2018年全年主要市场天然气价格呈现上升走势,其中,北美Henry Hub(HH)价格涨幅较小,欧洲NBP价格大幅上涨,东北亚LNG现货价格涨幅最大。

1.北美天然气均价小幅上涨

美国年初和年末的极寒天气导致美国采暖用气需求大幅上升,夏季制冷需求提升,全年天然气需求整体提升,库存走低,但由于供需持续宽松,价格波动幅度有限。①全年HH现货均价316美元/百万英热单位,同比上涨59%(见图6)。

2.欧洲天然气均价上涨

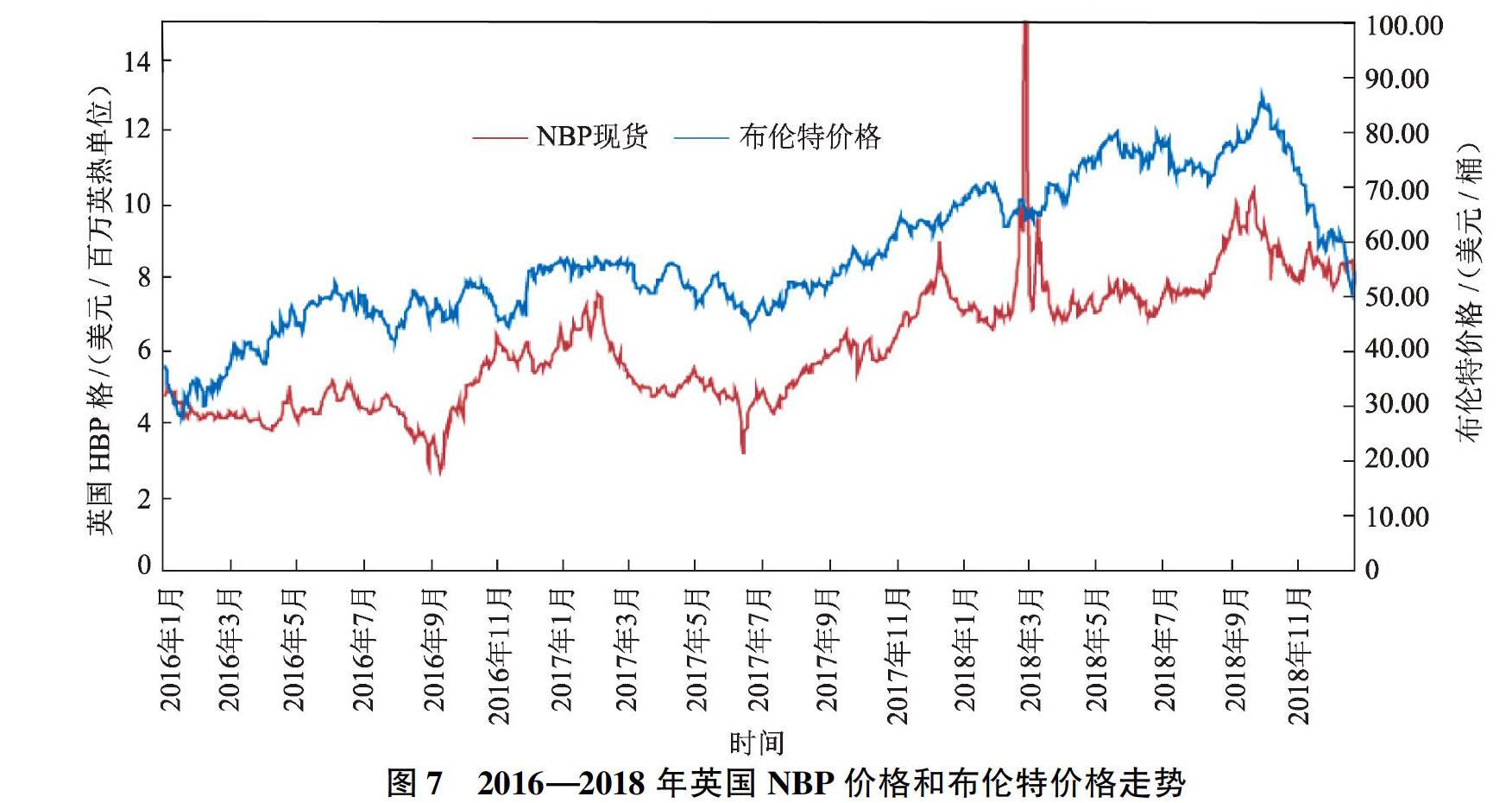

欧洲由于受替代能源竞争影响,天然气需求不如预期,但受寒流和暴风雪、气田意外停电和停产等突发因素影响,供应中断现象频发,使价格波动幅度较大。全年NBP均价805美元/百万英热单位,同比上涨388%(见图7)。

3.东北亚LNG现货价格大幅上涨

LNG现货价格是当月对下一LNG现货交割窗口报价的平均价。

东北亚LNG进口需求在中国、韩国和印度等传统进口大国的带动下同比上升,集中表现在夏季制冷需求增加较大以及各国提前为冬季备货使现货价格在第三季度涨到年内最高。此后,受暖冬、库存饱和以及接收站能力限制,现货进口需求持续疲弱,全年均价987美元/百万英热单位,同比上涨433%(见图8)。[6]

二、国际天然气市场2025年展望

1.未来几年国际天然气市场供应仍然宽松

由于2018年全球天然气消费是在经历了前两年的低速增长后的反弹,因此增速较快,但预计这仅为短期、不可持续的状态。预计未来全球天然气消费将维持小幅增长,增速维持在16%,较过去十年平均增速(22%)有所放缓,至2025年,全球天然气需求将稳步增长至43万亿立方米,主要拉动力为亚太地区;全球天然气产量持续提升至45万亿立方米,增速25%,主要来自美国页岩气产量和俄罗斯常规天然气的支撑。管道气出口主要是由俄罗斯输向欧洲及部分亚洲国家。从LNG出口看,2025年前,即将投产的液化能力主要来自美国5440万吨/年,俄罗斯2830万吨/年,加拿大1400万吨/年,澳大利亚360万吨/年,莫桑比克340万吨/年。由于LNG产能投产集中,预计市场供应宽松状态将持续到2025年后。

2.三大市场价格先降后升

2019年,全球天然气市场供需继续宽松,供需差收窄。LNG液化项目集中投产,市场供应增加,价格有望回落。分地区看,美国天然气需求较为穩定,国内产量将进一步提升,LNG出口随液化产能投产继续增加,整体供需宽松,预计全年HH价格将下跌至28~32美元/百万英热单位。欧洲受替代能源发展等因素影响,需求增速放缓,全年NBP价格68~73美元/百万英热单位。亚洲天然气需求在中国和新兴需求国进口持续增加等因素影响下继续提升,但鉴于全球LNG出口能力持续增加,LNG市场持续供大于求,LNG现货到岸报价均价在8~85美元/百万英热单位。

预计2025年,美国HH价格受成本上升、出口增加等因素影响呈上升趋势,但涨幅较小,均价35美元/百万英热单位。NBP价格在可再生能源增加、多气源竞争加剧的影响下波动上行,但增长有限,均价93美元/百万英热单位。亚洲传统进口国需求稳定增长、新兴进口国需求维持较快增速,亚洲整体需求旺盛,气价涨幅仍为三大市场中最大,东北亚LNG现货价格将涨至102美元/百万英热单位以上,但增幅较此前对市场2023年后供应紧张判断情况下的增幅下降。

3.全球LNG项目加速投产,俄罗斯将影响天然气贸易格局

按照规划,2019年在建、计划及完成前段设计项目来自5个国家共12个项目16条生产线,合计产能4320万吨/年。由于项目投资、经济性等问题,估计有4000万吨/年产能投产(见图9)。值得关注的是,俄罗斯天然气出口能力将随北溪二期、土耳其流、中俄东线三条天然气管道的投产大幅提升,对全球天然气贸易格局产生重大影响。

三、对我国天然气供应保障体系的相关建议

针对前两年冬季国内天然气供应短缺以及未来国内天然气需求将持续增长的预期,国家自2018年以来加强了天然气供应保障体系建设,缓解冬季供气紧张情况。未来应在储备和资源进口两个方面积极加强天然气供应保障体系建设,推进体制机制的完善。

一是继续加强储气调峰能力建设,加快完善天然气管网建设和LNG接收能力建設。推进地下储气库建设,从国家层面组织开展地下储气库建设可行性研究,对于地下储气库的投资和建设给予政策支持。加快LNG接收站新建、扩建工作,推动已经布局的LNG接收站建设进程,促进搁浅计划的重启。

二是积极推进进口资源规划,确保国内冬季天然气供应安全。在加大国内气田勘探开发力度,重点扩气源的同时,做好进口天然气资源规划。借鉴全球天然气资源进口大国的贸易经验,优化进口天然气来源和渠道,保障国内天然气安全平稳供应。

参考文献:

[1] 白桦,陈蕊.近期全球天然气市场新特点及短期预测[J].国际石油经济,2019,27(6):4146.

[2] 刘朝全,姜学峰.2017年国内外油气行业发展报告[R].北京:石油工业出版社,2018.

[3] 刘朝全,姜学峰.2018年国内外油气行业发展报告[R].北京:石油工业出版社,2019.

[4] 白桦,黄昀.转型时期国际天然气市场发展态势及气价预测[J].天然气技术与经济,2018,12(6):3739.

[5] 单卫国,冯陈玥,王新哲,等.低油价下亚洲天然气市场现状及展望[J].国际石油经济,2018,26(6):3541.

[6] 白桦.世界天然气市场:供需分析与未来展望[R]//黄晓勇.世界能源蓝皮书——世界能源发展报告(2019).北京:社会科学文献出版社,2019:131153.

责任编辑:曲红