大撤退or大反攻?外资两融净流出 增量资金待爆发

《股市动态分析》研究部

资金是行情涨跌最根本的助推器,近期外資和两融资金的连续流出让市场对后续的行情产生分歧。本文通过梳理市场主要资金的流向,以及对后续影响资金面的重磅事件进行展望,为投资者提供决策参考。

北上资金大幅撤退

深沪港通的资金流向被市场看作是影响走势的一大关键指标。年初,北上资金积极入场,流入幅度明显加快,净买入金额远高于历史同期水平。然而步入4月份后峰回路转,北上资金开始持续流出,其中在5月出现超500亿元的净流出,外资的流出现象也成为市场最为关注的焦点之一。(见表一)

目前市场普遍认为,北上资金的阶段性外流主要受以下三点因素的影响:一是出于宏观经济上对中美摩擦的不确定性以及中国经济的担忧;二是对于汇率的贬值的考虑,有部分资金有被动减仓的需求;三是持仓个股在大幅上涨后风险收益比下降,有资金出于市场节奏的考虑进行减仓,并在下跌中进行一定的调仓换股。从AH溢价情况分析,经过年初以来的上涨,恒生AH溢价指数大幅上升至1.28附近,A股的估值吸引力较以往下降,因此外资阶段性的流出并不意外。(见图一)

从近一个月北上资金的重点增减持对象分析来看,大名单中不仅有受中美贸易摩擦影响的海康威视,还有贵州茅台、中国平安和格力电器等一众盈利稳定的明星白马股。增持对象中可以明显看出,以温氏股份(300498)为首的农林牧渔板块受到港资青睐,牧原股份和正邦科技均榜上有名。此外资金对金融股的选择有一定分歧,在抛售中国平安和兴业银行的同时也买入部分浦发银行、民生银行、生益科技和东方财富。(见表二)

将近一个月和近三个月内个股资金流向对比来看,可以发现北上资金对于前述白马股的抛售早已开始,但五粮液(000858)和格力电器(000651)等部分个股的资金流出速度出现明显放缓,而对已经大幅上涨的农林牧渔板块的个股的增持则更多从近一个月开始。

北上资金或面临拐点

虽然北上资金的撤退引发市场足够关注,但目前普遍认为这一现象不具备持续性,而A股进一步纳入MSCI和富时罗素指数的事件有望催生资金面的拐点。

MSCI在A股已不再陌生,5月28日尾盘,MSCI纳A因子的首次扩容正式生效,北向资金大举涌入MSCI成分股,暴力拉升三大股指。事实上,此次的MSCI扩容总共分为三步走,此次从5%增加至10%只是扩容第一步,在8月和11月还会进行扩容,投资者可积极关注。

富时罗素则是A股中的新面孔,北京时间5月25日凌晨,富时罗素公布其全球股票指数系列2019年6月的季度变动,并宣布将A股纳入其全球指数。最新公布的全球股票指数其中包括了纳入其全球股票指数系列的A股名单,这次变动将于2019年6月21日收盘后正式生效。此次共有1097只A股入选大名单,其中包括292只大盘股、422只中盘股、376只小盘股以及7只微盘股。根据富时罗素公布的计划,A股纳入将分三步走:2019年6月纳入20%,2019年9月纳入40%,2020年3月纳入40%。涵盖大、中、小股票。(见表四)

分析来看,中国A股纳入富时罗素指数是利好无疑,其中有三点需要注意。一是资金量,此次总共将吸引约700亿人民币,但影响更多体现短期情绪面上,资金对A股的中长期走势运行并无实质性影响;二是时间点上,此次分三批进行,对标MSCI事件,往往会出现纳入时间点前后利好出尽的走势,尤其是6月底首次纳入富时罗素与MSCI在5月底的扩容时间点非常接近,如果行情在5月底或6月初有所起色,不排除6月底“入富”成为部分资金兑现的高点;三是具体名单上看,本次入富与5月MSCI扩容时的名单大同小异,但却同时呈现出了一个外资配置的新趋势,即对A股具有内生增长动力的科技龙头关注度与日俱增,投资者在关注传统白马蓝筹股的同时也应逐步将视野放至国内具有真正科技实力的成长股上。

更长远看,富时罗素的最终目标是全面纳入中国A股,未来中国股票(包括A股以及非A股中国股票)有望在富时新兴市场指数中占到50%以上的权重,在富时环球指数中占到6.5%的权重。据测算,在接下来的3至4年内,随着纳入比例的增加,将有额外的500亿美金进入A股。

两融跌幅放缓

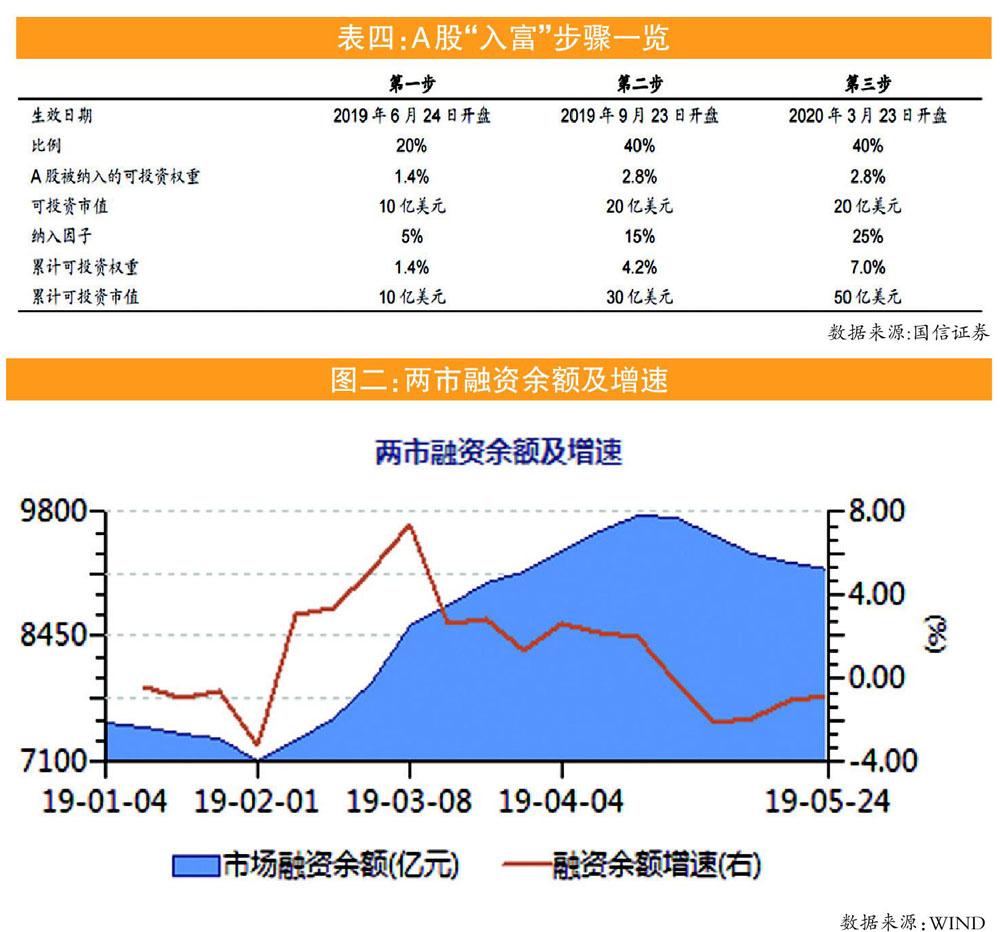

两融资金的流出同样是股市近期下跌的一大原因。据统计,截止2019年5月27日收盘,市场两融余额为9286.11亿元,较一个月前的9820.16亿元,下降534.05亿元,下降幅度为5.43%。但从最近情况来看,近一周市场两融余额下滑幅度仅为0.4%,跌幅出现明显收窄的现象。(图二)

行业分布来看,今年以来,融资客买入最多的是非银金融板块,净买入规模为209.79亿元,计算机、电子和化工的两融净买入规模均超百亿元。然而步入5月份以来,仅食品饮料板块录得融资净买入,其余均呈现净卖出状况,其中净流出最多的正是融资客前期大举买入的非银金融板块,流出金额为45.19亿元,此外同期流出金额超20亿元的还有化工、房地产、医药生物、计算机和传媒板块,均为今年以来融资大幅买入的板块。(见表五、表六)

融资数据的变化非常直观地反映出今年板块行情的表现,首先是非银金融板块内的券商股大幅上涨,打开今年行情上涨的第一枪,随后计算机和电子等一众科技板块在科创板的炒作预期下轮番起舞。但4月份开始,受多方面因素影响,两融资金选择获利出逃,杠杆的踩踏往往导致行情的快速演变,于是三大指数在短短不到一个月的时间内跌幅超10%,其中券商和科技股跌幅较大。

个股情况看,两融余额排名前列的以金融股为主,其中排名第一的是中国平安(601318),两融余额为222.38亿元,此外中信证券和兴业银行的两融余额同样超百亿元。从两融余额占流通市值占比这一指标更能反映杠杆资金对个股走势的影响,其中该占比最高的是恒泰艾普(300157),数值高达22.16%,和佳股份(300273)以21.89%的比例紧随其后。

和前文分析的行业有相似之处,两融资金今年以来净买入最多的是东方财富(300059),规模达39.82亿元,中信证券和财通证券分列第三、四位,第二名的是今年的化工龙头浙江龙盛(600352),净买入金额为36.79亿元。前十名中依次还有恒生电子、京东方A、中兴通讯和网宿科技,此外还有食品饮料板块的五粮液和农林牧渔板块的牧原股份。净流出方面,中国国旅、兴业银行和上汽集团是杠杆资金流出最多的三只个股。

如果从五月份的数据来看,融资买入最多的是五粮液(000858),流入规模达6亿元,海康威视(002415)以5.71亿元的净买入额紧随其后,此外还有来自各个行业的龙头上榜,没有呈现明显的板块特征。(见表七)

两融数据中有两点值得重点关注,一是部分今年以来融资客大幅买入的个股,在近期的资金流出和股价下跌幅度更为明显。虽然在上涨时两融资金的入场能够助推行情的演化,但在市场环境不济时也会成为砸盘的主力军,投资者需警惕今年以来两融大幅加仓的标的,尤其是缺少基本面支撑的个股。

二是两融的增减持对象与北上资金的增减持对象出现一定分化。例如,近一个月陆股通资金抛售的贵州茅台、海康威视和五粮液获得融资客的加仓。分析来看,港資虽然卖出五粮液,但流出速度已经大幅放缓,而融资客已然先行加仓,一旦后续录得两路资金加速流入,五粮液或开启新一轮行情。海康威视虽然存在不少风险点,但连续下跌后静态市盈率仅为20倍左右,处于相对低位,虽然不能简单照搬任何一路资金的操作,但两路聪明资金的分歧值得市场推敲。各路机构摩拳擦掌

除了逐步进场的MSCI和即将到来的富时罗素指数的资金外,国内各路资金也是对A股摩拳擦掌,包括ETF连续加仓、公私募基金加速入场和养老金入市等等,其中来自银行和保险机构的资金受到市场广泛关注。目前进度上看,工银理财有限责任公司和建信理财有限责任公司获批开业。据机构统计,已有近30家银行公告拟成立理财子公司,除了大型银行和全国性股份制银行外,不少城商行和农商行也跃跃欲试。

目前,银行理财产品已成为我国金融市场重要投资者。截至2018年底,非保本理财产品余额约22万亿元,虽然银行理财资金尚未入市,但市场普遍期待理财子公司能为股市带来增量资金,引发市场无限遐想空间,或是最值得期待的增量资金来源。

险资方面,近期有消息称,“银保监会正积极研究修订保险资金投资权益类资产比例上限,拟在当前30%基础上予以进一步提升”。目前许多保险机构权益投资比例已经逼近30%的上限,保险资金增持A股是必然趋势,预计提高到40%是第一步目标。截至一季度末,保险业的资金运用余额17.0554万亿元,其中投向股票和证券投资基金的金额为2.1126万亿元。长城证券据此测算,保险入市资金每提升一个百分点,将直接带来1705亿元资金增量撬动二级市场。如果权益投资比例提升至40%,按照此前实际的二级市场权益投资比例,可能给A股市场带来近万亿元的增量资金。

综上来看,国内资金方面,养老金、银行理财和险资等重磅资金陆续进场,公私募基金加速发行,一旦行情再起,两融杠杆资金势必卷土重来。外资渠道看。北上资金的流出何时能够停下不得而知,但从更长的周期考虑,目前只是近年来源源不断的北上资金的一次小回撤,在保留一份谨慎的同时也应看到不管是从A股的估值和基本面考虑,还是从MSCI和富时罗素等事件展望看,外资后续流入的资金量依然非常值得期待。