资本积累、经济结构非农化与投资率变化规律

冷成英 匡绪辉

摘要:伴随中国经济增长的一个显著特征是高投资率,资本形成在产出中保持了很高比重,并且呈上升趋势,很多国家在快速工业化的过程中也有类似现象,东南亚等地区的新兴国家表现尤为明显。结合我国1996—2015年省域面板数据进行实证分析,发现投资率的变动与经济发展阶段密切相关,资本积累和经济结构非农化之间的相互作用使投资率出现先上升后下降的规律性变化,这表明中国经济新常态是经济发展到一定阶段的必然结果,转变经济发展方式刻不容缓。从地区来看,大部分省份的投资率进入了随着资本积累而下降的通道,积极扩大投资的政策取向并不具有可持续性,反而可能会使其丧失转变经济发展方式的窗口期,不利于长期经济增长;同时警示中西部省份要切实转变发展思路,降低经济增长对投资的依赖,要更加注重内生发展动力的培育。

关键词:资本投资率;经济增长;投资驱动;资本积累;经济结构非农化

基金项目:教育部人文社会科学研究项目“都市圈视角下创新要素聚集的演变机理与空间效应研究”(17YJC630191)

中图分类号:F424 文献标识码:A 文章编号:1003-854X(2019)12-0005-08

一、引言与相关文献综述

很长时间以来,伴随中国经济增长的一个显著特征是高投资率,资本形成在产出中保持了很高比重,并且呈上升趋势。根据国家统计局数据,在建国后20年里,中国的投资率大多在30%以下;在70年代初期大幅跃升至30%;改革开放后,投资率又进一步提高,到2003年后一直保持在40%以上,近年来保持在45%以上的高水平。与投资率在波动中上升相对应,消费率则逐步下滑。20世纪80年代初,中国的消费率还在65%左右,之后在波动中呈下滑趋势,到2008年国际金融危机后甚至下降到50%以下。很多国家在工业化中的投资率变动也有类似情况。近年来,一些发展中国家工业化加速推进,与此同时投资率也有所上升,这在东南亚等地区的新兴国家中表现尤为明显。不仅如此,发达国家在工业化过程中的投资率也是如此,在工业化快速发展时期投资率有所上升,而且这些国家进入工业化后期后投资率又明显下降。

上述事实似乎表明,投资率在工业化过程中的变动是有规律的。根据新古典经济学原理,如果一个经济体的资本回报率保持在高位水平,那么增加资本投入以实现资本升值便是一个理性的选择,该经济体的投资率上升。反之,若经济体的资本回报率较低,资本就会配置到其它领域获得更多收益,如将资本输出到资本回报率更高的开放国家,通过对外投资获利,本国的投资水平下降。不考虑资本回报率的高投资必定是不可持续的,即使外部力量在短期内可以推高投资率,但这也只是短期的表现,从长远看投资率最终将回归到与资本回报率相一致的水平上①。然而,如果资本回报率是高投资率的直接原因,那么为什么一个国家在工业化快速发展时期拥有更高的投资率?是什么因素推动发展中地区投资率呈现出先上升后下降的规律性变化?这仍然是一个有待研究的问题,明晰这一问题,有利于理解中国高投资背后的故事。实际上,以东亚、东南亚等地区为代表的新兴国家的高投资现象很早就引起了学术界的关注。杨(Young)较早地指出东亚的新兴国家强劲的经济增长主要依赖资本和劳动的投入,生产率增长并不突出②。克鲁格曼(Krugman)甚至将东亚、东南亚各国与苏联相提并论,认为这些国家依靠要素投入的增长模式缺乏效率提升,是不可持续的③。他们所指出的中国经济增长偏重要素投入的基础即为中国经济增长的高投资、低消费的事实,其观点似乎预示了中国持续十余年的高速经济增长将回归平庸,这在国内外引起了很大反响,掀起了对中国低消费、高投资问题的讨论热潮。

中国经济增长是否可持续是关系到能否越过中等收入阶段的重大问题,这一讨论进一步延伸至中国经济发展模式问题,重点是中国经济增长是否有效率。研究发现,经历了改革初期较快提升后,中国的全要素生产率在20世纪90年代中期后明显下降④。有的学者进一步对中国经济增长的源泉测算发现,中国的经济增长主要归功于资本积累⑤。鉴于中国经济增长的这一特征,有学者认为中国经济发展方式是投资驱动型或粗放式的⑥。有学者提出反对观点,认为即使资本投入对中国经济增长贡献最大,但改革带来的效率提高也不容忽视,资本积累具有动态效率,中国的经济发展方式不能简单归结为投入驱动型的发展方式⑦。还有学者对技术进步的测度方法提出质疑,认为适用于发达国家的方法并不适用于发展中国家,因而很多测度对中国技术进步的测度不准确⑧。另外,有的学者辨析了全要素生产率与技术进步之间的异同,指出技术进步包括中性技术进步和资本体现式技术进步两种,前者与优化资源配置和效率改进有关,后者则附着于资本设备,但相关研究测度的全要素生产率只包含中性技术进步,忽视了资本体现式技术进步,从而低估了中国的技术进步⑨。也有学者根据这一设想进行实证分析,发现资本体现式技术进步的确存在并且对中国的经济增长有积极作用⑩。这些分析视角开阔,对于我们加深对中国经济增长的理解具有很强的启发性,但学术界对中国的投资率是否过高、投资和消费是否失衡问题的讨论并未形成一致观点。

不管中国经济增长方式是否是要素驱动型的,学术界基本上认同资本在中国经济崛起中对经济增长的贡献最大,并且物質资源消耗极大。这种高投资、低消费和全要素生产率较低的发展方式引起了很多学者的反思,一些学者对中国的高投资水平形成的原因展开分析讨论,有的强调经济发展的阶段性,认为经济在不同的发展阶段具有不同的投资和消费特征,这种变化使投资和消费呈规律性的变化{11}。城镇化也被部分学者强调,认为在城镇化的不同阶段,消费和投资的特征不同,由此促使投资率发生规律性变化{12}。这些观点只是阐述了投资率变化具有规律性的特征事实,并没有解释投资率变动的内在机制,而且缺乏经验证据。还有学者从政府作用角度解释,认为地方政府基于晋升激励、财税激励或寻租等因素有足够的投资动机和能力,推高了经济的投资水平{13}。政府可能对投资率存在水平效应,但并不能解释很多国家的投资率规律性变化。此外,还有学者强调价格体系的作用,认为中国的低成本比较优势推动了资本和土地密集型增长方式的发展。在较低的要素价格下,资本回报率较高,投资率因此提高,而且在不同经济发展阶段,随着要素价格变化,比较优势也呈动态变化,因此投资率也会相应变化{14}。这种解释具有合理性,但有待实证证实。

回顾相关研究发现,学术界对中国高投资率问题关注已久,但大多将投资率作为外生变量分析中国经济增长的可持续性问题,针对投资率的研究较少,尤其是对投资率规律性变化内在机制的研究很少,采用规范的方法分析更是缺乏。基于这一现状,我们从投资率变动的机制出发,探讨投资率规律性变化的原因。

二、理论机制分析

如上文所述,一个经济体的投资率是资本回报率的单调递增函数,如式(1)所示:

IR=f(rK)(1)

其中,IR是投资率,rK是经济体的资本回报率,≥0。

我们进一步分析资本回报率的影响因素,设经济体的生产函数为C-D形式,如式(2)所示:

Y=AKαLβ(2)

其中,Y是产出,K是资本投入,L是劳动投入;A、α和β是参数,A>0衡量综合技术水平,α和β表示相应要素的产出弹性系数,且α∈(0,1),β∈(0,1)。

不考虑效率改进,在无工业化、人口自然增长的情况下,参数A和劳动投入L不变。此时,每单位资本的回报率rK等于资本边际报酬,即:

rK=MPK=αAKα-1Lβ (3)

对资本求导,得到:

=α(α-1)AKα-2Lβ(4)

因0<α<1,故<0,表明随着资本存量的增加,资本回报率下降。然而,上述模型假设比较符合发达国家的情形,对于发展中国家则不适用。在发达国家中,人口增长缓慢,劳动数量的变动较小,而且工业化进程完成,各部门的劳动生产率差异较小,劳动在部门间的流动影响较小,因而资本回报率主要受资本存量K的影响。

但是,发展中国家的情况有很大不同,二元经济结构特征明显,工业化、城市化加速发展,投资率很高。一方面,工业化过程加快了资本积累,经济体的资本存量快速增加,这促使资本回报率下降,有拉低投资率的倾向。另一方面,工业化促使经济结构的非农化演变,劳动力从传统部门向现代部门转移,将农业剩余劳动力转化成更高生产率的人力资源,即使人口规模不变,这种资源的再配置也有提高资本回报率的倾向。在发展中国家,资本回报率受资本积累和劳动力转移两个因素的共同影响。

我们知道,在劳动力无限供给的情况下,劳动力需求受资本存量约束,资本存量越大,可吸纳的劳动力也就越多,因而劳动是资本存量的增函数:

L=L(K)(5)

其中,>0。此时资本回报率对资本存量的导数为:

=α(α-1)AKα-2Lβ+αβAKα-1Lβ-1(6)

(6)式中,右边第一项为工业化的资本积累效应,符号为负,表示工业化推动的资本积累有拉低资本回报率的倾向;第二项则为工业化的劳动供给效应,符号为正,表示工业化推动的劳动力转移有抬高资本回报率的倾向。资本回报率的变动取决于上述两种效应的相对大小,更进一步地说取决于资本存量和非农部门劳动数量的互动关系。如果劳动供给效应大于资本积累效应,即>0,资本回报率会随着资本不断积累而上升,但工业化水平达到一定高度后劳动供给效应会逐步下降甚至趋于零,资本回报率会进入到下行通道。如果劳动供给效应在最初小于资本积累效应,即<0,资本回报率会随着资本积累而下降,而工业化水平的提高使劳动供给效应逐步减弱,对资本积累效应的抵消作用也越来越小,进而使资本回报率加速下降。因此,在工业化过程中,资本回报率与资本存量可能呈现倒U型关系,其中上述第一种情况的初始位置处于倒U型的左侧,第二种情况的初始位置处于倒U型的右侧。

在上述过程中,工业化的劳动供给效应对于资本回报率呈倒U型变化发挥了关键作用。实际上,只要产业结构中农业部门与非农业部门存在相对效率差异,工业化的发展就会推动经济结构非农化,表现在工业和服务业在国民经济中的比重不断上升,而农业的比重不断下降。在经济非农化中,不仅劳动力从农业部门向非农部门转移,其它要素如土地、资本也类似,土地和资本从农业部门向非农业部门转移会提高各自的回报率,这种流动也会给资本回报率一个上升的驱动力。这一机制是显而易见的,资本投入不变时,其它要素投入的增加会促使产出增加,单位资本的产出也会提高,这意味着资本回报率上升。发展中国家在工业化过程中的经济结构非农化是一个普遍现象,这有助于提高投资率。

根据式(1),因投资率是资本回报率的单调递增函数,资本存量和非农化对投资率的影响与它们对资本回报率的影响相同,即投资率随资本积累呈先上升后下降的变化趋势,而经济结构的非农化则推高投资率。基于这一分析,我们提出以下两个待验证假设:

假设Ⅰ:工业化中投资率与资本存量之间呈倒U型关系;

假设Ⅱ:工业化中非农业部门的发展对投资率有正向作用。

三、实证结果检验

1. 模型设定、变量和数据

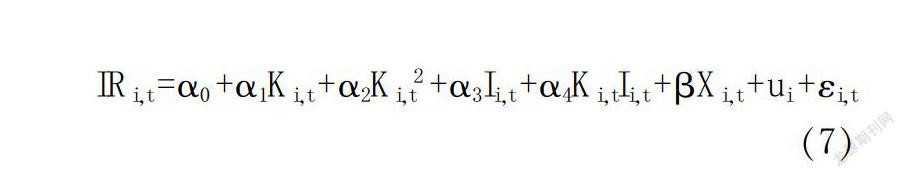

根据上述理论分析,设定投资率模型(IR)如下:

IRi,t=α0+α1Ki,t+α2Ki,t2+α3Ii,t+α4Ki,tIi,t+βXi,t+ui+εi,t(7)

其中,Ii,t為非农化水平变量,Xi,t为系列控制变量,ui为个体效应,εi,t为误差项。根据模型中参数α的估计结果,对上述假设进行验证。同时,为控制其它变量对投资率的影响,加入系列控制变量。此外,上述分析表明,非农化是导致投资率随着资本积累出现倒U型变化的关键因素,为验证这一影响,引入资本存量和非农化水平的交互项Ki,tIi,t。

我们采用中国省域1996—2015年的面板数据对该模型实证模拟,其中重庆因缺乏早期数据将其合并入四川处理,西藏因数据缺省而不纳入,共有29个地区单元,时间跨度为20年。这里的被解释变量为省域投资率IR,即用支出法衡量的地区生产总值中资本形成总额的比重。中国有关投资的主要统计指标主要包括资本形成和固定资产投资两类,前者包括资本形成总额和固定资本形成总额两种。有关两类指标的差异,相关研究已有较充分的说明,我们采用资本形成总额计算投资率,数据来源于相关年份的《中国统计年鉴》。

一是解释变量。根据上述理论分析,我们共纳入两个解释变量,即资本存量和非农化水平。

(1)资本存量K。中国没有官方统计的资本存量数据,学术界多采用有关学者的测度结果,其中张军等 {15} 和单豪杰 {16} 的研究结果引用最高,我们选择张军等的测算结果作为解释变量,并用单豪杰的测算结果进行稳健性检验。两者测算结果最后年份至2015年数据沿用他们各自方法进行补充,即以他们测算结果中最后一年为基期,利用他们各自使用的折旧率用永续盘存法计算之后年份资本存量。为保持补充数据的准确性,将张军版数据和单豪杰版数据换算成他们测算最后年份的价格,分别为2000年价格和2006年价格,同时为避免回归系数过小,以万亿元为单位计量,并以此生成资本存量的二次项K2。如上述理论分析,在工业化过程中,其它要素在部门间的转移使资本回报率随资本积累而出现先上升后下降的变化趋势,进而促使投资率也表现出这种变化规律,因此预期资本存量一次项系数为正,而二次项系数为负。

(2)非农化水平I,用第二产业和第三產业增加值之和与地区生产总值的比重表示,数据根据相关年份《中国统计年鉴》计算。发展中地区的非农产业具有更高的回报率,非农产业比重越高,社会总体回报率越高,投资率也就越高,因而预期非农产业发展对投资率有正向作用。非农化对投资率的作用机制在上述理论推导中已有体现,农业比重下降是工业化的重要特征,这一过程伴随着劳动力转移会提高资本回报率。

二是控制变量。为提高模型的估计精度,我们引入了系列控制变量,引入的控制变量及其对被解释变量的作用预期如下:

(1)财政支出力度fiscal,用地方财政支出与地区生产总值比值表示,数据根据相关年份《中国统计年鉴》计算。中国地方政府往往具有强烈的投资动机,甚至大规模举债用于基础设施建设{17}。从数据看,经济落后的省份这一指标普遍较高,这与中央转移支付向落后省份倾斜一致。政府财政支出中,用于政府日常运营的支出增长相对平稳,而用于投资的部分变动较大,因此财政支出力度的升高可表示政府的投资强度,预期该指标提高会提升投资水平。

(2)科技创新能力tech,用地区专利授权量表示,单位为万件,数据来源于相关年份《中国统计年鉴》。科技创新对投资有两方面的影响:一方面,科技创新有助于提高综合技术水平,进而有助于提高资本回报率,促进投资增加。另一方面,技术对资本有替代作用,创新能力较强时实现相同产值需要的资本投入量更低,因此创新能力的提高可降低投资率。在这两种力量共同作用下,科技创新能力对投资水平的影响有待实证结果。

(3)贸易依存度trade,用支出法测算的货物与服务净流出额与地区生产总值比值表示,数据来源于相关年份《中国统计年鉴》。值得注意的是各省的开放不仅包括对外开放,也包括对国内其它省市的开放,而且很多内陆省份对内贸易规模更大,因而不宜使用外商投资、进出口总额等指标。各省份的这一指标存在严重的分化现象,发达省份多为产品净输出省份,而中西部省份尤其是西部落后省份是产品净输入省份,部分省份该指标甚至小于-1。当贸易依存度上升时,地区产出中用于输出的比重上升,用于投资的比重下降,因此预期贸易依存度对投资率有负向作用。

(4)非公有化程度private,利用城镇单位中非国有和集体单位就业人员工资总额比重表示,数据来源于相关年份《中国统计年鉴》。市场化改革以来,非公有制经济获得迅猛发展,而国有经济和集体经济相对下降。市场化有利于提高资源配置效率,促进全要素生产率上升,进而提高资本回报率和增加投资{18}。但公有制企业作为政府在市场领域的代理人,有扩大投资的驱动力{19},比重下降不等于投资率下降,反而有可能上升,因此非公有化程度的上升的作用也不明确。

(5)受教育程度edu,衡量人力资本水平,用6岁以上人口中人均受教育年限表示,即将小学、初中、高中、大学及以上文化程度人口的受教育年限分别赋值为6年、9年、12年和16年,根据各文化程度人口数计算所有6岁以上人口平均受教育年限,数据来源于相关年份《中国统计年鉴》,单位为年。在科教兴国战略的推动下,各省份的受教育程度均保持稳定上升。该变量同科技创新能力一样,其上升有助于提高综合技术水平,但同时人力资本水平的提升也对资本有替代作用,因而受教育程度对投资率的作用也有待实证验证。各变量的数据描述性统计见表1。

2. 模型估计和结果

解释变量和控制变量多与经济发展水平相关,彼此之间可能相互影响,由此导致内生性问题,对此在回归中所有解释变量和控制变量均采用滞后一期的前定变量。对不包含交互项模型的Hausman检验显示拒绝原假设,存在个体效应,故采用固定效应模型。

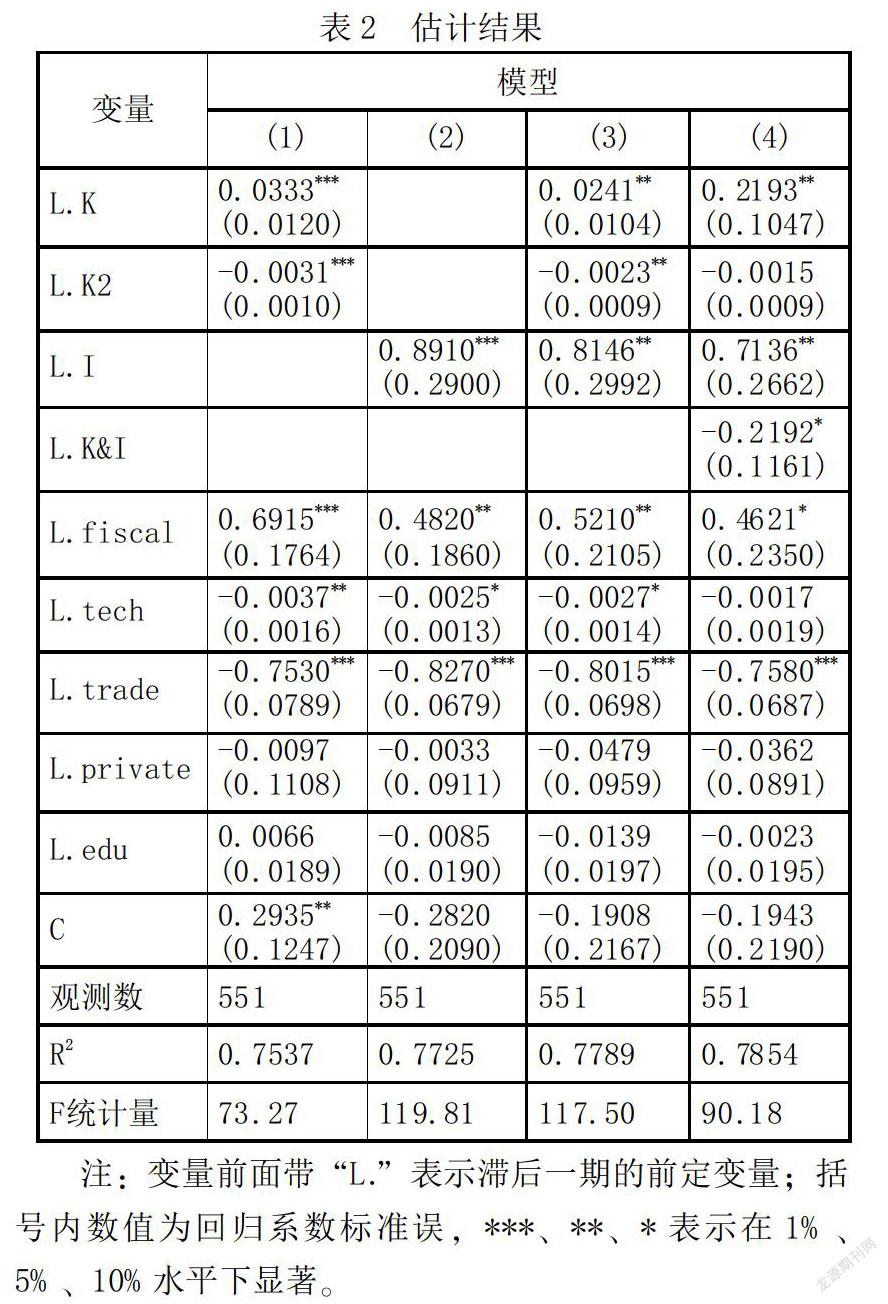

我们拟合了四个模型,其中模型(1)只包含资本存量一次项和二次项以及控制变量;模型(2)只包含非农化水平和控制变量;模型(3)是基础模型,两个解释变量均被纳入进来;模型(4)进一步加入交互项。拟合结果见表2所示。

根据模型估计结果,我们可以发现:

首先,模型(1)和(3)显示资本存量二次项系数为负,并且在5%以内的水平上显著,这验证了投资率与资本存量之间倒U型关系的假设。资本存量一次项的系数均显著为正,表示投资率随着资本积累变动的转折点在原点右侧,即表现为先上升后下降的现象。该结果表明,发展中国家投资率的变动的确与经济发展阶段相关,随着经济发展水平的提高,资本存量逐步扩大,投资率出现先上升后下降的规律性变动,证实了郑玉歆的观点{20}。其中,在发展初期工业化的资源配置效应要大于资本积累效应,使投资率保持在较高水平,经济在起飞后有维持增长的内在动力。

表2 估计结果

注:变量前面带“L.”表示滞后一期的前定变量;括号内数值为回归系数标准误,***、**、*表示在1%、5%、10%水平下显著。

近年来,部分发达省市的投资率出现了明显的下降,部分发展相对较好省份的投资率也基本保持平稳,而有一些落后省份仍處于上升通道。在区域发展不平衡下,不同发展水平的地区的投资率表现出较大差异,从经济发展阶段上看这是一种必然。

其次,模型(2)和(3)显示非农化水平的系数均显著为正,验证了经济结构的非农化对投资有正向作用的假设。非农化是一种资源静态配置的调整,对发展中国家来说,发展初期的效率改进空间较大,通过工业化推动再配置资源在部门间的调整有助于提高投资水平,并提高增长率。加入交互项后,资本存量对投资的边际效应有明显上升。根据模型设定,在无交互项时,资本存量对投资率的边际效应为:

MK=α1+2α2Kt(8)

加入交互项后,资本存量对投资率的边际效应为:

MK'=α'1+2α'2Kt+α4It (9)

两者差额为:

Δ=(α'1-α1)+2(α'2-α2)Kt+α4It (10)

根据模型(3)和(4)的拟合结果,Δ=0.1952+0.0016Kt-0.2192It,结合各省份资本存量数据,第二项较小而忽略不计,由此计算出两个边际效应相等时的非农化率为89.05%。这一水平是到工业化后期才能达到的,在经济发展的较早阶段,加入交互项后资本存量对投资率的边际效应有所提高。这表明经济结构非农化是工业化过程中投资率随着资本积累出现倒U型变化的关键因素,非农化过程推进延缓了资本回报率因资本积累而出现的下降。但随着非农化水平的提高,经济结构非农化的这种作用减弱,工业化的资本积累效应加强,在不考虑技术进步下资本回报率将进入下行通道,投资率趋于下降。中国在工业化过程中较好地利用了这种机制,资源在短时间向非农部门尤其是工业部门转移,导致投资快速增长,出现过度工业化,这是很多人批评中国经济发展方式粗放的重要原因。但资源在部门间的再配置所产生的静态收益终究有一个极限,当非农化水平达到一定程度,原来存在相对效率差异的部门趋于相对均衡,资源配置效应减弱,资本积累效应逐步加强,通过投资推动经济增长的动力趋弱乃至消失,经济发展方式必须转型。

再次,投资率不仅受资本积累和经济结构非农化的影响,一些其它因素对其也具有水平效应。各控制变量中,财政支出力度对投资率的影响显著为正,这凸显了在发展过程中政府支出的重要作用,为金碚、郭庆旺等所述的政府投资冲动提供了支持;科技创新能力系数为负,除模型(4)外在其余模型中均显著,说明技术的资本替代效应更明显,加大创新能力培育能缓和投资驱动;贸易依存度系数显著为负,与预期一致,这表明外部资源投入多的地区更加依赖投资,这也说明在经济发展较低水平时需要更高投资;非公有化程度系数估计值均为负,但不显著;受教育程度的系数估计不稳健,并且显著性差异较大,这可能与数据质量有关。

中国与其它新兴国家同处于工业化进程中,资本积累和经济结构调整会对投资率产生重要影响,但中国的投资率显著高于其它新兴国家。要理解中国格外高的投资水平,需要从这些特殊因素中去探究。此外,中国各省份之间投资水平差异较大,发展越是滞后的地区越有投资驱动的特征,这不仅仅有发展阶段不同的原因,也有这些特殊因素的影响。如落后地区往往接受较多的中央转移支付,财政支出力度较大,同时从经济需求结构上看多为产品净输入地区,这些因素可以部分解释这些地区的高投资率诱因。

最后,从投资率随资本积累变动所处的位置看,发展水平越高的省份越靠近倒U型的右侧。经计算发现,发展水平高的省份大都进入了投资率下行通道,发展水平居中的省份也都刚刚跨越倒U型的顶点,而经济落后省份的投资率仍然处于上升阶段。其中,北京、江苏、上海、浙江的投资率已经处于明显下行通道,甘肃、贵州、宁夏、青海、新疆、云南的投资率则仍然处于上升通道,其余省份刚刚跨过投资率随资本积累变动的顶点(限于篇幅,全国各省份的投资率测算结果没有列示,有需要的可向作者索取)。

从测算结果看,大多数省份已经到达了投资率随资本积累变化的顶点,只有少数省份没有达到这一资本积累水平。这说明不仅仅东部发达地区省份亟待转变经济发展方式,很多中西部省份的高投资的动力机制也在衰减,必须重视人力资本培育和技术进步等内生增长动力的培育,向创新驱动发展转换。

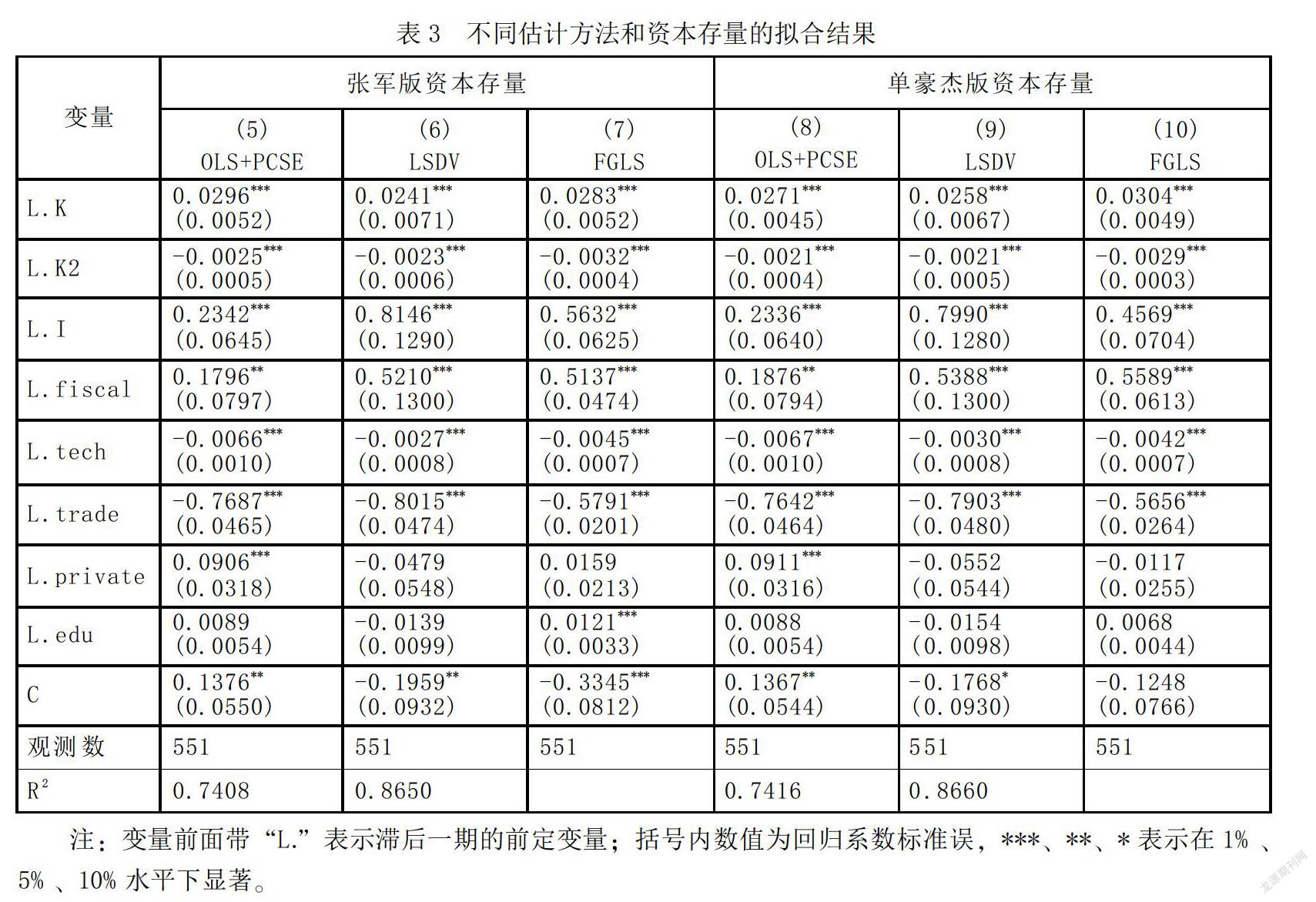

3. 稳健性检验

为检验模型的稳健性,我们进一步使用不同的估计方法和替换解释变量数据重新拟合。其中,方法包括面板校正标准误的最小二乘法模型(OLS+PCSE)、最小二乘虚拟变量模型(LSDV)、全面广义可行最小二乘法(FGLS)。其中,在FGLS方法中,Wald检验表明存在组间异方差,Breusch-Pagan LM检验表明存在组间同期相关,因此在估计中加入组间异方差和同期相关因素。此外,我们使用单豪杰测算的资本存量进行回归,替换变量数据检验模型。使用不同方法和数据估计的结果见表3。

模型(5)—(7)显示,资本存量的一次项和二次项、非农业化水平的系数符号保持不变,均在5%及以上的水平上显著;控制变量中,财政支出力度、科技创新能力以及贸易依存度的符号也保持不变,并且均在5%以上的水平上显著;而非公有化程度和受教育程度的系数符号和显著性在不同估计方法下出现了差异,这可能是指标代表性不够。比较各种方法下使用张军和单豪杰测算的资本存量进行估计的结果,两者保持一致。总体上看,解释变量和部分控制变量保持稳健,而部分控制变量并不稳健,这不影响我们分析。

四、简要研究结论与启示

我们从工业化进程中资本积累和经济结构非农化转变出发考察投资率的变化规律,并利用中国省域1996—2015年的面板数据进行实证分析,得出如下结论:

第一,在工业化进程中,投资率水平与经济发展阶段密切相关,随着经济发展阶段变化而呈现先上升后下降的倒U型变化趋势。投资率随经济发展阶段转变出现规律性变化的直接原因是资本回报率水平,随着发展阶段的变化,资本回报率在一系列因素影响下出现规律性变化,进而促进投资率的变动呈倒U型。

第二,资本积累和经济结构非农化调整的相互作用是投资率规律性变动的核心机制。经济发展促进资本存量上升,在边际报酬遞减规律的作用下资本回报率有下降的压力,而工业化过程中劳动力从农业领域流入非农业领域,改善了资源配置状况,有提高资本回报率的倾向。这两种力量在经济的工业化过程中的相对均势变化使得资本回报率出现规律性变化。发展中国家在实现经济起飞后,在较低的经济发展阶段,资本较为稀缺,而且经济结构非农化延缓了资本的边际报酬递减,资本回报率保持在较高水平,从而推动投资率呈现上升趋势。然而,随着资本积累达到一定程度,资本积累效应会超过结构转换效应,导致资本回报率下降,投资率也随之下降。

第三,要理解中国特别高的投资水平这一事实,不仅仅因为经济发展阶段的变化,可能更应该从政府投入、科技创新、贸易等因素考虑。世界银行WDI数据库数据显示,与我国相似,一些新兴国家在快速发展过程中的投资率也保持在非常高的水平,但相比而言,我国的投资率水平之高、持续时间之长尤为突出,这是资本积累、经济结构非农化所不能解释的。因此,要解释我国投资率明显高于其它国家的现象,还需要从政府投入、科技创新、贸易等因素入手,这些因素对投资率有或正或负、或大或小的水平作用,中国在这些独特因素的共同作用下导致了高投资水平。

第四,从省域角度看,我国大多数省份先后跨过了投资率随资本积累变动的顶点,高投资时代趋于终结,推动经济发展方式转型势在必行。实证分析结果表明,除甘肃、贵州、宁夏、青海、新疆、云南等少数省份外,截止到2015年,大多数省份的投资率已经越过了倒U型的顶点,开始随着资本的进一步积累而下降,尤其是北京、上海、江苏、浙江等经济发展水平高的省份更是处于明显的下降阶段。这意味着投资驱动发展方式已不可持续,必须转变经济发展方式。

我们的研究结论对于理解我国经济发展方式转型有重要启示。近年来,我国的投资率出现了下降趋势,从2011年48.01%的历史高位水平下降到2015年的44.75%。这种变化是达到一定经济发展阶段的必然结果,表明中国已经跨过投资率随资本积累变动的倒U型顶点而进入下降通道,这是经济发展的客观规律。在这种情况下,投资驱动发展方式缺乏内在的动力支撑,通过刺激政策扩大投资从而实现经济高速发展是不可持续的,这要求我国必须实现经济增长的动力转换,积极推动经济发展方式由投资驱动向创新驱动转变。根据世界银行的标准,中国在2010年进入了中高收入阶段,工业化速度趋缓,同时我国的劳动力转移趋于尾声,经济发展基础相较于改革开放前30年有非常大的转变,这也要求我国的经济发展方式进行相应调整。

此外,我们的研究结论对地区政策执行者也有重要的警示意义。从区域的角度看,不仅仅东部发达省份的投资率随资本积累而降低,大多数中西部省份也进入了这一阶段,这表明无论是东部省份,还是中西部省份,都应该推进经济发展方式转变,重视内生增长动力的培育。国际金融危机爆发以来,部分省份在外部冲击下先后主动推动经济转型,并且取得了初步成效,但目前部分中西部省份的政策重点仍然为扩大投资促进经济增长。我们的研究结论表明,一些中西部省份的投资率已经越过倒U型的顶点,积极扩大投资的政策取向并不具有可持续性,反而可能会使其错过转变经济发展方式的窗口期,不利于长期经济增长,这是部分中西部省份必须要重视和警醒的。

注释:

① 战明华、许月丽,宋洋:《转轨时期中国经济增长的可持续性条件及其转换路径:中国高投资、低消费经济增长模式的一个解释框架》,《世界经济》2006年第8期。

② A. Young, Lessons from the East Asian NICs: A Contrarian View, European Economic Review, 1993, 38(3-4), pp.964-973.

③ P. Krugman, The Myth of East Asia’s Miracle, Foreign Affairs, 1994, 73(6), pp.62-78.

④ G. Jefferson, T. G. Rawski, W. Li, Z. Yuxin, Ownership, Productivity Change, and Financial Performance in Chinese Industry, Journal of Comparative Economics, 2000, 28(4), pp.786-813.

⑤ 董敏杰、梁泳梅:《1978—2010年的中国经济增长来源:一个非参数分解框架》,《经济研究》2013年第5期。

⑥ 金碚:《科学发展观与经济增长方式转变》,《中国工业经济》2006年第5期。

⑦ 吕冰洋:《中国资本积累的动态效率:1978—2005》,《经济学(季刊)》2008年第2期。

⑧ 易纲、樊纲、李岩:《关于中国经济增长与全要素生产率的理论思考》,《经济研究》2003年第8期。

⑨ E. K. Chen, The Total Factor Productivity Debate: Determinants of Economic Growth in East Asia, Asian-Pacific Economic Literate, 1997, 11(1), pp.18-38.

⑩ 王玺、张勇:《关于中国技术进步水平的估算——从中性技术进步到体现式技术进步》,《中国软科学》2010年第4期。

{11}{20} 郑玉歆:《全要素生产率的测度及经济增长方式的“阶段性”规律——由东亚经济增长方式的争论谈起》,《经济研究》1999年第5期。

{12} 李扬、殷剑峰:《劳动力转移过程中的高储蓄、高投资和中国经济增长》,《经济研究》2005年第1期。

{13} 刘长喜、孟辰、桂勇:《政府投资驱动型增长模式的社会学分析—— 一个能力论的解释框架》,《社会学研究》2014年第3期。

{14} 林毅夫、苏剑:《论我国经济增长方式的转换》,《管理世界》2007年第11期。

{15} 张军、吴桂英、张吉鹏:《中国省际物质资本存量估算:1952—2000》,《经济研究》2004年第10期。

{16} 单豪杰:《中国资本存量K的再估算:1952—2006年》,《数量经济技术经济研究》2008年第8期。

{17} 朱恒鹏:《分权化改革、财政激励和公有制企业改制》,《世界经济》2004年第12期。

{18} 樊纲、王小鲁、马光荣:《中国市场化进程对经济增长的贡献》,《经济研究》2011年第9期。

{19} 郭庆旺、贾俊雪:《地方政府行为、投资冲动与宏观经济稳定》,《管理世界》2006年第5期。

作者简介:冷成英,武汉大学中国中部发展研究院博士研究生,湖北武汉,430072;匡绪辉,湖北省社会科学院经济研究所研究员,湖北武汉,430077。

(责任编辑 陈孝兵)