资本结构对企业价值影响实证研究

赵燕

摘要:利用肇庆市上市公司2008—2017年面板数据,采用多元线性回归模型,研究肇庆市上市公司资本结构对企业价值的影响,并与广东省上市公司进行差异比较。研究结果表明:肇庆市上市公司的资产负债率与企业价值呈显著负相关;肇庆市上市公司的流动负债比率与企业价值呈显著负相关。其主要原因是肇庆市上市公司资产负债率较低、负债结构不合理、流动负债占比过高,从而引起较大财务风险。建议肇庆市上市公司应重视资本结构的优化,积极调整资本结构和负债内部结构,发挥财务杠杆积极效应。

关键词:资本结构;企业价值;肇庆市上市公司;广东省上市公司

Abstract: Based on the panel data of zhaoqing listed companies from 2008 to 2017, this paper adopted the multiple linear regression model to study the impact of the capital structure of zhaoqing listed companies on enterprise value, and compared the differences with the listed companies in guangdong province. The results show that: 1. The asset-liability ratio of zhaoqing listed companies is negatively correlated with enterprise value; 2. 2. The current debt ratio of zhaoqing listed companies is negatively correlated with enterprise value. The main reason is the low asset-liability ratio of zhaoqing listed companies, the unreasonable liability structure, the high proportion of current liabilities, resulting in greater financial risks. This paper suggests that zhaoqing listed companies should attach importance to the optimization of capital structure, actively adjust the internal structure of capital structure and debt, and give full play to the positive effect of financial leverage.

Keywords: Capital Structure; Enterprise Value; Zhaoqing Listed Company; Guangdong Listed Company

一、引言

企業是社会最重要创造财富的主体,企业财务管理的最终目标是为股东创造财富,实现企业价值最大化。因而,寻找影响企业价值最大化的因素已成为理论界以及实务界的重要研究课题。已有大量的研究表明通过调整企业的资本结构可以产生财务杠杆效应,进而影响企业价值。合理的资本结构可以促使企业的综合资本成本降低,产生财务杠杆正效应,为实现企业价值最大化产生积极影响;相反,不合理的资本结构会导致财务杠杆产生负效应,从而增加企业财务危机成本,降低企业价值。自MM理论诞生以来,资本结构和企业价值之间的关系研究和争论从未停止过,如何确定合理的资本结构至今也仍未有定论。

肇庆市位于广东省中西部,是广东省历史文化名城和优秀旅游城市,是珠三角连接大西南枢纽门户城市,其地理位置得天独厚,优势凸显,被纳入粤港澳大湾区以及广佛肇一体化经济圈。肇庆市虽然位列珠三角,但与珠三角发达地区相比,差距很大,仍属于经济发展欠发达地区。近几年,肇庆市生产总值增速放缓,低于广东省生产总值的平均增速,特别是2016年,其增速以5.1%位于全省末位。近年来,肇庆市政府提出必须把加快发展、奋力追赶作为首要任务。企业是经济建设的主力军,上市公司作为行业的龙头企业,是经济运行中最具有发展优势的群体。上市公司能否健康稳定持续地发展,合理地进行融资,优化资本结构,不断提升企业价值,对促进和加快地区经济发展具有重大意义。基于此,本文以肇庆市上市公司为研究对象,以期找出优化资本结构、提升企业价值的途径。

二、文献回顾

(一)国外资本结构与企业价值相关性研究综述

关于资本结构与企业价值之间的关系研究要追索于Modigliani and Miller(1958)MM定理,该理论认为在无税负和完善的资本市场等条件前提下资本结构与企业价值无关[1]。1963年,Modigliani 和 Miller对MM进行修正,他们将模型中加入所得税因素,发现负债能产生杠杆效应,负债越多,企业价值越大,即企业价值与资本结构之间成正相关[2]。之后,修正的MM理论又得以不断的发展,相关理论层出不穷,诸如权衡理论、代理成本理论、信号传递理论、控制权理论、市场时机理论、资本结构产业组织理论等,资本结构理论得以不断完善和发展。国外学者除了理论研究外,也从行业特征、资本市场环境、股权结构等各种角度进行了大量的实证研究,其中针对不同地区不同国家的资本结构与企业价值之间的关系进行研究得出了三种不同的结果。1.资本结构与企业价值正相关,Jordan,Lowe和Taylor(1998)研究的英国中小企业,Francisco,Sogoab,Mira(2000)研究的西班牙中小企业以及Brierley,BUNN(2005)研究的英国公司得出的结论支持该观点[3]。2.资本结构与企业价值负相关,Kester(1986)、Titman和Weaaels(1988)、Raviv(1991)、Titman,Wessels(1998)和Douglas(2006)分别对不同国家的上市公司进行研究,发现企业的获利能力与财务杠杆负相关。3.资本结构与企业价值无显著相关关系,Rajan,zingales(1995)研究的德国、法国和意大利上市公司数据显示盈利性的估计系数在统计上不显著,Nguyen,Ramachandran(2006)对越南公司以及Carpentier(2006) 对法国243家公司的考查也得出此结论[4]。

(二)国内资本结构与企业价值相关性研究综述

国内学者对资本结构与企业价值的关系的实证研究较多的是侧重行业特征,针对地区性的研究虽然较少,但也取得了一定的成果。如陆正飞,赵蔚松(2003)对北京市上市公司数据进行研究,发现企业收益率会随着资产负债率的增加先增后降[5];郭权军(2013)以辽宁上市公司为样本,以托宾Q和净资产收益率为被解释变量,进行多元回归分析,结果发现企业的资本结构与企业价值关系不显著,但与公司盈利能力负相关[6];张传亮(2014)对长三角地区中小企业上市公司进行研究,得出资产负债率与绩效存在一定的负相关性的结论[7];何慧(2014)对河南省上市公司4年的财务报表数据进行分析发现资本结构与企业价值之间呈负相关;李玉华等(2016)以A股上市公司为样本,对西藏地区与其他地区上市公司资本结构和企业价值之间的关系进行研究发现,我国上市公司资本结构和企业价值负相关,且西藏上市公司表现更为显著[8]。

三、研究设计

(一)研究假设

一方面,企业持有一定比率的负债可以获取避税效应,给企业股东带来额外的收益,债务的存在也会一定程度上缓解股东和管理者的代理冲突,债权人为了保障资金的安全会加大对企业监管的力度,约束管理者行为,从而推进企业治理机制,有利于提升企业价值。另一方面,企业不合理地进行负债,财务杠杆的负效应会使企业面临财务风险,债权人为了保全自己的利益会在借款条款中加入一些限制条款,限制企业投资高报酬高风险的项目,从而降低企业价值。资本结构理论认为,企业存在一个最优的资本结构,不同行业、不同时期的最优资本结构会有所差异,国际上公认的资产负债比率为40%~60%之间,根据之前学者对我國企业资本结构的研究分析,得出的基本结论是我国企业资产负债率应该是在60%左右[8]。肇庆市上市公司近10年的资产负债率均值为38%,处于较低水平。因而,本文提出假设1。

假设1:肇庆市上市公司资产负债率与企业价值正相关。

近10年,肇庆市上市公司商业信用形成的流动负债占总的流动负债均值为67%,其他基本是由短期借款形成,商业信用属于一种促销的手段,属于无息负债,不会给企业带来杠杆效应。而且不管是商业信用还是短期借款都需要短期内偿还,企业财务风险增加。因此,本文假设2。

假设2:肇庆市上市公司流动负债率与企业价值负相关。

(二)样本选择

本文以我国沪深A股广东省上市公司2008—2017年的数据为研究样本,在样本的选取上剔除了金融行业、ST、PT、数据缺失以及波动异常的上市公司,为了保证数据的可比性,在样本中删除了肇庆市上市公司,最后获得182家连续10年相关信息,共1820个样本;肇庆市目前在沪深A股上市的公司共有7家,最后得肇庆市样本51个,本文涉及的所有上市公司财务数据来源于东方财富CHOICE金融数据平台。

(三)研究方法

1.变量选取

(1)被解释变量

衡量企业价值常用的指标有托宾Q、净资产收益率ROE、市净率PB、经济增加值EVA等。本文选取托宾Q作为评价企业价值的指标,该指标是公司市场价值对其资产重置成本的比率,本文用企业市场价值与总资产的账面价值之比来表示。该指标考虑了未来现金流,能够反映企业内部价值,并且不受行业、规模的局限,可比性强。

(2)解释变量

从肇庆市上市公司债务期限结构可知,流动负债占肇庆市上市公司的比重大,因而,本文选取资产负债率和短期负债率作为解释变量,其计算公式如下:

(3)控制变量

企业价值除了受资本结构影响外,还受其他各种因素的影响。为了研究结果更能真实反映企业价值和资本结构的关系,本文在参考以往学者研究的基础上,引入了企业成长能力、运营能力、盈利能力、企业规模和股权集中度5个变量作为控制变量,分别用营业收入增长率指标来反映企业成长能力;总资产周转率反映企业营运能力;净资产收益率反映企业的盈利能力;总资产自然对数反映企业规模;股权集中度反映企业股权结构。

四、实证研究

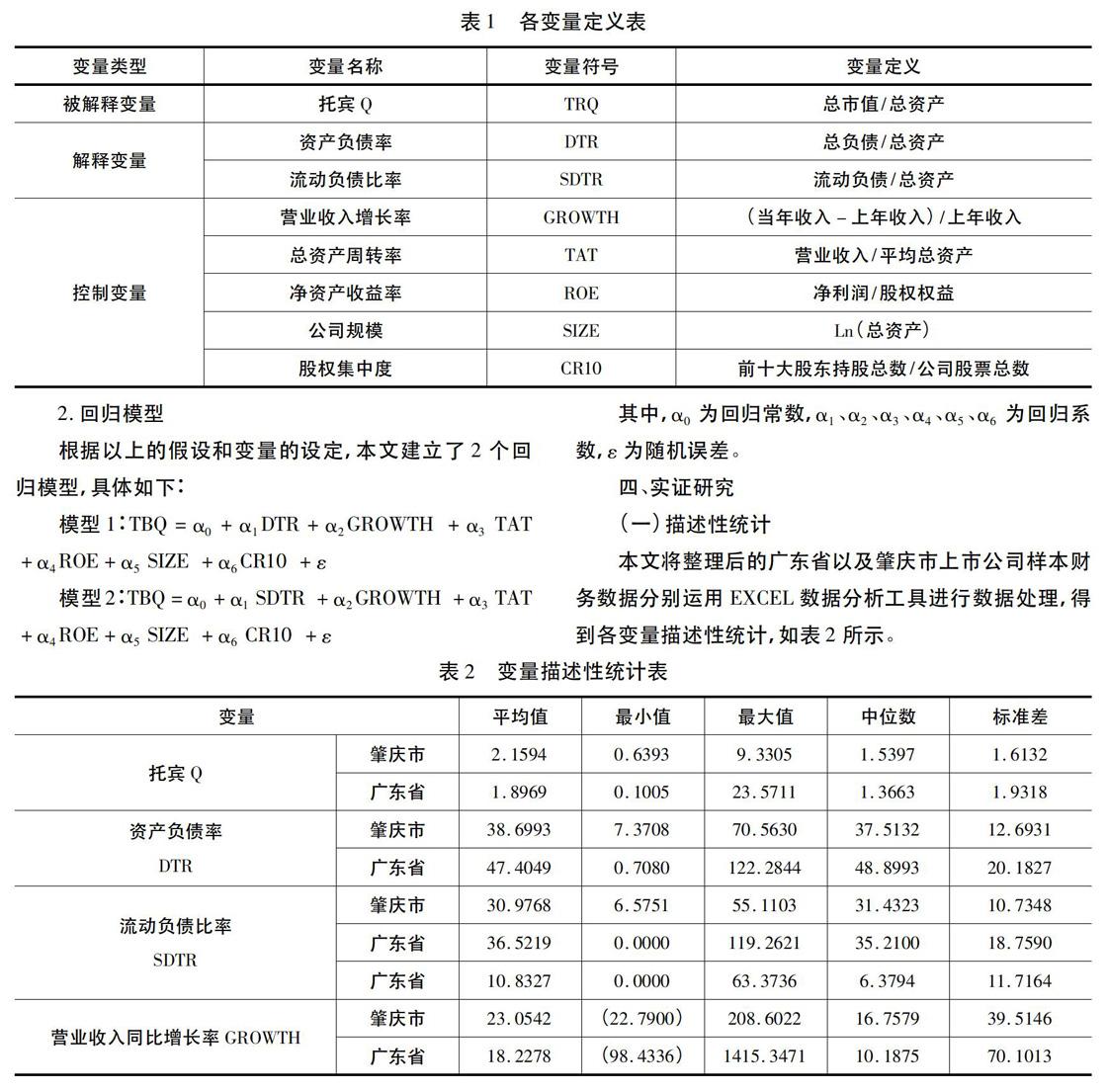

(一)描述性统计

本文将整理后的广东省以及肇庆市上市公司样本财务数据分别运用EXCEL数据分析工具进行数据处理,得到各变量描述性统计,如表2所示。

表2显示的是肇庆市上市公司和广东省上市公司2008—2017年各变量描述性统计结果,从表中可知:

1.总体来看,肇庆市上市公司的托宾Q和营业收入同比增长率均值高于广东省上市公司,总资产周转率、总资产对数均值、股权集中度与广东省上市公司相差甚微,而资产负债率、流动负债比率以及净资产收益率都低于广东省上市公司。

2.肇庆市上市公司托宾Q均值为2.1594,略高于广东省上市公司均值1.8969,说明肇庆市上市公司总体发展趋势良好,但公司之间有一定的差距,托宾Q最大值为9.3305,最小值只有0.6393,相差近15倍,这种情况在广东省上市公司之间表现也非常明显。

3.广东省上市公司和肇庆市上市公司资产负债率均值分别为47.41%和38.70%,在融资方面均采取稳健型的策略,而且后者比前者低近10%,说明肇庆市上市公司资产负债率偏低,没有充分运用财务杠杆。肇庆市上市公司流动负债比率均值为30.98%,即流动负债占负债比率达到80%,可见肇庆市上市公司过多依赖流动负债融资,短期偿债风险大,因而公司需要制定合理融资方案,优化资本结构。

4.控制变量中,肇庆市上市公司与广东省上市公司对比可以发现:前者的营业收入同比增长率均值比后者高4.83%,表明肇庆市上市公司具有较强的成长力;但值得注意的是,后者的净资产收益率均值是前者的2.45倍,由此可以看出,肇庆市上市公司盈利能力较弱,有待进一步提高;股权集中度均值都在50%以上,股权集中度较高;两者的总资产周转率和资产对数水平相当。

(二)回归分析

本文运用SPSS统计分析软件,依次采用模型1、模型2、模型3,分别对广东省上市公司和肇庆市上市公司资本结构与企业价值进行多元回归,从表3回归统计结果显示,无论是广东省上市公司,还是本文关注的肇庆市上市公司,调整后的R2值都较小,说明模型擬合程度不是很理想,但观察P值发现,模型分别在检验性水平5%和1%水平下统计显著,具有统计学意义,回归模型是显著的。

模型1中,肇庆市上市公司和广东省上市公司的资产负债率在5%水平上显著,与企业价值呈负相关关系,假设1没有得到验证。控制变量中,肇庆市上市公司的总资产周转率、公司规模和股权集中度在5%水平上显著,前者正相关,后两者负相关;营业收入同比增长率和净资产收益率对企业价值影响不显著。广东省上市公司的公司规模在1%水平上显著负相关,净资产收益率在10%水平上显著正相关,营业收入同比增长率、总资产周转率、股权集中度对企业价值影响不显著。

模型2中,肇庆市上市公司的流动负债率在5%水平上显著负相关,验证了假设2。肇庆市上市公司的净资产收益率和总资产周转率分别在5%和10%水平上正相关,股权集中度在10%水平上负相关,而营业收入同比增长率和净资产收益率对企业价值影响同样不显著。广东省上市公司的流动负债率的回归系数为负,没有通过t检验10%的置信水平,表明广东省上市公司的流动负债比率与企业价值不显著负相关关系。而净资产收益率在5%上正相关,公司规模在1%上负相关。

从实证结果可以看出:

1.资产负债率与肇庆市上市公司和广东省上市公司的企业价值都呈显著负相关,且前者回归系数绝对值大于后者,说明肇庆市上市公司资产负债率对企业价值影响更大。一方面,肇庆市上市公司大部分是规模相对较小、处于成长初期的公司,很多公司管理制度还不够规范和完善,很难获得银行的贷款支持,即使获得贷款支持,由于经营初期盈利水平不高,利息偿付存在一定的压力;另一方面,肇庆市地处的粤西地区,难以吸收中高端财务管理人才,企业的运营资金水平较低,资金管理不合理,财务风险较大。因而,增加资产负债率会导致企业价值降低。

2.流动负债比率与肇庆市上市公司的企业价值呈显著负相关,与广东省上市公司的企业价值呈不显著相关性。不显著的原因可能是:流动负债方便快捷,较长期负债容易获得等优势而受到很多企业的追捧,有些企业以新债还旧债,使得流动负债对企业价值影响减弱,不能发挥其应有的作用。从描述性统计可以看到,肇庆市上市公司在债务融资期限上更倾向流动负债,其占比是长期负债的2倍,相对长期负债而言,流动负债的资本成本高,还款压力大,财务危机也大;另外,流动负债构成中无息负债过多,起不到债务抵税的收益,负债的财务杠杆效应没有得到充分发挥,影响企业获利能力,从而影响到企业价值的提升。

3.营业收入同比增长率与肇庆市上市公司和广东省上市公司的企业价值均呈不显著相关性,这可能与企业成长的内在质量有关,企业成长不一定创造价值;净资产收益率与肇庆市上市公司的企业价值呈部分显著正相关,与广东省上市公司的企业价值呈显著正相关,这与主流观点保持一致,企业盈利能力强,给股东带来的收益越大,企业价值越大;公司规模与肇庆市上市公司的企业价值呈部分显著负相关,与广东省上市公司的企业价值呈显著负相关,这可能是因为企业规模越大,说明公司规模过大而引发的代理问题会降低公司价值,结合成长能力和盈利能力可以看出,肇庆市上市公司的规模效应并没有完全发挥出来;总资产周转率和股权集中度与肇庆市上市公司企业价值之间分别呈显著正相关和负相关,而与广东省上市公司企业价值呈不显著相关性,表明肇庆市上市公司的资产管理水平、日常营运能力对企业价值影响有积极作用,而股权过分集中会带来负面效应。

五、结论及建议

本文对肇庆市上市公司的资本结构与企业价值进行实证研究,并与广东省上市公司进行比较,发现肇庆市上市公司整体负债水平偏低,不擅长运用负债经营。债务结构中,流动负债比率过高,而且主要以无息负债为主。资本结构和负债内部结构不合理,需要进一步优化。合理安排资本结构,充分发挥财务杠杆有利于完善公司治理结构,提升企业价值。基于以上的实证分析研究,本文对肇庆市上市公司优化资本结构提出以下几点建议:

(一)提高肇庆市上市公司盈利能力

从分析的数据可以看出,肇庆市上市公司盈利水平差,自我积累能力差,这也是导致资本结构与企业价值之间负相关的主要原因。因而,肇庆市上市公司应积极采取有效措施,根据自身经营情况和大湾区有利的政策环境,积极开拓创新,提高生产效率,降低生产成本,提高企业经济效益。

(二)深化债券市场改革,大力推进债券市场发展

目前,由于我国对于企业发行债券的法律条规严格,审批手续复杂,债券市场还不发达,严重滞后于股票市场,上市公司偏向股权融资,这也是肇庆市上市公司资产负债率偏低的主要原因。因而,推进债券市场的发展,保证各融资渠道畅通,平衡资本市场发展,有利于企业优化资本结构。

(三)降低流动负债比率,优化负债结构

负债结构的不同搭配产生的综合资本成本不同,给企业带来的风险也不相同。合理搭配流动负债和长期负债的比率,减小短期偿债压力,降低财务风险;适度增加有息负债的比率,获取抵税收益,充分发挥负债融资的杠杆效应。

(四)适度分散股权集中度

肇庆市上市公司股权集中度与企业价值之间负相关,说明分散的股权有利于企业价值的提升。因而,上市公司在引入股权资金时,应尽量控制股份来源和比例,实现多元化融资,优化股权结构,使更多股东参与企业决策,加大监督力度,保护中小股东权益,提升企业市场竞争力。

(五)引进中高端人才,提高企业管理水平

大力引进具有先进管理经验的中高端人才,完善企业内部管理水平,加快资金周转,提升资金使用效率,减少不必要的资金浪费,提高企业的盈利能力,从而提升企业价值。

[参考文献]

[1]Modigliani, Franco and Merton H Miller. The Cost of Capital, Corporate Finance and the Theory of Investment [J]. The American Economic Review,1958(48):261-297.

[2]Franco Modigliani,Merton Miller. Corporate Income Taxes and the Cost of Capital:A Correction[J]. American Economic Review,1963(53):433-443.

[3]Harris,M.,&ARaviv. Capital Structure and the Information Role of Debt[J].Journal of Finance,1990(45):321-349.

[4]范薇薇,郑建明.资本结构的价值相关性:文献综述及研究展望[J].国际商务财会,2015(9):47-50.

[5]陆正飞,赵蔚松.北京上市公司的融资结构与投资发展战略[J].北京社会科学,2003(3).

[6]郭权军.辽宁上市公司资本结构与企业价值相关性研究[J].合作经济与科技,2013(15).

[7]张传亮.企业资本结构与公司绩效关系的实证研究[J].财经界(学术版),2014(15).

[8]李玉华,叶明,许硕磊.西藏上市公司财务杠杆对企业价值的影响研究[J].西藏大学学报(社会科学版),2016(2).

(责任编辑:郭丽春 董博雯)