金融周期和实体经济周期的互动关系及其对商业银行经营的启示

摘 要:本文分析了将信贷规模因素加入我国金融周期和实体经济周期之间互动关系,研究发现存在从信贷规模到金融周期、实体经济周期的单向Granger因果关系,但同时又存在即期因果关系(Instantaneous Causality);基于VECM模型的预测误差方差分解发现,信贷规模受经济周期的影响较小。为此,商业银行的经营应更加注重实体经济的变化,才能获得更稳健的发展。

关键词:金融周期;商业银行;因果关系

中图分类号:F830.5 文献标识码:A 文章编号:1008-4428(2019)11-0128-03

一、 引言

自2008年爆发全球金融危机以来,国际社会更加关注金融周期的变化,金融周期与实体经济周期之间的关系被再次被重新审视。有关金融周期与实体经济周期的理论分析框架主要有两类:一类是在货币政策传导框架下,探讨金融对实体经济的影响;另一类则在经济周期波动的分析框架中加入金融因素。例如,将金融作为内生性因素纳入刻画实体经济的动态随机一般均衡模型中。受研究框架或研究目的的限制,对金融周期和实体经济周期的理论研究还不够深入,而更多是从实证研究角度对两者之间的关系展开详细的研究。例如,Claessens等(2012)从信贷周期、房地产市场以及股票市场三个维度,研究金融周期与经济周期之间的相关性,研究发现金融周期与经济周期之间存在显著正相关关系,但金融周期往往比经济周期更长、更深、更剧烈。曹永琴和李泽祥(2009)使用DCC和CCC两个多元Garch模型,分析金融周期和经济周期之间的关系,均发现两种经济周期的动态关联度有逐渐强化的趋势。岑丽君和黄新克(2016)从信贷扩张与实体经济波动角度,研究金融周期与实体经济周期之间的关联性,通过相关系数、协整检验、因果检验等一系列实证分析方法发现,两周期之间具有较高的相关性和协同性。

总体来看,有关金融周期和实体经济周期的实证研究呈现以下特征:首先,实证模型的指标选择存在分歧,特是在金融周期指標方面。有的研究通过多个金融方面的指标合成金融周期指标;有的则直接使用单个变量衡量金融周期。其次,变量的处理方式存在差异,一部分文献使用HP滤波、经验模态分解(Empirical Mode Decomposition,EMD)等方法分离出变量的长期趋势成分和周期波动成分,然后再进行实证分析,如岑丽君和黄新克(2016);另一部分文献则不做分离。最后,还存在一些不足之处。例如,在分析金融周期与实体经济周期时,侧重分析两类周期的协同程度,而对相互影响程度重视不足。又如,在分析过程中,主要就周期而谈周期,而较少关注金融机构在不同周期之间互动中的作用,但这是将研究结论运用于实践的重要一环。

基于上述考虑,本文将结合我国经济金融运行的特征,尝试对我国金融周期和实体经济周期关系进行更为深入的实证研究,在模型设定中加入商业银行经营(用信贷规模代理)这一变量,深化对金融周期和实体经济周期的认识。除此之外,还将利用预测误差方差分解,探究金融周期、实体经济周期以及商业银行经营之间的相互影响程度。

二、 金融周期和实体经济周期指标的选择

受全球金融危机的影响,经济学界重构宏观经济理论和金融理论而有了一些新的进展,但正如Borio(2014)所言,“对经济的理解并不能持续累积”,有关金融周期与实体经济周期的研究仍处于不断深化的过程中,实证研究所使用的指标也存在较大的差异,特别是金融周期指标的选择。

相对于金融周期,学术界对实体经济周期的界定与研究已比较成熟。实体经济周期主要表现为经济形势扩张或收缩,具体可划分为萧条、复苏、繁荣和衰退四个阶段。对我国实体经济周期的实证研究,主要使用产出方面的指标进行分析,如GDP或工业增加值等指标。相对而言,GDP所反映的实体经济内容更为全面。为此,本文选择GDP作为衡量实体经济周期的基础变量。

当前,我国学术界对金融周期的界定尚未形成相对统一的认识,中国人民银行在2017年第3季度的《中国货币政策执行报告》中首次提及“金融周期”,认为“金融周期主要是指由金融变量扩张与收缩导致的周期性波动”,金融周期将“通过资产负债表等渠道进一步把金融和实体经济联系起来。当经济周期和金融周期同步叠加时,经济扩张或收缩的幅度都会被放大;而当经济周期和金融周期不同步时,两者的作用方向可能不同甚至相反”。该报告还认为,“评判金融周期,最核心的两个指标是广义信贷和房地产价格”,但未涉及用什么样的指标或如何构建金融周期指标。马勇等(2016)使用Min-Max标准化方法,将房地产价格、股票价格、银行利差、金融杠杆、风险溢价、资本流动、货币供应量和社会融资规模等8个指标合成金融周期。曹永琴和李泽祥(2009)、岑丽君和黄新克(2016)以及陈雨露等(2016)则分别使用M1、“金融机构人民币贷款余额”以及“用私人部门信贷/GDP”作为衡量金融周期的基础变量。

当前,我国金融体系正处于从以银行业为主导阶段向银行业与证券业并重阶段过渡,但银行业仍是金融体系运行的核心,社会融资规模的存量和增量,均以贷款为主导。商业银行作为金融中介,其经营行为将影响到货币乘数进而货币供应量,为此货币供应量的变化能较好反映我国金融形势的变化。本文将选择M1作为我国金融周期的基础变量。鉴于信贷在我国经济金融运行中的重要性,为了全面刻画金融周期与实体经济周期之间的关系,本文在实证模型设定中将加入信贷规模这一变量,同时探究商业银行经营与周期变动的相互关系。

三、 实证分析

(一)数据的简单描述及单位根检验

选定基础变量,还需对指标作特定的处理,再进行具体的分析。以具有协整关系的两个时间序列为例,短期波动和长期关系均会对由这些时间序列所构成的系统运行产生影响,如果使用HP滤波等方式抽取周期因素再进行分析,可能无法完全捕捉变量之间的互动关系。而研究两个周期之间的关系,主要是为了探析相互之间的动态关系。为此,以基础变量的同比增速作为实证分析的指标,即金融周期(FC)采用M1的同比增速指标,实体经济周期(BC)采用GDP的同比增速指标,信贷规模(CS)也采用同比增速指标。基于数据的可行性,研究的期间为1996~2018年第二季度的季度数据,共90个时点,相关原始数据均来自Wind资讯。

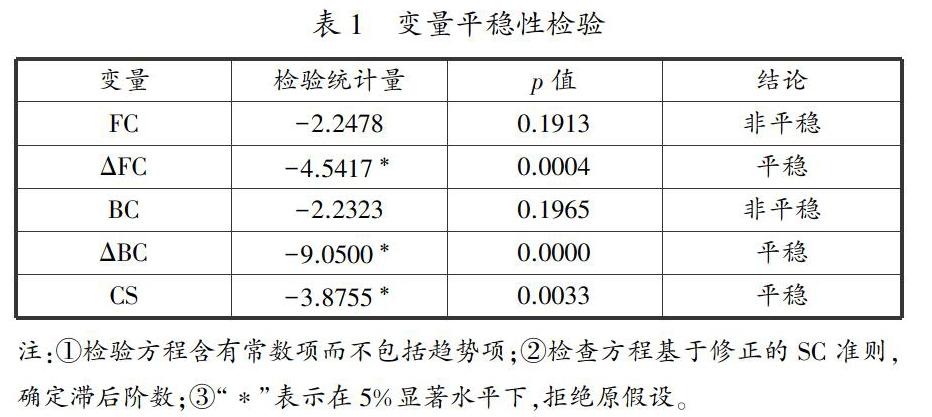

在进行具体分析之前,首先使用ADF检验各个变量进行单位根检验,检验结果见表1。

从表1可以发现,ADF检验显示FC和BC均为非平稳序列,但其一阶差分序列皆在5%显著水平下拒绝存在单位根的原假设,即两个变量皆为一阶单整。同理,在5%显著水平下,CS为平列序列。

(二)Johansen协整检验

非平稳序列的某种组合可能是平稳,这样的组合反映了变量之间长期稳定的比例关系,即协整关系。这里采用Johansen协整方法检验FC、BC和CS之间是否存在协整关系。由于Johansen协整检验结果对滞后阶数比较敏感,应取拟合变量关系最佳的VAR模型的滞后阶数,根据SC准则所确定的最佳滞后阶数为2,如表2所示为VAR模型滞后阶数为2时的Johansen协整检验结果。

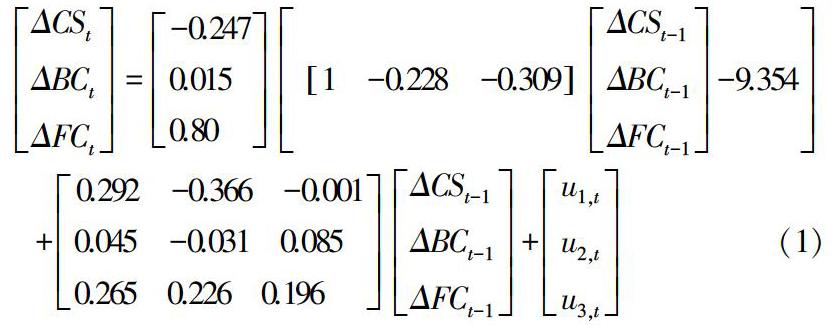

由表2可知,在5%显著水平下,不论是特征根迹检验还是最大特征值检验,“0个协整向量”的原假设被拒绝,而无法拒绝“至少有1个协整向量”的假设,说明FC、BC和CS之间存在协整关系。在Eviews 10上的估计结果方程1所示:

(三)因果关系检验

由于FC、BC和CS之间存在协整关系,此处在VECM(1)模型中进行Granger因果关系检验和即期因果关系检验(instantaneous causality test;Lütkepohl,2006),检验结果见表3。

由表3可知,对于“FC和BC”不是CS变化的Granger原因的假设,拒绝它犯第一类错误的概率是0.8983,表明在10%显著水平下无法拒绝原假设。而后两个原假设所对应的P值均小于0.1,表明在10%显著水下后两个原假设均被拒绝,也就是说,CS是FC和BC变化的Granger原因,并且两者之间存在即期因果关系,而不是简单从CS到“FC和BC”的单向Granger因果关系。

(四)预测误差方差分解

此处根据方程1进行预测误差方差分解,觀察期为30期,具体情况如图1~图3所示。从图1~图3所示的结果来看,金融周期变化主要是自身驱动以及受信贷规模的影响;实体经济周期变化主要是自身驱动,受金融周期和信贷规模的影响很少;信贷规模变化主要是自身驱动以及受金融周期的影响。

具体而言,金融周期对其自身的方差贡献率由74%逐渐减少并最终稳定在53%左右,对实体经济周期的方差贡献率则一直不超过6%,对信贷规模的方差贡献率由0逐渐上升到34%左右。实体经济周期除对自身的影响较强之外,对其他各周期变量的方差贡献率均较低:实体经济周期对其自身的方差贡献率由100%逐渐减少并最终稳定在74%左右,对金融周期的方差贡献率则一直不超过4%,对信贷规模方差贡献率由0逐渐上升到7%左右。信贷规模对其自身的方差贡献率由100%逐渐减少并最终稳定60%左右,对金融周期的方差贡献率由22%逐渐上升并最终稳定在42%左右,对实体经济周期的方差贡献率由0逐步上升并最终稳定在11%左右。

四、 结论性评述以及对商业银行经营的启示

本文基于我国1996~2018年第二季度的季度数据,对金融周期与实体经济周期之间的互动关系进行较为详细的实证分析。与过往研究一般仅分析金融周期和实体经济周期两因素不同,本文基于我国银行业在金融体系中仍处于主导地位的状况,在分析中加入信贷规模因素,更全面了解各周期自身变化以及互动关系。通过实证分析,得出了以下几个方面的基本结论:

第一,信贷规模与金融周期和实体经济周期之间存在即期因果关系,但仅存在从信贷规模到金融周期和实体经济周期的Granger因果关系。这表明商业银行经营的顺周期性不明显。

第二,我国金融周期和实体经济周期之间的相互影响程度均较低。这表明金融与经济之间的传导机制有待进一步强化。

第三,信贷规模与金融周期之间的相互影响程度均较高,但对实体经济周期的影响均较小。这表明商业银行的经营更多受金融周期的影响,对实体经济变化的响应程度较小。

上述结论对商业银行的启示是:商业银行的经营应更加关注外部环境的变化,特别是实体经济的变化。实证分析发现,商业银行的信贷规模虽然也受金融周期较大的影响,但自我演化程度较高,而较少受实体经济周期的影响,实体经济的变化是决定商业银行信用风险最关键的因素之一。为此,只有顺应经济形势的变化调整经营策略,才能获得更稳健的发展。

参考文献:

[1]Claessens S.,M.A.Kose and M.E.Terrones.How do business and financial cycles interact?[J].Journal of International Economics,2012,87(1):178-190.

[2]曹永琴,李泽祥.中国金融经济周期与真实经济周期的动态关联研究[J].统计研究,2009,26(5):9-16.

[3]岑丽君,黄新克.中国金融周期与实体经济周期关联性研究[J].商业研究,2016(4):70-75.

[4] Borio C.The financial cycle and macroeconomics: What have we learnt?[J].Journal of Banking & Finance,2014(45):182-198.

[5]马勇,冯心悦,田拓.金融周期与经济周期:基于中国的实证研究[J].国际金融研究,2016(10):3-14.

[6]陈雨露,马勇,阮卓阳.金融周期和金融波动如何影响经济增长与金融稳定?[J].金融研究,2016(2):1-22.

[7]Lütkepohl H.New Introduction to Multiple Time Series Analysis[M].Berlin:Springer,2005.

作者简介:

刘小铭,男,福建惠安人,经济学博士,泉州农村商业银行金融市场部。