商业银行不良贷款率影响因素的实证浅析

吴启航 陈慧敏

摘 要:在当下全球经济多变的形势中,我国主流商业银行不良贷款率的超标现象威胁我国经济高质量平稳发展。分析商业银行不良贷款率的主要影响因素,对解决当前不良贷款问题和维持经济稳定都有重要的现实意义。考虑到近阶段全球经济较大波动的影响,本文通过收集2011年3月到2018年3月我国传统主流商业银行的有关数据,形成有效资本充足率、有效拨备覆盖率等指标与国内生产总值增长率、货币供应量同比增长率等宏观经济变量的季度数据,运用多元回归模型分析影响商业银行不良贷款率的多种因素,得出了结论并提出可行性建议。

关键词:商业银行;有效不良贷款率;计量分析;可行性建议

中图分类号:F832.4 文献标识码:A 文章编号:1673-2596(2019)11-0056-05

一、引言

金融是现代经济的血脉,立足于中国实际,传统商业银行则是现代金融业发展的支柱之一。银行业是一个风险密集型行业,在当前深化金融供给侧改革的浪潮中,商业银行怎样降低业务运行风险,更加优质高效的服务于实体经济是需要我们积极思考的。我国传统“五大行”与其他国有商业银行和股份制商业银行一起组成中国金融体系主体。在整个国民经济的运行中还有其专有属性的维护金融稳定的作用。

我国传统五大行在我国金融市场具有专有属性,由于各种经济因素和自身管理体系的限制,五大行的不良贷款率长时间处于高位波动,有一定的信用风险。所以,对影响传统商业银行不良贷款率的因素进行剖析、提出有针对性防范和降低商业银行不良贷款率的有关措施,在一定程度上完善我国金融体系的供给侧改革工作,希望本文能促进相关问题的解决。

本文从影响传统五大国有商业银行不良贷款的宏观经济因素和商业银行自身营运水平的有效性指标入手,在商业银行营运水平指标数据方面,本文选取传统五大行相关属性的算术平均值进行误差处理,以求达到更高的说明效果。在计量分析方面,主要选取了五个有代表性的有效指标,利用回归模型,得出下面所选取的经济指标与传统商业银行有效不良贷款率之间影响程度的大小。

二、文献综述

近年来,汪伟舵、王雅文(2018)通过货币政策角度研究对不良贷款率的影响,得出货币增速与不良贷款率存在负相关;柴娅萍、王译、柴智纯(2018)对于不良贷款率的研究绕过了这些指表,转而研究短期贷款与长期贷款的关系,间接验证了中长期贷款比重过高会提高我国不良贷款率,导致非常严重的后果。经上简述,仁者见仁智者见智。有关学者利用前人的理论基础,不断研究探索,并结合当时的具体情况,对于商业银行不良贷款率影响因素的分析都有着自己的一定见解,才衍生出一系列影响不良贷款率水平的因素,比如说国内生产总值增长率、货币(M2)供应量同比增长率、拨备覆盖率等等。

三、模型设定

(一)变量的选取

被解释变量Y:有效不良贷款率(%)。本文取传统五大国有商业银行的2011年3月到2018年3月的季度不良贷款率进行平均化处理,从而得到模型估计的有效不良贷款率:被解释变量Y。

解释变量:X1:GDP增长率、X2:货币供应量同比增长率、X3:有效资本充足率、X4:有效撥备覆盖率、X5:有效净息差,根据相关文献与事实,本文中假设解释变量与Y为负相关关系,在下面的数据处理中,本文将五大商业性银行的相关数据进行加权平均处理数据处理,以求达到更高的精确度,下文将不一一赘述。

(二)变量的设定

通过对以上分析,以下面六个变量作为构建模型的主要变量。

(三)数据收集

为避免中美贸易战给不良贷款率造成的影响,2018年4月至今的数据暂不放入表二,仅以2011年3月至2018年3月的数据为准。

(四)模型设定

相关系数分析:在分析软件中进行Y、X1、X2、X3、X4、X5的相关性分析

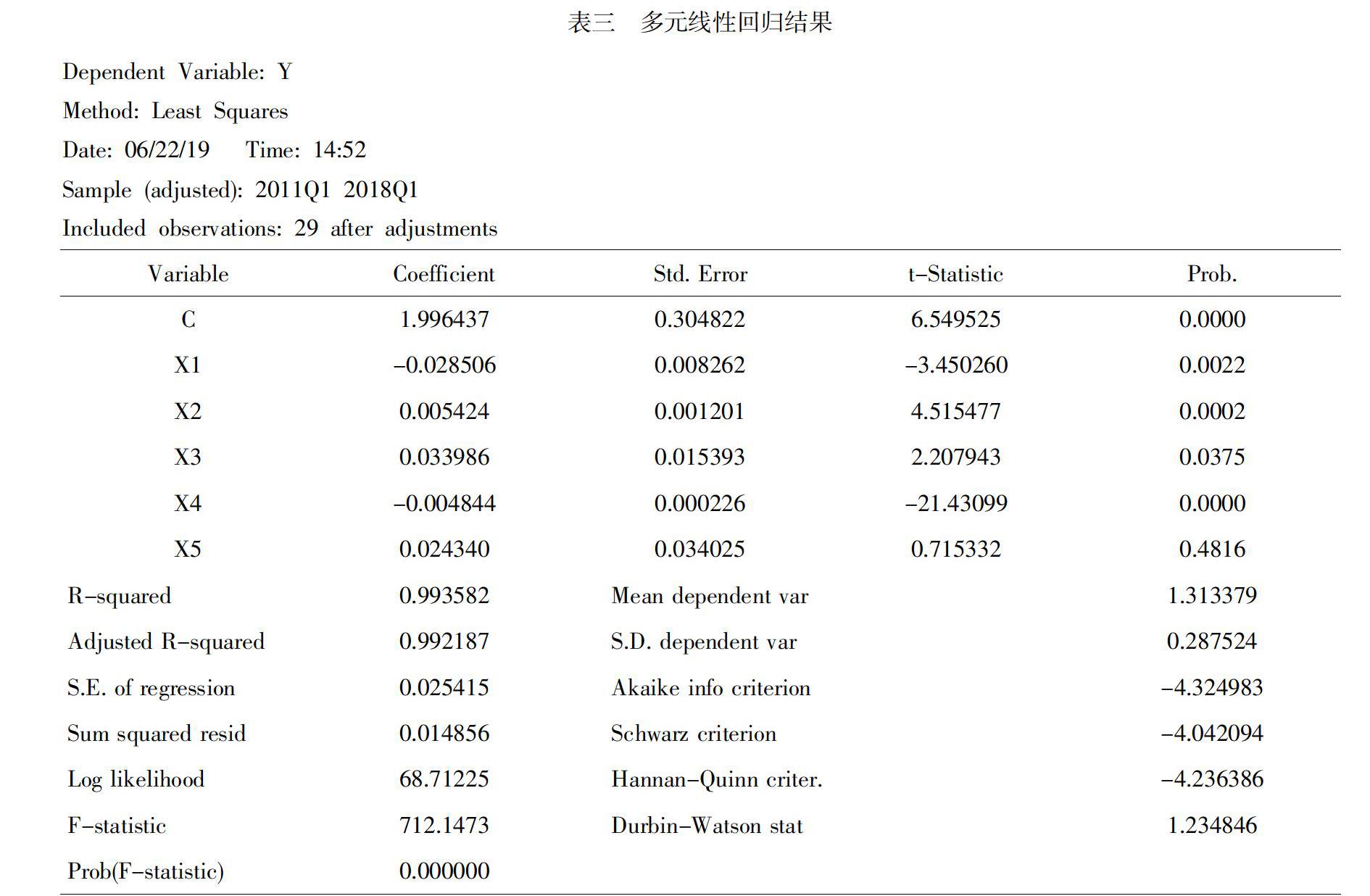

由表二可知被解释变量传统主流商业银行有效不良贷款率Y与解释变量X1-X5的相关系数分别为-0.626703、0.691686、0.794971、-0.987579、-0.793077,绝对值均大于0.6,进一步比较相关系数可得,不良贷款率Y与有效资本金充足率X3、拨备覆盖率X4、有效净息差X5之间可能存在高度线性相关关系;而被解释变量不良贷款率Y与X1、X2的相关系数分别为-0.626703、0.691686,其绝对值均小于0.6,表明不良贷款率Y与GDP增长率、货币(M2)供应量同比增长率可能均存在低度线性相关关系。

根据上述分析和经济理论,初步建立以有效不良贷款率为被解释变量,X1-X5作为解释变量建立回归模型:

六、研究结论与政策建议

(一)研究结论

由以上分析检验结果可以得到,国内生产总值增长率、货币供应量同比增长率、资本充足率和拨备覆盖率都对商业银行不良贷款率有显著性影响,在假定其他变量不变的情况下,我们最终总结出以下结论:银行资本充足率对于商业银行不良贷款率的影响最大,国内生产总值增长率次之;而货币供应量同比增长率对于传统商业银行不良贷款率的影响最小。由此可以看出,宏观经济与金融运行水平对于其有一定的影响,但在控制不良贷款率方面,商业银行更应该积极地通过调控自身经营行为来达到目的。

(二)政策建议

从对传统五大商业银行有效不良贷款率影响因素的浅析中可以看出,商业银行不良贷款率的高低不仅受到我国经济水平影响,还受到银行运行等因素的影响。本文建议,国家金融监管机构和商业银行可以通过对地区经济分析,实行严格的信贷管理体制,积极构建科学有效的风险预警体系,采取积极风险防范处理措施,从而进一步降低商业银行的不良贷款水平,为我国经济平稳高质量发展注入新的活力。