融资租赁业发展与中小企业融资分析

邢秀青

摘要:融资租赁以自身灵活的融资方式对解决中小企业融资难题有一定意义。本文分析了我国融资租赁业的发展历程,从其为中小企业融资服务的角度分析融资租赁业发展中存在的问题并提出相应的解决措施,对解决中小企业融资难题有一定的意义。

Abstract: Financing leasing with its own flexible financing method is of some significance for solving the financing problems of SMEs. This article analyzes the development process of China's financial leasing industry, analyzes the problems existing in the development of the financial leasing industry from the perspective of financing services for SMEs, and proposes corresponding solutions, which has certain significance for solving the financing problems of SMEs.

关键词:融资租赁;中小企业;融资分析

Key words: financial leasing;medium-sized and small enterprises;financial analysis

中图分类号:F276.3 文獻标识码:A 文章编号:1006-4311(2020)01-0122-02

0 引言

目前,我国中小企业仍是以内源融资为主,但数量却十分有限,很难满足中小企业持续发展过程中的资金需求。外源融资中,中小企业由于信息不对称问题导致从银行获得资金的难度加大、成本变高;同时由于发行债券准入门槛高,股票融资条件严格,众多中小企业很难达到入市基本条件,获得所需的发展资金。而融资租赁以其灵活独特的融资方式对解决中小企业融资难题有重要作用。但是中小企业大多缺乏管理能力,对现代经营管理理念不够了解,尤其对融资租赁这一新兴模式认识不足,特别担心上当受骗,因而不愿意主动尝试利用租赁方式解决自身资金不足的问题。另一方面,中小企业抵押品较少、大型机械设备需求量较少,而大型融资租赁公司的审核标准较高,中小企业很难达到大型融资租赁公司的标准,为了保证自身利益,大部分融资租赁公司不考虑主动开拓中小企业融资租赁业务。

1 融资租赁业发展

世界上最早的融资租赁公司成立于20世纪50年代,即世界著名的美国国际租赁公司前身。融资租赁依据其特有的优势,在全世界范围内快速发展,由美国逐渐扩展到欧洲和日本,全球近三分之一的固定资产投资是通过融资租赁业务完成的。随着全球化贸易的发展,跨国融资租赁公司开始兴起,根据世行报告,融资租赁为第二大债权融资手段,仅次于银行信贷[1]。中国融资租赁业自20世纪80年代开始,先后成立了中资融资租赁公司与中外合资融资租赁公司。但由于复杂多变的国际政治经济形势,融资租赁发展历经波折,经历了比较曲折的发展历程。《金融租赁公司管理办法》在2007年进行了重新修订,自此我国融资租赁业进入全面发展阶段。目前我国中小企业采用融资租赁手段融资,资本市场中所占的份额约为韩国的10%,不及美国的1%[2]。

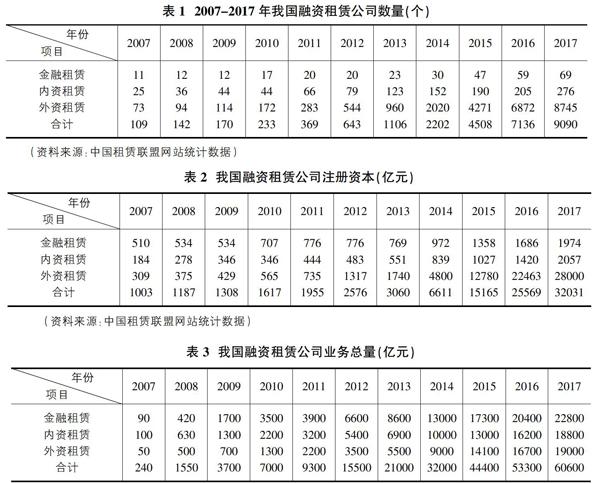

金融融资租赁公司、内资融资租赁公司和外资融资租赁公司是我国融资租赁的三大种类。我国融资租赁业自2007年以来发展较快,2013年明显加快。2017年底我国融资租赁公司的总量达到9090家,是2007年底109家的83.4倍,尤其是2013、2014、2015三年融资租赁公司数量几乎都是成倍增加,其中外资租赁公司增加迅猛。我国融资租赁公司的注册资本与融资租赁公司数量的发展趋势基本一致,2013年以后取得了快速发展,其中外资租赁公司注册资本增加最为迅猛。虽然我国融资租赁公司数量和融资租赁公司注册资本增长迅猛,而且尤以外资租赁公司增加最快,但是从我国融资租赁公司业务总量发展来看,金融租赁的业务总量仍旧占据重要的地位,占比仍维持在40%以上。(表1~表3)

2 融资租赁在中小企业应用中的问题

2.1 违约现象频现

虽然《国际融资租赁公约》和我国的相关法律法规均规定,当承租人不遵守融资租赁合同时,出租人可要求承租人遵守合同或解除合同并收回租赁物。但在我国中小企业融资租赁违约现象仍比较严重,而且在实践中融资租赁公司在对方违约时很难收回租赁物件。中小企业违约现象的出现,影响了融资租赁在中小企业发展中的应用,不利于融资租赁行业和中小企业的协同发展。

究其原因是目前我国没有《融资租赁法》,相应规范制度不健全,不成系统,不能保障违约问题出现时双方的权益。而其他国家的融资租赁法比较健全,在这方面做出了明确的规定。

2.2 缺乏统一监管

中小企业和融资租赁企业的协同发展离不开融资租赁行业协会的支持,但我国融资租赁企业协会成立于2014年,时间较短,如何起到行业协会应有的引导和监督功能尚在探索阶段。而且我国融资租赁企业协会还没有纳入金融租赁公司,而金融租赁公司的注册资本金和业务规模均在我国融资租赁市场占有较大规模。

2.3 融资租赁渗透率偏低

融资租赁在我国中小企业中的固定资产投资渗透率非常低,一方面是由于中小企业在发展过程中具有较大的不确定性,资产总量和科技含量低,在获取企业发展所需的人才和资金方面较难达到,融资租赁业出于规避风险的角度考虑开拓中小企业融资租赁市场的意愿不够强烈;另一方面中小企业由于自身管理者文化水平和管理能力有限,对于融资租赁业务认识不足,不重视融资租赁的融资功能,没有充分发挥融资租赁促进中小企业发展的作用。

3 解决对策

3.1 健全法制环境

我国融资租赁方面的立法尚不健全,导致部分企业租金拖欠问题严重且得不到有效解决,同时也没有明确关于租赁物取回权的法律规定,没有规定简易取回程序,在承租人违约的情况下,必须通过司法程序,时间长、效果不明显[3]。2004年,全国人大启动了《融资租赁法》的立法程序,可惜的是至今仍在征求意见中。尽快出台《融资租赁法》保障融资租赁双方的合法权益。一方面当融资租赁企业提供的租赁设备不符合融资租赁合同要求时,保证中小企业可以以较低的成本追究其违约责任,并且融资租赁企业为其违约责任将付出较大代价;另一方面,中小企业如若出现恶意拖欠租金或未按租赁合同回购租赁设备时,应保证融资租赁企业同样能够以较低的成本追究其违约责任,且中小企业将为自己的违约责任付出较大的代价,如实行财产抵押拍卖,收回租用设备,或以产品偿付租金等经济处罚。只有用法律手段保证较低的违约追究成本和较高的违约处罚成本,才能确保融资租赁各方的合法权益,保证中小企业和融资租赁企业的协同发展。

3.2 加强行业协会的监管作用

缺乏统一行业协会的监管,不利于融资租赁行业规范、健康的發展。中国融资租赁企业协会有必要尽快吸收各类型的金融租赁公司加入,切实起到行业协会应有的市场监管的功能。

3.3 努力拓宽融资租赁市场范围

中小企业通过利用融资租赁模式可以使其取得自身发展所需要设备,促进其加速发展;融资租赁模式在中小企业中的广泛应用可以开拓融资租赁行业的业务范围,增加融资租赁企业的利润和发展空间。

政府可以尝试出台优惠的税收政策和信贷政策,使制造企业快速回笼资金,避免制造企业由于开展融资租赁业务而造成流动资金的短缺,解除制造企业的后顾之忧,激发制造企业开展融资租赁业务的积极性。

制造企业开展融资租赁业务一方面可以直接发起设立内资试点融资租赁公司或外资融资租赁公司,以自身生产的设备为核心,将销售业务与融资租赁业务有机的结合,实现制造企业与其成立的融资租赁公司的协同发展;另一方面对于不具备发起设立融资租赁公司的制造企业,可以与一个或多个融资租赁企业合作,建立相对稳定的合作关系,制造企业可以利用融资租赁公司的业务优势开拓销售市场,融资租赁公司可以借助制造企业的专业化优势降低租赁物本身带来的风险。

这样一方面缓解了中小企业资金短缺、融资难的重大问题,另一方面增加了制造企业的销售量,可以快速回笼部分资金。而且制造企业开拓融资租赁业务其专业化优势明显,比其他各种类型的融资租赁企业更加了解所处的产业发展情况,可以建立更加合理的风险识别模型,进行专业化的风险控制。

参考文献:

[1]曹蕾.中国融资租赁业的发展及金融海啸背景下的发展策略研究[D].上海:复旦大学,2009

[2]陈丽芹,郭焕书,叶陈毅.利用融资租赁解决中小企业融资难问题[J].企业经济,2011(5):168-170.

[3]王瑞瑶.面向中小企业融资租赁创新问题研究[D].合肥:合肥工业大学,2015.

[4]孙亚锋.我国中小企业融资租赁问题研究[J].经济师,2010(3):267-268.