增值税税率变化对建筑企业的影响及应对措施

摘 要 2019年4月1日,增值税税率下调,为了更好地应对税率变化给建筑企业分包、采购、运输等业务增值税管理工作带来的影响,充分从本次减税政策中受惠,根据企业实际经营情况和采集部分的经营数据,现对此次增值税税率变化给建筑企业增值税税负、所得税税负、单位的成本、利润以及外出施工预缴税款的影响进行分析,同时提出对外开票和取票原则,建立操作性极强的材料采购和接受服务比价表模型,根据比价表模型选择对单位最有利的材料供应商、分包商,提出最优的单位成本结构,优化供应商管理、加强分包商税收筹划,采用合理的抵扣策略等具有现实意义的措施。

关键词 税率变化 建筑企业 影响 采购策略比 措施

一、引言

根据财政部、税务总局、海关总署2019年第39号公告内容,自2019年4月1日起对部分行业增值税税率进行调整,原16%的增值税税率调整为13%,原10%的税率调整为9%。建筑企业也在此次增值税税率调整之列。总体来看,有利于减轻建筑企业税收负担,从而加快建筑企业的高质量发展。建筑企业处于产业链的中下端,产业链上游是发包方业主单位,下游是与建筑工程本身的供货商、分包商、机械租赁、劳务分包等企业。此次税率调整,不仅影响各上下游企业的增值税的销项和进项,还涉及多税目、多税率的调整。在国家税收政策的允许下,如何使企业主体效益达到最大化,将是我们各上下游企业研究的方向。

对于上下游企业各方,无论是企业对外销售,还是采购材料以及接受服务,总价扣除增值税以后的金额就是企业的销售收入或者是成本费用。此次税率调整,在价格调整和谈判的基础上,还会影响到企业的采购成本、销售收入,继而影响到企业的所得税和所有者权益。

二、增值税税率调整对建筑企业的税负影响

(一)增值税调整对单位成本的影响

例如,2019年4月1日前,已和供应商签订钢板采购合同,合同总价为116万元(其中不含税价款为100万元,税款为16万元)。假定上述业务在4月1日前已全部供货完毕。

企业在取得供应商开出16%增值税专用发票后,财务部门根据进货发票和物资部门出具的入库单进行账务处理,材料采购成本入账金额为100万元,增值税进项税额列支金额为16万元。

假若供应商在2019年4月1日后给企业提供增值税13%税率的专用发票,不作价款的调整的情况下,单位采购成本为102.65万元(116/1.13),增值税进项税额为13.35万元。对比可发现企业成本增加2.65万元,增值税进项税减少2.65万元。

在因税率变化对价款进行调整的情况下,合同总价调整为113万元(116/1.16*1.13),单位成本为100万元,进项税为13万元。总价调整后,单位入账成本不变,增值税抵扣金额减少3万元,可见增值税进税额减少的3万元,刚好用价款调整减少的金额3万元来弥补抵扣金额减少的那部分。

(二)增值税税负的影响

此次税率的下调,大部分企业的增值税税负有所降低。可是原适用10%税率的建筑企业由于取得进项税率16%降为13%,其进项抵扣减少,增值税负却提高。下面我们来简单测算一下,以一般纳税人为例:

增值税税率从10%下调到9%后,建筑企业的销项税额实际下降,下降[1/(1+10%)*10%-1/(1+9%)*9%]为0.84%。

假定材料费用和机械设备租赁费用为60%,砂石料、混凝土等抵扣率为3%,比率为25%,其他人工费不能抵扣的占比为15%,则实际抵扣金额下降1.37%。

[1/1.16*16%-1/1.13*13%]*60%=1.37%。基于上述数据分析,建筑企业增值税税负反而上升1.37%-0.84%=0.53%。

(三)企业所得税的变化

增值税税率下调1个百分点后,建筑企业增值税销项税税额下降0.84个百分点,相应企业应纳所得税额上升0.84%,建筑企业进项税抵扣下降1.37%,相应企业应纳所得税成本增加1.37%,因税率调整,造成销项、进项影响减少企业所得税(1.37%-0.84%)*0.25=0.1325%。由于增值税税负上升0.84%,相应附加费和城建税税额上升至0.53%*(7%+3%+2%)=0.0636%,附加费上升,导致企业效益降低,因此企业所得税减少0.0636*0.25=0.0159%。建筑企业所得税实际最终下降0.1325%+0.0159=0.1484%。

(四)外出施工预缴税款的变化

建筑企业增值税税率下调1个百分点后,外出施工的建筑企业预缴增值税由原来的1/1.1*2%=1.82%上升至1/1.09*2%=1.83%,预缴增值税上升0.01%。下面以公司外出施工项目为例。

公司所属A项目部(一般计税项目)于2018年承接一项市政工程,由于结算开票的需要,需要在外地施工预缴增值税等相关税费。假如城建税税率为7%,教育费附加为3%,地方教育费附加为2%,结算金额为500万元(含税),在原税率10%下需要预缴增值税为9.09万元,附加费1.09万元,合计10.18万元,在税率调整下需要预缴增值税为9.17万元,附加费为1.1万元,合计缴纳10.8万元。从增值税税率调整可以看出异地施工需要多预缴相应税款,对单位的影響是当期加大了现金流的支出,所以企业在外出施工时,要管理好企业的现金流。

通过以上定量分析税负变化情况,此次增值税税率下调,建筑企业增值税税负、总体税负都有一定程度的增加,外出施工建筑企业预缴税款也有一定程度的增加。因此,为了应对建筑企业税负增加,我们要做好采购比应对策略。

三、新税率体系下可以参照以下比价做好采购价格的决策

增值税税率的下调会对企业的销项和进项产生影响。一般纳税人的企业,虽然从销项的角度来看企业会划算,但从进项的角度来看,企业增值税的进项可能减少一块。因此,建筑企业在增值税税率调整后,需要对供应商的报价或在执行未完的供应商合同进行整理和统计。建筑企业要在管理上对供应商报价进行统计和比对,以重新定位,选择对企业有利的合同价和供应商。

与供应商或分包商洽谈、签订合同的过程中,一般要考虑对方是一般纳税人还是小规模纳税人,提供什么类型、税率的发票。我们以供应商在同一个招标采购中,供應商报价作比较:一般纳税人的供应商报价113万元,提供13%的增值税专用发票,小规模纳税人报价103万元,提供3%的增值税专用发票,在只考虑增值税,不考虑附加费、所得税等情况下,上述两种类型的供应商,报价基本上对单位成本影响是一致的。但从单位现金流来考虑,在同等条件下,一般优选小规模纳税人的报价,这样可以减少单位现金流量支出。

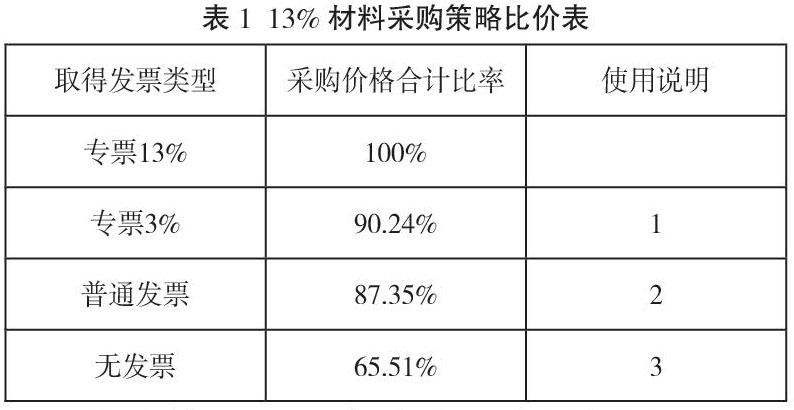

下面以企业实际承担的增值税、城建税、教育费附加等情况下的采购策略比来进行决策。

一般纳税人(税率13%)含税销售价X,附加税费率为10%(含城建税和教育费附加),影响利润的因素有“增加的采购成本X/1.13”“少缴的城建税及附加费0.1*0.13*X/1.13”。

小规模纳税人(征收率3%)含税售价Y,附加税费率为10%(含城建税和教育费附加),影响利润的因素有“增加的采购成本Y/1.03”“少缴的附加税及附加0.1*0.03*Y/1.03”。令两者因素相等,找出它们利润平衡点的比价:

X/1.13-0.1*0.13*X/1.13=Y/1.03-0.1*0.03*Y/1.03 解答得出Y/X=0.9024。

说明:第一,以一般纳税人采购并取得13%增值税专用发票来比对,从小规模纳税人采购并取得增值税专用发票3%,价税合计总金额只能占一般纳税人报价的90.24%;第二,不能提供增值税专用发票的供应商,价税合计最多只能占一般纳税采购价的87.35%;第三,不能提供发票的供应商,价税合计金额只能占一般纳税人的65.51%。

上述采购报价给我们提示是:一般纳税人报价100万元时,提供3%增值税的小规模纳税人最多只能报价90.24万元,这样才对企业有利;提供普通发票的供应商最多只能报价为87.35万元;不能提供发票供应商的最多只能报价65.51万元。

说明:第一,从小规模纳税人取得服务并取得增值税专用发票3%,价税合计总金额只能占一般纳税人价格合计的93.93%;第二,不能取得增值税专用发票的提供普通发票,价税合计最多只能占一般纳税接受服务的90.92%;第三,不能取得增值税发票的,价税合计金额只能点一般纳税人的68.19%。

综上所述,在签订总价100万元的采购合同时,提供13%发票的一般纳税人可报价100万元,提供3%增值税的小规模纳税人最多只能报价93.93万元,提供普通发票的纳税人报价为90.92万元,不能提供发票的报价为68.19万元。在材料供应商同等报价条件下,一般优先选择小规模纳税人,这样可以暂时减少单位现金流量支出。

对供应商相同报价的材料或服务,不同的进项税额抵扣方法,或最终导致单位的成本不同,因此在供应商的选择上,我们应当选择对企业最有利的抵扣方案。

四、增值税税率调整下的应对措施

(一)根据材料采购价比价模型优化对供应商的管理

材料费是建筑企业进项税额的重要来源,应当及时梳理材料供应商的商品价格、纳税人税率、身份、材料质量,建立健全合格供应商数据库,并及时更新。

在同等报价条件下,一般优选小规模纳税人的报价,这样可以暂时减少单位现金流量支出。

若供应商为小规模纳税人,企业无法取得增值税专用发票时,则提供的价格优惠额度应大于一般纳税人提供可抵扣的进项税额。

(二)加强专业分包管理,合理进行税收筹划

分包是企业将部分工程包料包工分给分包商,这样可以转移风险,借分包单位的实力,加大单位的营业收入规模,从而实现双赢。在与分包单位签订合同之前,应当明确规定开具发票的类型,开票的税率,应当坚持先结算,先开票,后付款的原则。同时,对于专业分包中部分主材和机械租赁部分,能够从供应商处取得13%增值税专用发票的,而分包方提供的分包发票的税率是9%,因此企业应当自行采购部分材料和自行租赁施工机械,这样可以多抵扣4%的进项税额,从而可以减少企业成本,减轻企业税负。

(三)选择最优的成本结构

建筑施工企业不同的管理水平和成本结构导致进项税的组成也不尽相同,因此,施工企业要根据自己的实际情况,加大自己的进项税额,减轻税收负担。由于施工企业人工费支出暂时无法取得增值税进项发票,也无法抵扣,在这种情况下可以考虑加大分包力度,或者是提高机械自动化程度,减少人工成本,使施工企业由劳动密集型向技术密集型转变。

(四)近期签订合同的增值税税率确定原则

已经签订的合同应结合本次税率下调的相关政策就增值税税率下调事项进行明确,签订补充协议,避免引发纠纷。2019年3月新签订的分包、采购等协议,如果合同实际执行是在2019年4月1日之后,在合同签订中,应直接采用调整后的13%、9%税率。

物资采购、经营管理、财务等部门应紧密配合,严格遵守税收法律法规并及时按以上规定开展相关工作,做好政策的衔接过渡,充分从减税政策中受惠,切实做到不因增值税税率调整使单位合法的经济利益受损。

五、结语

2019年4月1日增值税税率下调,对于企业来说,不但影响到增值税的税负、给客户报价、企业的成本费用、企业所得税,更会影响到企业的现金流。如何依照法律法规,为企业取得最大优惠,是财务人员当下需要思考的新命题。

(作者单位为中国水利水电第六工程局有限公司)

[作者简介:李志鹏(1982—),男,湖北麻城人,本科,会计师,研究方向:经济。]

参考文献

[1] 关于深化增值税改革有关政策的公告(财政部 税务总局 海关总署公告2019年第39号)[Z]. 2019.

[2] 陈伟,徐阳,谢欣,付红阳,付建华,田登琼.建筑业税负的关键因素实测[J].财会月刊,2019(7).

[3] 李志远.采购比价的计算与增值税筹划[DB/OL]. http://www.chinaacc.com/shuishou/ssch/zh1701161508.shtml,2017-01-16.