金融市场和全球管理:基于网络分析的视角

沈联涛

【提 要】本文運用从社会学、工程学和生态学的研究中所得出的网络理论,来表明国际金融市场表现为一个复杂的、无尺度的和不断进化的网络,并且为了能稳定运行,它具有需要网络式管理的关键特性。 本文研究网络这一概念的定义、本质特性及其在金融市场的应用以及对监管的需求和国内国际政治的影响,使用网络分析考察当前的金融危机,并研究最近的金融监管及架构的改革,最后探讨政策对网络分析的影响。

【关键词】 金融市场;金融危机;网络分析;金融监管

当前的全球金融危机在政策和监管层面都引起了学者的研究和探讨,但这些研究大都侧重于分析导致危机的各种原因,却没有统一的框架来解释市场和政府的行为如何导致这场危机。

计算机与通信技术在过去40年的广泛应用使人们愈发意识到网络在高速发展的金融市场中所发挥的重要作用。例如,梅特卡夫定律假设网络的价值与网络节点数的平方成正比(Shapiroand Vrrian,1999)。这个定律所蕴涵的盈利前景促使金融市场中的参与者整合目前的细分市场和产品,如银行、保险、基金和资本市场。在20世纪90年代,随着银行、保险、证券、基金行业的监管日渐放松,金融公司通过合并或交叉控股,形成可为消费者和投资者提供一站式金融服务的巨大“金融超市”。

Manuel Castells在《网络社会的兴起》(The Rise of the Network Society)一书中认为:在信息时代,全球化是社会的特征,“网络资本、管理和信息,谁更接近技术知识,谁就更具有生产力和竞争力”(Castells,1996)。到了1997-1998年亚洲金融危机时,增长预期在银行以及整个金融系统中迅速蔓延,并反映到贸易和金融层面(Sheng,2009a)。到了21世纪,网络模式在计算机信息系统、蜂窝移动网络和互联网中被广泛用作分析工具。

雷曼兄弟公司在2008年9月15日宣布破产,标志着现代金融危机的本质是其史无前例的复杂性、深度、传播蔓延速度和损失程度。早期的论文都研究过危机的网络性质,但因为没有对危机的本质进行深刻理解,监管和政策方案会有缺陷(Sheng,2005,2009c;Haldane,2009)。

普遍认为,这场金融危机因其复杂性而非比寻常(Caballero and Simsek,2009),不仅因为市场和交易对手之间广泛的互相联系,更因为金融衍生品是如此复杂,以致没有一个人甚至没有一个发行商或者主要的做市商能对其危险性有一个完整的认识。每个参与者都自欺欺人,认为可以通过各种金融衍生品来规避风险,而实际上这些良莠不齐的衍生品在很多时候反而会增加投资风险。当环境变得过于复杂时,市场参与者便不能全面了解行情,从而任何一点风吹草动都会引发混乱乃至大规模的金融恐慌。

我们需要一个框架来简化对复杂市场的了解,其中该市场的参与者持有非对称信息且他们之间具有动态、不总是稳定的联系。这样的一个框架在处理市场的脆弱性时不仅需要从系统的角度还需要从细节的角度(也即市场中最薄弱的一环)出发。我们应认识到网络分析并不具有预测能力——尽管它确实在铺展开一个用于解读当前行为的结构框架方面是有用的——正如人们所期望的,这揭示了我们并没有对外部性问题、错误激励、薄弱的结构和有缺陷的过程有一个清楚的认识。其主要关注非线性、互相关联并影响的变化过程,以及实验、事故或金融机构、投资者、监管机构和政策制定者等参与者所进行的调控结果。

一、金融网络的特点

网络是对复杂金融系统的一个有用的抽象(Allen and Babus,2008)。既然关系网的形状和规模千差万别,因此不可能有一个单独的网络或框架可以涵盖所有的应用场景。

一般而言,网络是对一个结点集合以及结点之间连接的描述。在网络中,关键元素是结点和连接。网络中的结点可根据设置被称为“顶点”“个体”“角色”或“玩家”。在现实世界中,结点可以是自然人、金融公司、国家或其他组织,甚至可能是属于某人或某组织的网页。只要两个结点互相连接,即形成了网络。2

结点间出于互惠互利的目的而相连。在此简单结构中,人类社会就是一个由居民出于满足自身需求的目的而结成的网络。网络一旦形成,其中的某些结点就由于对用户有卓越的效益而与其他结点连接得更紧密,这种结点通常被称为“中心”。

例如,银行是为客户提供支付和贷款服务的中心。而中央银行是银行的银行,其中各商业银行归根结底通过它来进行跨行交易。证券交易所是证券经纪人(结点)交易、清算及结算的中心,反过来又通过自己的网络与其客户相连接。通过这个金融系统的简单例子,我们可以看到同一个客户可以通过不同的产品与不同的银行、经纪人或保险公司相连,这意味着在网络中的金融机构和交易对手之间表现出了高度的互相依赖以及直接或间接的关联。

正如所有组织或社会系统一样,网络也有其特性,诸如其架构或结构、共同目标、价值、标准、激励机制及流程等。然而,不同的网络之间如何进行连接或互相交易可能会引起不同的集体行为决策,或牵涉到冲突、谈判、合作、支付等不同博弈及策略的结果,而后者可能在完全未知的情况下发生。需要注意的是结点或中心永远在通过网络互相博弈,而全球金融市场就是由不断变化的网络所组成的一个网络。

有两种不同类型的网络:非正式的人际关系网络和有正式组织结构及平台的网络。类似蛛网的网络结构即是本文所讨论的正式框架,但也经常指控制和驱动正规机构的人际网络。网络的发展几乎遵从达尔文进化论,但与此同时,我们并不清楚为何某些网络幸存下来、发展壮大,而另一些则萎缩凋零直至消失。

第一,网络是一组带有特定架构、互相连接的结点的集合。它可以是个人、公司或机构(市场参与者)为了互相交换信息、产品、服务或规避风险而连成的网络。这些参与者的目的或目标可能各种各样,但其共同的价值、规则、过程、准则或标准通常使互联互动成为可能,进而带来集体行动、规模经济、交易成本及风险的降低。具体来说,通用的标准例如语言会促使更有效的沟通并降低交易或摩擦成本。通用的标准越广为使用,网络本身就扩展得越广阔。

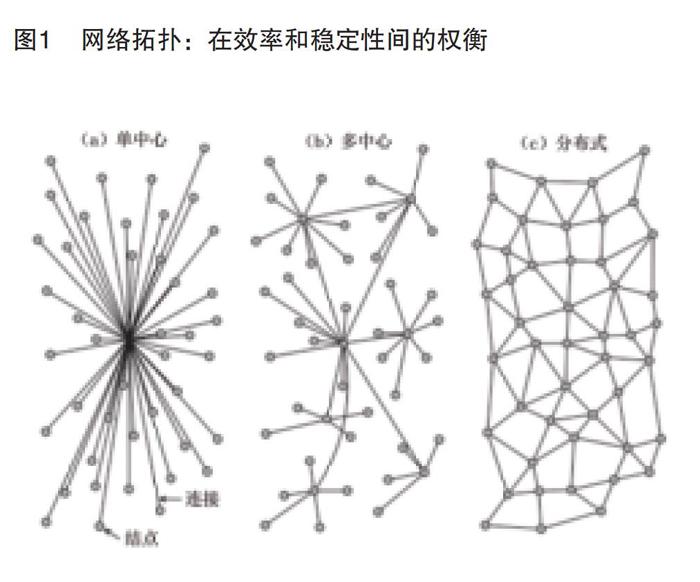

网络架构本质上是在效率和稳定性之间的权衡。有三种基本网络拓扑结构:星形或单中心网络、多中心网络以及分布式网络。其中,星形结构最有效率,因为其中只有一个中心,但在这一中心失效时网络最为脆弱(见图1)。广域分布网络,例如互联网对于病毒和黑客攻击有较强的抵抗力,因为其中存在多个中心。在广域分布网络中,即使一些重要的中心被毁坏,连接仍可以被关闭、被旁路绕过或被修复而不损伤整个系统。互联网的这一自组织行为保证了其自身的生存,而它并没有一个统一的架构。

在星形网络中,交易成本得以降低是因为连接是通过同一个中央结点进行的,这一中央结点贯彻标准并维护结点的财产权。但在效率之外,由于星形拓扑仅有唯一的中心结点,当被事故、灾难或竞争所毁坏时,它是极其脆弱的。连接间或用户间围绕中心结点的竞争通常会导致不同的架构以及不同的效益和成本。

第二,结点间的连接并不是随机的。根据梅特卡夫定律,每个中心都会尝试增加其连接或用户的数量以提高其自身价值,网络专家Albert‐László Barabási将这种与连接相对应的结点间的竞争称为它们的适应。一个结点决定是否与另一个结点相连接被Barabási称为偏好连接,而影响此过程的决定性因素是通信成本。无尺度拓扑结构和偏好连接解释了,在互联网的形成中,谷歌、雅虎和其他网站争夺更多的连接以增强其自身的价值与对用户的价值的现象。为了吸引更多结点,中心应当按照“将欲取之,必先与之”的原则——或者称为网络利他原则——比其竞争对手提供更多的“免费品”。这个原则解释了超市里的“赔本甩卖”,以及谷歌是怎么通过提供免费网址和强大的搜索服务来吸引大多数用户的。

第三,中心和集群更有效率,因为遥远的两个结点间的最短路径可能途经一个中心。在社会网络中,这通常称为六度空间,即只需至少六个人脉发达的人就可以把互不相干的人联系起来。结点的中心越高效地聚集在一起来分享、交换信息,网络的外部性就越广泛,因为每个结点都可以受惠于更高效的信息与知识访问,亦可互相合作以增强产出(Economides,1993)。这被称为知识中心的集群效应。规模经济与集群和关键质量正相关,但最主要的是生产和配送流程(包括信息交换与决策)能够发生得更快,进而允许加快决策并削减中间昂贵的交易量。

第四,偏好连接和网络外部性解释了网络中“赢者通吃”的原因。中心间的争斗以一个或数个领导者统领全局而告终。换言之,网络展示了幂次律分布特性。纵观全球,超过三分之二的金融信息通过两个主要的信息网络(路透社和彭博社)传播。相似地,机票预订也主要通过两个订票商或称航班联盟(星空联盟和寰宇一家)来进行。超过80%的国际信用卡业务通过威士、万事达和美国运通进行。

网络的这一“赢者通吃”的现象在一定程度上被视为市场越来越集中化、一小部分庄家掌控经济而大量散户被边缘化。例如,在19世纪,整个美国有大约100家证券交易所,而随着电报的诞生以及互联网的到来,全球证券市场实际上已经被两家主要的交易所垄断:纽约证券交易所和纳斯达克证券交易所。物理学家也发现幂次律分布的介入往往标志着一场从无序到有序的变化(Barabási,2003)。

根据网络的这一特性,美国成为了全球金融市场的中心,而美元也成为了世界上最主要的货币。第二大金融中心是伦敦,这得益于与美国相同的法律背景和共同语言——英语的优势,再加上伦敦与欧洲乃至世界各地历史、政治和经济的联系。因此,大量的银行、投资公司与资产管理基金都坐落在纽约和伦敦,并且这两个金融中心的交易占据了全球市场交易的半数以上。一项美国国家研究委员会和美联储进行的研究显示,联邦资金转账系统跨行支付网络每天需要处理的资金流动,旗下66家银行则占据了75%的资金,而其中25家银行是完全连接在一起的。

第五,网絡是无尺度的、动态的,因为每个中心都试图通过各自的竞争或者协作策略来增加其连接。无尺度网络中的结点并非随机连接的,甚至可能并不相连。无尺度网络包括许多四通八达的结点,即决定了网络如何运作的互联中心。多连接的结点数与网络其余部分的结点数之比并不随网络规模的变化而变化。若某个中心占据统治地位,其他小中心可以通过合作或结盟的方式与其竞争。在地区层面上,一些网络可以通过对连接强加规则或标准来达成支配,但在全球市场上的网络并没有一个放之四海而皆准的规律,因此并没有一个统一的架构。世界随着不同中心在创新、技术甚至随机事件中的崛起而不断演化。正如存在标准之争一样,也有价值之争和网络之争。因此,网络是路径依赖的,因为它们脱胎于不同的社会、历史以及政治环境。

第六,因为市场天性即是竞争,因此它们可以适应环境并随之演化。一个由麻省理工学院的Andrew Lo教授等人组成的工作组主张,金融市场是可适应的,并通过竞争、适应乃至自然选择而变化(Lo,2004,2005)。市场通过四种关键套利交易来运作:成本套利、信息套利、税务套利和调控或监管套利。简单来说,市场会流向交易成本较低的地方。对于本地市场而言,若其发展受到阻碍,资本会直接逃离,这也是为什么我们观测到离岸金融中心相对于境内金融市场发展更迅速。市场由于其竞争的本质,因而存在多元化的、有规矩的以及可适应的特征和良好的反馈机制(Kay,2003)。

一旦我们通过工程学或社会科学视角将市场看作网络,我们就从古典经济学迈入了政治和制度动态学的王国。竞争行为以及通用标准和准则的使用通常导致顺周期的行为,尤其因为拥有不同信息和价值的市场参与者之间的互动带来了显著的差距。因此,网络有着内在的、时而稳定时而严重动荡的反馈机制。

二、将网络理论应用于金融市场和机构

以上论点对于我们如何看待金融市场和机构有着很强的含义(Sheng,2005)。多重网络博弈的决策树向着复杂的领域伸展,有些是死路,有些则是通往新机遇的康庄大道。整个系统会周期性地遭遇危机。

我们可以看到,金融市场通过特定产品和标准的创新得到优化,这些创新能增强它们的偏好连接、吸引更多用户并最终支配其他网络。这些网络通过能产生规模经济的共同标准、过程和基础设施来扩展其外部性,这些外部性可吸引来自其他网络的连接。换言之,国内市场是不同网络所连成的网络,而财产权在交易所和结算所清算,并能得到法院和监管机构的保护。当然,财产权也可以通过自主规制或集体行为而得到保护。

国际市场是地区网络的网络,其中最薄弱的环节可能也是最脆弱的结点、连接、集群、中心或區域网络。在系统不堪重负之前,我们一直不知道其为何或者何处脆弱。因此,我们需要纵观全球金融稳定性的历史或整个网络大局,才能识别出最脆弱的环节。

总而言之,网络视角要求我们从长期角度看待问题。不仅是结点和中心,对关键的、可能导致脆弱性的连接也应执行压力测试。对于问题,我们必须追本溯源。

三、系统地看待当前全球金融的网络特性

迄今为止,全球化前所未有地将具有高度地域性的金融市场连成网络,一系列历史事件和宏观趋势则诱发了当前的金融危机。

第一,全球经济的不平衡导致了流动性过剩。前者源于美国降低利率以及其对出口的依赖,而后者则导致过剩的信贷资本和杠杆。确切地说,美国银行业从传统的零售银行经过资产的证券化而发展为批发银行系统,由此加速了全球不平衡的增长。

在出口导向型经济体中,如日本,正是由于盲目的财政政策导致了20世纪90年代的经济泡沫,进而出台了宽松的货币政策以应对经济泡沫所带来的通货紧缩。低利率鼓励投资的套利交易,并在国家利率和汇率不等的前提下促进大规模的资本流动。1997-1998年的亚洲金融危机和2000年的互联网泡沫都是过度杠杆化、大规模的资本流动和宽松的货币政策及财政调控的结果。

第二,柏林墙的倒塌带来了曾处于中央计划经济体制下的廉价劳动力,创造了低通胀,并加速了全球贸易和经济的增长。

第三,关税和资本管制的大规模放松鼓励了全球贸易和金融的增长。随着管制的放松,在这个年代从会计、税务和监管标准中套取了巨大利润,最终促成了“影子银行”的崛起。金融工程学的创新则催生了新的金融工具和金融衍生品,表面上可用来对冲风险,但无意中导致了内在杠杆或嵌入式杠杆(embedded leverage)和巨大的系统风险。

第四,若没有信息和通信技术的迅猛发展,金融工程学和全球化将无从谈起。创新的速度和复杂程度使政策制定者和央行行长们眼花缭乱,使他们把繁荣归功于提高的生产力、改进的风险管理以及成功的货币政策。而现在回想起来,繁荣更像是杠杆创建的结果。

简言之,工资、利率、知识和监管套利这四大全球性浪潮导致了流动性过剩、过度杠杆化、风险的扩大和贪欲的过剩。从根本上来说,美国经济已经陷入了难以为继的贸易赤字,而其次贷市场则是金融杠杆和金融工程的基础,即让消费者过度透支。房地产泡沫的破灭和次贷市场的问题最终在2007年戳破了美国经济的泡沫。

从区域性网络这一角度来看待全球金融市场,可以揭示当前危机的若干关键网络特性:

(一)网络的架构决定了其面对危机的脆弱性。网络的集中化催生了一批掌管全球经济并且甚至比国家经济体还庞大复杂的金融机构。然而,它们又受陈旧的规章框架制约,被分隔成以国家为单位的区域并最终分成若干个部门的简单堆砌,丧失了从全局视角看待系统并识别全局风险的能力。

(二)增加的网络复杂度与其脆弱性有关。脆弱性也与网络行为的外部性正相关,而几乎没有监管者能理解或量化这些外部性。

(三)高度的互联性在驱动中心或金融机构的价值的同时,也在驱动其风险。一个诸如雷曼兄弟公司的金融中心的失效揭示了对监管者来说并不明显的关联性,例如,对美国国际集团(American International Group,AIG)的冲击和由此而来的对银行支付能力和投资的冲击。

(四)由于参与者、中心与结点在互相竞争时的互动,网络有着其正负反馈机制。监管者仅仅假设存在负反馈而认为市场能自行恢复平衡,其实不然。由于动量交易和顺周期性的规章制度或准则的存在,市场也有其正反馈机制。

(五)并不存在所谓的缺乏信息或透明性,而是太多的信息无法让人理解。

(六)即使有早期金融危机的前车之鉴,监管者仍然忽略了可增加风险且未能让道德风险最小化的、扭曲的激励体系。

(七)网络监管者的角色和责任并不明确。在缺乏一个单一的全球金融监管者的前提下,跨越全球性网络的规章制度的有效执行需要不同监管者间的复杂合作。我们如何避免监管竞争以及“竞相杀价”?

当下的舆论一致认为,当前全球金融架构的主要问题是从交易层面来讲,网络金融是全球的,但从法律和监管层面来讲它却是国家性的。英格兰银行前行长Mervyn King曾比喻道:“全球银行机构生是国际的人,死是国家的鬼。”这正是一个被限制在国家小圈子里的全球性架构的本质问题。更糟糕的是,甚至在一国内的经济活动都可能被若干个部门所监管,以至对金融机构来说存在监管套利空间。这一监管套利行为的最经典例子莫过于AIG旗下子公司AIG金融产品公司(该子公司对AIG的损失负有最主要责任)接受美国储蓄机构监理局的监管,在监管如此复杂的金融衍生品方面,美国储蓄机构监理局其实并没有任何相对优势。

四、金融监管的复杂性

金融市场已经高度整合,但金融监管权仍然分散在各个单独的司法管辖体系之中,其结果就是没有任何人能对整个系统负责。每个机构——央行、金融监管者(无论是领导者还是其他跟随者)以及政府的财政部门——都觉得根源问题及其解决方案都不在它们自己的管辖范围之内。

三十国集团(Group of Thirty,2009)在其《核心建议第一部分》(Core RecommendationsⅠ)里说得没错:“审慎监管下的差距和弱点必须被消灭。所有大型金融机构——不论何种类型——都应处在某种审慎的监管之下。”

也有共识认为当前的监管竞争催生了一场“竞相杀价”现象,因为每个金融监管者都不敢放手作为,担心在自己的管辖范围内的金融资本流向不完善的或不受监管的其他金融中心。

为了阻止这种“竞相杀价”行为,所有的金融机构、市场和活动都应处在适应于它们各自风险的一致监管之下,不能留有未受监管的空白。然而,达成这一目标需要一个既全面有效同时又合法的综合性监管体系。换言之,我们需要一个能够公平分配金融活动损益的全球金融监管体系。

由于以下两个主要原因,不可能产生一个全球的金融监管者:第一,没有一个财政机制能统一地分配货币和金融政策以及税收所带来的损失。没有一个主权国家会把财政和货币主权交给一个全球金融机构。第二,没有一个独立的全球司法体系能在经济损失的纠纷中保护财产权,尤其是当全球金融机构破产时。

欧盟可能是唯一一个能向上述方向努力的区域性机构,因为欧盟中的这些国家不仅处于相同的政治环境中、拥有同样的基础货币欧元、执行欧洲共同的法律,而且在一个机构框架中来分摊损益。但即使是在欧盟,财政支出和银行救助也是备受争议的。并且,在短期内,这笔支出在很大程度上也是由某个国家承担。

与上述未能产生全球金融监管者的事实形成对比的是,世界贸易组织按照一套基于协定的系统裁决全球贸易系统中的贸易争端。这一差别的基本原因是自由贸易的好处是显而易见的,与20世纪30年代贸易保护主义的错误一样明显。但是,对服务贸易的保护由于历史原因而更多地来源于国家层面,而金融服务技术水平又由盎格鲁-撒克逊(Anglo-Saxon)所主导,一些国家便迟迟不愿开放金融服务中的自由贸易。只要世界贸易组织不歧视外来人员,其成员国就可以接受金融服务中的谨慎原则。因此也不大可能诞生一个全球性的金融监管者,除非当前或将来的金融危机大得足以强迫执政当局向一个全球性的经济机构交出财政大权。

网络的无尺度性和博弈性的本质暗示了网络一定会越来越复杂,那么增长的动机何在?所有机构都有两个核心问题,其一是委托-代理问题,其二是信息不对称。在任何社会和经济中都会有内在的不平衡,因为知识的获取量和对信息的访问是不等的。然而,代理人可以借由这一增长的复杂性来利用委托人。信息越不对称或者网络越复杂,委托人就越容易受到欺骗,代理人也就越不值得相信。

因此,当前金融机构内部的刺激机制只会把事情变得更复杂,因为较高的“知识溢价”使代理人能从委托人处收取更多的费用。金融工程学的专家们劝说投资者和监管者,谎称他们的模型可以对冲和管理风险,而实际上这些复杂的金融衍生品所带来的高额利润来自更高的内在杠杆。遗憾的是,调控系统不能为了委托人也就是大众的利益而对此给予足够的关注。

以上分析得出的结论是,我们不能通过增加复杂性的方式来解决当前的危机。相反,我们应该通过简化那些太过空泛的规则并严格按照规定执行它来解决当前的危机。正如风险对冲基金经理Richard Book-staber(2007)在他的国会陈述中所指出的:“如果系统风险的可能性是从市场复杂性而来,那么增加一层监管很可能会把事情搞得更糟,因为那样做增加了金融系统的整体复杂性。”

五、金融风险的外部性

日内瓦关于金融监管基础准则的报告指出,“当存在充足的外部性即市场失灵带来的社会整体成本超过市场失灵带来的私人成本加上监管的额外成本时”,金融监管是合法的(Brunnermeier and others,2009)。报告认为两个风险溢出的外部性是贱卖的外部性和互联的外部性。前者来源于每个单独的金融机构都不考虑自己贱卖给将来可能发生的流动性危机中资产价格带来的影响,而后者则意味着金融机构间的互联互通太过庞大,等到危机来临时就会产生救援的道德风险。

事实上,当前的系统补贴制度通过隐形的存款保险会给他人带来负的外部性。过剩的风险承担这种小动作会引发牵连甚广的系统危机。在一项关于银行业复杂系统的调查中,分别来自海洋学、生物学和动物学的研究者们从生物系统到关于银行业的研究都得出了相似的结论。May、Levin和Sugihara(2008)指出,“拐点” “临界值”和“断点”描述了一个复杂的动态系统从一个看似稳定的状态翻转到一个不稳定的、较低级的状态。相较于管理单个公司的常规风险,在研究系统风险上的投入简直可以忽略不计,然而一个国家或者全球经济的系统风险带来的成本要大得多,这样的事实让他们极度失望。

至于系统风险为什么会被无视主要有三种原因。一是纯粹的无知,私人部门的参与者可能根本不知道他们的所作所為会带来巨大的社会成本。二是他们可能已经意识到这些社会成本,但不能度量这种外部性,且假设相关部门或政府会妥善处理这些问题。这是一个经典的囚徒困境。三是金融监管者允许金融创新或金融工程创造巨大的杠杆效应却不对可能的社会成本加以测试或判定,道德风险便水涨船高最后演变成经济危机。

遗憾的是,外部性的本质正是其几乎无法让某一家单独的公司计算溢出所引发的外部性甚至互联所引发的外部性的大小。这就需要关于未来的信息和预期,但这些信息和预期是高度主观且很有可能是错误的。这确实是金融监管的一个富有争议的领域。在灾难发生之前,私人部门参与者强烈认为限制这两种外部性所带来的监管成本是:其一,阻碍金融创新;其二,对失败的代价估计过高。监管套利和金融中心间的竞争不可避免地会让交易向着“友好”的中心迁移,直到所有人都加入这场“竞相杀价”的运动中。

诚然,金融监管者可以为他们默许没有详细审慎调查的金融创新找一个借口,即他们的经验不足以应付这些外部性。到当前的危机为止,金融工程看上去都能把风险分摊到银行系统之外,诸如Alan Greenspan等广受尊敬的领导者还在口口声声地坚守这个未经考验的信仰。

六、金融网络的互联性

机构、市场和系统间的互联性存在于产品、机构和活动内在的溢出性和外部性中。网络互联不只简单地通过互斥的渠道产生,也来自高度复杂的并不总能为人所透彻了解或观察的关系网。经济史学家Michael Bordo(2001)指出,两个或多个结点间的传播应称为传输,即“在黄金时代,金融危机通过固定汇率的金本位制度在全世界传播”。

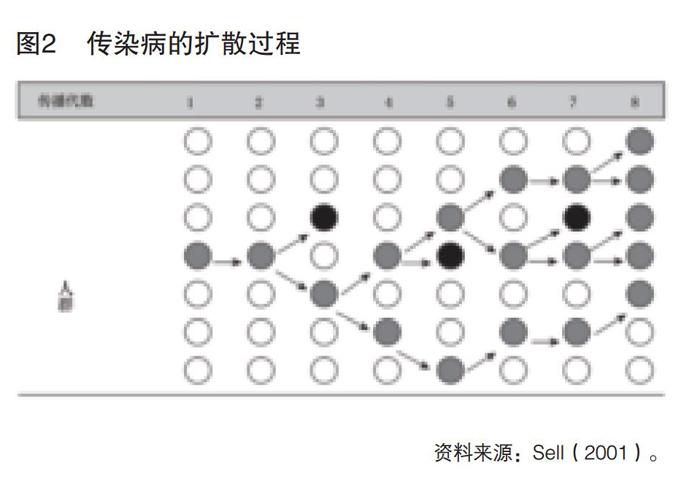

危机是如何通过网络传播和扩散的呢?德国经济学家Friedrich Sell(2001)是第一个将流行病学中的传染和金融市场中的传播等同看待的人。他描绘了传染病的传播和金融市场中的扩散何以相似(见图2)。在流行病学中,当病毒的繁殖速度突破一个临界值时,就会有更多的人被传染。然而,人类的免疫力也在增强,在某个时间点上大多数人都会对这种疾病免疫。流行病的传播过程就像博弈论中的决策树一样。

与疾病的传播类似,危机在(金融市场的)网络中也会一边传播一边滚雪球,因为一个结点的失败(或损失)会通过其连接影响其他结点。因此规避损失的行为会随着危机在网络中的传播而引发恐慌。

这种损失规避行为的连锁效应是在2007年美国国家研究委员会和美联储的一份关于系统风险的研究(Kambhu, Weidman and Krishnan,2007)中提出的:“基于市场的系统风险通常被认定是一种协调上的失败:市场上大量的参与者同时决定减少风险的承担,并有效率地抑制诸如证券交易、发行债券和股票、借贷等金融活动。”

互联性意味着监管者以及金融机构都需要有一套全新的管理信息系统(Management Information Systems,MIS)来检测当前MIS模型下并不明显的连接和风险。例如,大多数银行并不拥有关于其交易对手的连接的有效信息,尤其是当交易对手以不同的形式互联时。

七、网络中反馈回路的互动

互动是指不同的市场参与者之间以及私人部门参与者、监管者与政策制定者之间连续的互动及博弈。正如监管者可能为法律未预料到的结果所困扰一样,这一动态的博弈导致并不总能预见到结果。市场参与者间一个常见的谬误是一个单一市场参与者的行为并不能对市场整体造成影响。实际上,这是错误的,因为即使在一个很少有交易的市场中的极小的交易也可以导致巨大的价格波动。

互动——或称之为网络中的博弈——导致了反馈回路,进而解释了金融市场中内在的顺周期性。反馈机制因信息的不对称、网络交易中双方行为的领先与落后以及交易成本的不同而存在。流行的有效市场假说假定市场虽然有时会波动,但最终会恢复平衡,这就是工程师们口中的负反馈——波动终会归于零(Umpleby,2009)。

经验丰富的货币投机家George Soros曾指出,金融市场也有着正反馈,虽然他称其为反身性。随着市场活动的深入开展,信息偏差、羊群效应等驱使市场震荡得越来越剧烈,变动如同滚雪球一般越来越巨大直到整个系统崩溃。

监管者真正担心的并不是这种顺周期性是否存在,而是有没有一种工具能抑制或阻止这种顺周期性所带来的损害,以及该在何时介入。应对顺周期性归根结底有三种选择。其一,去掉现行规章制度中具有顺周期性的元素,例如会计中按市值计价、《巴塞尔协定》以及动态放贷条件。监管机构在条件允许的情况下会选择这样做。

其二,构建规则以指导监管者如何采取反周期性的策略。例如,Goodhart和Persaud建议在进行风险评估后应遵从几个简单而透明的规则来增加资本(Brunner meier and others,2009)。西班牙央行随着风险的升级而使用变动的供给准则。监管者倾向于使用这种准则来逃避判断何时、如何实施反周期性策略的个人责任。因此,基于准则的决策在市场循规蹈矩时没有问题,但在复杂、互动且互联的世界中,支持上述决策规则的证据可能就没那么明显了,监管者和政策制定者必须在风险与是否采取反周期性策略间的权衡上做出明智的决策。

其三,认识到唯一能破除经典的集体瘫痪的途径是让个别领导者心甘情愿地采取强硬措施,即使在证据可能并不充分的状况下。按美联储前主席William McChesney Martin的说法,本质上一个人必须甘愿去扮“酒酣胸胆尚开张时败众人兴”的黑脸。

八、透明性和信息过载

透明性是指让关于现存的条件、决策和行动的信息可被市场参与者获得,而2008年金融危机的特别之处在于它在完全透明的情形下出现在每个人面前。亚洲金融危机之后所做的改革已经让更多信息可获得及可见,而更大的改革还牵扯到会计核算和公司信息披露。雷曼兄弟公司、AIG、美聯储、英国央行、欧洲央行和国际货币基金组织的网站上现在都公开披露了完整的风险警示和信息,然而危机还是发生了。

另外,有时危机的源头太过复杂以至没人知道该从哪里开始阻止它。问题并不在于缺乏信息,而在于读不懂的信息太多了。诸如担保债务凭证(Collateralized Debt Obligation,CDO)、信用违约互换(Credit Default Swaps,CDS)和管道之类的金融衍生品实在太过复杂,以至不但投资人甚至发行和销售它们的银行以及金融监管者都对这些产品的复杂性和风险性一无所知。关于透明性的法规还有用吗?我对此表示怀疑。

在实践中,透明性已成为一个信息过载的博弈,信息的接收者要么被误导,要么不想承认自己不懂,要么不知道该怎么处理大部分信息。虽然法律要求完全公开披露,但整个系统仍被公司和金融机构所“玩弄”,它们背后是财团高价雇用的律师,这些律师深谙如何只公开出事时不会给自己惹麻烦的信息。事实被埋没在繁文缛节的字里行间,只有深知规则的人才能发现。在“合法透明性”的幌子之下法律得到了遵循,但付出代价的却是整个社会。

这就是监管体系的关键之处。金融机构的执行董事会必须负起理解或索取能够用来评估风险的信息的责任,包括系统性风险和集中性风险。如果董事会负起识别、披露这种风险的责任,即可采取措施、多加注意以了解真正的风险何在。因此,改革的关键点是我们不该使系统更加复杂,而应让事情更简单易懂。

九、刺激

经济体承载过多风险的一个主要诱因是管理人员的薪酬方案,该方案鼓励短期投资而忽略未来的风险或成本,并对这种行为给予补贴。与这种银行激励方式一致,基金经理们虽拥有大量资金,却基于短期风险将金融部门推向只追求眼前利益而不顾经济发展所固有的长期风险的进程。

许多市场实践又联合助长了危机。公允价值会计和用来度量金融衍生品价值的模型应用导致了把未来的收益用当前价值折现、忽略(难以度量的)潜在成本和负外部性。宽松货币政策和国际资本的高流动性所导致的利率越低,这些杠杆产品的价格就越高。随着这些产品按市场或模型定价,未实现的资本利得被归入利润中而不考虑如此高的利润是否具有可持续性以及因密集的交易或市场非流动资金而发生急剧衰退的概率。不用说,账面上的利润越高,奖金也越多。

因此,银行家们引入了杠杆,而金融监管者却不承认金融衍生品贸易的增长和估值只是空中楼阁。尽管在亚洲金融危机之后经济学家一致认为,在有政府担保的金融体系中道德风险是最危险的危机诱因,但直到它随着2007年北岩银行的挤兑事件浮出水面,大多数监管机构仍几乎没有对道德风险采取任何预防措施。明明金融系统尤其是金融衍生品行业中内在的杠杆越高,道德风险就越大,人们怎么就是不作为呢?

一个可能的解释是,金融监管者未能意识到金融市场所固有的巨大风险。Soros的观点常被用来解释信用违约互换的危险性以及为什么要禁止这种衍生产品,其观点基本上概括了金融市场所存在的所有金融产品的风险不对称问题。第一步是要认识到“证券市场的多空双方存在着不对称。多方拥有无限的上涨空间和有限的下跌风险,而空方则相反。这种不对称通过如下方式体现出来:输掉多头会减少一个人所受的损失,而空头则相反”(Soros,2009)。

换言之,系统中的巨大杠杆使得系统风险不是线性的而是指数的。既然金融监管者不能就应对整体杠杆的简单对策以及允许银行使用内部评价模型度量其自己的风险及资本需求而达成共识,内在的杠杆就会呈指数上升。全球金融系统的总杠杆(金融衍生品按照估值计算)可能是GDP的14倍,相比之下,传统杠杆的当前上限(以银行资产、股票市场资本和借贷市场价值来计算)仅仅是GDP的5倍左右(Sheng,2009)。包括线下债务,美国五个投资银行在2007年底的杠杆是资本的88倍,这样一个事实意味着道德风险极其高。

第二步是认识到“信用违约互换(CDS)市场提供了卖空债券的方便方式。其中,风险-报酬的不对称性以与股票相反的方式起影响。买入CDS合同带来有限的风险和无限的收益潜力,相反,卖出CDS则提供有限的利润和无限的风险”( Soros,2009)。把CDS卖给市场是AIG最大的失策之处。

Soros走得更远一点:“第三步是把自反性纳入考虑,并认识到金融工具的虚高标价可能影响市价所应反映的基本面。这意味着针对金融机构的大量抛空可以是自我确证的,这与有效市场假说直接抵触”( Soros,2009)。Soros对风险、道德风险和自反性的不对称性创建了一个自实现的场景,其中金融机构的杠杆越来越高,直到它们自己的投机者纷纷抛售股票而毁掉整个系统。

在1997-1998年的亚洲金融危机中,数家央行的外汇储备不足以援助其本国过于依賴外汇及期限不匹配的银行或公司,使得本国货币在面对大量抛售时脆弱得不堪一击。货币体系的崩溃使经济倒退到许多年以前的稳定水平。因此,我们应更留意监管者和政策制定者采取更有效和更强有力的反周期政策的原因。应有一个独立的团体(例如,金融政策委员会)对经济体系的宏观稳定性负责,而让央行去负责微观调控。可以假定,这个独立团体能加强外部监管的“信任和验证”功能,而不是如现在一样“遵守和解释”。

十、国内外监管者的分工

监管的范围应当涵盖具有系统重要性的金融机构和活动,这一共识意味着我们必须定义何谓“系统性”以及何人应做何事。近年来的金融危机演示了,风险集中可能从未受监管的黑洞或监管不足的“影子银行”区域中迅速产生,而管理者、监管者和政策制定者对这些区域中所发生的事情所知甚少或一无所知。因此,大家都同意监管应更加一致,监管及其执行应与目前成熟的国际标准相一致。第一,在一个成熟市场中非系统性的事物可能在一个新兴市场中是高度系统性的。例如,在一个庞大而成熟的国内市场中,一家并无系统重要性的对冲基金可能在一个新兴的市场中确实具有非常大的系统性,尤其是它可能在未受监管的场外交易市场中与其他对冲基金相互作用。问题不仅是关于交易或风险敞口的系统性大小的,也是关于不当销售、操纵市场、内部交易和诈骗的。

第二,经验表明,之前并不是系统性的事物可能迅速发展而具有很大的系统性。诚然,几乎没有监管者警觉到CDS市场对银行业的健康度和有资本支撑的证券市场的流动性有着如此系统性的影响。必须援助AIG以遏制它破产时所引发的系统性传染。

第三,只要一家金融机构或一次可能涉及若干市场和OTC或未受监管的市场的金融活动没在其母国的监管之下,并且监管者的合作与法律权威缺位,那么监管者就不可能得到足够的信息以评估这家机构或这次活动的系统性影响或者进行调查与强制执行。缺乏有效的国际合作,任何外国监管者都保护不了其国的投资者和交易方。

第四,当前本国和外国监管者之间的谅解备忘录在两国的监管者间发生分歧时并没有足够的法律立场或效力来介入。

十一、结论和政策影响

达沃斯论坛创始人Klaus Schwab曾表示:“我们在当前金融危机及其后果中所经历的正是一个新纪元的开始——这将颠覆我们的机构、系统以及——最重要的——我们的思维方式。”以下笔者将就如何使用网络框架来增强金融部门监管提出非常初步的意见并做一总结。

第一,认识到市场行为的动态性意味着太多的稳定性或过度监管可能引发市场参与者的自满情绪,以及作为其结果的对市场波动缺乏免疫力。这需要对风险有更高的耐受度并且在面对压力时甘愿受控地逐步开放市场。逐步开放似乎比一揽子计划更能培养系统的免疫力。开放或模块化改革看起来是一个久经考验的、合理的方法。

第二,网络的适应性来自对多样性和新观点、新技术的开放。网络的适应性通过实际市场压力来磨炼,即让市场参与者从错误中学习。换言之,免疫力并不能靠保护来形成。对市场风险采取一种开放的态度并且相信市场参与者能从其错误中学习,这种做法比对中介过程进行微观管理更有帮助。允许产品、机构和过程间更多的竞争性和多样性将避免“单一栽培现象”及所引发的更高集中性和脆弱性。

第三,网络不仅通过互联性、互动性运作,也通过互相依赖性运作。在网络中,政策及其结果并不是某一个人或机构的责任,而是多个利害相关方共同作用的结果。网络中监管的合作是一个假定事实。如何合作或处理缺乏合作的后果将定形网络行为或其结果。当前这场危机的结果就是一个国际性的共同悲剧:缺乏合作导致了一场竞相杀价的竞赛以及金融和生态的灾难。

第四,网络视角意味着给予监管干预更多的关注。网络的自组织力意味着有一种生存和恢复的本能。银行参与到衍生活动中就是参与到风险分担中。政府拯救基本上破产的机构的干预行为可能有大大超出我们预想的意外结果。困境在于诸如道德风险之类的负面激励根深蒂固,这解释了为何在许多被拯救过来的机构内薪水并没有像实体经济部门中降得那么多。

如果复杂的网络不能(甚至不能在国家层面)迅速梳理、修复完毕,那么假设国际金融架构也不能这样迅速或主动地改革就是很现实的了。网络将从系统内部的竞争中得到进化。

总的结论是,即使随着当前经济危机的逐步深化,在金融部门改革中也不大可能存在一个一揽子计划,除非对金融市场的生态方面的改变的起因和特性有一个更加深入的理解。这意味着,一项关于网络分析的研究日程可能提供许多对如何改进金融和全球监管的深入观点。

那么问题随之产生了:以上关于当前全球金融架构和监管方针的变化的网络框架的简要研究暗示了什么?回顾一下,网络分析将全球金融结构视为一个复杂的、不断进化的、由地域网络连成的、高度集中、高度互动并包含着服从指数分布的交易的网络,且易受由于结构不平衡和政策失误而导致的脆弱资本流动所带来的金融不稳定性的损害。即使经济力量的平衡正由于诸如中国和印度等新兴大国而改变,游戏的基本规则仍保持不变。保持现状的势头仍然强劲,因此来自资产泡沫和高杠杆的既得利益的内在推动仍然不变。

除非社会遭受灾难性的损失,否则我们只能接受这一现实:现状只会一点一点改变,而不会一下子发生巨大变化。既然诸如大而复杂的金融机构和既得利益者这样的权力枢纽持续保护它们的利益,当权者就不大可能心甘情愿地放开手里的权力。

网络框架如何协助我们思考对当前全球金融架构的改革?第一,网络拓扑或称网络结构至关重要。我们需要一个透彻理解最脆弱环节和风险所在的系统视角。根据网络内在的幂次律分布特性,我们必须承认网络不是平等的,而“尾大不掉”和“一荣俱荣,一损俱损”也确实是真实存在的风险。我们需要更多地考虑向全球网络中引入更多竞争和多样性,以避免形成寡头垄断和“单一栽培现象”而阻碍创新。Avinash Per-saud和其他人指出了单一会计标准(公允价值会计)和类似模型的应用是如何鼓励市场向一个方向移动进而增强其顺周期性的。这在相似的交易模型使用基本一致的信息时尤其显著,引起巨大的羊群效應并使得动量交易和自我实现预期变得持久。

第二,金融监管当局应当使用不同的工具和技术来描述复杂性问题。笔者只介绍两点。正如J. Doyne Farmer(2001)、Khandani和Lo(2007)以及May,Levin和Sugihara(2008)等先驱者所发现的,监管者应使用更多的金融市场模型,将金融市场视为动态的、进化的、有适应性的、会经历不稳定时期的生态系统,而不是会回复均衡的稳定系统。使用资产负债和现金流的系统建模将让监管者和市场得以更好地理解压力水平和对杠杆的耐受限度。

监管当局应更多地在一个“端到端”的角度上管理产品的跨司法管辖边界的轨迹,即关注金融产品如何沿着产生、交易、清算、结算以至最后在整个系统内传播的轨迹进化。审计轨迹应当关注每个投资者或中间人是如何管理其风险的。这一跨区域的研究相较于当前强调基于机构的压力测试和检验将提供多得多的关于整个业界的行为模式及信息。监管者也必须通过强制要求常见交易品在中央清算平台清算或备案来获得有关内在杠杆的系统层面的数据。金融监管当局需要采纳公共卫生政策的观点。

作为一条监管哲学,监管当局必须尝试削减系统内的复杂性,使得产品、标准和规则能一致地易于为各方所理解。不管任务多么艰难,所有的规则和过程都应被缩减到关键的原理和目标上,使得规则可按照这些基本原理来解释。这需要更多既来自监管者也来自被监管者的判断。

总体上,监管当局应接受的是,少数清晰、简要的规则更能影响大众行为、更能得到执行,而许多繁杂的规则不易影响大众或得到坚定执行。

第三,关于互联的问题,信息技术领域的网络工程师了解模块化的重要性。技术突破经常是以模块的形式达成的。网络改革应当将系统分为模块、相关的防火墙和风险控制,以便改革能在一个模块级别执行(Beinhocker,2007)。例如,互联和相关的杠杆可通过在模块的、逐一产品的基础上建立关键的结算和清算基础设施并分析相应数据来加以理解。监管者未能投入足够的资源来挖掘他们应掌握的信息。

在大而复杂的金融机构是否因其互联性而太过庞大和复杂的问题上,模块化解决方案暗示我们应当在关键的业务种类之间建立防火墙,以便高风险的区域能被隔离到银行业的公众业务区域之外。

第四,互动或反馈机制的问题应被描述为去除当前规章制度中的顺周期偏向性,这是当前关于这一行动的共识。然而,监管者必须认识到重要的是市场参与者对他们所观察到的监管者行为的反应。如果监管者容忍有风险的行动或不坚决制止道德风险行为,那么市场参与者就会按照监管者默许了这种行为的方式来行动。在某种意义上,加以实施的监管准则就是制止市场参与者承担过多风险的红色警戒线。

筆者个人的意见是,尝试大刀阔斧地实施简明扼要规则的行动有点过头了。在金融市场的互动博弈中,没有一条规则能放之四海而皆准。事实是,这样的规则所需要的信息在制定明确决策时可能难以获得。等待决定性证据的风险可能意味着监管行动采取得太少、太晚。监管者总是必须基于不完整的甚至某些时候不可靠的信息来做决断。大规模的经济体必须支持独立的监管者做出明智的判断,并接受这些判断在某些时候回避风险的事实,因为金融危机的代价不可预测。

第五,在激励结构上,美国国会通过了立法,允许监管者控制或禁止对被视为鼓励承担过多风险的财务管理人员的特定补偿安排。华尔街内部有强烈反对降低红利和薪水的声音,认为他们(财务管理人员)的财务技能稀缺,降低薪水将降低金融业的绩效。这种争辩是自私自利的。

在我看来,红利和利润水平并不是来源于财务管理人员的技能,而是来源于他们嵌入系统的杠杆的大小。因此,如果监管限制了杠杆的水平,红利就会封顶,而这就产生了一个基本问题:金融产业是否可持续发展并比实体经济赚得更多?问题的核心是整个经济在部门层面和国家层面上对杠杆的耐受限度。没有一个固定的公式能计算出这个杠杆限制,但对于每个经济体以及在全球的水平上来说,必须有一个应被识别、被严格执行的限制。

总之,希望网络框架能开辟出新的研究金融部门复杂性及其与实体经济的关联的康庄大道。

参考文献

[1] Allen,Franklin,and Ana Babus,“Networks in Finance”,Working Paper 08-07, Wharton Financial Institutions Center, University of Pennsylvania, Philadelphia, 2008.

[2] Barabási, Albert-László, Linked: How Everything Is Connected to Everything Else and What It Means to Business, Science, and Everyday Life. New York: Plume Books, 2003.

[3] Baran, Paul, Introduction to Distributed Communications Networks, RM-3420-PR, Santa Monica, CA : Rand Corporation, www.rand.org/publications/RM/baran.list.html, 1964.

[4] Beinhocker, Eric D, The Origin of Wealth: Evolution, Complexity, and the Radical Remaking of Economics. Cambridge, MA: Harvard Business School Press, 2007.

[5] Bookstaber, Richard, Testimony submitted to the House Financial Services Committee on Systemic Risks: Examining Regulators Ability to Respond to Threats in the Financial System, Washington, DC, October 2, 2007.

[6] Bordo, Michael D, “An Historical Perspective on the East Asian Crisis”, In The Political Economy of the East Asian Crisis: Tigers in Distress, ed. Arvid Lukauskas and Francisco Rivera-Batiz, Cheltenham, U.K.: Edword Elgar, 2001.

[7] Brunnermeier, Markus, Andrew Crockett, Charles Goodhart, Martin Hellwig, Avinash Persaud, and Hyun Shin, “The Fundamental Principles of Financial Regulation”, Geneva Report on the World Economy 11 (January). International Center for Monetary and Banking Studies, Geneva; Centre for Economic Policy Rrsearch, London, 2009.

[8] Caballero, Ricardo J., and Alp Simsek, “Complexity and Financial Panics”, NBER Working Paper 14997(May), National Bureau of Economic Research, Cambridge, MA, 2009.

[9] Castell, Manuel, The Rise of Network Society, The Information Age: Economy, Society, and Culture, Vol. 1. Oxford: Blackwell Publishers, 1996.

[10] Commission of Experts of the International Monetary and Financial System”, United Nations, New York. March 19, www.un.org/ga/president/63/letters/recommendationExperts200309.pdf.

[11] de Larosiere, Jacques, “The High-Level Group on Financial Supervision in the EU”, European Commission, Brussels. February 25, http://ec.europe.eu/internal_market/finances/docs/de_larosiere_report_en.pdf. 2009.

[12] Economides, Nicholas, “Network Economics with Application to Finance”, Financial Markets, Institutions, and Instruments2 (5, December) :89-97, 1993.

[13] Farmer, J. Doyne, “Toward Agent-Based Models for Investment”, In Benchmarks and Attribution Analysis, 61-70, Charlottesville, VA: Association for Investment Management and Research, 2001.

[14] Group of Thirty, Report on Financial Reform, New York: Group of Thirty (January),www.group30/pubs/reformreport.pdf, 2009.

[15] Haldane, Andrew G, “Rethinking the Financial Network”, Speech delivered at the Financial Student Association, Amsterdam, April. 2009.

[16] Jackson, Matthew O, Social and Economic Networks. Princeton, NJ: Princeton University Press, 2008.

[17] Kambhu, john, Scott Weidman, and Neel Krishnan, eds, “New Directions for Understanding Systemic Risk”, A Report on a Conference Cosponsored by the Federal Reserve Bank of New York and the National Academy of Sciences, Washington,DC: National Academies Press, 2007.

[18] Kay,John, The Truth about Markets. London: Penguin.

[19] Khandani, Amir E., and Andrew W.Lo. “What Happened to the Quants in August 2007?”

[20] Journal of Investment Management 5 (4, fourth quarter):4-45,2007.

[21] King, Mervyn,Speech to British Bankers Association, Mansion House, Bank of England, London. June 17,2009.

[22] Lo, Andrew, “The Adaptive Market Hypothesis: Market Effciency from an Evolutionary Perspective”, Journal of portfolio Management 20 (August 15):15-29, 2004.

[23]——,“Reconciling Efficient Markets with Behavioral Finance: The Adaptive Market Hypothesis”,Massachusetts Institute of Technology, Sloan School; National Bureau of Economic Research, Cambridge, MA, 2005.

[24] May,Robert M., Simon A. Levin, and George Sugihara.“Ecology for Bankers”,Nature 451(21,February):893-895,2008.

[25] Newman,Mark, Albert-László Barabási,and Duncan J. Watts, The Structure and Dynamics of Networks. Princeton, HJ: Princeton University Press,2006.

[26] Sell,Friedrich L. Contagion in Financial Markets. London: Edward Elgar, 2001.

[27] Shapiro,Carl,and Hal R. Varian,Information Rules: A Strategic Guide to the Network Economy. Cambridge, MA: Harvard Business School Press,1999.

[28] Sheng,Andrew,“The Weakest Link: Financial Markets, Contagion,and Networks”,Working Paper(December). Bank for International Settlements, Basel, 2005.

[29]——,“The First Network Crisis of the Twenty First Century: A Regulatory Post-Mortem”,Economic and Political Weekly, India (special issue on global financial and economic crisis, March):81-98,2009.

[30]——,From Asian to Global Financial Crisis: An Asian Regulators View of Unfettered Finance in the 1990s and 2000s, New York: Cambridge University Press,2009.

[31]——,“From Asian to Global Financial Crisis: Third Lall Memorial Lecture”,Indian Council for Research in International Economic Relations, New Delhi, February, www.icrier.res,2009.

[32] Soros,George, The Crisis of Global Capitalism: Open Society Endangered, New York: Public Affairs, 1998.

[33] ——,The Crash of 2008 and What It Means: The New Paradigm for Financial Markets, New York: Public Affairs, 2009.

[34] Turner, Lord Adair, The Turner Review: A Regulatory Response to the Global Banking Crisis, London: Financial Services Authority (March),www.fsa.uk/pubs/other/turner_review.pdf,2009.

[35] Umpleby, Stuart,“From Complexity to Reflexivity: The Next Step in the System Sciences”, PowerPoint slides, George Washington University, Washington,DC, www.gwu.edu~umpleby, 2009.

[36] Underhill, Geoffrey R.D,“Global Financial Architecture, Legitimacy, and Representation: Voice for Emerging Markets”,Garnet Policy Brief(January), University of Amsterdam,2007.

[37] Williams,George M., Jr, The Macroprudential Regulator: Modeling the Financial Netword, Research report for Alert, Dewey, & LeBoeuf LLP (September 11),2008.

[38] World Economic Forum, “The Global Agenda 2009”, World Economic Forum,Geneva, 2009.

[39] Xafa, Miranda, “Global Imbalances and Financial Stability”,IMF Working Paper WP/07/111(May). International Monetary Fund, Washington,DC,2007.

(責任编辑:王艺璇)