基金持有的国有产权集中度对股市异动的财富分化影响:一个非对称性效应

贺立龙 李浩然

摘 要:选择基金为研究对象,选取2014年6月至2017年6月的基金管理公司旗下管理的股票型基金相关数据,定义基金中与产权相关的变量即“国有产权集中度”描述基金的产权组成,定义“个体收益偏差率”描述财富分配效应,使用面板回归方法考察基金在资本市场的财富分配效应。研究发现国有资本对基金投资所产生的财富分配效应具有明显影响,具体表现在国有产权集中度在市场波动期间具有财富分化平抑的能力,并且在上涨期间这种抑制能力更为明显,但在市场相对平稳时期其财富分化平抑能力并不显著。研究结果对国家队基金实现稳定股价目标、国有资本参与资本市场投资及实现社会功能等具有启示性意义。

关 键 词:基金;财富分配;国有产权集中度;个体收益偏差率

中图分类号:F832.5 文献标识码:A 文章编号:2096-2517(2020)02-0011-09

DOI:10.16620/j.cnki.jrjy.2020.02.002

一、引言

国有资本在我国A股市场扮演着重要角色,国家队基金注入市场可以维持市场稳定。持有基金份额是国有资本参与市场投资、维持市场稳定的重要途径。

传统观点认为,国家队基金主要通过抑制价格异常波动,发挥“托市”或股市价格“压仓石”功能。但是现实操作中,国家队基金操作中会产生的一定高抛低吸效应,引发人们质疑。本文认为,相比价格波动的平抑作用,国家队基金在股市剧烈波动时是否具有财富分化调节作用更为重要,这也是以往研究中较少关注的问题。目前关于基金的研究多集中于投资效率、治理结构等方面,同时以往文献研究此类问题多由上市公司的股价波动来间接验证研究目标,少有学者以基金数据直接进行研究。由于国家队基金由国有资本包括证金、 汇金等持有,受限于样本数量, 本文将国有产权集中度作为变量,尝试从经济学角度建立研究逻辑,推导出财富分配效果表现为价格波动引发的基金收益率差异,构建“个体收益偏差率” 指标来界定和测度财富分配效应,对基金在股市剧烈波动中的财富分化平抑效应进行分析。

二、文献综述与研究假设

(一)财富分配问题

财富分配问题不仅是经济学问题, 也是政治、社会问题。 财富分配不均产生的原因非常复杂,包括经济、政治、社会、持续性个人能力差异等。Stiglitz(1969) 等证明在没有个人能力差异和持续性随机性冲击下,如果市场完善,那么收入和财富分配会收敛到一个稳定的完全平等状态[1]。仇立平(2006)指出中国的市场经济是在强国家背景下推进的,社会和经济资源的配置在市场力量逐步发育并参与分配的情况下,国家对社会资源的分配仍有很大影响力[2]。郑功成(2010)研究认为,导致收入低与差距大的原因主要是经济结构不合理、 体制改革不到位、 收入分配不公与分配秩序失范,社会财富分配长期向强势群体倾斜, 并且财富分配的不均扩大了收入差距问题[3]。陈先达(2010)认为西方财富的异化现象根源于资本主义制度的本质[4]。综上文献表明,国家力量的参与是影响财富分配结果的重要因素, 考虑金融市场对基金投资主体的影响时,国家力量的影响不容忽视。

(二)产权与投资效率

关于产权在资本市场上投资效率的相关研究,尽管很多研究认为国有企业的投资效率要低于非国有企业,但是仍没有一个统一的结论。翟胜宝等(2015) 研究发现环境不确定的存在会使企业偏离最佳投资规模从而出现投资效率偏低的情况,并且环境不确定情况下,国有企业既可能表现出投资过度也有可能表现出投资不足的行为,且投资过度行为比投资不足行为更加严重[5]。刘小玄(1995)认为乡镇企业的企业效率无论是生产经营效率还是剩余利润分配效率均明显高于国有企业[6]。朱信凯等(2016)以农业上市公司为样本,对产权性质、机构投资者异质性以及投资效率三者的关系展开研究,认为机构投资者可以帮助农业上市公司克服投资无效率, 但此治理效应仅存于民营公司, 在国有公司中受限[7]。李焰等(2011)认为在国有企业中,管理者的年龄、 任期与投资规模之间呈显著负相关关系,并且其投资行为对企业的投资效率有显著的负面影响,但在非国有企业中并没有显著影响[8]。程柯等(2012)考察了独立董事机制对投资效率的影响,认为独立董事比例的提高整体上可明显改善投资效率;并且民营公司独立董事比例提高相对于国有公司能更显著改善投资效率[9]。这些文献研究表明产权异质性会造成企业投资效率的差异,本文将其引申至金融市场交易中,猜测基金的产权属性也会影响其投资效率。

(三)产权集中度与股权

产权集中度是产权制度的重要内容之一,但大部分文献只考虑产权异质性对研究问题的影响,少有学者研究产权集中度问题,因而这方面研究文献相对较少。刘尚鑫等(2010)使用产权集中度做变量,研究其与银行经营效率之间的关系,发现两者间存在U型关系,并存在一个最优产权集中度解[10]。吴淑琨(2002)、陈德萍等(2011)研究股权结构与公司绩效间的关系,发现国家持股比例与经营绩效之间呈现U型关系[11-12]。馮丽丽等(2011)则发现国有上市公司股权集中度提高会显著促进企业的社会责任履行,而非国有企业则不存在这种效应[13]。徐莉萍等(2006)研究发现上市公司中中央国企、私人控股、地方国企的股权集中度对企业经营业绩表现出的激励程度依次降低[14]。

相关文献表明,不同股权集中度和产权制度会对企业经营业绩产生影响,本文推测产权集中度也会对企业经营业绩产生影响。

(四)研究假设

众多文献实证研究结果表明在产权性质与股权集中度的双重作用下不同企业经营业绩存在明显差异,那么反映两者的综合变量产权集中度也易被猜想与基金的投资效率相关。

金融市场有提高资源配置效率、实现资金高效流转的功能,由于包括基金在内的各个投资主体的投资收益率不同,金融市场会产生对投资主体间的财富分配效应。对基金而言,在基金所有资产总量不变的前提下其产权集中度与其投资效率相关,投资效率差异进一步导致金融市场在投资主体间的财富分配不均,产生财富分配效应。基金代表着基金持有人的利益,因此会对持有人的投资收益产生最终影响。

从国有资本的来源与性质来看,国有资本既拥有自发追逐利润的权利,也承担着非国有资本所不具备的某些社会责任。比如2015年股灾时期,中央汇金、证金公司通过给华夏、嘉实、易方达等基金公司旗下基金注入大量资金以实现稳定股票市场的目的, 此时国有资本实现稳定市场目标更为重要。因此研究国有资本对基金投资收益的影响不能从单一角度出发, 而应综合考虑其逐利性与功能性。这种多重目标的特点也使国有资本在金融市场上对投资者的财富分配作用更加扑朔迷离。

基于上述分析,本文认为国家力量是产生财富分配效应的原因中具有较强影响力的因素之一,当国家通过经济手段,以国有资本参与经济体的经营管理时, 财富分配的关系和结果就会发生变化。根据上文推理,产权异质性导致企业间的投资效率差异,一定程度上代表产权集中度的股权集中度也会对基金投资收益产生影响,因此本文认为产权集中度越高,国有资本对基金经营方针、日常活动等的主导地位越明显,其财富分配平抑效果越强。当用基金收益率偏离行业水平的程度衡量个体间的财富分配效应时,本文提出以下假设:

H:国有产权集中度具有平抑财富分配效应作用,基金的国有产权集中度越高,其平抑效果越明显。

三、研究设计

(一)基金收益率衡量财富分配效应的内在逻辑与可行性

财富分配需要根据要素进行分配,基金的规模越大,它能产生的财富就可能越多,衡量它财富创造能力的就是收益率,但是这并不能用来直接表示或衡量财富分配效应。

(二)变量选取与界定

1.被解释变量

关于基金业绩评价指标的选取,常从收益和风险两个角度来衡量,包括平均收益率和收益标准差等。学术界从20世纪60年代开始一直有关于基金业绩评价指标的研究,比较公认的基金绩效评价方法主要有夏普指数、特雷诺指数、詹森指数、T-M模型和H-M模型等等。基于本文研究逻辑,仍选择基金收益率去衡量基金的表现,以第一个样本期间为例,平均收益率表示2014年第三季度期间,以周为量次计算的期间平均收益率,且计算结果为普通收益率而非年化收益率,选取普通收益率的原因是为更直观地反映当期收益情况。据此,建立“个体收益偏差率”以衡量产权对基金的财富分配效应。

上文推导出基金收益率衡量总体财富分配效应的可行性,但是每个经济体的财富分配不均程度无法直观衡量。观察到总体财富分配效应D■的方程分子为基金收益率i减去行业收益率的前N项平方和,那么每个基金个体的财富分配的不均程度可以用其基金收益率减去行业收益率的平方衡量。为了更直观地表现“分配”的概念,結合方差数学概念, 本文认为衡量波动现象可以用绝对值表现,建立“个体收益偏差率”的衡量指标,定义为:

(5)式中,θi,t表示个体收益偏差率,用来衡量个体收益率偏离行业平均水平的程度,且取绝对值以衡量分配不均程度的大小。Ri,t 表示基金i在t时期的收益率,Rt表示同类基金区间平均收益率且其计算方法与Ri,t相同,i表示基金个体,t表示对应样本期间。

2.解释变量

国有产权集中度(Concentration of Property Rights)记为CPRi,t。本文认为基金持有人可以对基金的经营产生影响,这可以通过正常渠道如召开基金持有人大会影响重要决策,也可以通过非正常渠道如依靠本身重大持有比例影响基金赎回从而干涉基金的日常操作。

国有产权集中度来源于基金的持有人结构组成,本文从WIND数据库中筛选数据,对前五名基金持有人各自产权属性进行归类,将其中具备国有产权性质(包括地方国有、中央国有等)或具有国企背景(仅包括一级控股背景,不包括二级控股及多级控股)的持有者比例综合相加,获得国有产权集中度变量的数据。需要说明的是,由于基金持有人的披露信息所限,只能获得所对应研究期间的中报或年报的前五名基金持有者, 为解决数据缺失问题,对第一季度及第三季度的解释变量数据做相应的技术处理。以第一季度为例,采用上年第四季度以及本年第二季度国有产权集中度变量对应数据进行算术平均,得出其本年第一季度的国有产权集中度①。

3.控制变量

本文部分控制变量参考董丽娃(2017)[16]中提到的四个衡量基金业绩维度中的基金特征与基金经理能力维度进行选择,并考虑基金投资流向行业实体与非实体性质的影响, 用实体比率变量表示,同时加入股灾事件的特殊影响,用上证指数季度同比收益率表示,将以上控制变量加入到模型中以优化拟合结果。

值得说明的有两点。第一点是在股灾时,需要加入变量来衡量股灾事件的影响大小和程度,因为目前很少有衡量股灾严重程度的具体指标,此处选择“上证指数季度同比收益率”控制变量作为代理变量,计算公式为:

(7)式中β2参数表示择时能力,α参数表示选股能力,两者有着统一的数值含义:数值大于0表示基金经理具备择时(选股)能力,数值越大则能力越强。

本文选择的所有控制变量如表1所示。

4.数据来源

参考贺立龙等(2017)[18]对股市波动阶段的划分标准,本文数据的样本期间为2014年6月至2017年6月, 共3年合计12个季度的股票型基金相关数据。数据来源主要为WIND数据库,计算国有产权集中度的部分数据来源于新浪财经、东方财富基金网、百度企业信用等。

(三)模型设定

本文认为财富分配效应在本文样本间隔足够长,足以使得效应被市场消化,因此不考虑滞后项的问题,同时数据是短面板数据,因此本文拟采用多元线性回归模型。

四、实证结果及分析

由于选取样本期间跨越了A股市场的急速上升期、急剧下跌期和相对平稳期,因此本文按照上述分类将研究期间划分为三段分别进行回归。

这里需要说明的是, 在本文的研究背景下, 不要求三个时间段内的样本个体完全相同,只需得到相应的结论即可,因此本文可以在每个新的期间回归时加入新的样本个体,因为有的基金在最开始的样本期间不存在或缺失相应变量信息,但是在新的研究期间内研究时基金成立或者信息得以披露,因此及时更新了样本数据, 既可以满足研究的科学性、严谨性,也可以增强计量结果的可靠性。重新按照之前筛选数据的过程筛选,最终得出以下样本数据,见表2。

(一)描述性统计

1.常规描述统计

因为面板数据是短面板数据,所以可以对数据进行简单的统计性描述,其中也包含平均收益率的數据统计。可以看到,扩大样本容量的样本观测数,国有产权集中度基本保持在20%左右, 但在下跌期有了明显的下降,国有资本在下跌时期总体上有转移资本的行为。个体收益偏差率在波动期比相对稳定期要小很多,可能是因为基金依赖市场的整体表现产生了“一荣俱荣,一损俱损”的现象,在相对稳定期基金之间因非受市场整体趋势影响的自主投资能力便开始显现差距,因此产生极端值或异常值相对较多,具体见表3。

2.国有产权集中度直方图

绘制各个样本期间的国有产权集中度分布的直方图,如图1至图3所示。横坐标为国有产权集中度的百分数,纵坐标为对应的密度。可以发现三个时期的国有产权集中度分布形状大致相同,非常大的一部分基金其产权的集中度较低,其余集中度的分布比例相对而言比较平均。

(二)计量回归结果及分析

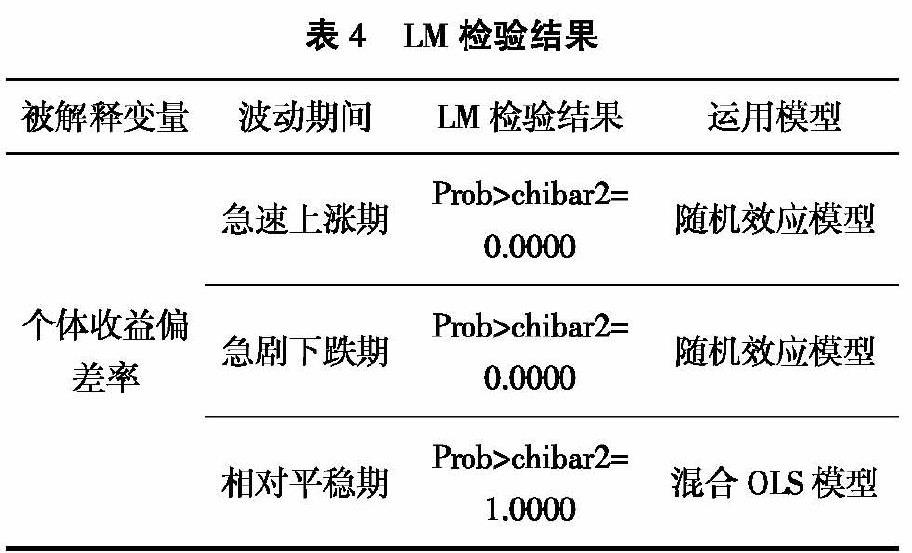

样本期间相对较短, 在计量分析中属于T较小,N较大的面板数据类型,因此属于短面板数据。由于核心解释变量中包含虚拟变量,因此不考虑使用固定效应模型,而使用LM检验在随机效应模型与混合OLS模型之间进行选择, 根据检验结果选择具体方法进行面板数据回归。本文使用Stata14.0软件进行回归分析。

1.LM检验

首先对每个期间的解释变量与被解释变量均进行随机效应模型检验,然后对随机效应模型采用LM检验,结果如表4所示。

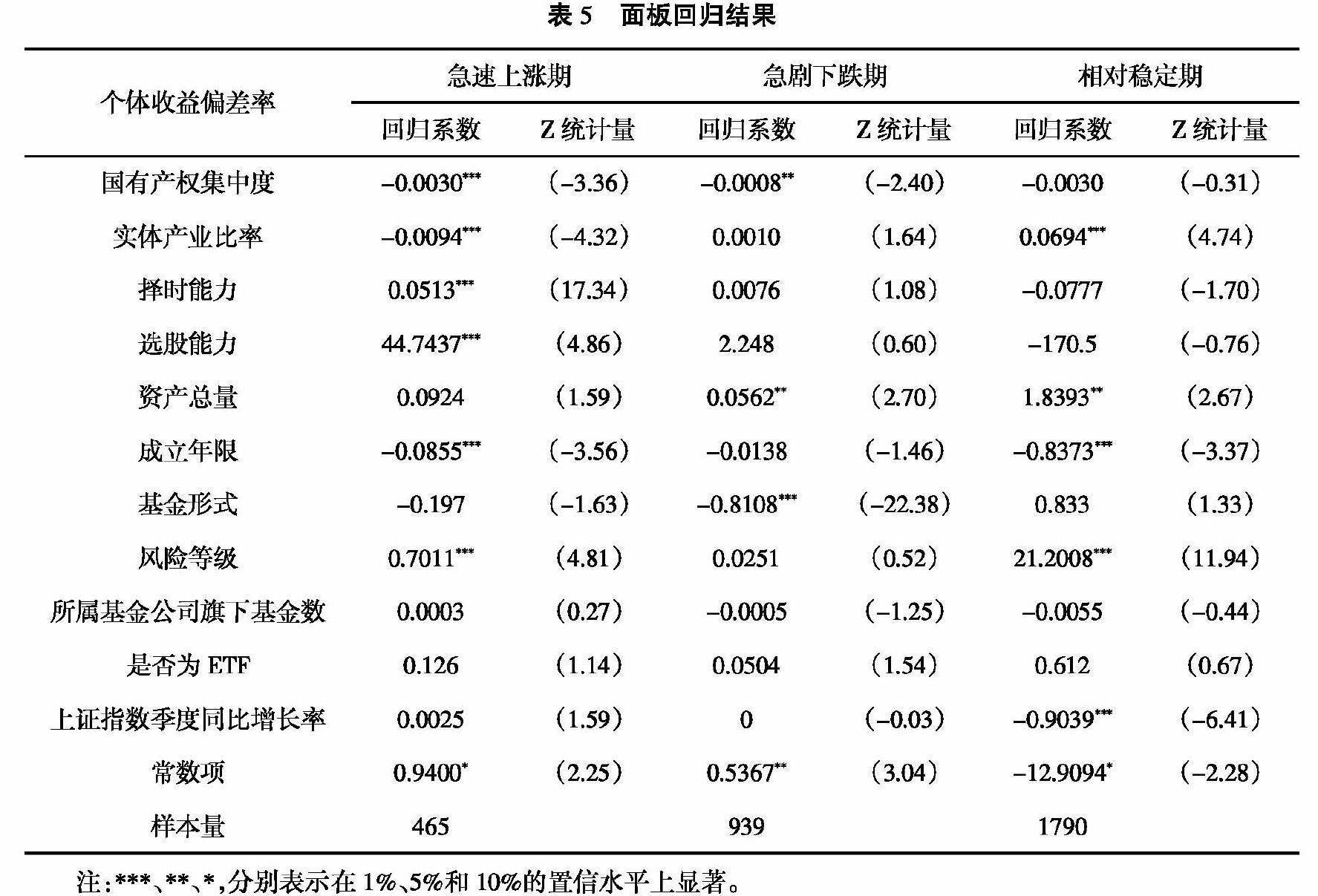

2.面板回归分析

根据LM检验结果本文选择对应结果的回归方法进行回归,其中随机效应模型使用FGLS进行估计, 混合OLS模型使用聚类稳健标准误进行估计,结果如表5所示。

3.计量结果分析

(1)国有产权集中度的计量结果分析

通过对计量结果进行分析,发现国有产权集中度在波动期间与个体收益偏差率存在非常显著的负相关关系。 表明国有产权集中度越高, 个体收益偏差率越低, 其含义为国有资本所占比例越多,其对基金的投资决策影响越大,其获取的收益偏离行业平均水平的程度越低,具备财富分化平抑能力越强。急速上涨期两者负相关关系在1%置信水平下高度显著,急剧下跌期两者负相关关系在5%置信水平下比较显著。 同时观察回归系数值大小可以发现,国有产权集中度在上涨期间抑制财富分配不均的能力比在下跌期更强, 上涨期的回归系数为-0.003, 下跌期的回归系数为-0.0008。 相比波动期间,相对平稳期国有产权集中度与财富分配效应似乎不存在显著的相关关系。

(2)基金持有者投资动机对财富分配影响

上述模型检验分析发现国有产权集中度会对基金的财富分配产生一定影响, 那这种影响是从何而来呢?根据前面的理论分析,本文认为财富分配的结果受国有资本在趋利性和功能性之间进行选择的影响。其逻辑是,国有资本在波动期间能起到维持市场稳定的作用,在市场过度繁荣时起到抑制过度投机作用,在市场发生恐慌时起到支撑股市作用,不再单一地追求市场高回报。实现功能性意味着在繁荣时期不能获得超额收益,在恐慌时期可以减少损失程度,通过影响基金的投资理念和投资行为从而使得基金持有人的利益同国有资本的目的保持一致, 这就产生了上述模型分析的结果。

五、结论及启示

(一)结论

第一,国有产权集中度在面对股市波动的情形时存在财富分化平抑能力,而平稳期间并不存在财富分化平抑能力。在急速上涨期,国有产权集中度较高的基金通常平均收益率较低,其抑制财富分配不均的能力表现为与国有产权集中度低的基金相比更为合理的增长,可以起到让资本市场保持理性的繁荣而不至于投机过度的作用; 在急剧下跌期,国有产权集中度较高的基金通常平均收益率相对较高但是为负数,其财富分化平抑能力表现为与国有产权集中度低的基金相比能降低重要资产受损程度, 有利于维护资本市场的稳定运行,减少市场恐慌情绪。从国有资本的行为动机上看,在波动期间国有资本更倾向于实现稳定市场运行,承担社会责任的目标;而在平稳期间,市场相对稳定,无论国有资本还是非国有资本均倾向于获取超额收益,使得国有产权集中度与财富分配的结果并无显著关系。

第二,国有产权集中度在不同市场波动阶段对财富分化平抑能力表现出了非对称性。在急剧下跌期,国有产权集中度的财富分化平抑能力要弱于急剧上涨期间。其原因受本文研究内容所限尚无法确定,可能是市场的整体低迷和恐慌情绪同样影响了国有资本较为集中的基金持有人决策, 从而降低了国有资本的财富分化平抑能力。

(二)启示

本文对国有资本参与市场投资及其实现社会职能具有启示意义。首先,国有资本被证明可以对基金的财富分化平抑能力产生影响, 因此适当、恰当的政府干预市场是可取的, 尤其是在市场处于剧烈波动阶段时, 国有资本能起到稳定市场走势、抚平过度乐观或恐慌情绪、 维持市场交易秩序的作用。其次,基金的收益代表着所有基金持有人的收益,国有资本重拳参与基金经营决策在影响基金整体收益的同时,也意味着需要对基金持有人的收益负责。从财富分配的结果看,适当的国有资本参与有利于维护投资者尤其是中小投资者的利益,但获得超额收益的机会减少,因此投资者本身的风险倾向将会决定他们自身的收益。最后,在市场的恐慌情绪非常强烈时,国有资本的介入带来的财富分化平抑并不能达到预期效果。在股灾时期,中央汇金、证金公司向几大基金注入资本以挽救市场颓势, 尽管短期内有一定的成效, 但是长期看来并不能阻止股市下跌。同时在这段期间相比上涨期间,国有资本对投资者收益的保护能力显然受到严重削弱,投资者依然遭受巨大财富损失,无论个体投资者还是机构投资者都被市场情绪所感染。 保障投资者投资利益,仅靠国家队是不行的,还需要考虑多方面因素,多角度思考关于救市的对策。

参考文献:

[1]STIGLITZ J E. Distribution of Income and Wealth Among Individuals[J].Econometrica,1969,37(3):382-397.

[2]仇立平.回到马克思:对中国社会分层研究的反思[J].社会,2006(4):23-42,206.

[3]郑功成.收入分配改革与财富合理分配[J].中共中央党校学报,2010,14(5):19-21.

[4]陈先达.历史唯物主义视野中的财富观[J].哲学研究,2010(10):24-31.

[5]翟胜宝,马静静,毛志忠.环境不确定性、产权性质与上市公司投资效率[J].会计与经济研究,2015,29(5):11-23.

[6]刘小玄.国有企业与非国有企业的产权结构及其对效率的影响[J].经济研究,1995(7):11-20.

[7]朱信凯,徐星美.产权性质、机构投资者异质性与投资效率——基于我国农业上市公司的经验证据[J].苏州大学学报(哲学社会科学版),2016,37(1):95-101.

[8]李焰,秦义虎,张肖飞.企业产权、管理者背景特征与投资效率[J].管理世界,2011(1):135-144.

[9]程柯,陈志斌,赵卫斌.产权性质、独立董事机制与投资效率——来自中国A股非金融类上市公司的经验证据[J].技术经济,2012,31(3):103-109.

[10]刘尚鑫,顾海英.我国银行业效率与产权集中度的关联性研究[J].现代管理科学,2010(2):12-14.

[11]吴淑琨.股权结构与公司绩效的U型关系研究——1997—2000年上市公司的实证研究[J].中国工业经济,2002(1):80-87.

[12]陈德萍,陈永圣.股權集中度、股权制衡度与公司绩效关系研究——2007—2009年中小企业板块的实证检验[J].会计研究,2011(1):38-43.

[13]冯丽丽,林芳,许家林.产权性质、股权集中度与企业社会责任履行[J].山西财经大学学报,2011,33(9):100-107.

[14]徐莉萍,辛宇,陈工孟.股权集中度和股权制衡及其对公司经营绩效的影响[J].经济研究,2006(1):90-100.

[15]王艺明.经济增长与马克思主义视角下的收入和财富分配[J].经济研究,2017,52(11):27-42.

[16]董丽娃.基金管理公司和基金经理特征对基金绩效的影响研究[D].济南:山东大学,2017.

[17]TREYNOR J L. How to Rate Management of Investment Funds[J]. Harvard Business Review,1965,43(1).

[18]贺立龙,高洁,刘俊霞,等.股灾中政府“买入式”救市的有效性——基于A股市场的事件分析研究[J].财经论丛,2017(7):59-67.

Abstract: The essay collects equity funds data between June 2014 and June 2017 as subject and defines two proper nouns named “concentration of stated-owned property right” (CPR) and “Deviation of individual return” to describe the component of the property right of fund and wealth distribution impact. And the paper uses panel data regression method to find the relationship between CPR and wealth distribution impact in stock market. The essay finds that state capital has a significant influence on wealth distribution during fluctuating periods. And the hold-up effect is more remarkable during rising period. The hold-up effect is insignificant during stable periods. The result shows that state capital is important in stabilizing stock price target, state capitals involvement of capital market investment and realizing social function. It provides forceful evidence for national fund chasing for stable stock prices, state capital participation in the investment in capital market and realization of its social obligation.

Key words: fund; wealth distribution; concentration of stated-owned property right; deviation of individual return

(责任编辑:李丹;校对:龙会芳)