S公司借壳上市的绩效研究

【摘要】以S公司借壳上市为研究对象,以事件研究法为研究视角,从重组公告发布日对S公司借壳上市的市场绩效影响进行实证分析。实证结果表明:S公司借壳上市事件期内实现了高达108.60%的累积超额收益,借壳行为对股东财富产生了较强的正向效益。很显然,资本市场更认可将重组公告发布日作为其实质性重组的开端。结合研究结论,从壳公司的选择、并购动机、并购整合等方面提出启示及建议,以期为中国资本市场企业的重组并购提供有益启迪和探索。

【关键词】借壳上市;市场绩效;事件研究法

并购绩效可以衡量公司并购活动所创造的价值,通过分析并购绩效,可以客观地判断并购决策的合理性。因此,客观研究并购的并购绩效,评估并购决策具有重要的现实意义。近年来快递行业高速发展,各大快递公司迅速抢占资本市场。在2016年,各家快递公司以适合自身发展的方式相继进入资本市场。上海S公司(物流)有限公司(以下简称S公司),经营范围为电子商务、快递业务和航天航空等,是一家中国最具核心竞争力的龙头快递品牌企业。无论是从快递业的发展还是从并购的及时性和典型性来看,研究决策是否合理?它能给企业带来积极的业绩吗?这是否有利于快递业的发展?这些都是值得讨论和研究的重要问题,具有现实意义。

一、研究方法与研究设计

(一)研究方法

本文拟运用事件研究方法对借壳上市的市场绩效进行深入研究。事件研究法被广泛用于衡量特定事件前后上市公司的市场价值变化,因此分析借壳上市的市场表现很方便。事件研究方法的应用取决于公司所在资本市场的有效性,由于D公司股份有限公司在中小板上市,因此要运用事件研究法对S公司借壳上市这一事件进行研究,必须确认中小板的有效性至少达到弱势有效。许多国内学者都已经检验了中小板的有效性,因此本次研究S公司借壳上市事件采用事件研究法是可行的。

(二)研究设计

本次对S公司借壳上市进行事件研究法研究的流程如下:

(1)选择事件期。事件期是指围绕指定事件日期的一段时间,用于研究特定事件对上市公司股价的影响程度。因此,确定事件期是事件研究方法中最重要的一步,其准确性将极大地影响分析的准确性。2016年5月23日,D公司在中国证监会指定信息披露平台公布了该预案,确定了S公司为其交易对手方,并就重大重组相关事宜初步达成一致。但是此次重大资产重组的审计与评估工作并未全部完成,在此次审议有关重大资产重组相关事宜之后暂时不会召开股东大会,因此将2016年5月23日作为S公司借壳上市的开端。但2016年5月23日公司尚处于停牌状态,因此本文将D公司复牌后的第一个交易日,即2016年5月31号作为事件日。为充分展示S公司借壳上市所产生的影响,根据S公司借壳上市事件的具体过程,并结合其他研究者的研究,本文拟选取事件日及其前后20个交易日的时间段,即从2016年3月21日到2016年6月20号的共计21个交易日作为事件期。

(2)选择清洁期。清洁期是指被研究公司不受资本市场特定事件影响的时期。选择的清洁周期不应太短,否则很难获得公司股价的稳定趋势。本文选取事件期前100个交易日,即2015年10月23日至2016年3月18日的共计100个交易日作为清洁期。

(3)选择预测模型,计算个股预期收益率。预期收益率的预测模型主要有市场模型、市场调整模型、常量均值模型和三因素模型等。本文将该模型作为预测模型,主要考虑到该模型可以显著增强使用者对事件效果的检定能力。市场模型的关系式为:Ri=αi+βiRm+ε。其中Ri既是被解释变量(此处选取的是个股收益率),Rm是解释变量,此处选择市场收益率,αi为截距项,βi为个股收益率受市场收益率影响的敏感程度,即股票的系统性风险,ε为随机扰动项。根据市场模型,以清洁期的数据为样本,以市场收益率为解释变量,以个股收益率为被解释变量,进行回归分析,即可得出个股期望收益率同市场收益率之间的关系式:E(Rit)=0.0030897+1.226811Rmt

(4)计算超额收益率以及累计超额收益率。将前述估算模型联系日实际收益率的数据(取得于公开市场),可以获知在窗口期内,实际正常收益率对预计收益率的偏离衡量事件的影响为:ARit=Rit-E(Rit)。

三、研究结果与分析

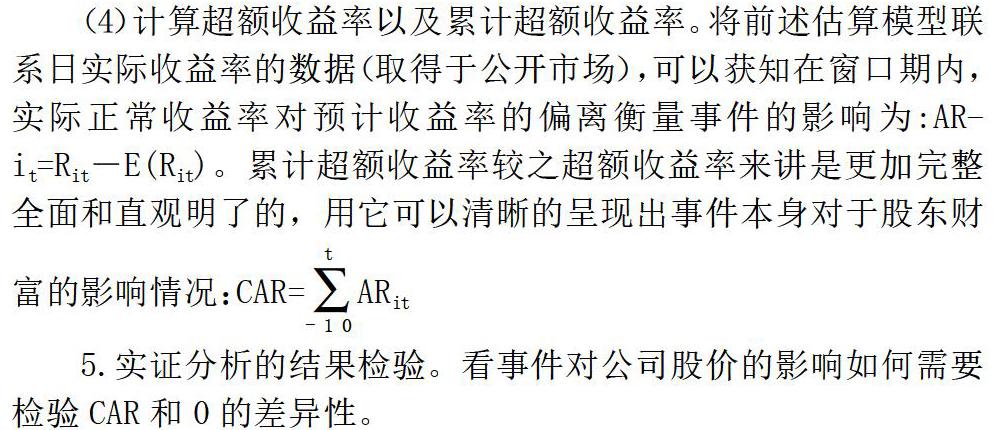

公告日事件期间超额收益率(AR)的变化趋势见图1。

在事件日期之前的期间,即T=0之前,AR值处于不规则振荡状态,并且当AR值大于零且小于零时都存在,因此股价此时期尚处于正常波动状态。从图中可以看出,当事件日T=0时,D公司的超额收益率开始陡增,当日AR甚至超过10%,在事件日之后的十天内,超额收益率虽有所波动略微下降,但也基本保持在5%以上。这一市场表现也在一定程度上表明,市场对于S公司借壳D公司的反馈是积极的,投资者对这次借壳上市持乐观态度。

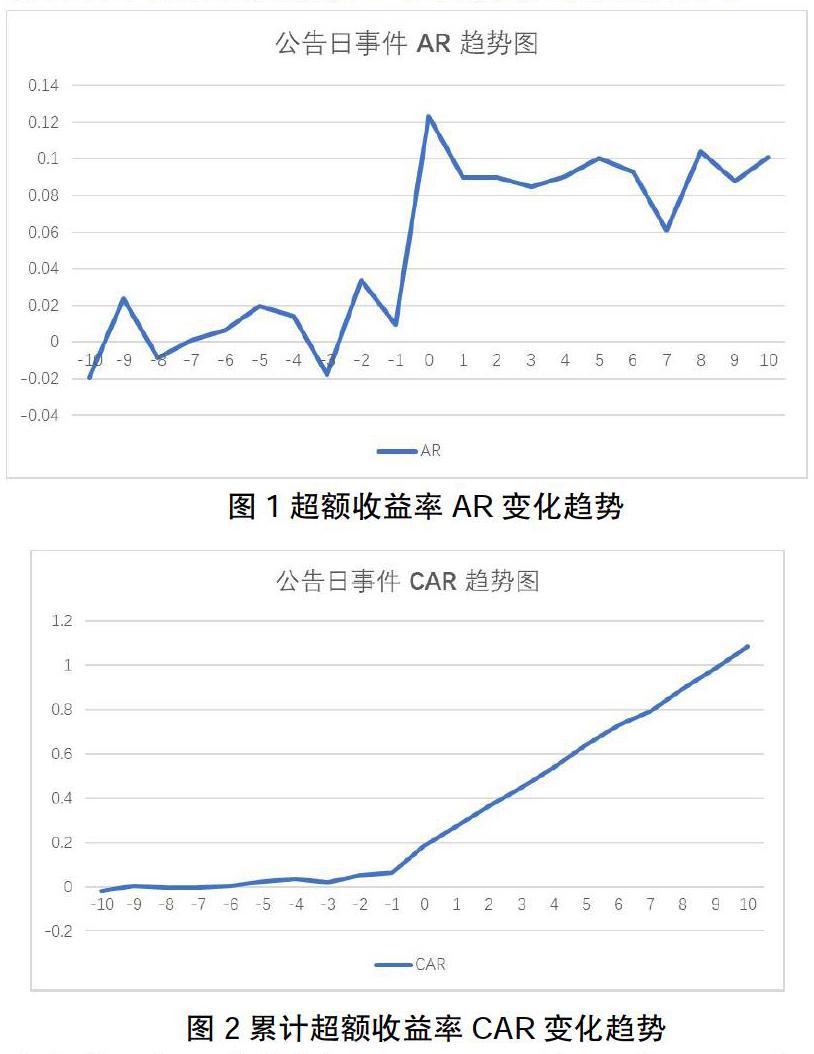

公告日事件期间累计超额收益率(CAR)的变化趋势见图2。

从图2中可以看出,在公告日前,累计超额收益率CAR一直接近于0。此时,它正处于正常的波动期,市场的反应相对稳定。在公告日T=0之后,累计超额收益率保持上升趋势。在接下来的十天里,最高点甚至超过了100%。这充分表明,这一事件已经得到了大多数投资者的认可和追求,增强了市场对S公司的信心,并产生了巨大的积极影响。

总的来说,累计超额收益率都是大于0的,并且一直处于较高的状态,这表明资本市场对S公司借壳D公司上市这一事件的反应是正面的。CAR通过了t检验(P<0.01),即在1%水平上显著且符合预期。说明此次公告事件确实在选定的事件期之内产生了正向并且显著的市场反应。

四、研究结论及启示建议

(一)研究结论

S公司借壳上市得到了市场认可。该公司的超额收益率(AR)以及累积超额收益率(CAR)在T=(-10,10)这个窗口期间都大于零,这表明在短期内S公司的个股收益率是较整体市场收益率更高的。S公司在此事件窗口期内,一方面受其整体的市场环境影响,再一方面则是受制于更加理性的投资者,他们不仅仅受借壳上市的消极影响,而是作出相对慎重的基于投资行为的考虑,由此导致S公司股票的市场价格不停发生下跌。总的来说,对于S公司在市场上的借壳上市,投资者是抱有积极的态度。

(二)启示及建议

(1)科学合理选择壳公司。对于并购方在选择所谓的壳公司时,要根据并购方公司本身的具体发展战略,科学合理地去选择。重点应该多多关注壳公司的股权结构和规模以及它的净资产。当一个企业借用一个外壳时,选择一个净资产更少、股本更少的企业成本相对更低。借壳的高昂成本将会给公司带来负担,而且长此以往将会对公司的发展造成一些干扰。再者,簡单与否的股权结构则能够决定借壳方是否可以充分利用其借壳资源而不再受制于原始股东、遵循战略制定和管理决策准则,在未来创造更加广阔的借壳方的发展空间。

(2)端正自身的并购动机。为了既能保证公司主要业务正常发展以及长期成长,又可以逐步增强并购绩效,要将借壳清晰地定位,结合自身的发展情况合理选取壳公司作为目标企业,不要把借壳盲目的作为一种目标去完成,它仅是一类手段。先于并购的重要一步则是充分了解目标公司的财务状况、整体的资产规模以及它的股权结构,公司是否符合自己的并购标准,是否能够实现自己的企业目标和企业愿景,应该根据自己的现实和企业既定的战略目标来判断。

(3)重视并加强并购整合。借壳上市是为了收购方的更好发展。作为并购方的S公司以及作为壳公司的D公司两者都采取了自己正确的措施,并且在两者都有各自清晰的战略目标的前提下,在合并期间形成了强烈的积极影响,但合并后,积极影响已经大大降低。所以在并购后的整合是显然需要努力跟进的。为了全面优化配置和充分的发挥两方持有的资源并达到双赢的完美局面,必须不断提高并购后的整合问题,使并购整合的效率达到最高。

作者简介:戴慧(1996-),女,汉族,湖北省麻城市人,湖北经济学院2018级MPAcc专业在读研究生,研究方向为金融审计( CPA 方向)。