在分化市中,买股票不如买基金

吴建明

A股的分化现象在今年表现得淋漓尽致,一边是科技、生物医药行业连涨不停,十倍牛股层出;另一边是个人投资者的持仓表现暗淡,亏损连连,这种结构性行情在未来有可能成为常态。得益于投资风格优势,专业机构今年迎来了业绩大增长,尤其是普通股票型公募基金,他们靓丽的业绩表现,似乎在给散户证明:买股票不如买基金。

市场个股分化严重

到目前为止,股市相对疫情暴发之初的低迷行情已经有了明显修复,无论是上证综指还是创业板指都已经创下2018年中美贸易摩擦以来的新高,2020年(截至8月31日)全市场等权平均涨幅26.37%(已剔除掉2019年12月1日以后上市的新股,样本一共3720个),流通市值加权涨幅23.97%(万得全A指数)。但目前的A股个股分化问题也在凸显,市场风格的来回切换,令一些小盘绩差股受尽市场的冷落,而稍微带有科技光环的成长股价格却屡创新高,尤其是生物医药行业,受到今年疫情的影响,板块指数已经翻倍,令人不禁重新审度市场,究竟是基本面重要,还是市场情绪重要?是过度调仓造成的踏空更为扎心,还是为追高被套买下的教训更让人心疼?

在这3720个非新股中,64.68%的个股不能跑赢市场等权平均涨幅,28.01%的个股居然还处于亏损状态,虽然市场指数在涨,但这只是某些个股的牛市,相比起2007年或者2015年全年分别达到99%以上和91%%以上个股盈利的全面牛市而言,想在今年这波涨势中赚钱绝非易事。

散户与专业机构能力差距较大

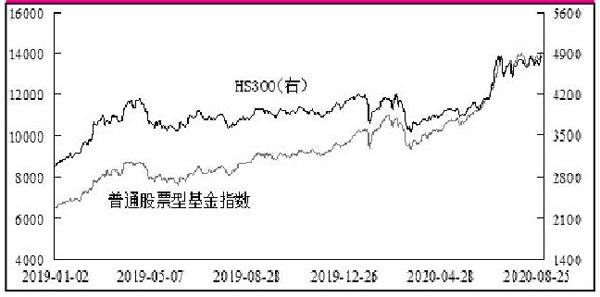

散户就像个江湖剑客,每天幻想着凭一己之力行走于金融的江湖,每年交易量占据全市场80%以上,相对于专业机构,散户总是显得那么忙碌。从上交所统计年鉴中发现,从2016年起专业机构的赚钱能力就已经跟散户拉开了差距,尤其在被称为A股开启价值投资元年的2017年,机构以45294亿元持仓市值从市场赚走11156亿元,而同期的散户以59445亿元持仓市值仅仅赚到3108亿元(见附表)。专业机构素来注重公司的成长性和盈利性,而近年来市场风格的转变恰好对口机构持仓风格,因此我们才能看到这几年来一些股票型资管产品诸如基金和券商集合理财的业绩表现如此抢眼。如附图所示,万得公司编制的普通股票型基金指数已经开始逐渐与市场收益率拉开差距,该指数在2019年和2020年(截至到8月31日)的年内涨幅分别是47.10%和44.15%,而同期沪深300涨幅分别是36.07%和18.20%。

附表 沪市自然人与专业机构盈亏情况(单位:亿元;资料来源:Wind 资讯)

附图 普通股票型基金指数与市场指数对比(数据来源:Wind 资讯)

按照普通股票型的条件,笔者选取了Wind普通股票型基金指数的成分作为样本,剔除掉2020年新成立的基金,即主动投资非指数型,股票持仓占比不低于80%的基金,该样本容量一共411只,截至8月31日平均复權单位净值涨幅高达44.23%,最大净值涨幅92.45%,最低净值涨幅-7.44%,跑赢2020年A股流通市值加权收益率的个数达到87.35%(359只),亏损的个数仅为2只。而如上文所述,A股全市场等权平均涨幅26.37%,跑赢平均收益率的个股比例仅为35.32%,亏损个股比例就达到了28.01%,很明显,与全市场相比,普通股票型基金的实力是碾压性的。如此出色的战绩并非只体现在普通股票型基金上,其实根据笔者的统计,无论是普通股票型基金还是混合型基金,无论是公募基金还是券商集合理财产品,他们的收益和风险在最近这几年的表现一直都很出色。

似乎在这个同金钱博弈的围猎当中,专业机构想要证明的是:散户投资者在他们眼中不堪一击。在市场风格切换如此频繁的当下,我们应当反思为何自己不明所以的持仓表现要远逊于基金和券商等专业机构,同为A股投资者,但我们的确是时候该开始看到专业机构的优势和力量。