资管新规出台对金融机构股价的影响

——基于事件研究法的实证分析

陈 旭

(安徽大学 安徽 合肥 230000)

一、引言

2012年以来,我国资管行业迎来了一轮监管放松、金融创新的浪潮,打破原有金融机构之间的业务壁垒,不同类型的资管机构相互竞争、合作,推动了整个资管规模迅速扩张,市场规模从2012年的27万亿元增长到2017年的119.69万亿元。其中,银行、证券和保险三类机构的资管规模分别达到29.54万亿元、16.88万亿元、14.92万亿元,占据了整个资管行业的半壁江山。然而伴随着行业的高速增长,刚性兑付、多层嵌套、监管套利、资金脱实向虚、杠杆率高等问题日益突出,系统性金融风险积聚。在此背景下,2018年4月27日,央行、银保监会、证监会、外汇管理局联合发布《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”),重拳出击,旨在统一监管标准,提高监管要求,打击行业乱象,规范行业发展。资管新规的出台必然会给这些金融机构带来影响。到底带来了哪些影响?不同金融机构的该如何应对?这些问题引起人们的普遍关注。范云朋(2020)的研究表明,监管政策落地实施后,银行理财规模和资管规模的增速将大幅下滑,其产品在开发设计方面要更能体现风险定价原则。方雅茜和甄志昊(2018)认为,由于通道业务受到制约,未来证券资管将逐步回归主动管理,资管机构差异化发展,对于管理能力较强、主动管理规模占比较高的证券机构而言,这将是一个发展机遇。张方波(2019)指出,资管新规确立了保险资管行业的主体地位,有利于其更好地发挥保险资管机构风险控制能力强的优势,资金池业务的整顿使得保险资管产品与长久期资产匹配度高的特点更加凸显。总体来看,现有的研究大多是从业务的角度出发,对资管行业未来发展、不同金融机构的应对策略等问题上进行研究,并取得了较丰富的成果。本文将基于这些成果,从市场的角度出发,把资管新规的出台作为一个特定的重要事件,通过比较不同金融机构股价在该事件发生前后的实际变动,进一步探究资管新规给不同金融机构带来的深远影响。考虑到资管行业涉及的金融机构类型繁多,难以一一分析,而银行、证券、保险三类机构的资管业务占据了资管行业半壁以上的江山,因此,本文重点研究资管新规出台对这三类机构的影响。

二、资管新规对金融机构股价的影响机制

资管新规坚持问题导向,从弥补监管短板和提高监管有效性入手,首先明确了产品分类,以便于统一监管标准。然后,确立了诸多富有针对性的制度创新:严禁刚性兑付和“资金池”业务;统一负债比例,控制杠杆水平;消除多层嵌套,抑制通道业务。

从这一系列举措来看,资管新规一方面给资管业务规模扩张带来了制约,迫使行业经历产品结构和投资结构转型的阵痛,另一方面又有助于建立资管行业内部的良性竞争机制,规范行业发展,给金融机构带来新的发展机遇。作为投资者,必然会分析资管新规的出台,对于这些机构的盈利能力、市场竞争力和未来成长的影响,从而作出投资判断,买入或卖出相应的股票,对金融机构的股价造成影响。对于银行来说,打破刚兑让保本理财产品成为历史,且在净值化管理模式下,由于银行投研能力相对较弱,资管产品的竞争力很难得到保障,因此资管业务转型迫在眉睫,整改空间和挑战很大。而这将给银行股价带来负面影响,造成股价下跌。对于证券机构来说,资管新规虽然禁止了通道业务,但是打破刚兑、产品净值化管理将首先利好主动管理规模占比较高、能力较强的证券公司。由于社会公众不再依赖保本理财,投资者有可能会向证券资产管理机构的产品转移,这也会促进整个证券资管行业提升主动管理能力,更凸显其在资产配置和投研方面的核心竞争力。证券机构未来发展向好,股价便随之上升。对于保险机构来说,由于其长期管理保险资金,具有严格的风控体系,项目要求较高,且资管新规与保监会已经实施的规范组合类资管产品业务、禁止通道业务等监管政策较为一致,和银行理财、证券公司资管相比已占据了先发优势。在非标资产转标和转回表内的要求下,保险资管产品期限长、规模大、稳定性强的优势,将增加保险资管产品的销售。资管新规给保险机构的发展带来了机遇,抬升保险机构的股价。

三、实证分析

(一)研究设计

1.事件研究法原理

事件研究法起源于国外,Dolly(1933)最先采用“事件研究法”对股票拆分事件引起的股价变化进行了研究,之后Myers和Bakay(1948)、Barkay(1956、1957、1958)、Ashley(1962)等人继续完善了该方法。但事件研究是在Ball&Brown(1968)、Fama(1969)发表研究成果后,才真正地走向成熟。事件研究法最先被应用于金融经济领域,很多学者在研究某一事件发生对股票价格的影响时,通常采用事件研究法。所以,本文将在探讨资管新规对金融机构股价影响机制的基础上,运用事件研究法对此进行实证分析。

以银行、证券、保险机构的股价为研究对象进行实证研究,主要解决的问题是:资管新规的出台对不同类型金融机构股价的影响。事件研究法的基础是统计,通过统计得出的数据来说明某一特定事件是否导致了样本股价波动并产生了异常收益率,从而判断该事件与股价变动的关系。利用事件研究法来考察事件的影响效应是在有效市场假设成立的前提下,即认为当前证券市场股价已经充分反映了历史交易信息和公开信息。投资者是理性的,能够冷静地判断证券的实际价值。这种方法的基本思路是以特定事件日为基准,并将该事件日前后某段时间(事件期)内样本股票的实际收益率R和假设同一个时间段不受该事件影响的正常收益率E(R)进行对比,从而得出异常收益率AR,即:AR=R-E(R)。然后根据日异常收益率去计算累积异常收益率(CAR),据此探究该事件对样本股价变化的作用方向及程度。具体步骤如下:

第一,确定目标事件的发生日。

第二,选择事件期。通常事件期间要涵盖事件发生之前以及之后的各一段时期。事件期的长短可以根据研究需要自行设定,而并不是越长越好,过长的事件期也会带来其他因素对统计结果的干扰。

第三,计算事件期内样本的实际收益率。所需的股价数据可通过搜狐股票获得。

第四,估算事件期内样本的正常收益率。首先确定估计期,估计期是一个“干净”的预测期,在此期间样本的股价不受目标事件的影响。我们可以利用该期间的股价数据以及市场指数进行回归分析,然后根据回归模型估算假设事件未发生时的股价情况,即正常收益率。

第五,将正常收益率与事件期间的实际收益率进行比较,就可以得出日异常收益率(AR)。对样本日异常收益率在事件期内进行时间序列上的加总就可得到累计异常收益率(CAR)。

资管新规颁布于2018年4月27日,本文把它记为事件期内的第0天(t=0),并选择以事件日前后的各10个交易日作为事件期间,即(-10,10)。在剔除停盘日后,以[2018/04/13,2018/05/15]作为事件期。在样本选取方面,由于事件发生期内除了目标事件,不能有其他任何事件对样本股价产生影响,且为了便于之后金融机构股价指数的计算,事件期以及估计期内金融机构流通A股数不能有变化,所以本文选取商业银行13家、证券公司17家、保险公司4家①。由于估计期样本回归模型拟合优度越高,对于事件期正常收益率的估算效果越好,本文将商业银行和证券公司的估计期定为(-30,-11)。在剔除停盘日后,以[2018/03/14,2018/04/12]作为估计期;将保险公司的估计期定为(-50,-11),在剔除停盘日后,以[2018/02/07,2018/04/12]作为估计期。

2.累计异常收益率(CAR)的计算

(1)样本实际收益率的计算

首先在搜狐股票网站获取样本的每日收盘价,在新浪财经获得样本的流通A股数,然后用每日收盘价乘上流通A股数得到当日市值,各类型金融机构的总市值除以流通A股的总股本就可得到各类型机构的股价指数。最后采用对数收益率的方法得出各类型金融机构的日实际收益率。

(2)样本正常收益率的计算

由于所选样本均在上海证券交易所挂牌上市,所以本文选择上证指数对数收益率作为估计期的解释变量,银行、证券、保险机构指数的对数收益率分别作为被解释变量进行回归,得到估计期两者的线性关系,以此估算各类型金融机构在事件期的正常收益率。

(3)异常收益率的计算

事件期内的异常收益率(ARi)=实际收益率-正常收益率;

累计异常收益率(CAR)=∑ARi

(二)实证结果与分析

1.商业银行的实证结果与分析

由图1可以看出,银行股票的累计异常收益率在t=-10至t=-2期间均为负值,且在t=-9达到-0.01658。但从t=-2之后突然开始上升变为正值,且在资管新规颁布当日即t=0累计异常收益率达到最大值0.00768,考虑可能存在消息泄露的情况,部分投资者提前了解到“内幕消息”,认为资管新规正式颁布后商业银行一系列的调整将给自身造成冲击,从而提前抛售股票致使股价下跌。在出台之后t=2至t=10期间,累计异常收益率几乎是负值,且从t=1之后开始直线下降,在t=4达到最低值-0.01917,这说明资管新规对于商业银行而言在短期内是一个利空政策。

图1 事件期内银行累计异常收益率走势图

由表1可知,通过计算不同长度的事件日前后累计异常收益率,我们可以发现各种区间长度的累计异常收益率均为负值。在事件日前后10天即CAR(-10,10),累计异常收益率为-0.00824;在事件日前后5天即CAR(-5,5),累计异常收益率为-0.00327,这表明资管新规对商业银行股价产生了负面效应。在事件日后5天即CAR(1,5),累计异常收益率为-0.01954;在事件日后10天即CAR(1,10),累计异常收益率降为-0.00824,说明该事件给市场参与者带来的一定消极预期出现调整,投资者对于该事件的反应趋于稳定,这种现象符合正常的市场行为。总的来说,资管新规在短期内还是给商业银行股价带来了负面波动。

表1 不同事件期长度的累计异常收益率

2.证券机构的实证结果与分析

由图2可知,证券的累计异常收益率在t=-10和t=-9为负,但几乎接近于0。在t=-8至t=0期间,证券的累计异常收益率在0值以上波动,资管新规发布后,累计异常收益率便开始迅速上升,并在t=2时达到峰值0.05028,这说明市场参与者认为资管新规利好证券机构的发展,从成长性角度来看,资管新规打破刚兑、产品净值化管理,将有利于证券机构凸显自身在资产配置和投研方面的优势,未来成长动力足,因此受到投资者的青睐。虽然随后又开始一路下降,但依然大于0,这说明投资者在短暂的公布效应后,强烈的积极预期出现一定程度的理性调整。整个事件期内,证券机构的累计异常收益率几乎为正,且在资管新规颁布后的第二日收获了5%的累计异常收益率,这表明该事件对证券机构股价的作用方向为正,且影响程度较大。

图2 事件期内证券累计异常收益率走势图

由表2可知,事件日前后累计异常收益率,除了在资管新规颁布后10日为负外,其他区间长度的累计异常收益率均为正值。在事件日前后10天即CAR(-10,10),累计异常收益率为0.0049;在事件日前后5天即CAR(-5,5),累计异常收益率为0.01421,总体来看资管新规推动了证券机构股价的上升。虽然资管新规对资金池和通道业务进行了整改,在短期内给证券行业带来阵痛,但却有利于促进证券行业持续健康发展,伴随证券资管加强主动管理、回归资管业务本源的不断深化,未来证券机构在大资管体系中的核心竞争力将逐渐增强。在事件日后5天即CAR(1,5),累计异常收益率为0.00647;在事件日后10天即CAR(1,10),累计异常收益率降为-0.02074,资管新规公布的正面效益开始逐渐削弱。

表2 不同事件期长度的累计异常收益率

3.保险机构的实证结果与分析

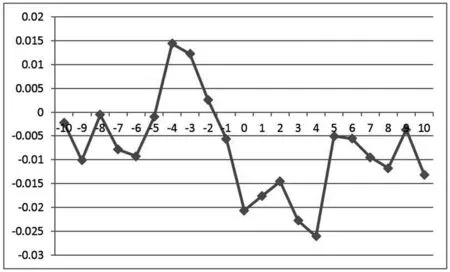

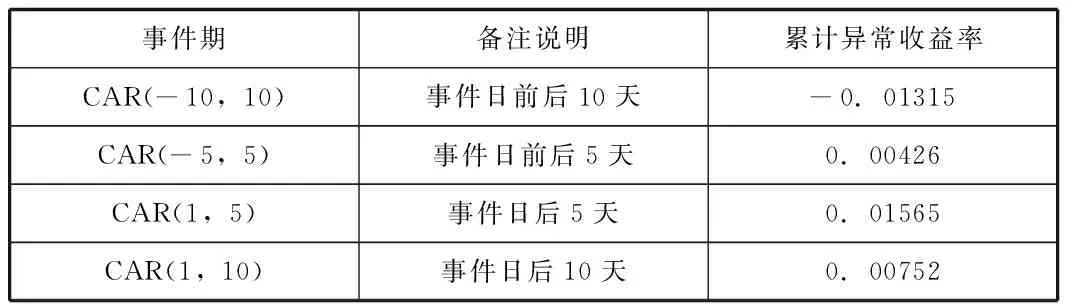

由图3可知,保险股票的累计异常收益率在t=-10至t=-6期间在0值以下小幅波动。从t=-6之后累计异常收益率开始直线上升,在t=-4达到峰值0.01441,随后又一路下降,在资管新规颁布当日即t=0累计异常收益率降为-0.02067,在此之后,累计异常收益率开始震荡波动,但总体呈上升态势。这同样说明可能存在“信息泄露”,一些已经掌握市场信息的投资者认为该事件给保险机构带来的机遇大于挑战,纷纷提前购入股票,导致累计异常收益率在资管新规出台前就已经上涨至最大值,随着市场对利好政策的消化吸收,良好的市场反应未能保持,而是迅速回落,并在t=5后在零值以下小幅波动。

图3 事件期内保险累计异常收益率走势图

由表3可知,事件日前后累计异常收益率,除了在资管新规颁布前后10日为负外,其他区间长度的累计异常收益率均为正值。在事件日后5天即CAR(1,5),累计异常收益率为0.01565,在事件日后10天即CAR(1,10),累计异常收益率为0.00752,相比事件日后5天有所下降;在事件日前后5天即CAR(-5,5),保险机构的累计异常收益率为0.00426,在事件日前后10天即CAR(-10,10),累计异常收益率为-0.01315,相比事件日前后5天有所下降。这都反映了市场利好政策的积极效应在慢慢消退,符合正常的市场行为。但总的来说,资管新规的出台提升了保险机构的股价,投资者基于资管新规落地带给保险机构的机遇和未来发展的美好预期,竞相买入股票,拉高收益率。

表3 不同事件期长度的累计异常收益率

四、结论与建议

本文的理论分析与实证研究主要解决的问题是:资管新规的出台将对银行、证券、保险机构的股价产生怎样的影响。本文运用事件研究法,将资管新规的颁布作为目标事件,各类金融机构的股价作为研究对象,通过分析事件期内累计异常收益率的走势图和不同时间区间的累计异常收益率,探究资管新规给不同类型金融机构股价带来的不同影响。最终结论如下:资管新规的发布对商业银行的股价产生了负面效应,对证券、保险机构的股价产生了正面效应。这与前文影响机制的分析结果一致。

综上分析可以得知,市场对资管新规的出台给予了正确的反应,这也提醒不同金融机构应根据自身情况积极做好应对。商业银行要循序渐进地开展产品的净值化转型,建立系统化投研体系,构建与净值型产品相适应的业务操作流程和风险控制规范,实现风险管理体系在资产品种、风险类型、时点范围的全覆盖,尽快削弱资管新规带来的负面效应。证券机构和保险机构则要紧紧抓住机遇,夯实基础,积极转型,提升资管业务经营能力,进一步扩大资管新规带来的正面效应。

【注释】

①商业银行:常熟银行、贵阳银行、浦发银行、华夏银行、北京银行、南京银行、上海银行、中信银行、兴业银行、民生银行、苏农银行、光大银行、招商银行;证券公司:西南证券、兴业证券、东兴证券、华安证券、东吴证券、国金证券、海通证券、中原证券、方正证券、浙商证券、国泰君安、招商证券、华泰证券、中国银河、光大证券、中信证券、太平洋证券;保险公司:中国太保、中国平安、新华保险、中国人寿。